2023年2 月 / インサイト

退職に備えた貯蓄:何歳までにいくら必要?

重要な点は、現状把握と退職後を見据えてコツコツと着実に!

サマリー

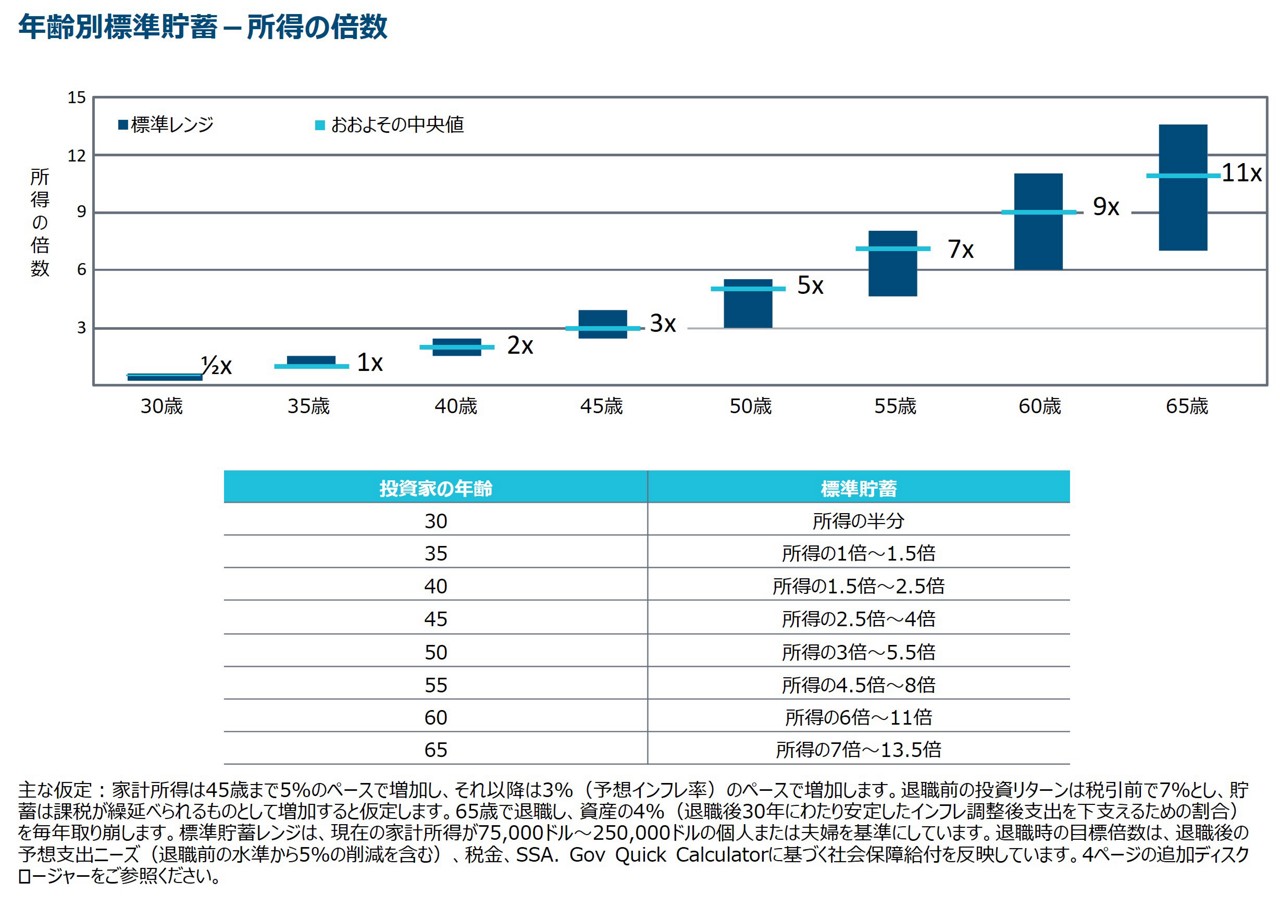

- 年齢や所得に基づく標準貯蓄は、退職後に備えた貯蓄の進捗状況を知る上で有益な手段。

- 年間所得の15%の貯蓄(雇用主による拠出を含む)は、多くの人々にとって適正な貯蓄水準である。

- 25歳から退職に備えて貯蓄を始める場合、35歳までに所得の1倍~1.5倍を貯蓄することは、適正で達成可能な目標水準だと考えられる。

世の中には目標に対する進捗状況を把握するための様々なアプリが存在します。例えば、アプリを通して1日の歩数や荷物の位置、食事のカロリーや家族の所在地さえ把握することが可能です。

一方で、皆さんは退職後に備えた貯蓄の進捗状況をどのように、またどの程度時間をかけて把握していますか。また、人生のどのタイミングで注意し始めるべきでしょうか。

退職プランニングは、どの年齢でも、ましてキャリアの早い段階においてならなおさら、気後れさせるものです。退職がかなり先であれば、目先で多くの優先事項が競合する中で、退職後に備えて計画を立てることは困難です。例えば、固定費に加えて学生ローンを返済しなければならないかもしれません。家の購入や子供の大学教育のために貯蓄をしようとしているかもしれません。

それでも、年齢問わず、貯蓄をコツコツと着実に進めることは重要です。加えて、現状を把握することで、状況に応じてより意図をもって計画を立てることが可能となります。

35歳でどれだけの貯蓄をしておくべきか?

多くの調査が示すように、人々は金銭的な決定を下す際に、どんぶり勘定や経験則に頼る傾向があります。

この点を念頭に置いて、多くの金融機関が年齢ごとの所得に応じた理想的な貯蓄水準を示す標準貯蓄を公表しています。標準貯蓄は人生のライフイベントを網羅する包括的なプランニングの代わりにはなりませんが、進捗が順調かを知る簡便な手段となります。「当てずっぽう」より遥かにましです。重要なことは、それによって行動を起こし、貯蓄を増やし始めるきっかけとすることです。

しかし、標準貯蓄が有益であるためには、その水準が目標となり得る現実的な水準でなければなりません。

低過ぎる目標設定は誤った自信につながる可能性があり、高過ぎる目標は何かをする意欲を失わせる可能性があります。退職貯蓄目標に関する論文は、目標の妥当性に関して活発な議論を生み出してきました。

当社でも、達成可能な標準貯蓄を計算する方法を再評価してきました。私たちはこの目標を念頭において、65歳までに必要な資産額を決定することから始めました。その額は多くの要因に左右されますが、最も大きな要因は所得です。高所得者は社会保障給付が退職後所得に占める割合が小さいため、一般的に所得に対してより多くの資産が必要となります。私たちの試算では、65歳前後での退職を考えている多くの人々は、退職前総所得の7倍~13.5倍の資産が必要と推定されます。

次に、私たちは所得や貯蓄率の合理的な方法に基づいて、年齢ごとに標準貯蓄を特定しました。前提の貯蓄率について、多くの人にとって年間所得の15%(雇用主の拠出を含む)が適正であると判明しました。また、算出する上で、全ての人が初めての給与を受け取り始めた直後から、所得の15%を貯蓄し始めることが出来るとは想定していません。25歳から6%の貯蓄を開始し、年間貯蓄率が15%に達するまで毎年1%ずつ上乗せしていくことを想定しています。また、高所得者は15%以上の貯蓄をすべきだと考えています。

以上を前提に、25歳から退職に備えて貯蓄を開始する場合、35歳までの標準貯蓄は所得の1-1.5倍が適正かつ達成可能な水準だと考えられます。例えば、35歳で所得が60,000ドルの場合、約60,000~90,000ドルの貯蓄があれば順調です。

退職間際の標準貯蓄

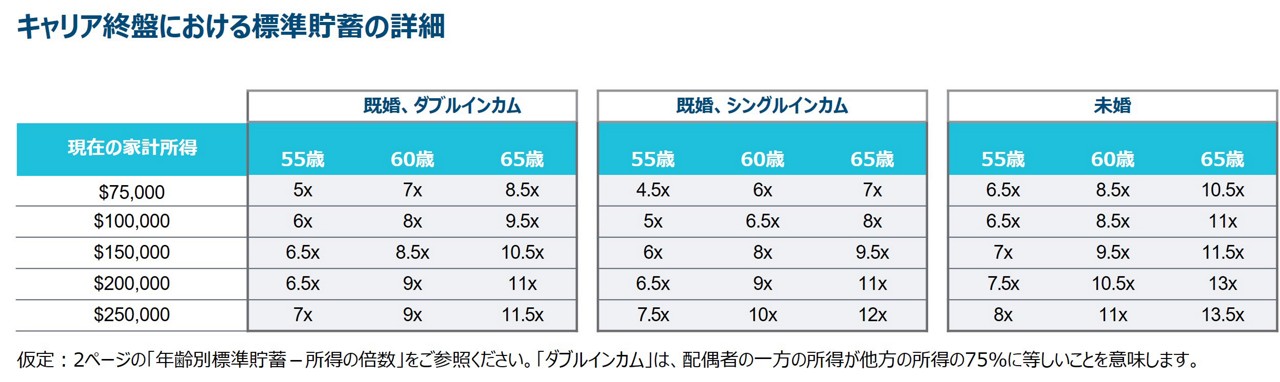

年齢が上がると標準貯蓄のレンジも拡がるため、退職間近の人々に関しては、より詳細な推定も提供します。これは、所得と社会保障給付に影響する配偶者の有無に基づいて、現実的な目標を見出すことに役立ちます。

順調に貯蓄を進める方法

貯蓄標準の目的は、標準よりも十分か不十分かを感じさせることではありません。行動を促すとともに、たとえ現状維持を意味するとしても、今後の行動の指針を提供することが目的です。進捗が順調でなくても、失望するのではなく、貯蓄の不足分を補い、状況を是正するための可能な対応を検討することが重要です。対応例として以下の方法が考えられます。

- 職場の退職プランにおける企業のマッチングを全面的に活用する。

- 可能であれば即座に貯蓄率を引き上げる。できない場合は、段階的に引き上げる。

- 拠出率の自動引き上げができる企業の退職プランがある場合は申し込む。

- 貯蓄自体が難しい場合、雇用主の多くが提供する、資金計画や基礎的な資金繰りに役立つ財務健全化プログラムなどのツールを活用する。

これらの標準貯蓄を参考に退職後に備え、無理のない計画を立てることが重要です。また、経験則にとらわれず、退職後に想定される支出や収入を十分に理解することも大切です。貯蓄の目的は何か、退職後にどのような生活を送りたいかを想像してみてください。それが退職後に備えるための貯蓄の本質的な理由になるはずです。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会