2022年11 月 / インサイト

市場乱高下でアクティブ運用に再び脚光

企業ファンダメンタルズが再注目される中、銘柄選びの巧拙が問われる

サマリー

- 今回は「アクティブ対パッシブ」論争について従来と違う視点に立ち、異なる市場サイクルという観点からこれら2つのアプローチを考察する。

- 金融市場はいま転機を迎えている可能性がある。こうした環境変化のなかで「アクティブ対パッシブ」を議論することは意義深いことであると考える。

- 企業の資本配分がマクロ要因よりも企業ファンダメンタルズにますます左右されるようになっており、銘柄選びの手腕が問われるこうした状況は優秀なアクティブ運用者には好機である。

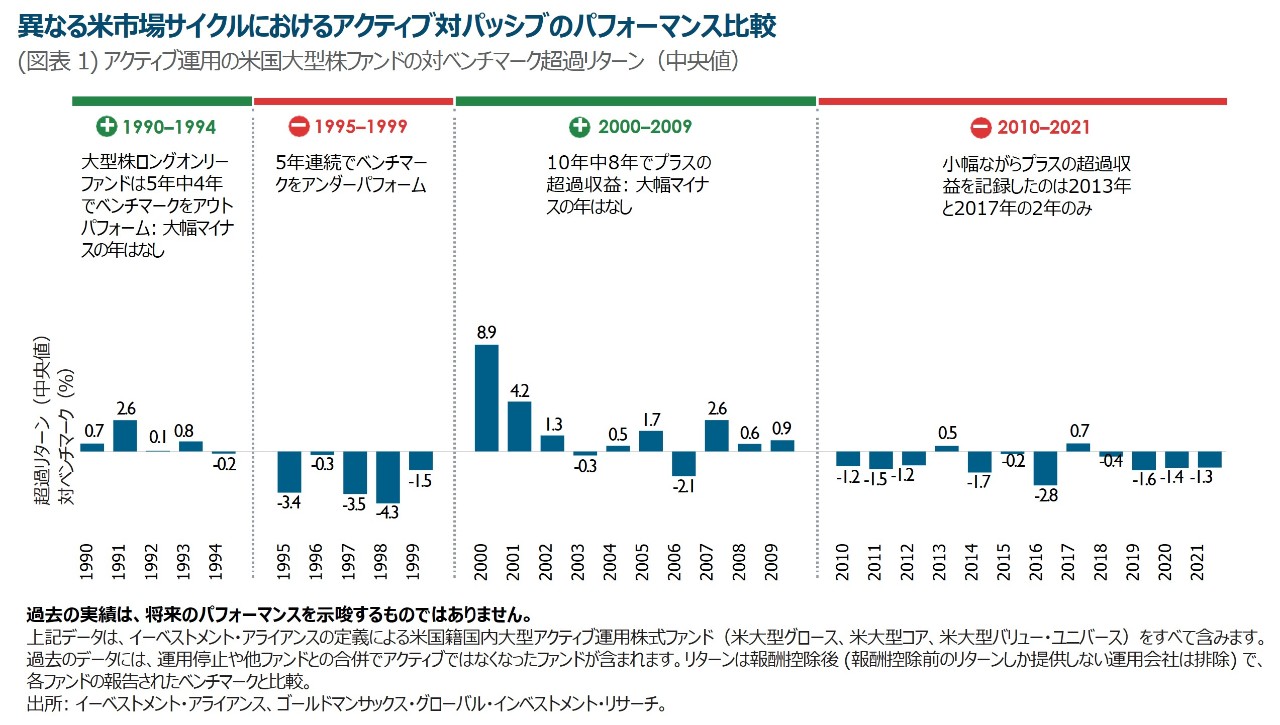

金融界では「アクティブ対パッシブ」論争が何十年も続いており、双方が各アプローチの優位性を主張し、意見は拮抗しています。確かに、図表1に示したように、アクティブ運用の米国大型株ファンドは過去10年余りはパッシブ・ベンチマークに劣後する場面が多く見られます。 しかし、その前の10年は大半の期間でアクティブ戦略がほぼ一貫して勝っており、一概にどちらが有利とは言えません。

実際、有効性の観点からアクティブ運用とパッシブ運用のそれぞれを支持するデータ研究があります。両者を厳密に同一条件下で比較するのは難しく、対象期間によって状況が変わってきます。この点を踏まえ、どちらのアプローチが優れているか判断するには、異なる市場サイクルにおいてどちらが好成績を残したかがポイントとなります。

市場は転機を迎えている可能性も

金融市場はいま転機を迎えている可能性があるため、こうした動きを理解することは特に大切です。緩やかながら着実な成長、低インフレ、低金利、低ボラティリティという「ゴルディロックス(適温)」環境がこの10年ほど続き、米国株は幅広いセクターで好成績を残してきました。しかし、市場は現在、不確実性の高い新たな局面に突入しています。実際それを反映して この1年は市場のボラティリティが高まり、セクター別のリターン格差が大きくなっています。こうした状況を踏まえ、過去の景気サイクルや様々な市場環境のもとで測定したパフォーマンスの傾向は、この点においてある程度参考になります。

図表1は、1990年から2021年まで30年余りに4つの明確な米市場サイクルがあることを示しています¹。このうち2回(1995~1999年と2010~2021年)はパッシブ戦略がアクティブ戦略をアウトパフォームしています。いずれも景気拡大と力強い強気相場が続き、良好な市場心理とマクロ要因を背景に米国株が軒並み値上がりした時期で、個別銘柄間の相関が高まり、銘柄間のリターン分散が大きく低下しました。実際、「上げ潮はすべての船を持ち上げる(rising tide lifts all boats)」種類の全方位的な上昇相場では、個々の勝者と敗者を見極めるアクティブ運用者の出番はほとんどありません。

一方、1990~1994年と2000~2009年はアクティブ戦略が相対的に優位でした。この時期は米国が景気後退に陥り、不透明感が強まる中、市場のボラティリティが高まりました。

マクロ環境が悪化する中、投資家は企業の個別材料に再び注目するようになり、銘柄の好悪が選別されたため、株式リターンの分散が大きくなりました。その結果、ファンダメンタルズの強さによって銘柄間のパフォーマンス格差が拡大し、アクティブ運用者は銘柄選びの手腕を発揮しやすくなります。

個別ファンダメンタルズが資本配分を左右

市場が再び不確実で不安定な時期に入ってきたため、こうした過去の分析は重要です。最近のデータは、インフレが40年ぶりの高水準に達し、金利が急上昇、市場のボラティリティが大きく高まる中、米国が2四半期連続のマイナス成長となるテクニカル・リセッションに入ったことを示唆しています。この状況がいつまで続くか確かなことは言えませんが、過去の例に基づくと、これは腕のいいアクティブ運用者には理想的な環境です。実際、米国の資本配分は、2009年の世界金融危機直後以来初めてマクロ経済要因ではなく企業個別のファンダメンタルズに大きく左右されるようになり、昨年までの10年間と状況が一変しています。

最近の分析はこれを裏付けているようです。米国株の相関は2021年初め以降、低下傾向が続いており、投資機会の裾野が広がっています。このような市場の動きは、競争優位にあり、参入障壁が高く、最終消費者に価格転嫁できる企業を発掘することの重要性を改めて示唆しています。こうした不透明な市場環境ではアクティブアプローチしか有効な銘柄選びはできず、アクティブ戦略がパッシブ戦略を上回る超過リターンを記録する確率が高まります。

米国株の超過リターンの非対称性

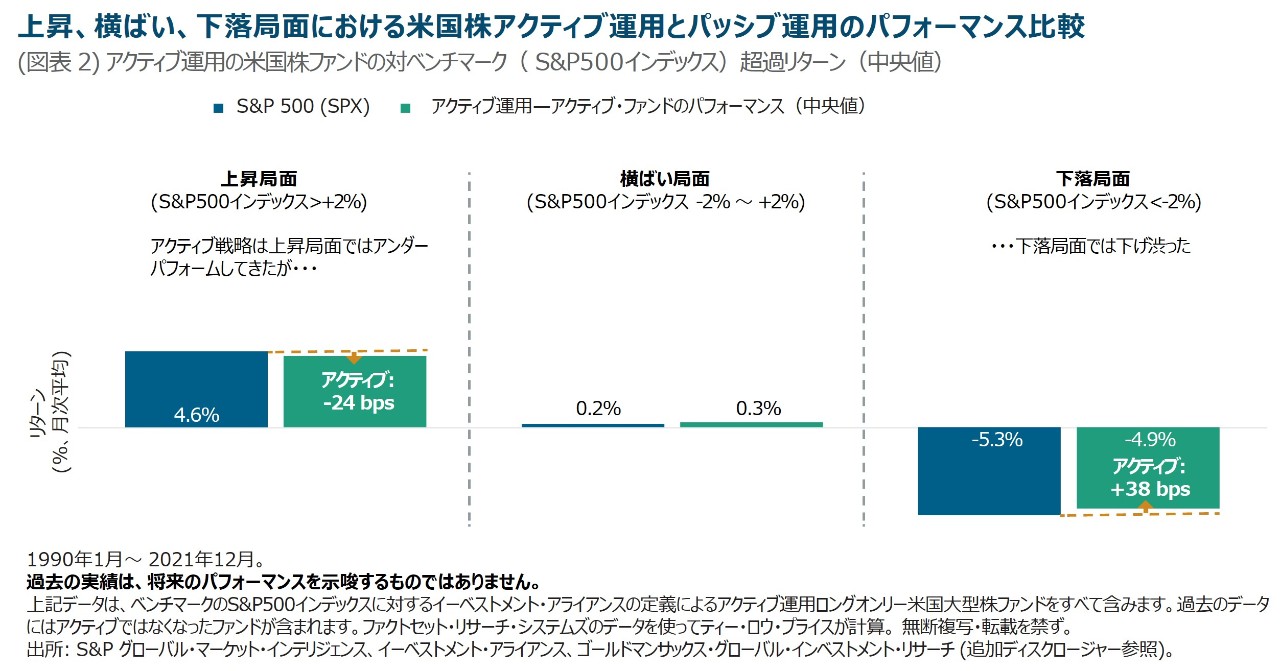

一方、この1年は米市場にボラティリティが戻ってきたことから、パッシブ投資の裏面が注目されるようになりました。この戦略は上げ相場で強みを発揮する半面、下げ相場では無防備です。そもそもパッシブ戦略が市場全体と同じ動きをするのに対し、アクティブ戦略では潜在的にダウンサイドを抑制することが可能です。図表2に示したように、米大型株の下落局面ではアクティブ戦略がパッシブ戦略をアウトパフォームしており、その有効性が証明されています。

米国株アクティブ戦略の超過リターンは、上げ相場と下げ相場では非対称なことも注目すべきです。アクティブ戦略は上昇局面でパッシブ戦略をアンダーパフォーム(-0.24%)するものの、下落局面でのアウトパフォーム幅(+0.38%)はそれを上回ります。

だからといって、アクティブ戦略が必ずしも上げ相場で勝てないわけではなく、結局は対象となる期間がどんな市場環境かに左右されます。

アクティブ運用にとって理想的な環境

現在の厳しい市場環境は新たなパラダイムへと移行する転換点特有のものではないかと考えています。しかし、これはアクティブ運用にとって願ってもない環境です。高インフレ、金利上昇、景気刺激策の巻き戻し、成長鈍化は多くの人には最近あまり馴染みのないものです。このため、先行き不透明感が強まり、それを反映してボラティリティも高まっています。ただ、この先対処すべき逆風がたくさんある半面、現在の市場はアクティブ運用に依然好ましい環境を提供すると見ています。過去の例を見ても、こうした状況では個別企業の要因が重視されるため、運用手腕が問われ、優秀なアクティブ運用者に豊富な投資機会を提供します。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会