2022年8 月 / インサイト

ボラティリティの高い環境ではアクティブな銘柄選択が重要に

グローバル株式の複雑な市場動向を乗り切る

サマリー

- 当社はこれまでの知見を活かし、株式市場の長期的な見通しと足元の高ボラティリティの要因である短期的なシナリオを切り離すことに重点を置いている。

- インフレと金利上昇により、グロース株のパフォーマンスは著しく低下してきたが、長期的な利益とキャッシュフローを生み出す企業の能力を過小評価するべきではない。

- 不透明な地政学的およびマクロ的要因は、短期的には市場環境を左右するが、長期的に見れば、株価は基本的な収益力とキャッシュフロー創出力によって決まる。

株式市場は過去2年間にわたり、パンデミック、景気回復、そして欧州における軍事紛争といった異例の出来事を含む激動期を経てきました。ウクライナで起きている悲劇は、インフレ率の上昇や金融引き締めによって既に複雑な環境にあった市場の不確実性に拍車をかけています。

地政学的およびマクロ的要素が市場を左右しているなか、当社は不透明な局面を通して長期的な顧客の資産の成長を第一に運用を行ってきました。また、これまでの知見を活かして、特異な局面での株式を巡る短期的なシナリオに惑わされず、長期的な見通しをもとに投資判断を行うことに注力しています。徹底的なファンダメンタルズ分析と長期投資の堅持によって、お客様にとって最善の結果をもたらすことができると当社は考えています。

レジーム・シフト(潮流変化)とグロース対バリューの議論

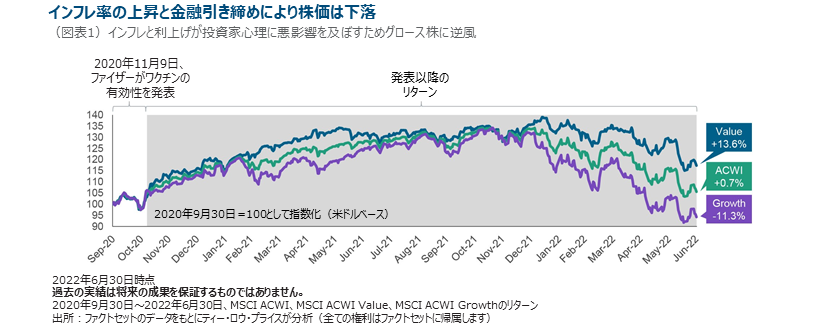

大局的に見れば、2022年は投資家にとって潮流の転換点になると考えます。記録的なインフレ率と金利の上昇は、株式市場の下落と投資家心理に大きな変化をもたらしています (図表1)。

サプライチェーン問題や労働市場の逼迫はインフレの誘因になると予想されていたものの、ウクライナ危機によってインフレ率の上昇ペースが予想以上に加速し、金融政策当局に重大な課題を突き付けました。

インフレ率の上昇は一時的な要因と構造的な要因が複雑に絡み合って生じていますが、投資家の反応は明白です。例として、金融引き締めから恩恵を受ける可能性がある分野への大幅な再配分を行い、ロシア・ウクライナ危機の影響、特にコモディティ価格の上昇やサプライチェーンのさらなる混乱などがこの転換を加速させました。こうした移行は、ボラティリティが異常な局面における長期グロース株の下落要因となっています。

これまでも時折、グロース株に逆風が吹く市場環境はありましたが、今回の市場の転換規模とスピードは異例なものです。こうした動きの結果、グロース株のパフォーマンスは、短期間で予想外に大きく悪化しました。

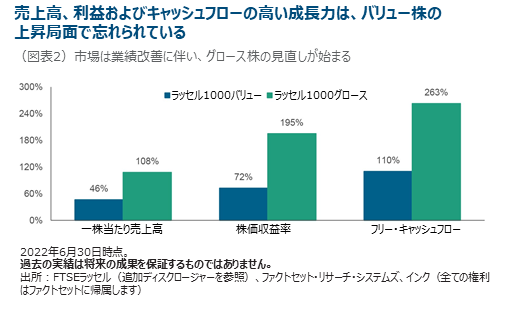

世界金融危機以来、グロース株の好調なパフォーマンスは、株式市場をけん引し、新型コロナウイルスの世界的感染拡大によりさらに加速されました。最近の株価調整は割高なバリュエーションとインフレの進展が主な要因だと認識することは重要ですが、グロース株の堅調なパフォーマンスは売上高、利益、キャッシュフローの成長という長期的かつ持続的なファンダメンタルズ面の優位性を基盤としていることを考慮することも重要です(図表2)。

バリュエーションが下落し、需要が減退したことによるインフレのピークアウトの可能性を背景に、今後数年にわたり優れた業績をあげる企業が投資家から評価される局面が訪れると当社は考えています。

不透明なインフレ動向

当社は引き続き、優れた業績が見込まれ、株価調整後のバリュエーションに魅力が高まっている銘柄の発掘に努めていますが、インフレは短期的に予測不可能なリスクとして存在しています。金融引き締めによる需要の減退と同時に、サプライチェーンの正常化はインフレ緩和に不可欠であり、世界が「コロナとの共存」に進む一方で、中国における感染拡大は、サプライチェーンの混乱とインフレを長期化させる可能性があります。

インフレに対する政策当局や投資家の懸念は適切ではありますが、政策当局が経済支援から物価の安定に重点を移すなかで、金利が段階的に上昇するため、インフレは今後数四半期でピークアウトする可能性があると当社は考えています。目先のインフレ率が大胆な金融引き締めを示唆するなかで、需要鈍化とサプライチェーンの正常化により、2023年にかけて金融引き締めペースを落とす余地があり、こうしたことが同年後半、株式市場にとって好材料となる可能性があります。

リスクのバランスをとり、魅力的な投資機会を発掘

経済的・地政学的要因が急速に変化する環境下、不透明感の高まりを認識し、過信することなく、現実主義に立つことが必要だと考えています。2022年上半期に市場環境が、劇的に変化したことに伴い、ポートフォリオのセクター全般にわたるバランスを強化するとともに、ポートフォリオの各ポジションを再確認しています。引き続き銘柄ごとに焦点を変え、固有の成長要因を捉えるためのボトムアップ・アプローチによって、持続的に利益を生み出す「特別」なグロース銘柄の選別に注力しています。

金利が大幅に上昇し、サプライチェーンの混乱が予想より厳しいことが明らかになってきたため、一部の相対的に割高な企業の見通しが悪化しています。この中には、景気後退懸念、コスト上昇、在庫確保難などに直面しているテクノロジー企業やインターネット通販企業も含まれています。こうした市場心理が大きく変化するなか当社はより高いバリュエーションとより長期で成長する企業に対して高い基準を設けていますが、真に優位性のある創造的破壊企業は中期的に市場シェアを獲得し、収益率を加速させることができると考えています。また、市場暴落時に他の投資家が「大切なものを無用なものと一緒に捨てる」という投資行動に陥るなか、独自の長期成長要因をもつ企業に魅力的な株価水準で投資できる機会だと捉えています。

コモディティの需給動向が逼迫してきたタイミングでは、物価上昇局面においてポートフォリオに寄与すると同時に、ポートフォリオの適切なバランスを確保するため、主に素材セクター内での分散投資を通じてアンダーウェイト幅を引き下げてきました。素材セクター内では、金属、化学、包装にわたり分散していますが、コモディティおよびエネルギーのアンダーウェイトを維持しています。

その他に、当社は依然堅調な新興国において優れた個別銘柄の発掘を可能にする運用プラットフォームを有しています。米国の金利上昇と新興国の資金調達コストに与える波及効果は、先進国と比較して新興国株式を大きく下落させる要因となっています。過去20年間にわたり、ほとんどの国の債務構造が大きく変化してきた事実にも関わらず、債務水準の高い国は、2013年の「テーパー・タントラム(量的緩和縮小による金融市場の混乱)」時と同様に、最も影響を受けています。

企業の2023年の利益成長を先進国と比較することは有益ですが、個別企業による自助努力を示す例が増えています。危機の局面においては、コスト管理、効率的な設備投資、株主還元の改善をより重視する企業の例が増えています。バリュエーションも魅力的で、先進国と比べて割安に推移していると考えています。

全体の経済成長が乏しい現段階の株式サイクルにおいて、利益成長企業の発掘は、守りと攻めのポートフォリオ戦略双方において不可欠です。短期的な市場ローテーションに関わりなく、利益とキャッシュフローの基本的な成長は、引き続き長期にわたり株価を押し上げる最も強力な原動力であると見ています。

リスクについて議論し、潜在的な変化の局面を支えるファンダメンタルズを理解することは重要ですが、当社はトップダウンのマクロ経済要因を認識しつつ、それに左右されることなく、銘柄特有のファンダメンタルズ要因に引き続き重点を置いています。

複雑度は依然として高いが、これまでの知見が正しい方向に導く

世界金融危機以来、株式投資家にとって好調相場の恩恵を受けた後に訪れたインフレ率の上昇、流動性の引き締め、軍事紛争、パンデミック時に実施された極端な制限の緩和は、今後のリスク上昇および継続的な市場変動を示唆します。多くの投資家が現在抱える課題は、新しいものではなく、長期的な期待リターンを短期的なニュースや懸念から切り離すことです。

ウクライナで起きている悲惨な出来事を巡っては明らかな懸念があるものの、こうした地政学的懸念を除けば、世界はパンデミック前のようになると考えます。景気回復を支えてきた原動力の一部は変化してきたものの、我々が考える基本シナリオは引き続き、「コロナとの共存」を学ぶなかでサプライチェーンが正常化するとともに、インフレはピークアウトし、最終的に管理可能な水準にまで緩和されるというものです。

重要な点として、ボラティリティは過去において魅力的な投資機会をもたらしており、現在は極めて異常な時代ではあるものの、他の危機時と同様に、引き続き当社独自の運用プロセスを適用しています。事実、これまで以上に幅広い投資機会があると見ています。革新的な高成長企業は、非常に合理的な株価水準で取引されていると見ていますが、広範な市場の方向性に左右されない特有な銘柄選択にも重点を置いています。

不透明な地政学的状況およびマクロ経済状況は、依然として短期的な市場環境を左右する要素であることに変わりないですが、長期的に見れば、株価は最終的に基本的な収益力とキャッシュフロー創出力によって決まります。この点を重視することは、投資家が経験してきたなかで最も複雑な市場環境の一つを乗り切るための最善の方法と考えています。

リスクー当ポートフォリオに大きく関連するリスクは次のとおりです:

通貨リスク – 為替レートの変動によって投資利益の縮小又は投資損失の拡大の可能性があります。

エマージング市場リスク – エマージング市場は先進国市場ほど確立されていないため、リスクが高くなります。

中小型株リスク – 中小企業の株価は、大規模企業の株価よりも変動が大きくなる場合があります。

運用スタイル・リスク – 市場環境や投資家心理によって運用スタイルの人気、不人気が変動し、運用実績に影響を及ぼす場合があります。

一般的なポートフォリオのリスク

キャピタル・リスク – 投資金額は変動し、元本は保証されません。ポートフォリオの基準通貨と申し込み通貨が異なる場合、投資金額は為替レートの変動による影響を受けます。

株式リスク – 株式は様々な理由で急速にその価値を失い、無期限に低位に留まる場合があります。

ESG及びサステナビリティ・リスク - ポートフォリオの投資価値や運用実績に重大な悪影響を及ぼす可能性があります。

地理的集中リスク – ポートフォリオの資産が集中する国や地域に影響を及ぼす社会、政治、経済、環境、市場情勢により、運用実績がより大きな影響を受ける場合があります。

ヘッジ・リスク – ヘッジにはコストがかかり、その効果が不完全、不適切、又は完全に失敗する可能性があります。

投資ポートフォリオ・リスク – ポートフォリオに投資する場合は、市場に直接投資する場合とは異なる特定のリスクが生じます。

運用リスク – 運用会社または運用会社が指名する者にとって、あるポートフォリオに対する義務と他の運用ポートフォリオに対する義務とが時として相反する場合があります(ただし、このような場合はすべてのポートフォリオが公正に取り扱われます)。

オペレーショナル・リスク – 担当者、システム、プロセスなどによって生じるオペレーション上の事象により、損失が生じる場合があります。

追加ディスクロージャー

ロンドン証券取引所グループ・ピーエルシー及びそのグループ企業(以下「LSEグループ」)。©LSE Group 2022. FTSEラッセルは、LSEグループの登録商標であり、使用許諾ライセンスのもと使用を許諾された者が使用しています。FTSEラッセル・インデックスに関するすべての権利は、LSEグループに帰属します。LSEグループ及びその使用許諾者のいずれも、FTSEラッセル・インデックスの誤記・脱漏について一切責任を負わず、いかなる当事者も当資料に含まれるFTSEラッセル・インデックスに依拠することはできません。FTSEラッセル・インデックスを保有するLSEグループの書面による同意なく、LSEグループから得られたデータの再配布は認められません。LSEグループは、当資料の内容を宣伝、後援または推奨するものではありません。

MSCIおよびその関連会社、並びに第三者の情報源およびプロバイダー(総称して「MSCI」)は、本稿に記載されるMSCIのデータに関して、明示的または暗黙的に関わらず、いかなる保証や表明は行わず、一切の責任を負いません。MSCIのデータは、その他の指数や証券、金融商品の基準としての更なる再配布や使用が禁止されています。当資料は、MSCIによって承認、審査、発行されたものではありません。MSCIの過去のデータや分析は、将来のパフォーマンスの分析や予測を示唆または保証するものとして捉えられるべきではありません。いずれのMSCIデータも、投資判断のため(または投資判断を控えるため)の投資アドバイスや推奨を目的としたものではなく、そのような目的で依拠されるべきではありません。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会