2021年6 月 / インサイト

インパクト投資における運用会社の役割

インパクト・ポートフォリオの構築、運用、測定に必要な基盤を理解する

サマリー

- インパクト投資は社会・環境面でポジティブな影響を与えることを目指し、株主や受託者、上場企業を含むステークホルダー(利害関係者)の利害を調整する。

- 運用会社は、目的とするインパクトを達成するために資金を配分し、インパクト志向のエンゲージメント(投資先企業との対話)や議決権行使、株式保有とフィードバック・ループ(フィードバックを繰り返すことで、結果が増幅されること)などを通じて積極的に企業に働きかける。

- インパクトの測定はパフォーマンス測定と比べてより複雑な独立した作業だが、明確で持続可能なビジネスモデルを通じ社会・環境問題の解決を図る企業は、インパクトやリターンの基準を達成する上で有利な地位を確立する。

インパクト投資は、運用プロセスに非金融的な要素を取り入れた特定の価値を重視する投資アプローチで、パフォーマンス目標に環境・社会面での貢献が含まれます。インパクト投資は当初、プライベート・エクイティ(未公開株式)投資家の領域でしたが、パブリック・エクイティ(上場株式)市場でも投資機会がこの10年で大きく広がってきました。

その背景には、差し迫った社会的な課題の解決に対して、緊急性と必要性が高まっていることがあります。投資家は、このような解決策の必要性を認識している企業への資本供給に前向きになっています。その結果、事実上、規模や流動性がプライベート・エクイティを大幅に上回る上場株式市場で投資家がインパクトを求めて真にグローバルに投資できる環境が生まれています。上場株式市場では、インパクトの中身や企業がどのように環境・社会に貢献しているかを理解することが投資目標と一貫性があるポートフォリオを構築する上で大変重要です。

また、バリュエーションや事業の持続可能性など一般的なファンダメンタルズに対する理解も、投資家が求める変化に寄与すると同時に、運用面で好成績を上げるための鍵となります。

グローバル株式インパクト投資戦略のポートフォリオ・マネジャーであるHari Balkrishnaが今回、同戦略におけるインパクトの重要性を構成する本質的な要素について語ります。

Q. 上場株式投資は本当に環境・社会的なインパクトを与えられますか? 特に、プライベート・エクイティと比べてどうですか?

上場株式市場は、社会の集団的目標の達成には欠かせないものです。本来、プラスのインパクトを創出するために必要な資金を自力で調達できない企業に、新規資金を提供することがインパクト投資の起源です。

インパクト投資はプライベート・キャピタル(未公開企業への直接投資)や慈善活動に深く根差しますが、今日のグローバルな環境・社会問題の解決を図るにはそれを補完するアプローチが求められます。つまり、上場株式市場においてポジティブな変化を捕捉、加速、追求するには株主や受託者、上場企業を含むステークホルダーの利害を理解し、それに沿って取り組む必要があるということです。

プライベート・エクイティ vs.上場株式の議論は盛んで、我々もそれに関与してきましたが、インパクト投資は純粋にプライベート・エクイティの領域という意見には賛同しかねます。これはインパクト投資の活性化を目的に設立されたグローバル・インパクト投資ネットワーク(GIIN、 Global Impact Investment Network)のインパクト投資の定義と一致しますが、インパクト投資家に必要な「意図的」、「重要性」、「測定」、「追加性(その資源提供がなければ生じなかった追加的な効果)」に係る高い基準を満たす必要があります。

インパクト志向を強める企業への株式や債券を通じた資金供給は、上場株式市場内に生じる一つの重要な投資機会です。一方、追加性は事業の環境・社会貢献を推進するための企業とのエンゲージメントに根差します。

世界の環境・社会問題の規模を考えると、プライベート・エクイティ市場だけでは地球と社会全体が抱える大変複雑な問題を解決するには不十分です。問題の規模を踏まえると、政府や資本所有者、運用会社が一丸となって上場企業の意識を変え、ビジネス慣行の改善を促す必要があります。インパクト投資は、事業が生み出すより広範な結果に焦点を当てた視点を運用プロセスに取り入れることでビジネス慣行の改善を促す手段の一つです。

上場株式市場におけるインパクト投資はまだ始まったばかりですが、事業の真のインパクトに焦点を当てるという変化の正しい方向にあることは、プライベート・エクイティか上場株式かに関わらずポートフォリオ構築において極めて重要であると確信しています。

Q. インパクト投資の運用者としてどのように違いを生み出しますか?

今日の困難な状況ではリスク管理が必然的に投資の基本となると思われますが、我々は長期にわたりインパクトとアルファの両面で目標を達成するためにアイデアを総動員し、顧客の良きパートナーとなることを目指します。

近年はインパクト投資が大きく伸びていますが、インパクトのために潜在リターンを犠牲にする必要はないと考えています。これは環境・社会面の貢献の測定がより容易となっている点と直接関係しています。測定がより容易となったことで、環境・社会面の貢献が企業の経済的ポテンシャルに反映されるようになりました。

インパクト投資家としての私の役割には、世界で何が起きているかや、それが投資先企業のリスクや成長機会にどのように影響するかについて投資家の理解を促すことも含まれます。例えば、気候変動の環境コストが増大するにつれ、将来に向けた計画策定や気候変動の緩和を考慮することが実質的に企業の収益改善につながる可能性があります。

環境や社会的な問題の解決を通じた経済的リターンの創出を目指し、企業が資本の適切な配分に注力し、これに積極的に取り組むことで、投資機会が増大すると見込んでいます。投資対象の広がりはインパクト投資の一貫性を維持し、リターン目標を達成する上で重要な基盤となります。要するに、インパクト投資の機会がますます増える時代になっていると言えます。

しかし、環境面の持続可能性を追求するのに強靭性やコミットメント、想像力が繰り返し求められるのと同様に、インパクト投資にもこのような要素が求められます。加えて、インパクト投資では綿密な分析や長期的な信念が投資判断の中心となるでしょう。

Q. 運用会社はポジティブなインパクトの創出にどのように寄与しますか?

運用者として企業の株式保有を通じ業績や活動を捕捉する以外に、様々な方法でインパクトを創出することが可能です。インパクト志向の企業とのエンゲージメント、議決権行使、それに関連したフィードバック・ループと並行して、インパクト創出を目指して新たな資金を配分することなどが含まれます。

まず、結果の重要性と測定可能性に着目した企業の選定が大切です。それには定義されたインパクトの観点で、明確な原則と意図を表明する企業を理解し、業界最高水準の企業を探すことが必要です。我々はインパクト投資の枠組みを構成する5つの視点1を用いて事業の全体像を把握し、企業の現在と将来の事業、利益または売上と国連の持続可能な開発目標(SDGs)との整合性を評価します。多くの企業が急速な進化を遂げる状況下、周知の現状から将来を予測することが重要であると考え、我々は「将来」という言葉を意図的に用います。

我々の運用プロセスは重要性と測定可能性に係る明確な原則を取り入れており、それがポジティブなインパクトを捉える土台となります。加えて、当運用ではエンゲージメントや議決権行使を通じて結果を創出し、加速させることで追加性を発揮することを目指します。

我々は真にグローバルな運用会社として、目標とするインパクト分野に新規資金を供給する準備ができています。また、運用者としての立場を活用し、対話を通じて、会社である以上避けられない外的要因による不利益(環境汚染等、経済活動に伴い直接関係を有していない第三者が受ける不利益)が軽減できるよう助力し、一方で事業のプラスの側面を後押しすることを図ります。変化には時間がかかることから、粘り強さが求められますが、これは多くの点において成功する長期投資と共通しています。

Q. グローバル株式インパクト投資戦略のポートフォリオは他社のテーマ/ファクター型のESG投資、サステナビリティ投資、インパクト投資とどのような違いがありますか?

まずインパクト投資とESG(環境・社会・企業統治)インテグレーション(投資判断にESG要因を加味)やサステナブル投資の違いを認識することが大切です。インパクト投資は双方の要素を取り入れ、さらに一歩踏み込みます。急激に変化する時代においては、インパクトと投資リターンの観点から、企業がこれまでに創出したインパクトの要因と今後の見通しを理解することが大切です。

上場株式のインパクト投資は他のスタイルの投資と同じ土俵で行われます。インパクトのために潜在リターンを犠牲にする必要はありません。10年前と比べ、現在は遥かに多くの投資機会が存在します。ただし、インパクト投資の銘柄選択で実績を残すには、過度な集中による割高な銘柄や業績が市場予想を下回るような銘柄を回避するために他の投資と同等以上のリサーチが必要です。将来を見据えた視点、専門家による安定したリサーチ基盤、豊かな想像力が運用プロセス成功の鍵を握ると考えています。

我々は運用戦略に関わらず常にボトムアップアプローチを基本とし、ファンダメンタル調査・分析と責任投資チームによるインパクト投資の知見を組み合わせます。投資機会が広く存在するため、グローバルな運用会社としての地位やリサーチ体制を活用します。

インパクト投資では特定テーマに注目する顧客が多いかもしれませんが、我々が提供するリサーチの幅広さや長期的視野に基づく分析により、差別化ができると考えています。結局、投資の成否を左右するのは、10年以内に上場すると見込まれる次世代のインパクト志向の未上場会社を含む企業のファンダメンタルズに関する専門知識だと考えています。

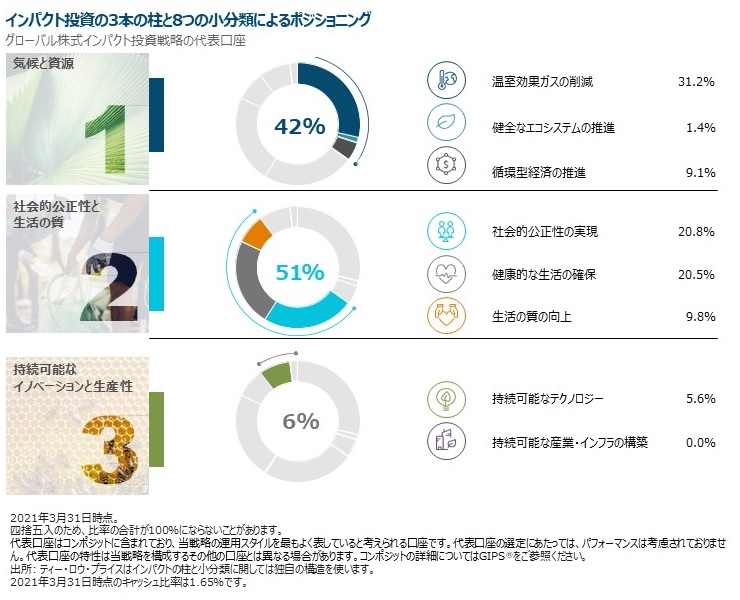

我々はインパクト投資の3本の柱(気候と資源、社会的公正性と生活の質、持続可能なイノベーションと生産性)と8つの小分類に基づく投資決定の仕組みを用います。これにより幅広いインパクトを維持し、投資比率を客観的に管理することが可能となります。インパクト評価の過程、具体的には現在と将来の売上と目標とする将来のインパクトとの整合性を見る上でこのアプローチを用います。将来予想を投資判断に組み入れることは、過去実績に基づくインデックス投資と差別化できる重要な要素であり、インパクト投資の成功において極めて重要な要素です。

また、我々は投資決定フレームワーク以外にも、銘柄選択の決定やインパクトの結果を顧客に率直に伝える必要性を強く意識しています。投資先企業の事業がSDGsと整合性がとれているかという観点からポートフォリオを分析し、目標とするインパクトが得られているかどうかを検証します。我々は顧客がその証拠を求めていることを認識しています。

Q. インパクト投資のデータや測定面の課題にどのように取り組んでいますか?

将来を見据えた視点から、様々なデータをベースに全体的な分析と個別企業ごとの分析を組み合わせています。インパクトを測定するためのデータはまだ不完全で、パフォーマンス/リターン分析と同程度の精度を誇る共通基準も開発されていません。このため、インパクトの測定は複雑なものにならざるを得ません。

環境面では、インパクトの計測においてディスクロージャーに大きな改善が見られます。社会面では、一定の期間と複数の期間でインパクトの意図や結果をその意図と比較して考察する必要があります。インパクト投資の運用における成功や失敗は年次報告書を通じて開示されます。

過去のデータのみに依存するシステムは、インパクトの測定や捕捉に必要な視点の一部に過ぎません。顧客は自身が支持する価値に基づいて投資を行っており、インパクト投資では証拠が重要です。そのため、データの問題は時として大きな論点となります。

業界にとっての問題は、インパクト投資が複雑なリスクとチャンスの世界、つまり大きな変化と創造的破壊の世界に存在していることです。我々のすべきことは、顧客の良きパートナーとなり、インパクトの測定と報告におけるイノベーションに貢献し、顧客が求めているデータと信頼性の獲得をサポートすることです。当社リサーチの専門知識の様々な側面(責任投資とファンダメンタル調査)を活用する一方、責任投資やインパクトに関する報告の分野で顧客のために投資することが、長期的に見て我々の大きな強みになると考えています。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳・補記したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。

投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

投資一任契約は、お客様から金融商品に対する投資判断、及び投資に必要な権限を投資運用業者に一任いただき、その権限に基づき投資運用業者がお客様の資産を運用する契約です。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会