2023年8 月 / インサイト

グローバル株式市場はどこへ向かうのか?

株式サイクルを決定する5つの要因

サマリー

- 株式市場は、金融引き締からの転換がいつ起きるかに注目している。歴史が示唆するように、転換はインフレ率が金利水準を持続的に下回る時にのみ生じる。

- 流動性刺激策の時代は過ぎ、株式リターンは過去とは異なるパターンを示す可能性が高い。そのため、場合によってはコントラリアン(逆張り)を含む、幅広いアプローチを取る必要がある。

- 利益率の下押し圧力に耐え、株式相場サイクルの次のステージまで利益成長を維持できる企業を発掘することで、リターンの獲得機会が見込まれる。

株式市場は年初来で良好なパフォーマンスを示していますが、その多くは米国の超大型テクノロジー関連株式からのリターンに由来します。一方、米連邦準備制度理事会(FRB)は、インフレ率が本格的に低下する兆候を示すまで、金融引き締め姿勢を堅持する模様です。株式市場はますます複雑化しており、稀ではあるも発生すると影響力の大きい、様々なイレギュラー事象に投資家は対処しなければならなくなっています。以下、株式サイクルの次の段階を形成する上で鍵となる5つの要因を考察します。

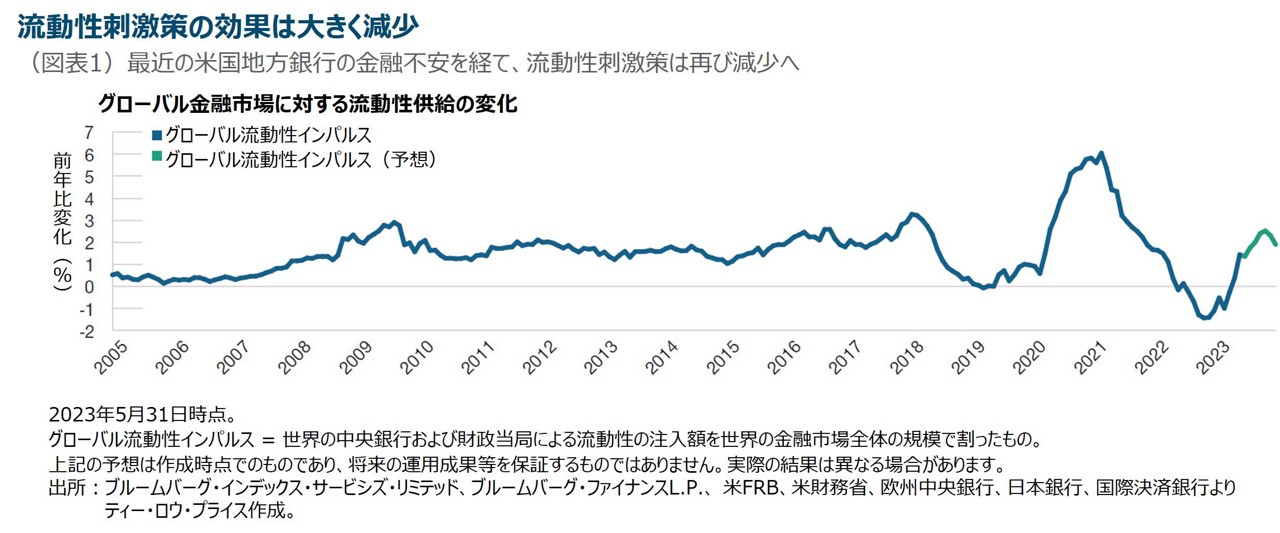

1. 流動性刺激策の終了

FRBや他の中央銀行がコロナ禍に起因するインフレに対処するべくマネーサプライを引き締める(図表1)中で、物価上昇がもたらす明白なリスクを踏まえると、流動性刺激策主導の世界に戻る可能性は極めて低いと考えられます。

過去10年間にわたり、流動性刺激策は資産価格の上昇に大きな役割を果たしてきており、市場が2024年にかけて大幅な利下げを予想していることからも重要です。

各国中央銀行にとっての課題は、最近の好調な株式市場を通じて明らかになっています。FRBは流動性刺激策を終了し、史上最速のペースとなる利上げサイクルによって積極的にインフレ圧力の抑制に努めています。しかし、世界経済には過去に大量の資金が供給されてきたため、依然として資産価格インフレを生み出す豊富な流動性が市場に残されています。積極的な金融引き締めが最近の米国の銀行破綻などのリスクイベントを引き起こしてきましたが、景気減速やクレジット・リスクへの懸念にもかかわらず、投資家は極端な弱気姿勢からごく短期間で強気姿勢に転換しています。また、流動性が急速に減少するリスクがあるにもかかわらず、FRBは景気を減速させることにコミットしています。しかし、インフレを円滑に鎮静化できるかを試されるのは、株式相場サイクルの次の段階となる可能性があります。

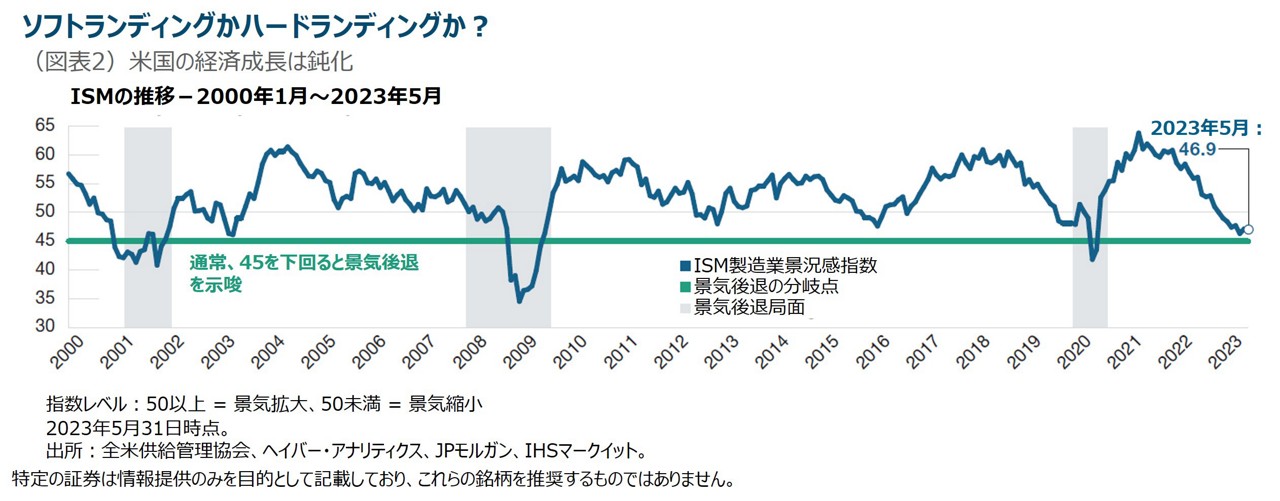

2. 景気減速とハード/ソフトランディング

今回の市場サイクルにおけるイレギュラーな特徴として挙げられるのは、同時性の欠如です。金融引き締めは通常、投資、消費、雇用を同時に減速させ、広範囲にデフレをもたらします。しかし、今回のサイクルでは、景気が減速しているにもかかわらず、賃金の上昇が続いており、消費動向は依然として堅調です。

また、信用サイクルの悪化は見られず、失業率が上昇するわずかな兆しが見られるものの、健全なバランス・シートで引き締めサイクルに入ったことから、企業心理は依然として堅調です。そのため、FRBが失業率の上昇を促しているにもかかわらず、労働市場は極めて逼迫しています。この同時性の欠如を背景に、米国経済は積極的な金融引き締めに直面しても、堅調に推移しています。しかし、インフレ率は今後数四半期にわたって上昇するか、少なくとも高止まりする可能性があります。

インフレの抑制は経済成長の鈍化を伴う可能性があるものの(図表2)、FRBが「インフレ抑制」と「経済成長鈍化の回避」のどちらかを選択するとき、「インフレ抑制」を優先していることは明らかです。しかし、これまで起きているソフトランディングの可能性の高まりは、株式市場を安定させる役割を果たしています。

3. 脱グローバル化と米中間のデカップリング(分断)

市場の自由化とグローバル化の時代は今や完全に過去のものとなり、今後10年間の生産性、インフレ、経済の再分配に影響を及ぼすことになります。米国と中国が経済的にも政治的にもいかに分断しつつあるかが、ここ数年間で明らかになってきました。この分断は、両国が以前は連結されたサプライチェーンから、独立したサプライチェーンを再構築しようとしていることから、国内投資が拡大することが示唆されます。独自のサプライチェーンの構築には時間を要するものの、米国インフレ抑制法は国内投資を奨励し、中国からの独立性を高めることに寄与します。

しかし、米国では失業率が依然として低く、生産能力の確保とインフレの管理が課題となっていることから、独自のサプライチェーン構築には時間を要し、米国がただちにデカップリングすることはできません。ただし、米国政府は中国から独立して必要なインフラを構築することに真剣に取り組んでおり、だからこそ、個別銘柄レベルでこの変化に適応することが重要です。

中国については、投資可能な市場ではあるものの、政策決定をより中央集権的にシフトしていることから、選別が鍵になると見ています。政治的介入の拡大は、投資資金の流れと自由な富の創造の両面で環境の変化を示唆します。これは間違いなくリスク・プレミアムに影響を与えます。

4. AIと投資サイクルへの適応

AIへの言及なくして投資の視点は成り立ちません。特に、このテーマが今年に入ってから株式市場に与えた影響は極めて大きいと言えます。今は投資サイクルの初期段階に過ぎないと考えており、エヌビディアなどの直近の四半期決算からは、AIが大規模な投資を引き寄せていると同時に、競争を激化させていることを示唆します。AIは素晴らしい投資機会をもたらすばかりでなく、投資を行っている企業やこの投資サイクルから恩恵を受ける企業について、テーマの持続性とバリュエーションに関して考えさせられるものがあります。

AIの用途は幅広く、その影響力はソフトウェア開発、半導体やデータセンター、サイバーセキュリティなど様々な領域に及びます。教育、メディア開発、燃料の効率性、フィンテックや金融データの提供、医薬品は、いずれもAIの影響を受ける可能性があります。20年前に1年間で生み出されたデータ量が今や1時間ごとに生み出されています。しかし、世界全体でわずか1%のデータしか取得、保存、利用されていません。AIはこのデータ取得率を劇的に変化させます。

しかし、明確なポイントとして、多くの企業の利益率が収縮している時に多額の支出が生じていることから、AIサイクルにうまく適応できることが重要になります。この点を短期的に考慮しつつ、ユーザー体験が急速に変化する中で、どの企業群が破壊的な影響を受ける可能性があるか、あるいは適応する可能性があるかを長期的な観点で分析する必要があります。

AIは長期にわたり進化していくテーマです。足もとの景気循環による減速圧力によって、魅力的なバリュエーションでAI関連企業の成長機会を取り込むことができる投資機会だと考えています。

5. 企業利益の創出に最適なゴルディロックス(適温)経済の終了

前述の要因は、世界金融危機の余波がまだ存在する異例のサイクルの特徴を示すものです。急速な技術の進歩、コロナウイルス、地政学的対立によって、今後も不安定な環境が想定されます。そのような環境で、市場は景気悪化に耐え、利益率を維持または拡大することができる企業をますます評価すると考えています。

低金利、低い税金、低い賃金上昇、低いコモディティ価格、容易な技術の進歩、デフレをもたらすグローバル化の時代が今や過ぎたことは、あらゆる企業の利益成長率の低下を示唆します(図表3)。2023年上半期は、超大型テクノロジー企業が株式リターンに強い影響を及ぼしたため、このテーマがある程度隠れてきましたが、このテクノロジー銘柄に集中した人気は必然的に分散され、市場の厚みが増すでしょう。

次の株式相場サイクルを見据えた運用手法

過去3年間はグロース株とバリュー株が交代で市場をけん引してきましたが、今後は銘柄固有の要因に目を向け、新たな株式サイクルを通じて利益を拡大し、積み上げることができる企業に注目することが重要になります。流動性刺激策が講じられ、株価バリュエーションが一貫して拡大し、世界金融危機後に見られた株式リターンのパターンが繰り返された時代は、過ぎたと考えています。

そのため、ポートフォリオの厚みとリスク管理を重視し、リスクイベントが発生した時やコントラリアン(逆張り)の投資機会が出現した時に、株式エクスポージャーを増やす用意をしておくことが重要です。私たちの仕事は、どの企業が株式相場サイクルの次の段階を通じて繁栄するかを見極めることです。

当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。

追加ディスクロージャー

S&P500インデックスはS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品であり、これを利用するライセンスがティー・ロウ・プライスに付与されています。Standard & Poor’s®およびS&P®は、Standard & Poor’s Financial Services LLC(「S&P」)の登録商標で、Dow Jones®は、Dow Jones Trademark Holdings LLC(「Dow Jones」)の登録商標です。ティー・ロウ・プライスの商品は、SPDJI、Dow Jones、S&P、それらの各関連会社によってスポンサー、保証、販売、または販売促進されているものではなく、これらのいずれの関係者も、かかる商品への投資の妥当性に関するいかなる表明も行わず、S&P500インデックスのいかなる過誤、遺漏、または中断に対しても一切責任を負いません。

情報は信頼できると考える情報源から取得していますが、JPモルガンはその完全性または正確性を保証しません。指数は許可を得て使用しています。JPモルガンの事前の書面による承認を得ることなく、指数の複製、使用または配布を禁じます。Copyright © 2023, J.P. Morgan Chase & Co. 全ての権利はJPモルガンに帰属します。

ブルームバーグの出所:「Bloomberg®」及びブルームバーグ・インデックスは、ブルームバーグ・ファイナンスL.P.及びインデックスの管理者であるブルームバーグ・インデックス・サービシズ・リミテッド(「BISL」)を含む関連会社(総称して「ブルームバーグ」)のサービスマークであり、特定目的での利用のためティー・ロウ・プライスにライセンス供与されています。ブルームバーグはティー・ロウ・プライスの関連会社ではなく、ティー・ロウ・プライスの戦略を承認、支持、レビューまたは推奨するものではありません。ブルームバーグは本戦略に関連するデータまたは情報の適時性、正確性または網羅性を保証するものではありません。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会