2023年8 月 / インサイト

10年にわたりハイイールド債市場の非効率性を活用

ベテランのポートフォリオ・マネジャーは柔軟な集中型アプローチを活用

サマリー

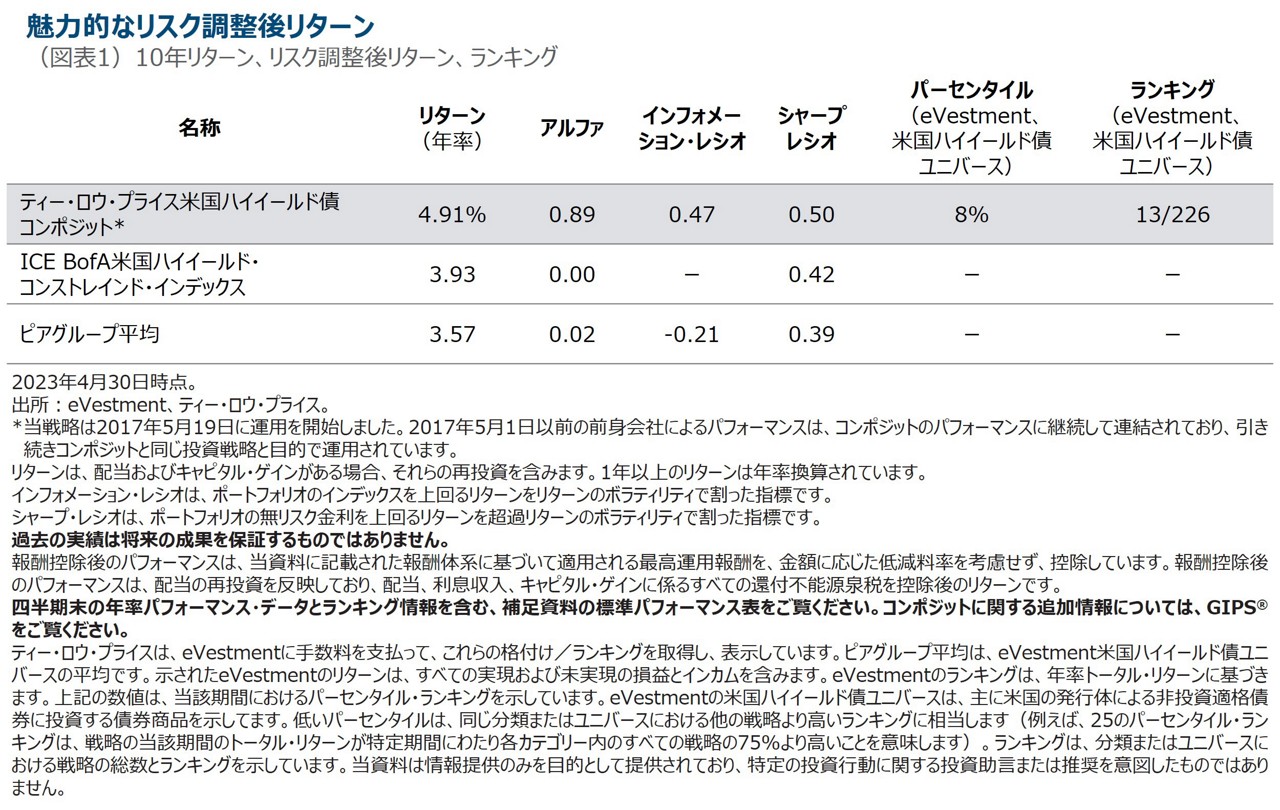

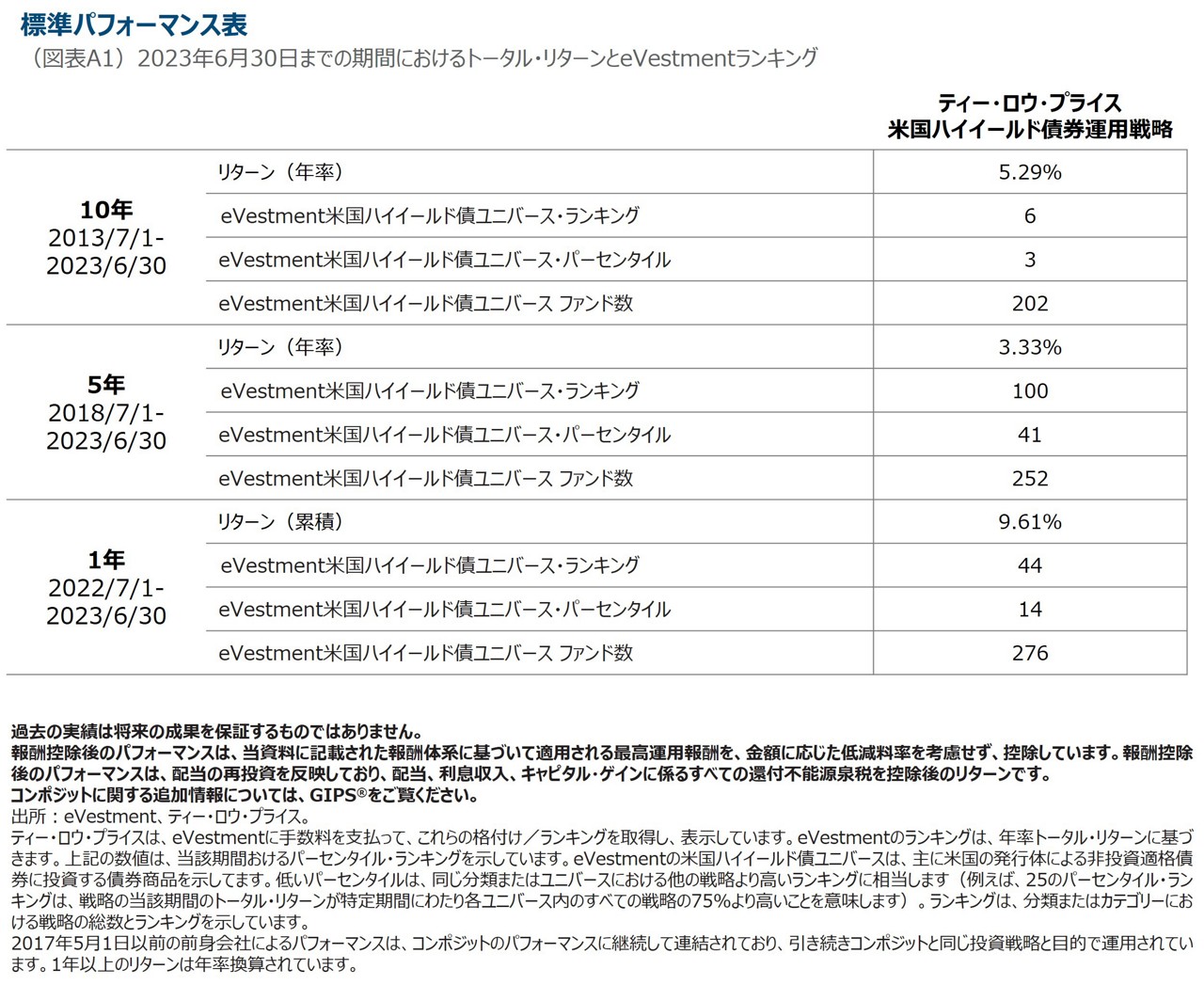

- Kevin Loomeがポートフォリオ・マネジャーを務める米国ハイイールド債券運用戦略は運用10周年を迎え、コンポジット設定来の年率トータル・リターン(報酬控除後)1は、eVestmentの米国ハイイールド債ユニバースを構成する226ファンド中上位8%にランクしている。

- 当戦略は市場の非効率性を活用し、クレジットを中心にボトムアップのファンダメンタル・リサーチを通じてアルファの創出を目指す。

- ハイイールド債市場は常に発展を続けているが、運用チームは引き続き厳格な運用プロセスを通じて非効率性を活用する多くの投資機会を見出している。

米国ハイイールド債券運用戦略コンポジットは、2023年4月30日までの10年間のリターンが年率4.91%(報酬控除後)1となり、ベンチマークのICE BofA米国ハイイールド・コンストレインド・インデックスのリターンを上回りました。同期間にコンポジットの年率トータル・リターンは、eVestmentのハイイールド債ユニバースを構成する226ファンドのうち上位8%にランクし、相対的に高いリスク調整後リターンをもたらしました1。

本レポートでは、当運用戦略の運用プロセスについてKevin Loomeに聞きました。集中型アプローチによる運用チームのベスト・アイデアを活用し、個別企業や産業の詳細なリサーチからアクティブなポジションに対する確信をどのように得ているかを解説します。加えて、米国ハイイールド債市場の過去10年間にわたる発展と、将来市場に影響を及ぼすと予想する主な要因に関する見解をご紹介します。

運用アプローチについて説明してください。

私たちのハイイールド債券運用戦略の運用アプローチの特徴は、柔軟かつ機動的であると考えています。運用チームメンバーは過去15年以上にわたり協働し、様々な市場サイクルを共に経験してきました。特に柔軟性は、他社とは大きく異なる優位性だと考えています。ポートフォリオの規模が比較的小さいため、市場環境の変化に応じて、よりディフェンシブに、もしくはより積極的なポートフォリオに調整し、投資機会の獲得を目指します。

例えば、2014年に原油価格が下落し始め、エネルギー銘柄の構成比率が高いハイイールド債市場に圧力が掛った局面では、柔軟性を発揮し、迅速にポートフォリオのリスクを削減しました。規模の大きい他社ファンドの一部は、売却の必要を迫られた銘柄や売却を希望した銘柄でも保有をゼロにすることはできませんでした。

攻めの姿勢に転換した例もあります。新型コロナウイルスの感染拡大初期において、一部の銘柄が信用力を適切に反映していないと考えられる割安な価格となった機会をとらえ、投資を迅速に行いました。こうした機会を捉えて活用できることは、当社の運用アプローチの長期的な優位性であり、持続的に有意なアルファ2の創出につながると考えています。

ベスト・アイデアに集中し、通常100~200銘柄に投資するアプローチについて。このガイドラインに至った経緯を教えてください。

私たちはハイイールド債市場におけるアクティブ運用の有効性を強く信じています。約100~200銘柄に投資する当戦略は、非常に集中的なポートフォリオであり、ベンチマークのICE BofA米国ハイイールド・コンストレインド・インデックスや多くの他社ファンドは約1,000銘柄が採用されています。

この集中度は、分散効果とベスト・アイデアを活用したポートフォリオを投資家に提供する上で、適切だと考えています。また、クレジットの選別を中心にアルファを創出すると同時に、トップダウンのマクロ見通しも考慮するアプローチもこの集中度に反映されています。クレジットに対して詳細なボトムアップのファンダメンタルズ分析を行い、発行体の規模、地域、セルサイド・アナリストによるカバレッジの欠如、または市場における一般的な誤解から生じる可能性がある市場の非効率性を見極め、活用します。ポートフォリオの構築に際し、流動性や他のリスクなどの要素を考慮しつつ、確信度に基づいて個別銘柄の保有比率を調整します。

運用プロセスの主な特徴と独創性について教えてください。

運用チームでは協働の文化が浸透しており、トレーダーやクレジット・アナリストなどのチームメンバーは同じ場所に机を並べており、迅速な情報共有が容易です。運用チーム全体が当戦略担当の専属メンバーで構成されており、これは業界では比較的異例な構成でしょう。すべてのチーム・メンバーは運用プロセスに積極的に参加し、週2-3回の個別クレジット・レビュー、月次のアトリビューション会議、すべての保有銘柄を分析・レビューする年2回のオフサイトなどが設けられています。協働を重視する運用チームと集中型アプローチが組み合わさることで、すべての保有銘柄が精査され、いかなる銘柄も見落とされることなく、放置されないポートフォリオの構築につながります。また、チーム内で常にベスト・アイデアを求めるための議論も生じています。

クレジット・リサーチ・プロセス自体については、評価するすべての発行体に独自の信用格付け、スプレッド・ターゲット3、環境・社会・ガバナンス(ESG)スコアを付与しています。この独自の格付けは、見通しの透明性を向上させることで、非効率性を見極め、市場トレンドの一歩先を進み、格付変動の察知につながります。スプレッドとトータル・リターンの目標を設定するためには、将来見込まれるアルファの源泉を特定し、ポートフォリオにおける自然な売却規律を定めなければなりません。また、社内のESGアナリスト・チームと四半期ごとに会議を行い、ESGに関連した企業固有およびポートフォリオ・レベルでの有益な知見を得ます。

ハイイールド債市場では新規発行が大きな割合を占めるため、クレジット・アナリストは、すべての新規案件についてレビューし、独自の信用格付けと予想スプレッドを含む分析をレポートにて提供します。これによって、市場の主要な動向の把握が容易になるだけでなく、企業経営陣へのアクセスを円滑にし、当初参加しなかった案件についてもリサーチの基盤となり、今後投資アイデアとして相対価値が改善すれば、後に投資を検討することも可能にします。

投資先の条件はありますか。ポートフォリオで共通する特性は何ですか。

私たちは、同じセクター内の発行体と比べて魅力的な相対価値を提供する債券を見出すことに注力しています。その為に信用スプレッドよりも信用力を重視して価値を評価します。企業として単純な利益成長に限らず強固なキャッシュフローを創出する発行体は魅力的です。なぜなら健全なキャッシュフローは、発行体の長期的な債務返済能力を示す優れた指標であるからです。

私たちは、長期的な視点で発行体を分析するようにしています。多くの場合、企業の4~5年先の財務内容をモデル化し、満期までの期間で発行体の状況への理解を深め、それに応じて投資期間を決定します。

発行体の信用力とデフォルト・リスクを追跡し、精査するための別の指標として企業価値が挙げられます。発行体の総債務に株式時価総額を加え、バランスシート上のキャッシュを差し引いた企業価値は買収コストを示唆するだけでなく、回収不能になるリスクをより理解することに役立ちます。ハイイールド債市場の大部分が情報が限定的な小規模の非上場企業で構成されていることに注意する必要があります。同じセクター内の上場企業と比較することで、非上場企業に関するデータがなくても、非上場企業の自己資本クッションの規模を判断することが可能です。発行体の破綻時にハイイールド債券よりも弁済順位が劣後する自己資本総額を測定するこの方法は、独自のリサーチの重要性を強調します。

また、発行体と債券保有者の間の法的合意を規定する各債券のコベナンツも詳細に調査します。コベナンツは、借り手のファンダメンタルな信用指標の悪化に対する法的保護を債券保有者に提供します。私たちは、コベナンツの調査は主に独自に行いますが、一部外部機関による調査も活用します。

バンクローンの分析についても、主に同じ手法を適用します。私たちは、バンクローンをハイイールド債の延長にあるユニバースとして見ており、主にハイイールド債市場の発行者が発行するバンクローンについても分析します。企業の資本構造全体を分析するなかで、バンクローンが資本構造またはデュレーション4特性において占める割合が大きく、その結果として魅力的な相対価値を提供する場合、(投資可能なビークルにおいて)バンクローンに投資する場合があります。

ハイイールド債券においてデフォルトは切り離せないリスクですが、集中型アプローチの運用において、リスク管理をどのように考えていますか。

集中型アプローチを取っているものの、当戦略のリスク認識は非常に高いです。当戦略開始来の10年間、代表口座5での保有銘柄においてデフォルトは発生していません。保有銘柄が少ない利点の一つは、投資している銘柄をより頻繁に、かつ徹底的に調査・分析できる点です。ハイイールド債におけるリスクは非対称です。私たちの目標は、 ダウンサイド(下振れ)リスクを軽減しつつ、アップサイド(上振れ)を捕捉することです。

私たちのリスク管理アプローチは、ダイナミックで多面的です。クレジット分析を最も重視しています。日次モニタリングや月次アトリビューション会議を含めた数多くのプロセスを整備しており、それらがデフォルトの兆候を早期に捉えることに寄与します。信用力の悪化傾向を察知した場合、直ちに行動を起こし、保有比率を削減するか、必要であればすべて売却を行います。

極端な市場のストレス局面では、集中型アプローチによって、ポートフォリオを構築時に立ち返って効率的に再評価し、必要に応じてポジションをよりディフェンシブにするか、保有比率を調整します。また、協働的なアプローチによって、グループとアイデアを協議し、主な懸念材料を議論することで、フィードバックを得るとともにメンバーの考えやアイデアを検証することができます。経営陣、スポンサー、セルサイドの担当者、株式リサーチ・チームとも定期的に会い、私たちの考えを伝える機会を活用しています。

流動性もリスク管理における重要な考慮事項です。前述のとおり、個別銘柄の保有比率を決定する際には流動性を大きく考慮しており、流動性が劣る可能性がある銘柄については、より慎重に保有比率を調整します。

今後、ハイイールド債市場を発展させる主な要因は何ですか。市場は今後どのように変化すると予想していますか。

ハイイールド債券における流動性は、今後さらに厳しくなる可能性があります。世界金融危機後の規制の影響によって、債券ディーラーが持つ在庫の銘柄数が減少し、多くの債券の流動性状況が悪化しています。

より明るい材料として、ハイイールド債市場におけるESGの重要性が増すと考えています。ハイイールド債ポートフォリオにおいて、いずれはエネルギー・セクターの銘柄を除外する可能性があり、そうなれば、現在のハイイールド債ベンチマークやエネルギーへの相対的に高いエクスポージャーからの重大な転換となります。しかし、現時点ではそこには至っていません。

構造的な視点から見ると、ダイレクト・レンディングは、最終的にハイイールド債市場の領域に影響を与えるでしょう。ダイレクト・レンディングはハイイールド債発行企業にとって追加的な資金調達源となり得ます。その結果、ハイイールド債の新規供給水準が低下することで、テクニカル面で市場を支える可能性があります。

現在のハイイールド債市場において投資家が留意すべきことは何ですか。今後どこに投資機会があると予想しますか。

多くの投資家はスプレッドおよびデフォルト率に注目し、総じて経済成長の鈍化や信用状況の逼迫がハイイールド債市場全体に与える影響について懸念しています。ファンダメンタルズ状況は悪化し始めているものの、企業に関しては現在の環境で強固なファンダメンタルズを維持しています。現在の予想では、デフォルト率の上昇が予想されているものの、2023年末までに約3%以内と、過去の長期平均に沿った水準に留まるでしょう6。

多くのハイイールド債発行企業は、差し迫った満期の「壁」に直面していないものの、金利が急騰してきたことから、大きなリファイナンス・リスクに直面しています。これは市場が過小評価している一方で、私たちが信用力を分析する際に注視している要素の一つです。

一部の投資家が信用スプレッドに固執する一方、2022年に資産クラスのオールイン利回りも上昇したため、スプレッドを考慮しない投資家も見受けられます。スプレッドを取り入れた私たちの厳格な相対価値分析は、クレジット・リサーチの恩恵を受けつつ、魅力的な利回りを捉える機会をもたらします。加えて、利回りと価格上昇の双方を含むトータル・リターンは、FRBが引き締めを開始した2022年初頭よりも遥かに明るい見通しです。

当運用戦略の運用責任者として、投資家へのコメントをお願いします。

私たちはハイイールド債を戦略的な長期投資の資産クラスとして捉えています。資産クラスとアプローチの両方における最善の投資方法は、投資し続けることであると見ています。市場の底や天井のタイミングを計ることはほぼ不可能です。投資し続けることによって、クレジット・サイクル全体にわたってアウトパフォームするという当運用戦略の目標から恩恵を受ける機会を得ることにつながります。四半期ごとに必ずアウトパフォームすることはなく、短期的にアンダーパフォームすることはあるものの、当戦略のアプローチは、ベンチマークと比べて長期的に強固なパフォーマンスを提供してきた実績があります。

補足資料

GIPS🄬

当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。

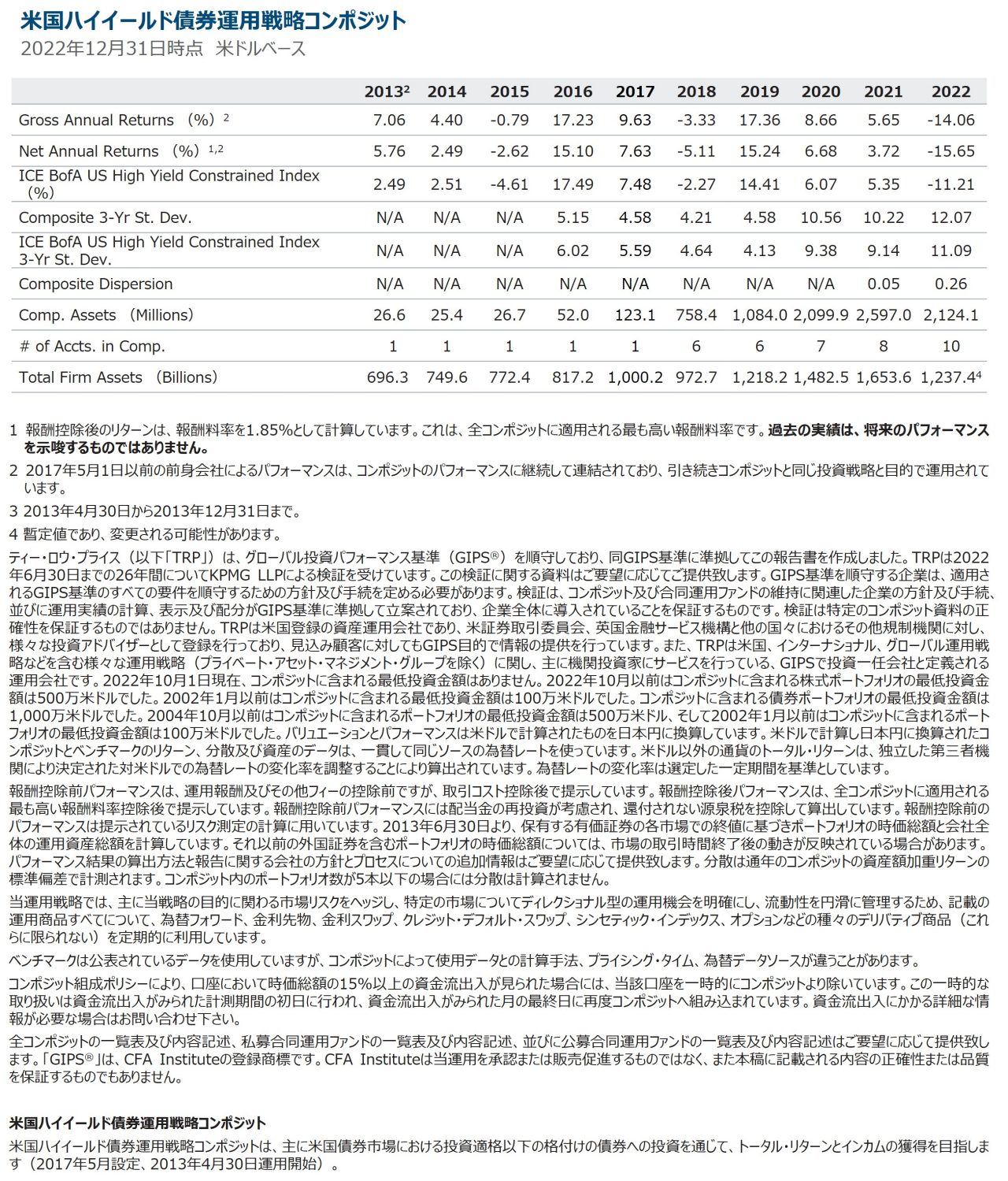

1 過去の実績は将来の成果を保証するものではありません。報酬控除後のパフォーマンスは、当資料に記載された報酬体系に基づいて適用される最高運用報酬を、金額に応じた低減料率を考慮せず、控除しています。2017年5月1日以前の前身会社によるパフォーマンスは、コンポジットのパフォーマンスに継続して連結されており、引き続きコンポジットと同じ投資戦略と目的で運用されています。四半期末の年率パフォーマンス・データとランキング情報を含む、補足資料の標準パフォーマンス表をご覧ください。コンポジットに関する追加情報については、GIPS®をご覧ください。

2017年5月1日以前の前身会社によるパフォーマンスは、コンポジットのパフォーマンスに継続して連結されており、引き続きコンポジットと同じ投資戦略と目的で運用されています。

2 アルファは、ベンチマークに対する投資の超過リターンをいいます。

3 スプレッドは、投資家がクレジット・リスクのある債券の保有に対して要求する、満期が同等で格付けの高い政府証券を上回る追加利回りを示す指標です。

4 デュレーションは、金利の変化に対する債券またはバンクローンの感応度を示す指標です。

5 代表口座は、コンポジットのなかで、戦略の現在のポートフォリオ運用スタイルを最も厳密に反映していると考える口座です。代表口座の選別において、パフォーマンスは考慮していません。示された代表口座の特性は、戦略における他の口座の特性とは異なる場合があります。コンポジットに関する追加情報については、GIPS®をご覧ください。

6 実際の結果は、制約がある推定や将来の見通しに関する記述とは大きく異なる場合があります。過去データが考慮されている場合、過去の結果は将来の結果を保証するものではありません。

以下のリスクは当運用戦略に関連する重要なリスクです。

クレジット・リスクー債券または短期金融商品は、発行体の財務健全性が悪化すれば価値を失う可能性があります。

デフォルト・リスクー債券の発行体が債券を償還できない場合や、発行体にその意思がない場合があります。

デリバティブ・リスクーデリバティブはレバレッジを作り出すために用いられ、ボラティリティが高くなったり、デリバティブ費用を大きく上回る損失が生じたりする場合があります。

ハイイールド債リスクーハイイールド債は一般的に、発行体の債務再編リスクやデフォルト・リスク、流動性リスク、市場環境への感応度が高くなります。

金利リスクー予期せぬ金利変動により、投資債券に損失が生じる場合があります。

流動性リスクー希望する時間及び公正価格での証券の評価や取引が困難になる場合があります。

トータルリターン・スワップ・リスクートータル・リターン・スワップ契約により、市場リスク、カウンターパーティ・リスク、オペレーション・リスク、担保の取り決めに関連した追加のリスクにさらされる場合があります

ボラティリティ・リスクーポートフォリオの運用実績には大きな価格変動リスクがあります。

一般的なポートフォリオのリスク

ESG及びサステナビリティ・リスクーファンドの投資価値や運用実績に重大な悪影響を及ぼす可能性があります。

地理的集中リスクーポートフォリオが特定の地域にその資産の大部分を投資する場合、そのパフォーマンスはその地域で生じる事象の影響をより大きく受けることになります。

投資ポートフォリオ・リスクーポートフォリオに投資する場合は、市場に直接投資する場合とは異なる特定のリスクが生じます。

運用リスクー運用会社または運用会社が指名する者にとって、あるポートフォリオに対する義務と他の運用ポートフォリオに対する義務とが時として相反する場合があります(ただし、このような場合はすべてのポートフォリオが公正に取り扱われます)。

市場リスクー市場に関する様々な要素の予期せぬ変更により、ポートフォリオが損失を被る場合があります。

オペレーショナル・リスクーオペレーション上の過誤によって、ポートフォリオのバリュエーション、運用報告、取引執行などに影響が及んだり、金銭的損失が生じる可能性があります。

追加情報

ICEの出所:ICE Data Indices, LLC(「ICEデータ」)のデータは許可を得て使用しています。ICEデータ、その関連会社および第三者サプライヤーは、インデックス、インデックス・データおよびそれらに含まれ、それらに関連し、またはそれらから派生するデータの特定の使用目的における商品性または適合性の保証を含め、明示的にも黙示的にもいかなる保証および表明もしません。ICEデータ、その関連会社および第三者サプライヤーは、インデックス、インデックス・データまたはその構成要素の妥当性、正確性、適時性または完全性に関するいかなる損害または責任も負いません。インデックス・データおよびそのすべての構成要素は「現状有姿」で提供され、利用者自身の責任において利用されます。ICEデータ、その関連会社および第三者サプライヤーは、ティー・ロウ・プライスまたはその製品もしくはサービスに対する出資、承認または推薦はしません。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会