2023年1 月 / インサイト

量的引き締めの意味合い

当面の影響は限定的であるものの、2023年半ばまでに顕在化

サマリー

- 米連邦準備制度理事会(FRB)がバランスシートの縮小に着手する中、短期金融市場が円滑に機能するのに必要な準備預金の水準に再び注目が集まっている。

- 足もと必要と思われる準備預金の最低水準sは、前回の量的引き締め時の2017~19年より高いと推定される。

- FRBは想定よりも早く金融市場の混乱に直面するリスクがあり、量的引き締めの打ち切りを迫られかねない。

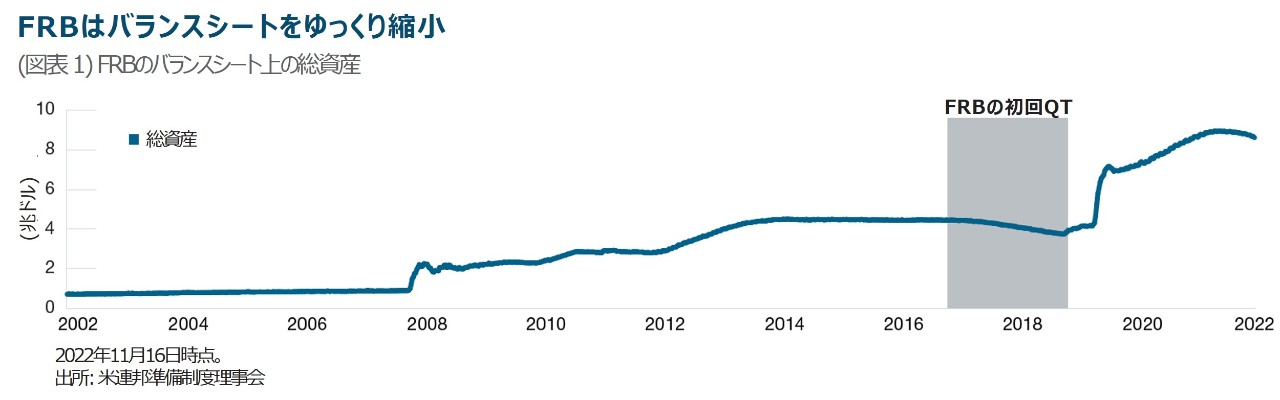

FRBは、満期を迎えた米国債やエージェンシーMBS (住宅ローン担保証券) の償還金を再投資せずに保有残高を減らす、バランシート縮小プロセス、いわゆる量的引き締め(QT)を開始しました。QTが前回行われたのは2017~2019年で、当時のバランスシートの規模は約4.5兆ドルと現在の半分でした。前回のQTでは、短期金融市場が円滑に機能するのに必要と思われる準備預金の最低水準を下回ると、短期金利が急騰し、QTは突如として終了を余儀なくされました。

その後、新型コロナウイルスによるパンデミック発生を受けて、FRBは債券を大量購入する量的緩和(QE)に再び踏み切り、 バランスシートが急増しました。足もとはFRBが2017~2019年の2倍近いペースでバランスシートを縮小しており、短期金融市場が円滑に機能するのに必要な準備預金の最低水準に再び注目が集まっています。

その最低水準は前回のQT時より高いと推定され、FRBは想定よりも早く金融市場の混乱に直面するリスクがあり、その場合はQTの打ち切りを迫られかねません。

QTとは?

QTはFRBのバランスシートの資産と負債の両方に影響します。FRBが満期を迎える米国債やエージェンシーMBSの償還金の再投資を止めると、FRBのバランスシート上の資産は減ります。FRBは足もと、資産残高を当初の計9兆ドル近くから、毎月950億ドルずつ(米国債600億ドル、MBS350億ドル)減らすことを目指しています。また、FRBは資産圧縮のペースと内訳を事前に公表します。

資産の減少と負債の減少は常にバランスが取れなくてはなりません。FRBの主な負債には以下のものが含まれます:

- 準備預金: FRBにある商業銀行の当座預金残高。中央銀行は準備預金残高に対して商業銀行に準備預金利息(interest on reserve balances, IORB)を支払う。

- リバース・レポ: FRBは、国債を担保に現金を(主にマネー・マーケット・ファンド(MMF)から)借り入れることで、市場金利の下限となる利息を支払う。

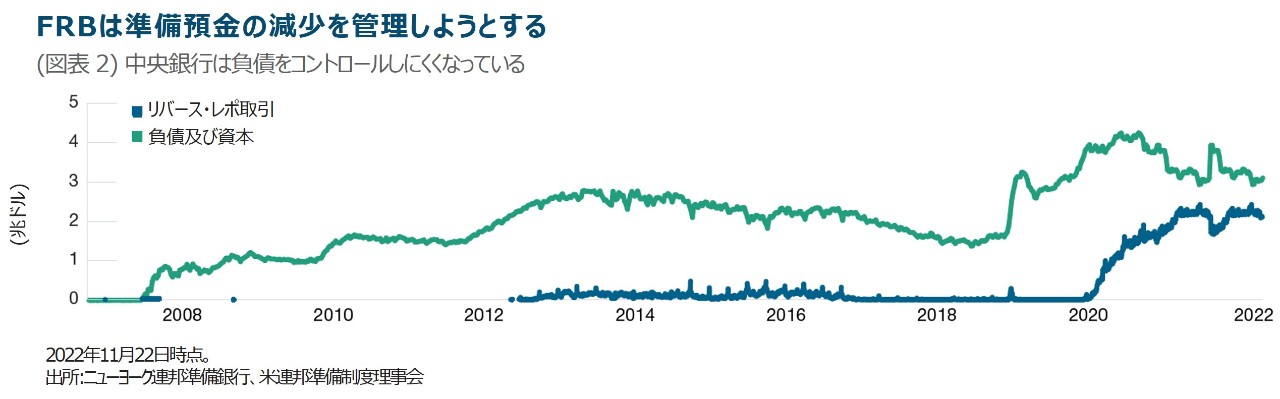

FRBはバランスシートの負債をコントロールしにくくなっている

FRBは資産の減少をコントロールできますが、負債の減少の内訳までコントロールすることはできません。その結果、QTプロセスにおいて、準備預金がリバース・レポより早く減少するリスクを冒すことになり、結果として準備預金が短期金融市場で円滑に機能するのに必要な最低水準を割り込む遠因となります。

準備預金とリバース・レポ残高の関係性は、投資家である資金保有者が、その資金を銀行預金に預けたままにするか、金利の高いMMFに移すかの意思決定によって決まる側面もあります。

金利が上がると、銀行預金に払われる金利はフェデラル・ファンド(FF)レートに遅れて上昇する一方(これにより、銀行は金利上昇の恩恵を受けることができる)、MMFは金利の水準訂正がいち早く進み、銀行システム全体からMMFへ資金移動を促す誘因となります。結果、MMFに流入した資金は、FRBのリバース・レポ・ファシリティに還流することとなります。

FRBは最適な準備預金の最低水準の推定に苦労

FRBにとって問題は、米国全体の銀行システムとして最適な準備預金額の最低水準(the Lowest Comfortable Level of Reserve, LCLoR)を直接計算できないことです。その代わり、銀行に対して聞き取り調査を行い、最低水準が米国GDPの約8%、約2兆ドルに上ると推定しています。なお、2019年の準備預金はQTにより約1.5兆ドルにまで減少しました。しかし、その水準は当時聞き取り調査した推定水準を上回るものであったにもかかわらず、短期金融市場に混乱をもたらしました。

それ以降、コロナ禍の銀行システム全体における預金急増によって、LCLoR は増加していると思われます。銀行システム全体が大きくなるほど、規制要件を満たすために必要な準備預金額も多くなります。また、顧客が金利の低い預金から金利が高いMMFにシフトするにつれ、銀行からの資金流出が予想されるため、銀行は予防措置として準備金という形で流動性バッファーを用意する必要があります。

我々の予測では、足もとのLCLoRは2.5兆ドル近いことを示しており、これは2023年半ばまでの早い段階で到達すると推定しています。しかし、この数字に関してはかなり不確実性が高いことは否めません。最も注目すべきは、経済に必要な準備預金量が内生変数である点です。それはFRBがQTのペースを調整でき、準備預金がLCLoRまで減少する前に期間を延長して準備預金のフローを調整する様々な手段を有することを意味します。

これがなぜ重要なのか?

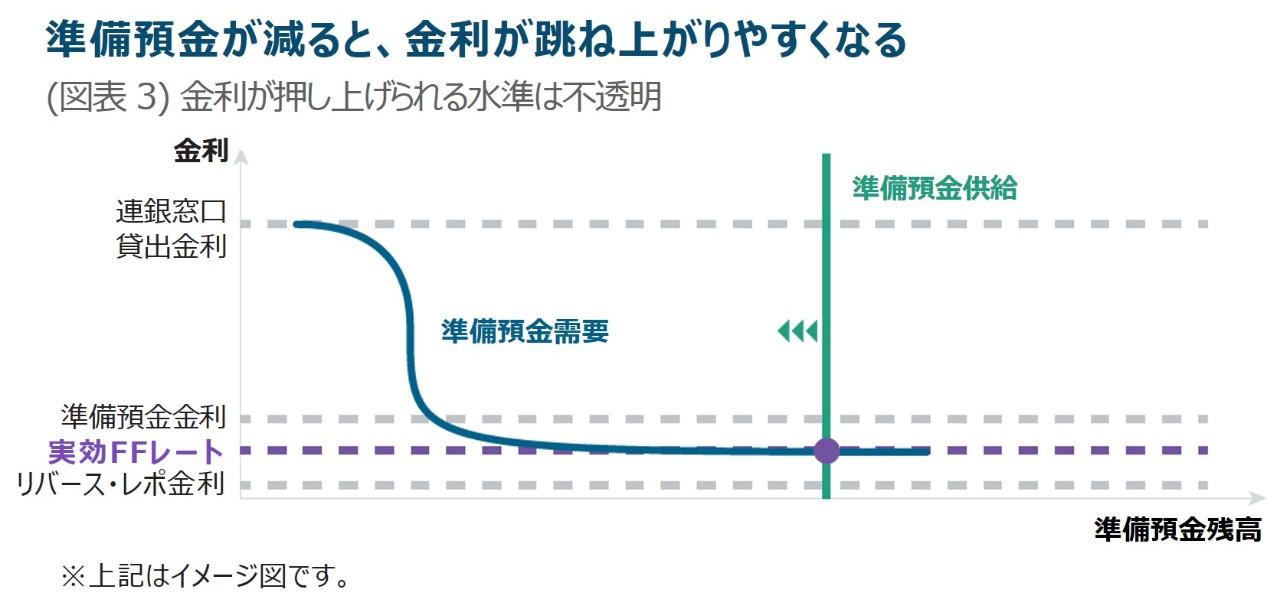

FRBは目標FFレート近辺で準備預金の需要と供給のバランスを取るため、準備預金残高を調整することで、米連邦公開市場委員会(FOMC)で決定した目標金利へと誘導します。

通常、準備預金金利はFFレートの上限、リバース・レポ金利は下限となります。しかし、準備預金の供給が2019年に減少(図表3で緑の縦線が左に移動)するにつれ、準備預金の需要曲線の傾斜部分に接触し始めます(紺色の線)。

その時点で、準備は減り始め、資金調達コストは緩やかに上昇し始めます。緑線が極端に左に移動すると、資金調達コストは急激に上昇し始めます。まさに、これにより2019年後半は短期金融市場が大混乱に陥り、FRBはその時点でQTの打ち切りを迫られ、枯渇した準備預金を補充するため短期国債の購入を始めました。その後、常設レポ・ファシリティなど永続的な制度が導入されました。これは銀行の取引相手が短期資金の融通を貸し渋る場合の防波堤の役割を果たします。

QTは早期終了の公算大

ストレスが短期金融市場に限定された2019年と異なり、今回はQT関連の混乱が長期国債市場で見られるかもしれないと考えています。FRBの債券購入プログラム終了や銀行の債券購入量減少、米国債市場の流動性低下や年限ゾーン毎に分断化された市場構造などが原因で国債市場のボラティリティが高まるかもしれません。

2022年9、10月に英国で起きたように、一国のソブリン債のボラティリティが一気に予測不能な結果を招くこともあり得ます。ボラティリティが金融市場の安定を脅かし、FRBがQTを早々に打ち切る可能性は十分にあると思います。その結果、FRBは保有債券の売り切りができない可能性があります。

何に注目するか?

QTプログラムの進展に伴うストレス・ポイントを特定するため、私たちは以下の3指標に注目しています。

- 実効FFレートと準備預金金利のスプレッドの縮小。FFレートは最終的に準備預金金利より高く取引される。これは需要曲線の上方傾斜が始まるポイントまで準備預金が減少した兆候である。

- FF市場での米国銀行の活動が増えると、同様のシグナルが送られる可能性がある。これは銀行がFRBに準備預金を預けて準備預金金利を稼ぐよりFF市場で貸し出す方が高い金利が得られることを示している。

- 短期金融市場の「安全弁」の役割を果たすFRBの常設レポ・ファシリティの利用増加。これはFRBが準備預金を増やすメカニズムを提供するが、実行FFレートが準備預金金利を上回る場合においてである。

ポートフォリオでの対応

我々は準備預金の継続的減少に関係したリスク、特に大規模な流動性に関する問題が起こった際に、FRBがQTの打ち切りを早々に迫られるリスクを注意深くモニターしています。QT早期終了の重要な潜在的にポジティブな意味合いは、金融市場の安定性に関するリスクがFRBによるMBS売り切りを困難にすることです。これはエージェンシーMBSの供給が予想より増えるリスクを後退させるため、高格付け債券にとって好ましい状況です。エージェンシーMBSは金利ボラティリティやQTへの懸念のため割安になりました。住宅ローン金利の急上昇による期限前償還リスクなど、こうしたリスクが収まりつつあり、バリュエーションが魅力的で流動性が比較的良好な銘柄を投資適格社債ポートフォリオに選別的に組み入れています。

今後の注目材料

米財務省は短期国債の発行で調達した資金を使い、市場から長期国債を買い戻す可能性について議論を始めました。これはMMFが購入できる短期国債の量を増やし、リバース・レポから銀行システム全体に再び資金を戻すことにより、短期金利の上昇圧力を和らげるのに役立つ可能性があります。また、そうした動きは国債市場の流動性を改善するのに役立ちます。これはグローバル金融システムにとって重要なカードとなりますが、流動性の縮小は、2022年の金利ボラティリティ上昇をもたらした要因のうちの一つにすぎませんでした。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会