2022年5 月 / インサイト

インフレ高進下で底堅さを示すハイイールド債

短期デュレーションと高い利回りが金利上昇局面での緩衝材となる

サマリー

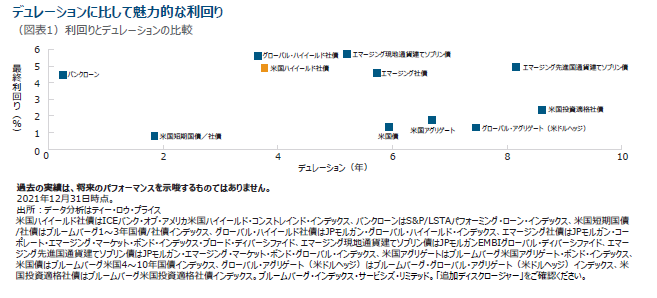

- 非投資適格債は利回りが高く、デュレーションが短いため、金利上昇局面に比較的耐性がある。

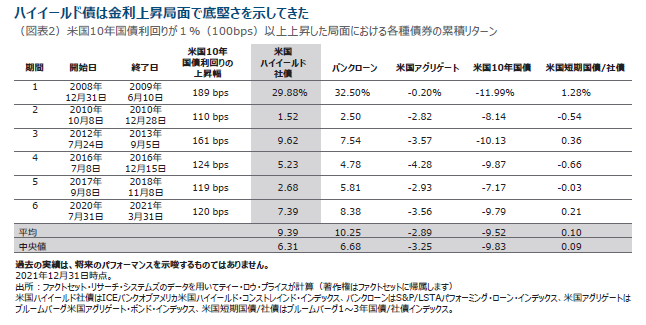

- ハイイールド債は過去15年間にわたり、金利上昇局面でプラスのリターンをもたらしてきた。

- しかし、ハイイールド債もインフレの影響を受けないわけではないため、当運用戦略では積極的にインフレリスクの管理に努めている。

インフレと金利の上昇に伴い、多くの投資家は債券への投資に慎重になっています。歴史的に見て、利回りが比較的低く、金利リスクの響を受けやすい従来の債券資産クラスは、このような環境下では高いリターンをもたらしてこなかったためです。しかし、ハイイールド債やバンクローンなど非投資適格のクレジット商品に特化した債券運用戦略は、このような環境でより底堅いパフォーマンスを示す傾向があります。これらのセグメントは利回りが高く、デュレーション1が短いことがその一因です。

インフレとFRB

パンデミックに伴うロックダウン、そして最近のロシアによるウクライナ侵攻による供給混乱の広がりは、輸送から労働力、原材料に至るまであらゆるものに影響を及ぼし、その結果、多くの財やサービスの価格が上昇しています。これは、長期間のロックダウンから経済が再開し、貯蓄率の高まりから旺盛な消費意欲を見せる家計の繰越需要とも相まって、インフレ率を1980年代初頭以来の水準まで押し上げています。

米連邦準備理事会(FRB)には、インフレを管理するための主な手段として、金利の引き上げと、バランスシート縮小による通貨供給量の抑制の2つがあります。インフレ率を2%の目標値付近にとどめ、完全雇用を維持することがFRBの使命です。FRBは、2021年の大半を通じて忍耐強いアプローチを取っていましたが、最近はタカ派に大きく傾いており、市場では利上げとバランスシート縮小が当初予想よりも大幅に速いペースで進むと見込んでいます。

金利上昇の影響を受けにくいハイイールド債

金利上昇局面では、デュレーションを短期化することでダウンサイド・リスクの軽減につながります。なぜなら、より高い金利の新しい債券により素早く再投資できるからです。また、利回り(クーポン)が高い債券ほどインカムリターンが価格下落の有効な緩衝材となりえます。さらに、金利の上昇は通常は堅調な経済成長の結果として起こるものであり、好調な経済は企業の業績や収益を押し上げる傾向があります。このため、ハイイールド債の発行体にとって債務を返済しやすくなり、全体としてデフォルト・リスクが抑制されます。

こうした背景から、ハイイールド債のリターンは、米国債に対して負の相関を示す傾向が見られます。実際、2021年12月31日までの15年間において、ハイイールド債の米国10年国債に対する相関2は-0.3となりました。つまり、相関がマイナスということは、金利が上昇し米国債の価値が下がるとき、ハイイールド債の価格は逆に上昇することを意味します。

過去の金利上昇期を振り返ると、実際そのように推移しています。図表2に示す通り、過去15年間で金利が100ベーシスポイント3以上上昇した時期は6回ありました。この間、ハイイールド債はいずれの金利上昇局面においてもプラスのパフォーマンスを記録しました。その平均累積リターンは9.39%と商品性が類似するバンクローンに次ぐ高いリターンとなりました。ただし、今回の金利上昇局面では、利回り上昇の起点が以前よりも低く、投資にあたっては過度に将来のリターン期待を寄せないことが重要かもしれません。

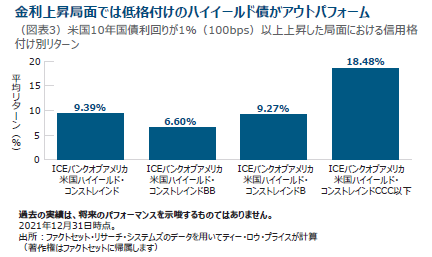

ハイイールド債のリターンを格付け別に詳しく見ると、低格付けのハイイールド債が、過去の金利上昇環境において特に高いリターンをもたらす傾向にあったことが分かります。当運用戦略では、低格付けのハイイールド債をオーバーウェイトしているため、こうした傾向の恩恵を受けやすいといえますが、一方で当社は信用サイクルの時点によって、この傾向が逆転するという事実も認識しています。

インフレの影響を受けないわけではない

ハイイールド債は他の多くの債券資産クラスと比較して、インフレや金利上昇の影響をある程度遮断できるものの、全く影響を受けないわけではありません。当社米国ハイイールド債券運用戦略では、主に3つの方法でインフレおよび金利リスクを管理しています。1つめは、ハイイールド債市場で最も金利感応度の高いBB格の債券(非投資適格債の中で信用格付けが最も高いもの)に対してアンダーウェイトを維持する方法です。2つめの方法は、バンクローンに相当な配分を投資することです。現在、バンクローンは非投資適格債と同程度の利回り水準にありながら、クーポンが変動金利のため、デュレーションは短くなっています。3つめの方法は、セクター配分と銘柄選択です。これについては、次項で詳しく説明します。

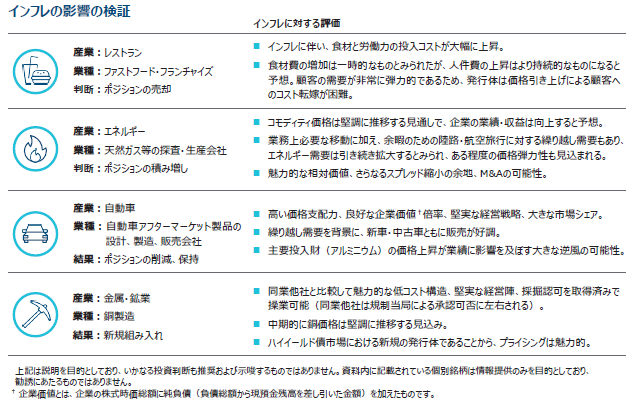

インフレが各発行体およびセクターに及ぼす影響の分析

足元でインフレは急激かつ広く浸透してきており、ほぼ全ての産業やセクターがその影響を受けています。当社では、現在および新規の投資機会を評価分析する際に、ボトムアップのファンダメンタルズ・クレジット分析の一環として、インフレの影響を評価しています。このプロセスにおいては、次に挙げた項目を確認しています。

1. インフレによって当該セクターまたは発行体の主要な投入コスト(原材料、輸送、労働力など)は上昇しているか。

2. インフレの影響は一時的か、それとも長期に及ぶと考えられるか。その理由は何か。

3. 発行体は価格の引き上げを通じて、投入コストの上昇を顧客に転嫁できるか。発行体の製品やサービスに対する顧客の需要は、どの程度弾力的または非弾力的か。

4. サプライチェーンにどのような問題が存在するか。その問題はいつ、どのように解決されると予想されるか。

5. インフレは、発行体の事業全体の収益性にどのような正味の影響を及ぼすか。

これらの点について分析する過程で、インフレが大きな逆風になると見込まれる分野を避け、より堅調な推移が見込める分野へのエクスポージャー拡大を目指します(より広範なファンダメンタルズ分析や相対バリュー分析を通じて、逆の見通しが示された場合を除く)。前頁で「インフレの影響の検証」として、最近の投資判断事例をいくつか示しています。

デフォルト率は2023年まで低水準に止まる見通し

全体として、当社はハイイールド債について強気の見通しを維持しています。信用スプレッド4はタイトですが、多くの企業が過去12~24ヵ月の間に低金利を利用して債務の借り換えや延長を進めてきたため、足元でデフォルト率は過去最低水準付近で推移しています。短期的には大規模な満期償還はなく、デフォルト率は2023年まで低水準に止まると見ています。ハイイールド債の主要なリスクは信用リスクであることを考えると、こうした状況は同資産クラスにとって短中期的に前向きな判断材料と考えられます。

さらに、ハイイールド債は、株式のアップサイド期待と債券のダウンサイド・リスク抑制効果、さらにインカムを兼ね揃えた魅力的なリスク・リターン特性を提供します。現在のように、金利が低水準ながらも上昇基調が続き、株式がバリュエーションの割高感から売り圧力にさらされる状況のなか、これらのハイイールド債の性質は投資妙味があると考えています。

銘柄選択は引き続き重要なリターン源泉

米国ハイイールド債に集中してアクティブ運用を行う当運用戦略は、金利の方向性を予測してマクロ判断を下したり、ポートフォリオの金利リスクを完全ヘッジすることを目指していません。とはいえ、インフレや金利上昇に対して、運用パフォーマンスに及ぼす影響を把握し、それに応じてポートフォリオのポジションを柔軟に調整するよう努めています。これを行うため、ボトムアップ・アプローチによるファンダメンタルズに基づいた独自のクレジット調査に重点を置き、これを自らの競争上の強みと捉えています。

現在のハイイールド債市場は、信用スプレッドが比較的タイトであることを踏まえると、今後1年程度は銘柄選択がさらに重要なリターンの源泉要因になると考えられます。変動の激しい市場環境では、当社のようなアクティブ投資家が一時的な価格の歪みを捉える好機をもたらしうると、私たちは期待しています。

今後の注目点

インフレと金利上昇に加えて、現在の市場における最大のリスクは、金利引き締めサイクルにある中でFRBが政策的なミスを犯すことです。例えば、過度に速いペースや遅いペースで利上げを進めたり、市場に何らかのサプライズをもたらすことなどが考えられます。ロシアとウクライナに関わる最近の地政学的緊張は、市場とFRBにとって新たな複雑性をもたらしています。市場ではハイイールド債はリスク性資産と見なされており、FRBの発する情報や引き締め行動のタイミング、ペース、規模などに対応し、市場がそれらを織り込むなか、ボラティリティの一時的な上昇に見舞われる可能性があります。また、当社では、企業が将来大幅に高い金利で債務借り換えを迫られる「満期の壁」にも注意を払っています。また、スタグフレーション(景気後退と高インフレの同時進行)の可能性のリスクについても引き続き注視していきます。

1 デュレーションは金利の変化に対する債券の価格感応度を測る指標です。

2 相関とは、ある資産クラス、スタイル、またはあるグループが別の資産クラス等に対してどのような関係にあるかを示す尺度です。完全な正の相関は、相関係数が1となります。この場合、一方の証券が値上がりまたは値下がりすると、もう一方の証券も連動した値動きとなります。完全な負の相関は、2つの資産が逆方向に変動するということです。相関係数が0であれば、全く無関係に変動することになります。

3 1ベーシスポイントは0.01パーセント・ポイントです。

4 信用スプレッドとは、信用リスクのある債券について、信用力の高い同年限の国債に対する投資家が要求する上乗せ金利のことをいいます。

一般的なポートフォリオ・リスク

キャピタル・リスク - 投資金額は変動し、元本は保証されません。ポートフォリオの基準通貨と申し込み通貨が異なる場合、投資金額は為替レートの変動による影響を受けます。

カウンターパーティ・リスク - ポートフォリオ取引の相手方企業が、義務を履行しない場合があります。

地理的集中リスク - ポートフォリオが特定の地域にその資産の大部分を投資する場合、そのパフォーマンスはその地域で生じる事象の影響をより大きく受けることになります。

ヘッジ・リスク - ヘッジを通して特定のリスクを軽減または排除しようとする試みが、意図したとおりに機能しない場合があります。

投資ポートフォリオ・リスク - ポートフォリオに投資する場合は、市場に直接投資する場合とは異なる特定のリスクが生じます。

運用リスク - 運用会社または運用会社が指名する者にとって、あるポートフォリオに対する義務と他の運用ポートフォリオに対する義務とが時として相反する場合があります(ただし、このような場合はすべてのポートフォリオが公正に取り扱われます)。

オペレーショナル・リスク - オペレーション上の失敗によって、ポートフォリオ運営における混乱や金銭的損失が生じる可能性があります。

追加ディスクロージャー

ICEの出所:ICE Data Indices, LLC(「ICEデータ」)のデータは許可を得て使用しています。ICEデータ、その関連会社および第三者サプライヤーは、インデックス、インデックス・データおよびそれらに含まれ、それらに関連し、またはそれらから派生するデータの特定の使用目的における商品性または適合性の保証を含め、明示的にも黙示的にもいかなる保証および表明もしません。ICEデータ、その関連会社および第三者サプライヤーは、インデックス、インデックス・データまたはその構成要素の妥当性、正確性、適時性または完全性に関するいかなる損害または責任も負いません。インデックス・データおよびそのすべての構成要素は「現状有姿」で提供され、利用者自身の責任において利用されます。ICEデータ、その関連会社および第三者サプライヤーは、ティー・ロウ・プライスまたはその製品もしくはサービスに対する出資、承認または推薦はしません。

著作権はS&Pグローバル・マーケット・インテリジェンス(および適宜その関連会社)に帰属します。関係者による書面による事前承諾がない限り、いかなる形式においても、信用格付けを含むいずれの情報、データまたは資料(「情報」)の複製は禁じられます。S&P、その関連会社およびサプライヤー(「情報提供者」)は、情報の正確性、適切性、完全性、適時性または可用性の保証はせず、原因の如何に関わらず誤りや不備(過失その他の如何を問わず)に対する責任は負わず、また情報の利用から生じた結果に対して責任を負いません。情報提供者は、いかなる場合も、情報の利用に関連するいかなる損害、経費、費用、弁護士費用または損失(損失利益や機会費用を含む)に対して責任を負いません。情報の一部として特定の投資運用や証券、信用格付け、または投資運用に関する所見を参照している場合、それは当該投資運用や証券の売買または保有を推奨するものではなく、投資運用または証券の適合性について述べてはおらず、投資アドバイスとして依拠されるべきではありません。

BLOOMBERG® 及びブルームバーグの指数は、ブルームバーグ・ファイナンスL.P.と指数の管理者であるブルームバーグ・インデックス・サービシズ・リミテッド(“BISL”)を含む子会社(総称してブルームバーグ)のサービスマークで、許可を得て使用しています。ブルームバーグはティー・ロウ・プライスの関連会社ではなく、ブルームバーグは当商品を承認、支持、精査、推奨するものではありません。ブルームバーグは、当商品に係るデータや情報の適時性、正確性、完全性を保証するものではありません。

情報は信頼できると考える情報源から取得していますが、JPモルガンはその完全性または正確性を保証しません。指数は許可を得て使用しています。JPモルガンの事前の書面による承認を得ることなく、指数の複製、使用または配布を禁じます。Copyright © 2022, J.P. Morgan Chase & Co. 全ての権利はJPモルガンに帰属します。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳・補記したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。

投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

投資一任契約は、お客様から金融商品に対する投資判断、及び投資に必要な権限を投資運用業者に一任いただき、その権限に基づき投資運用業者がお客様の資産を運用する契約です。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会