2021年6 月 / グローバル・アセット・アロケーションの視点と投資環境

グローバル・アセット・アロケーションの視点と投資環境

1. 市場見通し 2021年5月31日時点

- 世界経済の成長ペースは引き続きトレンドを上回っているが、主要国でワクチン接種が進み、夏場にかけて経済が再開されるにつれ、そのペースはピークに近づいている。

- 世界の金融政策の見通しは総じて良好。インフレ上昇に直面する一部新興国を中心に、徐々に引き締めに転換し始めた中央銀行もあるものの、主要国中銀の大半は2022年も政策金利を据え置く見通し。

- アジアや欧州連合(EU)諸国でもようやくワクチンが普及し始め、それに伴う経済正常化やこれら地域本来の景気感応度の高さから、今後数ヵ月は景気回復ペースの加速が予想される。

- グローバル市場の主なリスクは、新型コロナウイルスをめぐる今後の動向、インフレ上昇、増税、中銀の政策ミス、地政学的懸念の高まりなど。

2. ポートフォリオ・ポジショニング 2021年5月31日時点

- ポジショニングに前月からの変更なし。

- 株式はリスク/リターン特性面の魅力が低下し、景気鈍化、政策支援縮小、インフレ上昇、増税などの下落リスクがあるため、債券やキャッシュに対して引き続きややアンダーウェイト。

- 株式では、景気敏感銘柄が引き続き景気回復の恩恵を受けると予想されるため、世界各地のバリュー株、米小型株、新興国株を選好。

- 債券では、デュレーション・リスクを抑制し、ハイイールド債や変動金利ローン、短期の米インフレ連動国債 (TIPS) などのクレジット及びインフレ敏感セクターをオーバーウェイトするスタンスを維持。

3. 市場テーマ 2021年5月31日時点

インフレは本当に一時的か?

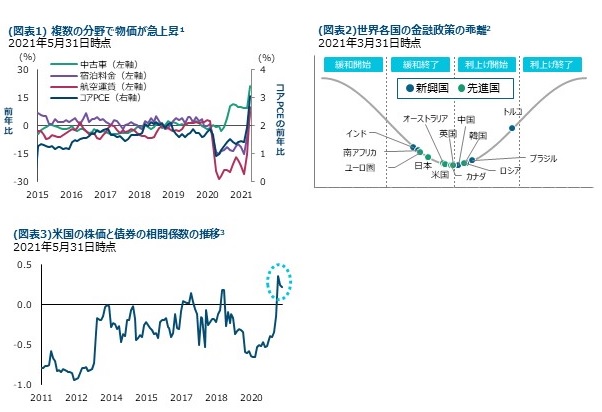

米連邦準備理事会(FRB)は「足元のインフレ圧力の高まりは一時的なもので、新型コロナの影響が薄れるにつれて弱まる」とのメッセージを一貫して発しています。4月のコア個人消費支出(PCE)価格指数は、サプライチェーンの問題や労働力不足、繰越需要、ベース効果(コロナショックの反動)などから前年比3.1%と、約30年ぶりの高水準に急上昇しました。中古車、宿泊料金、航空運賃など幅広い品目が大きく値上がりしています(図表1)。確かにそれらの多くは、繰越需要が一巡すれば上昇圧力が弱まると予想され、債券市場は「インフレ上昇は一時的」というFRBの言葉を今のところ額面通り受け止めているようですが、インフレ鎮静化には市場が予想する以上に時間がかかる可能性もあります。人手不足や米財政の大盤振る舞いの結果、インフレが長期にわたり高止まりし、FRBや債券市場が意外と早くそうした事態への対応を迫られることも考えられます。

緩和縮小の時期が焦点

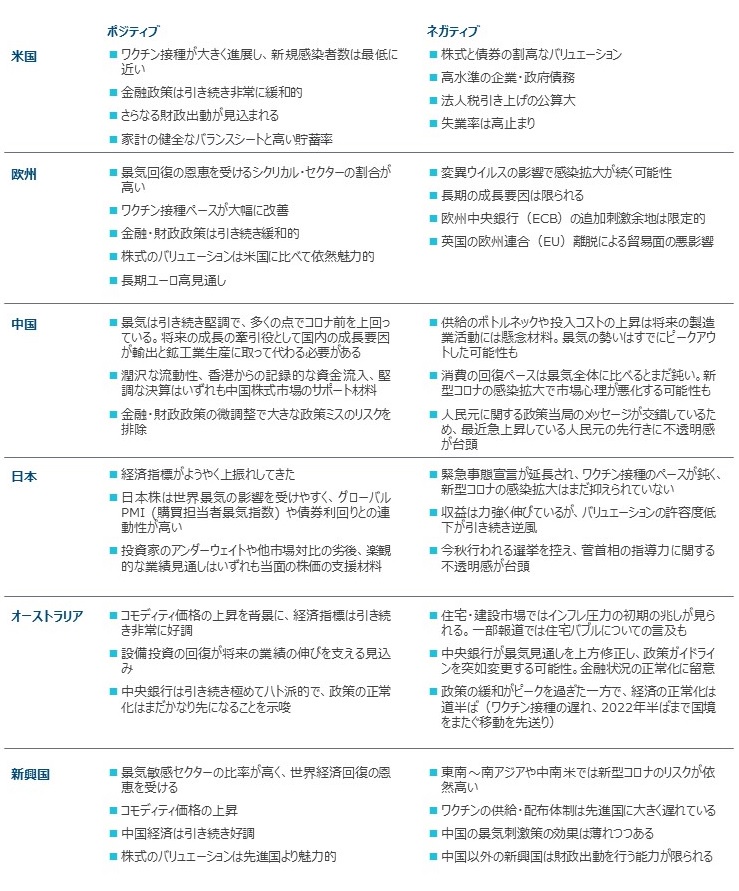

世界の中央銀行は昨年、新型コロナウイルスの世界的流行を受けて素早く行動を起こし、経済的な打撃を緩和し、景気を支えるため未曽有の金融緩和に踏み切りました。最近は景気が安定してきたことから、カナダや韓国などの中銀は緩和解除に着手する方針を発表しました。一方、ロシア、トルコ、ブラジルなど一部の新興国は、コロナ禍による供給不足に起因するインフレ圧力の高まりに対処するため、今年すでに利上げに動いています(図表2)。世界的な金融緩和の流れは終わったと思われますが、主要国中銀はまだ来年以降も現在のサポートを継続すると明言しています。当局のそうした意思表示にもかかわらず、市場はインフレ上昇を示す最近の指標を受けて緩和縮小時期の予想を前倒ししています。投資家が金融緩和の縮小タイミングを見直す過程で、今後数ヵ月はボラティリティが高まる可能性があります。

プラスに転じた株式・債券相関でリスク分散効果の弱体化を懸念

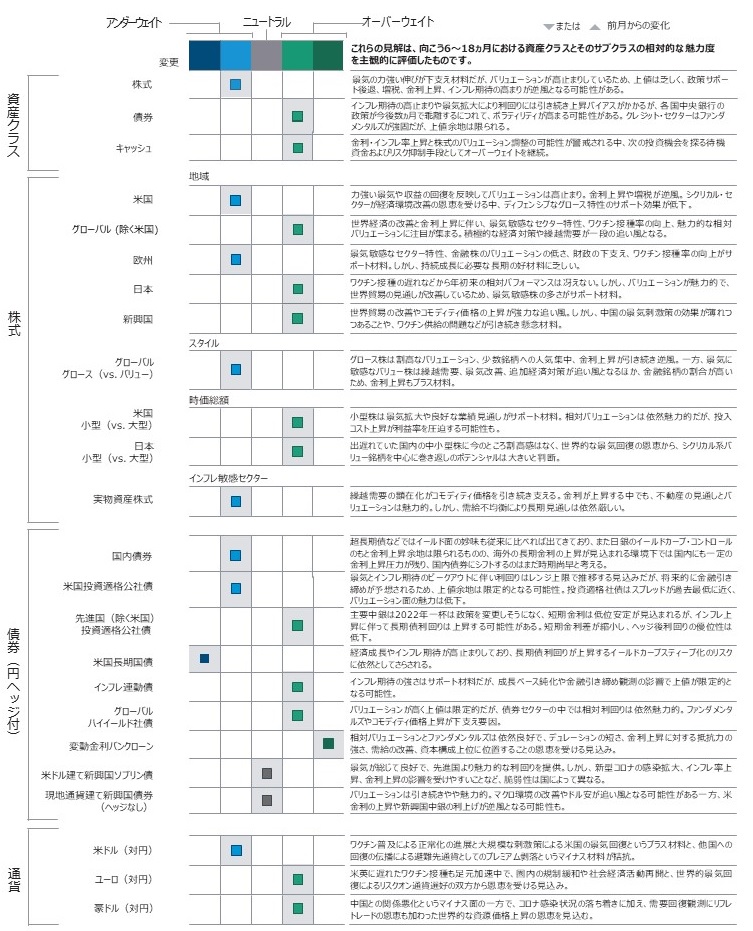

米国の過去1年間の株式と債券のトータルリターンの相関係数は、2011年以降、ごく短期間を除いてほぼマイナス圏(負の相関)で推移してきましたが、2021年に入ってからはプラス圏(正の相関)に急浮上しています(図表3)。これまでの研究からは、インフレ期待の急速な高まりや債券価格の急落(利回りの急上昇)の際に株価との相関が高まりやすいことが明らかになっています。コロナ危機とそれ以降の大規模な金融緩和策を受けて米国債利回りが低水準で推移するようになった2020年3月以降、株価下落時のクッションとしての債券の機能の低下が指摘されてきましたが、年明け後のインフレ期待の高まりと債券価格の急落により、株式と債券間の分散効果はさらなる低下が見込まれるようになっています。こうした状況下、リスクアセットの配分を慎重にすることには合理性があると考えられます。

1 中古車、宿泊料金、航空運賃は消費者物価指数(CPI)の数値。

2 新興国と先進国の区別はIMFの分類に基づきます。

出所: ヘイバー・アナリティクス、米労働省労働統計局、IMF

3 株価はS&P500指数、債券はFTSE USGBI(10年超)の月次トータルリターンの過去12ヵ月ローリング相関係数。

出所:ブルームバーグのデータを元にティー・ロウ・プライスが算出

4. 各国・地域の経済環境

5. アセット・アロケーション・コミッティのポジショ二ング

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳・補記したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。

投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

投資一任契約は、お客様から金融商品に対する投資判断、及び投資に必要な権限を投資運用業者に一任いただき、その権限に基づき投資運用業者がお客様の資産を運用する契約です。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会