2021年4 月 / インサイト

第二回 リタイアメント・レポート:あなたならグライド・パスをどのように評価しますか?

グライド・パスの評価は簡単ではない

サマリー

- ターゲット・デート・ファンド(TDF)のグライド・パスの評価に際し、ティー・ロウ・プライスでは、経済的な効用に注目する。すなわち、老後の収入や資産の選好という観点から投資家が納得を得られそうな度合いに着目する。

- 大半の投資家にとって数値で表される効用スコアはあまり意味がないことから、当社モデルでは起こり得る結果を測定する、より直接的な尺度を算出する。

- そのような尺度の利用により、プラン・スポンサーや投資家が、自身の選好をグライド・パスに反映できているかどうかを評価することがより容易になる。

ティー・ロウ・プライスでは20年にわたり、TDFのグライド・パス(退職までの期間の経過に応じた、資産配分の適切な移行計画)設計のための独自のフレームワークの開発に注力してきました。当フレームワークは、老後に備えた資産形成を行う投資家が直面する課題を正確に示す上で必要な投入要素、パラメーター、数学的手法を取り入れた構造的なモデルを軸とするものです。

過去のレポートでは、特定のグライド・パスに関して起こり得る一連の結果を評価する当社モデルの側面の一部を重点的に取り上げました1。リタイアメント・レポート・シリーズ(当シリーズ)において、この情報は確定給付年金(DB)プランの存在が、併用される確定拠出年金(DC)プランのTDFのグライド・パスの株式組入比率の適正水準や形状にどのような影響を及ぼすかを理解する上で不可欠です。

グライド・パスの設計を評価する上でティー・ロウ・プライスが使う主な尺度は経済的な効用です。(経済学的に言うと)経済的な効用は経済財の所有や消費を経験することから得られる満足度を示します。グライド・パスの評価における財とは、支出を賄う収入や貯蓄資産です。収入と資産はどちらも投資家の効用という視点に基づき測定される満足度を提供します。また、経済理論が通常、普遍的なものとして扱う「限界効用逓減の法則」という大原則がありますが、どちらにも当てはまります。

この原則を説明するために、好きな食べ物を例にとります。食事が全体として満足のいくものであったとしても、最後の一口は最初の一口ほど満足感は高くないでしょう。

当社の効用モデルの多くの特性を組み合わせ、この問題に数学の側面から取り組みます。当社のアプローチは、我々がこの問題を表現する際に好む以下の方法に自然と適合します。「投資家の選好を踏まえ、どのようにすれば投資家を最も満足させることができるのでしょうか?」。米国の著名な哲学者John Deweyが語ったように、「うまく表現された問題というものは、半分、解決されている2」のです。

個人的な選好が効用の水準を左右しますが、投資家にとって数字で示される効用はあまり有用ではありません。そのため、あるグライド・パスがなぜ特定の選好に適しているのかを示すために、起こり得る結果を表す一連の補完的な尺度を策定しました。当社の尺度は、単なるポートフォリオのリターンやボラティリティではなく、投資家が実際に重要と考える方法でリスクとメリットを測定します。

我々の目から見れば、当社モデルを用いて作成した尺度を使うことで、事業主(プラン・スポンサー)が特定のグライド・パスが全体的に自身の選好を反映しているかを評価することが容易になります。しかし、一般の方からは一見しただけではそれほど明確ではないことも我々は認識しているため、当社モデルは単に一つのグライド・パスに焦点を当てるのではなく、投資家の選好の微調整やこうした選好に関連した潜在的トレードオフ(相反関係)を加味した様々なグライド・パスを分析します。この分析により得られる多様なグライド・パスの分布を「適合範囲」と呼びます。

効用理論の利点を説明する上で、まず一般的なアプローチと比べてより有効なアプローチの必要性を議論した後、効用モデルについての専門的な説明をします。最後に、加入者の選好や年齢・収入構成等、モデルの主な投入要素をいくつか説明し、結果の尺度や適合範囲について議論します。こうした議論は、併用されるDCプランへのDBプランの効果を理解する上での強固な基盤作りにつながると考えています。

2つの重要な効果

年金給付はその性質上、社会保障給付(米国の公的年金の一つ)と類似しています。どちらのケースにおいても給付金は繰り延べられた勤労所得であり、現在価値として測定可能です。DB受給資格者は、給与や金融資産が同じでDB受給資格を持たない加入者と比べて、金額が確定している受取額が多くなります。両者がDCにおいて同じグライド・パスを使う場合、DB受給資格者の実質的な債券への配分が相対的に高くなります。

他の条件が同じなら、すべての資産に適切に分散投資するために上記の影響を調整する必要があります。すなわち、DB受給資格者はより多くの金融資産を株式のような資産にシフトする(DCプランのグライド・パスの株式比率を高める)必要があります。これを「代替効果」と呼びます。

代替効果は比較的単純そうに見えますが、本当にそうでしょうか? 例えば、給与、貯蓄率、事業主マッチング拠出率*、口座残高の推移が全く同じ2人の投資家がいたとします。その1人はDBプランから多額の給付を得ています。

DB受給資格者は非受給資格者と比べ明らかに多くの老後資金を確保できます。

DB受給資格者は確定収入が多い分、DCプランのグライド・パスの株式比率を高めて金融資産を大きく増やす必要性が低下します。

リスク回避志向を反映し、DB受給資格者はグライド・パスの株式比率を上げるよりも下げると予想されます。

この仮想的なDB受給資格者にとって、効用関数の結果は代替効果から予想されるものとは逆であり、グライド・パスの株式比率を上げる代わりに下げるというものでした。このような相殺的な方向の選好を「資産効果」と呼びます。

我々のリサーチは代替効果と資産効果の双方が実在することを裏付けており、こうした議論には説得力があります。2つの効果のうちどちらがより強いかは個人の選好や環境と関連していることから、総合的に評価し、考慮する必要があります。簡潔なグライド・パスの設計モデルに両方の効果を取り入れるには、グライド・パスの評価への有効かつ繊細なアプローチを開発する必要があります。当シリーズの第4回では、このコンセプトをさらに掘り下げたいと考えています。

投資家の効用の最大化を目指す

経済的満足度に影響する性格や特性は個人を定義づける特定の目標や選好と結びついており、誰もがその人なりの選好を有しています。効用関数はこうした特性の相互作用を示し、一連の結果が個人に与える満足度を測定する厳格な手法です。

こうした選好を明示的なパラメーターで測定します。当社モデルは効用の源泉を2つに大別します。1点目として、人々は老後の蓄えを取り崩して購入する財を楽しみます。

総資産アプローチ

グライド・パスの設計について考える一般的な方法は、「総資産」という考え方です。このアプローチは、投資家が年を取るにつれてリスク資産への配分を低下させるべき理由を本能的に説明します。これは今日の市場においてほぼすべての株式グライド・パスに組み込まれている特性です。

総資産アプローチは、一般に「金融資本」と呼ばれる個人が老後資金として蓄えた売買可能な資産に加え、将来の勤労所得の現在価値として表される抽象的かつ売買不可能な「人的資本」を考慮します。人的資本は本来、株式と債券の両方に似た性質を持ちますが、債券により近い特性を備えています。

金融資本と人的資本の合計である総資産を、全体として適切に配分することが必要です。年金プラン加入者の年齢が上がるつれ、金融資本が増える一方、人的資本は減ります。人的資本が減ると、総資産の債券的な部分の比率も低下します。従って、適切な配分を維持する唯一の方法は時間の経過とともに金融資産を債券的な資産に再配分することです。これに伴い、グライド・パスの株式比率は下降線をたどります。

ティー・ロウ・プライスは多くの運用会社と異なり、いくつかの理由から総資産アプローチを採用していません。それには他の多くの点が関係してくるので、当シリーズ以外のレポートで詳しく議論いたします。重要なポイントは、総資産アプローチは代替効果を考慮する一方で資産効果を考慮せず、誤った指針になりかねないということです。

根本的に異なる2つの問題に回答している

ティー・ロウ・プライスのアプローチと一般的な総資産アプローチは、根本的に異なる問題に対する回答です。総資産アプローチは、「人生の様々な時点においてどのような資産の組み合わせが望ましいか」という問題に対応しています。これに対し、ティー・ロウ・プライスのグライド・パス設計アプローチは、「投資家の好みや特性を踏まえ、最も高い満足度を提供する資産配分は何か」という問題への解決策を提供することを目指します。

一般的には効用は消費の関数として測定されます。しかし、人々は資産の維持や成長から得られる安心感、柔軟性、経済的自由にも価値を見出します。

当社モデルがユニークなのは満足感を生み出す両方の源泉を効用スコアに組み入れている点です。しかし、富の維持と消費という矛盾する目標の両立は難しく、どちらか一つを改善して効用スコアを高めようとすると、もう一方が犠牲になります。それぞれの個人やグループ固有の方法で効用の2つの源泉のバランスを取る分岐点を確立するために個人の選好を用います。

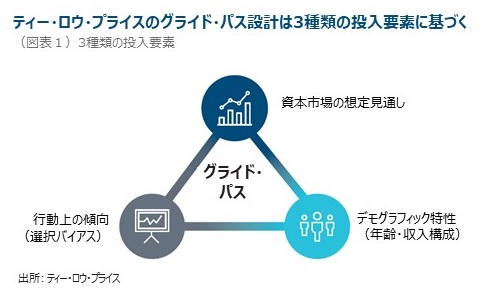

行動上の傾向(選択バイアス)は、当社のフレームワークでシミュレーションに使われる3種類の変数の1つです(図表1)。それ以外の重要な要素は、資本市場の想定見通しとプラン加入者のデモグラフィック特性(年齢・収入構成)です。

ティー・ロウ・プライスは経済要因や一定の前提に基づく資本市場リターンを計算するため、独自のカスケードモデルを策定しました。これはグライド・パスの設計における重要な要素ですが、資産クラスのリターンに関するプラン・スポンサーの見通しが我々の見通しと大差なければ、資本市場の想定見通しはグライド・パスやその適合性を区別する上であまり重要ではありません。

それよりはるかに重要なのは、加入者のデモグラフィック特性や行動上の傾向です。まず、資本市場モデルを用い、給与所得、貯蓄、社会保障給付などの投資家のキャッシュフローや代表的支出パターンをモデル化します。その際には死亡率や事業主のマッチング拠出を考慮します。

こうしたフローの変化は提案されるグライド・パスの形状に大きな影響を及ぼします。

こうした変数を全て統合するために、マクロ経済変数、資産クラス別リターン、給与の変遷、資産残高の伸び、退職後の支出方針、具体的な選好などについて何千もの仮想的なシナリオを描くモンテカルロ・シミュレーションを使います。提案されるグライド・パスは、行動上の傾向(選択バイアス)やデモグラフィック特性(年齢・収入構成)により分類されるグループに、当社の効用の定義に基づく最大の効用を提供するものです。そして、提案されるグライド・パスの仮想的な結果を、投入要素として当レポートの最初で触れた一連の尺度に使います。

我々のアプローチは、これら3種類の投入要素を客観的な基準に代入し、様々な老後の目標や期待に関して一貫した投資評価プロセスを適用することを可能にします。

選好、年齢・収入構成、その影響

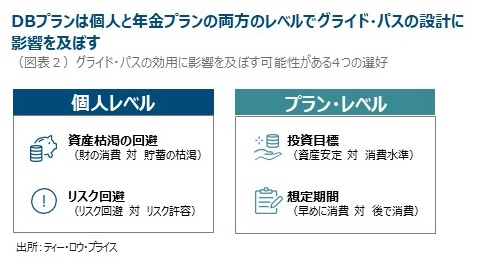

本章では、効用関数にどの選好を含めるかや、それが適切なグライド・パスの水準や形状への影響という面でDBプランの存在とどのように相互作用するのかを説明します(図表2)。また、DBプランの効果に同様の影響を及ぼす老後資金の準備の進捗度合いについても議論します。

消費 vs. 資産

消費と資産の根本的なトレードオフには2つの段階があり、これらは2つの異なる選好として示されます。第1の選好は、本能的な資産枯渇回避です。消費を抑えることで資産をより厳密に管理することを志向する人が存在する一方、より多く消費するために資産の一部を消耗することを受け入れる人もいます。資産枯渇回避は、貯蓄を取り崩して消費することへの抵抗を示す第1の選好の尺度です。

効用関数に組み入れられる第2の選好は、老後に多くの消費を賄うために資産の成長を優先するのと対照的に、市場の変動、特に退職前の混乱の影響を抑制することの相対的な重要性と関連しています。株式は高いリターンを通じ長期的に多くの消費を賄うのに役立つ半面、ボラティリティが高いため短期的には資産残高を大きなリスクにさらします。グライド・パスの投資目標は、この点に関するプラン・スポンサーの優先度を反映します。

DBプランからの給付はDCの資産残高を減らすことなく消費を補完します。これは資産効果と代替効果の両方を通じ、関連するグライド・パスに影響を及ぼす可能性があります。

想定期間

プラン・スポンサーが考慮すべきもう一つの選好は、加入者の想定期間です。想定期間が短ければ短いほど、遠い将来の満足に比べて目先の満足の重要度が高まります。また、期間が短いほど、遠い将来の効用を満たすため株式比率を高めて資産を増やす必要性が低下します。終身確定給付がある場合、最低限の収入が保証されるため、加入者は懸命に貯めた貯蓄を使うことへの抵抗が薄れ、グライド・パスの株式比率を提案された水準より下げる可能性があります。

リスク回避

当社の効用関数ではリスク回避も取り入れます。平均的な消費水準と平均を下回る消費水準のリスクにはトレードオフの関係が成り立ちます。リスク回避志向が強いと、グライド・パスの適切な株式比率は下がる傾向にありますが、「リスク回避」は「リスク認知」とは異なることは重要なポイントです。ある状況下で2人の投資家が同じリスク量を認識することはあり得ますが、リスクに対する反応はリスク回避に対する姿勢により異なります。同じリスク水準でも、投資家により、それを適切と捉える場合もあれば高すぎると捉える場合もありえます。

DBプランの存在は、老後の収入面でDC資産への過度の依存を回避し、投資家がグライド・パスで認識するリスク量を減らす可能性があります。しかし、投資家本来のリスクの選好を変えるものではありません。

老後への備え

年齢・収入別行動モデルは、加入者が将来の収入面でDCプランにどのくらい依存するかや、老後資金の準備にDCプランをどの程度活用しているかに焦点を当てます。

老後の非裁量支出を賄う上で投資家がDC資産にどの程度依存しているかを示す尺度として、給与に対する資産の割合をよく使います。「貯蓄は現在の給与の何年分あるか」というシンプルな質問を意味する同比率の長期の推移を見ることで、望ましい老後の生活設計に向けた進捗度合いが分かります。

給与/資産比率が比較的低い(おそらく過去の拠出不足や運用リターンの低さが原因)と、老後資金の準備が不足していることを意味し、グライド・パスの株式比率が高くなります。他の条件が同じなら、DBプランの存在は給与/資産比率の改善につながります。将来の未払給付の現在価値が投資家の総資産を実質的に増やすので、グライド・パスではより低い株式比率が適切になります。上記の2つの状況が同時に起きると、これらの複数の効果の相対的な強さを見極めづらくなります。

数値変化に強い頑健なアプローチ

前述のコメントは個人の選好に焦点を当てたものです。しかし、グライド・パスは通常、多様な投資家を想定して設計され、選好は人によって異なります。1人の投資家の選好でさえ正確に測定するのは難しいことを考慮し、それぞれの選好を単純な平均値ではなく、個々に測定される価値の分布として表します。このアプローチは数値変化への分析結果の耐性を高めます。

数値が多少変化してもモデルのアウトプットは大きく変わらないため、我々のソリューションは多様な投資家に幅広く適用できると考えています。当社のプロセスのこの点については以前のレポートで詳しく議論しました3。

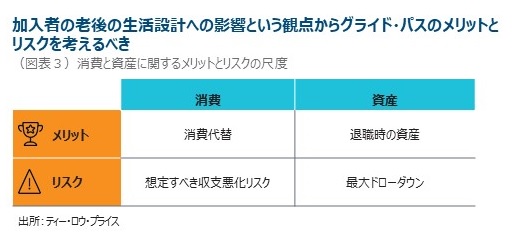

意味のある尺度とグライド・パスの適合範囲

プラン・スポンサーに提示する尺度は、特定のグライド・パスの適切性を伝えるため、加入者の選好のトレードオフを総括的に捉えます。効用関数と一貫性を保つため、当社の尺度は消費と資産の両方に関係する数値を測定し、各尺度の潜在的なメリットとリスクを示します。

尺度が意味のあるものであるためには、それが理解しやすく、投資家の視点に沿うものである必要があります。これまで議論してきたことから分かるように、当社の尺度には標準的な金融理論で考慮されるトータルリターンや市場のボラティリティ以外の要素が含まれます(図表3)。

消費

老後資金の準備における主な目標は、余生を通じて退職前所得の一定割合を代替できるようにすることです。消費代替*の尺度は、老後資金の潜在的な源泉をすべて考慮し、特定のグライド・パスの採用により所得の何%を代替できるかを示します。老後資金の源泉には社会保障給付、年金、確定給付、貯蓄の取り崩しが含まれる場合もあります。

消費代替率は死亡率でウェイト付けした支出パターンを用いて算出します。モデルを用いてシミュレーションの前提条件となる経済や年齢・収入状況に基づき退職後の予想支出を調整し、支出パターンを導出します4。この手法は、多くの退職者が実践できない「4%ルール(定率取り崩し)」のような「設定して忘れる」標準的手法よりも現実的で高精度のアウトプットを生むと考えています5。

当社モデルは退職前消費水準を100として、インフレ調整後で目標の消費水準を退職後も代替し続けられることを目指しますが、特定の環境下ではそれが不可能な場合もあります。このような場合、予想不足額は消費目標の予想未達成度を死亡率でウェイト付けした数値で表示します。

尺度としては、予想不足額なら数値が低いほど、消費代替率なら数値が高いほど好ましい数値ですが、この2つは本質的にトレードオフの関係にあります。他の条件が同じなら、低い消費代替率で満足する人は予想不足額は少なくなります。逆に、予想不足額の最小化を望む場合は、低い消費代替率を受け入れる必要があります。達成したい目標や、2つの目的の優先順位は個人が決めることですが、消費代替率と予想不足額の異なる組み合わせを検討することで、そうした選好の実態が分かってきます。

資産

退職直後の口座残高だけでは、投資家の資産がいつごろ尽きるかは分かりません。簡単な方法は、口座残高を現役最後の年の退職前消費額で割ることです。これによって直近の支出額の何年分を貯蓄で賄えるかが分かります。これは正確な尺度ではありませんが、方向性としては正しく、容易に理解可能です。これを退職時富裕度と呼びます。

退職時やその前後は、投資家が口座残高の増減に最も敏感になる時期です。この時期に残高が大きく変動すると、個人の老後の生活の質に長期的な影響が出かねません。

最大ドローダウンの尺度は、当社モデルでシミュレーションしたあらゆる仮想的なシナリオにおける退職前と退職後の10年間に発生する最大ドローダウンの平均値です。

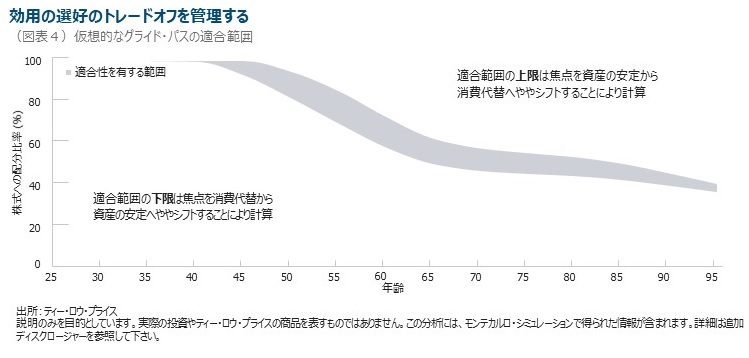

適合範囲

我々の効用モデルは、一連の投入要素に最も適しているグライド・パスの特定を目指します。単一のグライド・パスに基づき算出される尺度は1組ですが、老後の目的に最適なバランスを見つけるには、それぞれの尺度で様々な数値を検討することが大切です。また、特定の尺度を一定の数値にしようとすると、他の方面にも影響が及ぶでしょう。

この点を目に見えるようにするため、最初に選んだ尺度設定から、少しずらした選好の場合のグライド・パスがどのようになるか、複数のケースで特定を図ります。

- 当初の選好に基づき提案されるグライド・パスを特定します。その後、投資目標の選好に関するパラメーターの統計分布と、資産の安定と退職後の消費水準の間の選択肢を2つの方向で少しずらします。

- 最初に、統計分布を消費代替から資産の安定の方向へややシフトし、仮想的なシミュレーションをもう一度実行します。潜在的な消費を多少犠牲にして市場変動へのエクスポージャーを抑えるためグライド・パスの株式比率は当初の水準からやや低下します。

- 次に、逆の方向、つまり資産の安定から消費代替の方向へ配分をややシフトします。この仮想的なシミュレーションでは、グライド・パスの株式比率は当初の水準よりやや上昇します。

- これらの結果を踏まえ、提案されるグライド・パスが適合する範囲を示すため、下限と上限の間の領域をプロットします。この分布を適合範囲と呼びます(図表4)。また、シミュレーションで得られた3つのグライド・パスそれぞれの尺度を計算することでグライド・パスがレンジの端から端へシフトするにつれトレードオフがどのように変化するか把握できます。

- プラン・スポンサーは、この作業により、モデルの基本提案を鵜呑みにせず、類似しているものの自らの目的にさらに適しているかもしれないグライド・パスを特定することができます。

総括すると

他の条件が同じなら、DBプランの存在は投資家の老後の収入見通しを改善します。DBプランがあれば、老後の収入ニーズを満たすためにDCプランの資産を大きく増やす必要はなく、資産残高の変動抑制を優先することが可能です。その結果、適切なグライド・パスの株式比率は低下します。

ただし、他の条件が常に同じとは限らず、DBプランがあっても株式比率を高めた方が良い場合もあります。例えば、プラン・スポンサーが最も立場の弱い加入者やDCプランへの依存度が高い加入者、つまりDCプランの資産を大きく増やす必要がある人をより重視するかもしれません。

DBプランがあることで株式の短期の変動に耐えられる金銭的余裕のある人の利益を損なうことなく、弱い立場の人に焦点を当てる柔軟性が生まれます。プラン・スポンサーは最終的には、2つの選好のどちらかを優先します。資産より消費を選ぶのか、リスク回避志向を弱めるのか、あるいはその両方の組み合わせかもしれません。

上記の例は、我々の信念である選好の重要性を実証します。また、上記は、DBプランの存在がグライド・パスの設計に及ぼす意義を評価するのは簡単ではないという我々の考えを理解する上でカギになります。

この問題に「単一の」正解はないと考えるのはこのためです。当シリーズの目標は、グライド・パスの決定に関するすべての議論やそれに関連した様々な考え方を読者に伝えることです。我々は、これらの考察を評価するプロセスの構築や、最適な決定をするのに役立つツールをプラン・スポンサーに提供することを目指しています。

結論

グライド・パス設計に対する我々のアプローチは、起こりうる色々な結果を評価し、個人の選好に応えることに直接焦点を当てています。理想化され加入者個人の事情を交えない全体の資産配分を特定することではありません。我々のグライド・パスの設計は簡潔で経済的に厳格な効用モデルから自然と生まれるものです。実務的には、ニュアンスの違いで直接的な比較は難しいものの、我々のグライド・パスの株式比率が他社のグライド・パスより高くなりがちなことを意味します。

当社は均一とは言えない様々な年金プラン加入者にも適するような単一のグライド・パスを特定するグライド・パス設計のフレームワークを開発してきました。

個人の選好や年齢・収入構成の本質的な不均一性や、多様なマクロ経済シナリオの実現可能性に加え、DBプランの存在がこの分析における加入者間の不均一性を高めています。

DCプランの人気が高まる中、一部のプラン・スポンサーは(DBプランの新規加入を停止するなど)様々な形でDBプランへのアクセスを制限しています。加えて、多くのスポンサーがDBプランへのアクセス制限を検討していると思われます。しかし、DCの適格デフォルト商品(QDIA:加入者から運用商品が指定されなかった場合のデフォルト商品)のグライド・パスを評価・選択する際、単純な想定をいくつかする以外に、(加入者のアクセスの有無にかかわらず)DBプランを適切に考慮するプラン・スポンサーは比較的少ないのが実情です。我々はこれが原因で、プランの目的や選好に鑑み最適とは言い難いグライド・パスが選ばれる可能性があると考えています。

当シリーズ第3回では、「閉鎖または凍結されたDBプランならではの問題」について検証します。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳・補記したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。

投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

投資一任契約は、お客様から金融商品に対する投資判断、及び投資に必要な権限を投資運用業者に一任いただき、その権限に基づき投資運用業者がお客様の資産を運用する契約です。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会