Gennaio 2023 / INVESTMENT INSIGHTS

High Yield, i vantaggi della gestione attiva

L'approccio attivo permette un'accurata selezione dei titoli e un agile posizionamento

Punti essenziali

- Siamo convinti che un approccio attivo nell'obbligazionario high yield offra diversi vantaggi.

- Rispetto alle azioni, i mercati obbligazionari presentano complessità intrinseche che rendono difficile e costoso replicare la composizione di un indice.

- L'approccio attivo consente un'analisi fondamentale dell'intero universo high yield e permette di riposizionare agilmente il portafoglio.

Crediamo che la gestione attiva delle obbligazioni high yield sia una scelta vincente in quanto offre diversi vantaggi considerevoli. La gestione attiva permette di effettuare un'analisi fondamentale e una selezione dei titoli nell'intero universo high yield, nonché di riposizionare agilmente un portafoglio per trarre vantaggio dalle tendenze macro o per capitalizzare le opportunità di valore relativo.

Adottiamo un approccio attivo, flessibile e concentrato al mercato high yield e puntiamo a generare alfa1 attraverso un portafoglio di migliori idee altamente convencenti. La nostra strategia attiva si avvale di una ricerca fondamentale proprietaria sul credito, condotta da un team esperto e collaborativo di professionisti dell'investimento che si concentra esclusivamente sul mercato high yield. Siamo convinti che il nostro approccio attivo all'high yield possa contribuire a migliorare i rendimenti degli investitori e a mitigare i rischi di ribasso nel lungo periodo.

Gli indici high yield sono difficili da replicare

L’investimento passivo in titoli high yield comporta degli svantaggi. Rispetto alle azioni, in particolare, i mercati obbligazionari presentano complessità intrinseche che rendono difficile e costoso replicare la composizione di un indice o i suoi rendimenti:

- Universo di investimento ampio e complesso: a differenza delle azioni, che hanno un unico ticker, gli emittenti obbligazionari hanno in genere più emissioni sul mercato. Mentre l'indice S&P 500 presenta circa 500 componenti, l'indice ICE BofA U.S. High Yield Constrained è composto da 1.961 emissioni di circa 925 emittenti2. Le decisioni di investimento si traducono quindi non solo nella scelta delle società da detenere, ma anche in quella delle specifiche emissioni.

- Costi e complessità delle negoziazioni: le negoziazioni di titoli obbligazionari high yield continuano a essere condotte in larga misura fuori borsa piuttosto che in borsa come le azioni. Ciò comporta costi di negoziazione relativamente elevati, che rendono costosa la costruzione e la gestione di un portafoglio passivo contenente centinaia di emissioni. Questo aspetto è particolarmente critico per i fondi a gestione passiva negoziati in borsa (ETF), poiché molti investitori tendono a utilizzare tali strumenti per posizionamenti tattici a breve termine, che comportano frequenti entrate e uscite dal mercato e costi più elevati.

- Turnover elevato: gli indici di riferimento obbligazionari registrano turnover significativamente più elevati rispetto alla maggior parte degli indici azionari. Le nuove emissioni, le scadenze obbligazionarie, le operazioni societarie come le offerte d'acquisto, gli upgrade e i downgrade dei rating creditizi sono tutti fattori che fanno sì che la composizione dell'ICE BofA U.S. High Yield Constrained cambi continuamente, determinando un turnover dell'indice più elevato rispetto alle azioni.

- Requisiti di volumi minimi: la maggior parte degli ETF a gestione passiva di grandi dimensioni impone requisiti di volumi minimi, come un importo nominale in essere di almeno 1 miliardo di dollari USA a livello di emittente o un valore nominale in essere di 400 milioni di dollari USA a livello di emissione. Queste restrizioni possono ridurre notevolmente l'universo investibile e possono far sì che le partecipazioni agli ETF passivi si concentrino sulle obbligazioni più grandi e più liquide dell'indice.

Di conseguenza, il tracking error delle strategie high yield a gestione passiva tende a essere elevato rispetto alle azioni, ed è molto difficile che le strategie passive riescano a sovraperformare su periodi di tempo più lunghi.

In che modo la gestione attiva può aggiungere valore

Il mercato high yield offre diverse opportunità interessanti per i gestori attivi di aggiungere valore. Qui di seguito illustriamo alcuni tra i diversi modi attraverso i quali puntiamo ad aggiungere valore con la gestione attiva:

- Selezione dei titoli basata sulla ricerca fondamentale

Riteniamo che il mercato high yield sia intrinsecamente inefficiente e ci avvaliamo principalmente di un metodo di ricerca fondamentale proprietario per identificare e sfruttare le varie inefficienze del mercato. Il nostro metodo ci consente di identificare i singoli titoli che riteniamo siano mal prezzati o mal valutati. In questo modo siamo in grado di anticipare gli upgrade o i downgrade del rating creditizio che possono avere un impatto significativo sulle performance. Questa analisi proprietaria ci permette inoltre di integrare nella nostra ricerca una serie di fattori ambientali, sociali e di governance (ESG). Infine, adottiamo un approccio concentrato alla costruzione del portafoglio, offrendo ai clienti maggiori opportunità di beneficiare delle migliori idee del nostro team.

- Sfruttamento dell'intero set di opportunità... e altro ancora

In qualità di gestori attivi non siamo limitati dai requisiti di volumi minimi delle emissioni, come invece accade per molti ETF a gestione passiva. Possiamo piuttosto investire nell'intero universo dei titoli high yield per cogliere le opportunità offerte dagli emittenti a grande, media e piccola capitalizzazione, sia pubblici che privati, dove le inefficienze del mercato tendono ad essere numerose a causa della copertura limitata della ricerca o della mancanza di un'ampia partecipazione al mercato. Inoltre, la gestione attiva ci permette di aggiungere opportunisticamente esposizioni fuori benchmark, come prestiti bancari o titoli privilegiati.3

- Posizionamento agile e considerazioni sul valore relativo

Quali gestori attivi possiamo costruire e posizionare il nostro portafoglio in modo da allinearlo meglio alle nostre prospettive di mercato, sovrappesando o sottopesando specifiche categorie di rating, settori o titoli in base alle tendenze economiche, alle nostre valutazioni del valore relativo e alle nostre aspettative per i futuri rendimenti corretti per il rischio. Questa flessibilità e agilità possono essere cruciali nei periodi caratterizzati da condizioni di mercato in rapida evoluzione o quando alcuni settori del mercato sono fortemente favoriti o sfavoriti. Al contrario, le strategie passive possono essere costrette a possedere parti del mercato meno interessanti a livelli indesiderati.

Inoltre, possiamo essere più opportunisti riguardo al prezzo a cui acquistiamo o vendiamo un titolo, agendo solo nel caso in cui vediamo l’esistenza di un punto di ingresso interessante o di un'opportunità di rendimento totale per il nostro portafoglio. Gli investitori passivi tendono a essere "price taker", acquistando automaticamente obbligazioni all'emissione o effettuando transazioni quando un titolo entra o esce dall'indice. Ciò può anche comportare l'acquisto o la vendita di titoli in momenti inopportuni, mentre come gestori attivi possiamo acquistare a prezzi più bassi e vendere a livelli più alti.

- Negoziazione e rapporti con i dealer di Wall Street

La negoziazione di titoli obbligazionari high yield continua a essere condotta in larga misura sul mercato fuori borsa piuttosto che in borsa. La liquidità nel mercato delle obbligazioni high yield può rappresentare una sfida, poiché le singole obbligazioni tendono a essere scambiate molto meno attivamente rispetto ai classici titoli azionari e alcune possono anche non essere scambiate se detenute fino alla scadenza. Di conseguenza, spesso le emissioni obbligazionarie specifiche non sono disponibili nelle quantità desiderate e i costi di negoziazione possono essere eccessivi. Inoltre, gli emittenti tendono a vendere quantità limitate di nuove emissioni, per cui la domanda di operazioni a prezzi interessanti può essere sostenuta. La gestione attiva ci permette di sfruttare la nostra esperienza e i nostri rapporti di lunga data con i dealer obbligazionari di Wall Street per reperire le operazioni e gli asset specifici che desideriamo, nonché per cercare di ottenere preziose informazioni sul mercato.

- Gestione del rischio

Considerando i rischi asimmetrici associati ai default nel mercato high yield - il potenziale di rialzo è limitato alla pari mentre il ribasso derivante da un default è illimitato - è importante notare che un approccio attivo consente una gestione del rischio più approfondita. Le strategie passive, infatti, ponderano le partecipazioni in base al valore di mercato delle obbligazioni in circolazione dell'emittente. Pertanto, le società maggiormente indebitate, che spesso hanno probabilità più elevate di insolvenza, sono quelle che in genere ottengono le ponderazioni più elevate nelle strategie passive.

Con un approccio attivo possiamo valutare l'intera situazione finanziaria di un’azienda, comprese le fonti di reddito e i flussi di cassa attuali e futuri, per determinare quali società saranno maggiormente in grado di fronte ai loro obblighi debitori attuali e futuri. Questa analisi è particolarmente importante in un contesto di rialzo dei tassi e di incremento dei costi di finanziamento. Valutiamo anche le società in relazione alla loro volontà e capacità di assumere comportamenti che potrebbero rivelarsi pregiudizievoli per gli obbligazionisti, come l'emissione di nuovo debito per riacquistare azioni. Adottiamo un approccio attivo e prudente alla gestione del rischio. Il nostro processo d'investimento, coerente e ripetibile, ha portato nel tempo a un solido track record in termini di default rispetto all'indice.

ETF passivi come allocazione temporanea per la gestione della liquidità

Certamente siamo convinti di poter aggiungere valore nell'high yield attraverso una gestione attiva, ma ci sono periodi e situazioni in cui ricorrere a un ETF high yield a gestione passiva può risultare sensato. Occasionalmente utilizziamo ETF high yield passivi per ottenere un'ampia esposizione al mercato su base temporanea e a breve termine, ai fini della gestione della liquidità. Ciò detto, gli ETF passivi non sono una componente primaria del nostro approccio all'investimento, né costituiscono in genere un'allocazione principale del nostro portafoglio.

La nostra filosofia e il nostro approccio

L'obiettivo della strategia obbligazionaria US High Yield è il rendimento totale e, in seconda battuta, il reddito corrente. Puntiamo a generare un rendimento totale superiore a quello dell'indice investendo principalmente in obbligazioni societarie high yield denominate in dollari statunitensi e in altri titoli societari a tasso fisso e variabile. La strategia è concepita per fornire un portafoglio concentrato ma equilibrato, incentrato principalmente sulle classiche opportunità di investimento in obbligazioni high yield statunitensi. Miriamo a generare attivamente alfa in tre modi principali:

- Team esperto

La nostra strategia è gestita da un team di professionisti esperti del settore high yield, il cui nucleo collabora da oltre 15 anni e ha esperienza di diversi cicli di mercato. Il nostro team si concentra esclusivamente sul mercato high yield e adotta un approccio collaborativo, garantendo che ogni idea che entra in portafoglio sia stata sottoposta a un'attenta valutazione da parte dell'intero team e esaminata da più punti di vista.

- Ricerca fondamentale proprietaria

Ci avvaliamo di una ricerca fondamentale proprietaria di tipo bottom-up per scoprire le inefficienze del mercato high yield e identificare opportunità di rendimento totale altamente convincenti per il nostro portafoglio. Ad ogni titolo valutato assegniamo un rating creditizio interno, un target di spread4 e un punteggio ESG5. Tali parametri ci impongono di identificare catalizzatori specifici per la futura compressione degli spread e per il rendimento totale, creando una disciplina di vendita naturale nel nostro portafoglio.

- Portafoglio concentrato delle migliori idee

Investiamo in modo flessibile nell'intero universo dei titoli high yield statunitensi, includendo tutti i settori, rating e capitalizzazione di mercato. Una volta individuate le opportunità d'investimento, puntiamo ad acquisire posizioni di grandi dimensioni. Riteniamo che il nostro approccio concentrato (massimo 200 emittenti, con circa 100 partecipazioni in portafoglio al 30.11.2022) rappresenti il giusto equilibrio tra l'offerta di un'adeguata diversificazione e un portafoglio di migliori idee per i nostri clienti. Le nostre dimensioni e il nostro approccio concentrato ci permettono di essere flessibili e agili nell'adeguare il portafoglio ai cambiamenti delle condizioni di mercato.

L'investimento in indici high yield non è ottimale

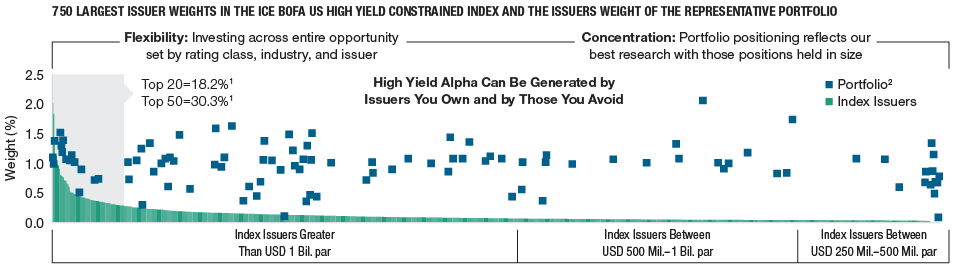

(Fig. 1) Adottiamo un approccio concentrato sulle "migliori idee"

Al 30 settembre 2022.

1 Le percentuali Top 20 e Top 50 sono relative all'indice.

2 Portafoglio rappresentativo di obbligazioni high yield USA.

Il portafoglio rappresentativo costituisce, a nostro parere, una selezione del composito che rispecchia piú fedelmente l'attuale stile di gestione del portafoglio per la strategia. La performance non è un criterio per la selezione del portafoglio rappresentativo. Le caratteristiche del portafoglio rappresentativo illustrato possono differire da quelle di altre selezioni nella strategia. Il documento GIPS® Composite Report è disponibile su richiesta.

Per approfondire le informazioni sull'ICE BofA, consultare la pagina Informazioni aggiuntive.

Fonti: ICE BofA, T. Rowe Price.

La gestione attiva in pratica

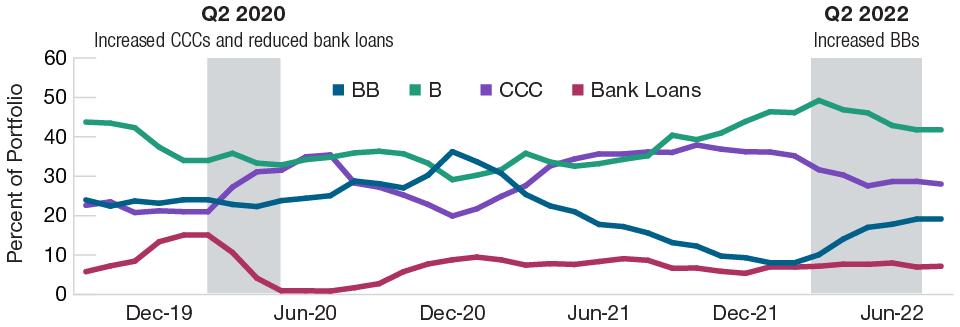

Esempio 1: posizionamento sulla qualità creditizia

Nel secondo trimestre del 2020, all'apice dei lockdown dovuti al COVID-19, abbiamo incrementato aggressivamente il rischio sotto forma di esposizioni con rating CCC, con l'obiettivo di approfittare di punti di ingresso molto interessanti in titoli che ritenevamo destinati a una ripresa. Abbiamo inoltre ridotto l'esposizione ai prestiti bancari quando è apparso evidente che la Federal Reserve avrebbe tagliato i tassi in modo drastico. Nel 2022 abbiamo aggiunto un'esposizione al segmento dei titoli con rating BB, poiché abbiamo trovato buone opportunità di investire in titoli high yield di qualità superiore a prezzi in dollari interessanti, a seguito di un sell-off principalmente determinato dai tassi e in previsione di un rallentamento della crescita.

Posizionamento attivo sulla qualità creditizia

(Fig. 2) Portafoglio rappresentativo di obbligazioni high yield USA: il posizionamento del portafoglio in termini di qualità creditizia si è evoluto

Al 30 settembre 2022.

I rating creditizi dei titoli detenuti nel fondo sono forniti da Moody’s, Standard & Poor’s e Fitch e sono convertiti nella nomenclatura Standard & Poor’s. Il rating "AAA" si riferisce ai titoli con il rating più elevato, mentre il rating "D" si riferisce ai titoli con il rating più basso. Quando sono disponibili i rating delle tre agenzie viene utilizzato il rating mediano. In presenza di due rating viene usato il rating più basso. Se è disponibile un solo rating, viene usato questo rating. Se non è disponibile alcun rating il titolo viene classificato come privo di rating (NR). Per determinare il merito di credito dei credit default swap e dei titoli sovrani viene utilizzato il rating del veicolo d’investimento sottostante. Il portafoglio non è valutato da alcuna agenzia.

Il portafoglio rappresentativo costituisce, a nostro parere, una selezione del composito che rispecchia piú fedelmente l'attuale stile di gestione del portafoglio per la strategia. La performance non è un criterio per la selezione del portafoglio rappresentativo. Le caratteristiche del portafoglio rappresentativo illustrato possono differire da quelle di altre selezioni nella strategia. Il documento GIPS® Composite Report è disponibile su richiesta.

Fonte: T. Rowe Price.

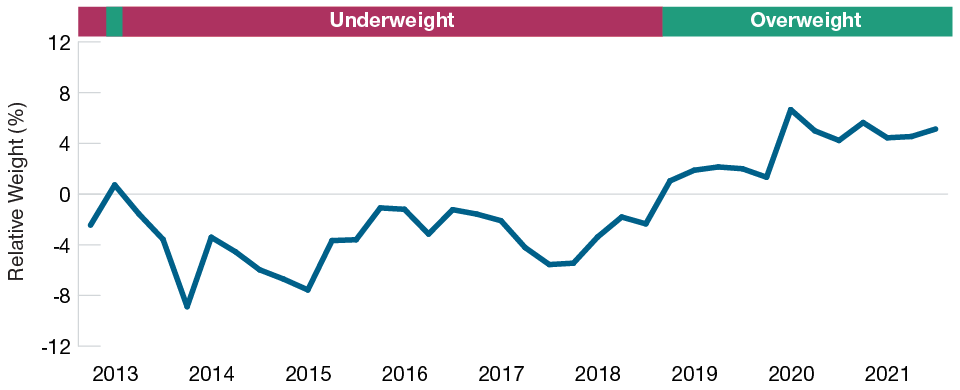

Esempio 2: peso del settore energetico rispetto all'indice

Abbiamo sottopesato il settore energetico di ben 800-900 punti base6 rispetto al benchmark durante la contrazione dei prezzi energetici nel 2014-2016, una decisione che si è rivelata azzeccata in un momento molto critico per il settore energetico. Un approccio passivo avrebbe potuto portare a una ponderazione di mercato a due cifre nel settore energetico proprio nel momento in cui i prezzi dell'energia sono crollati. Dopo la pandemia, siamo passati a una posizione di sovrappeso nel settore, grazie ai solidi segnali di ripresa del comparto. A fine 2022 abbiamo iniziato a ridurre attivamente la nostra esposizione all'energia alla luce delle valutazioni e del notevole restringimento degli spread del settore.

L'esposizione all'energia si adatta alle prospettive

(Fig. 3) Ponderazione dell'energia rispetto all'indice di riferimento*

Al 30 settembre 2022.

*Portafoglio rappresentativo di obbligazioni high yield USA rispetto all'indice ICE BofA U.S. High Yield Constrained.

La classificazione settoriale è stata determinata dall'ICE BofA.

Il portafoglio rappresentativo costituisce, a nostro parere, una selezione del composito che rispecchia piú fedelmente l'attuale stile di gestione del portafoglio per la strategia. La performance non è un criterio per la selezione del portafoglio rappresentativo. Le caratteristiche del portafoglio rappresentativo illustrato possono differire da quelle di altre selezioni nella strategia. Il documento GIPS® Composite Report è disponibile su richiesta.

Fonti: T. Rowe Price e ICE BofA. Per approfondire le informazioni sull'ICE BofA, consultare la pagina Informazioni aggiuntive.

Esempio 3: "portafoglio delle migliori idee" guidato dalla ricerca fondamentale

Il sotto-settore delle compagnie di navigazione rappresenta un peso di mercato del 2% circa nell'indice ICE BofA U.S. High Yield Constrained, con cinque diversi emittenti al 30 novembre 2022. Piuttosto che assumere un peso simile all’indice in tutti e cinque, abbiamo effettuato un'analisi fondamentale per identificare il singolo emittente più convincente, selezionando infine quello con le maggiori dimensioni e diversificazione rispetto ai peer.

Abbiamo quindi scelto l'emissione che a nostro avviso offriva il maggior valore relativo e il maggior potenziale di rendimento corretto per il rischio. Abbiamo aperto una posizione per poi incrementarla opportunisticamente nel tempo, man mano che gli eventi di mercato e i flussi di notizie creavano punti di ingresso interessanti sul titolo.

Da tenere d’occhio

Sebbene le preoccupazioni per il rallentamento della crescita e la probabilità sempre maggiore di una recessione rimangano al centro dell'attenzione degli investitori, le obbligazioni high yield entrano nel contesto attuale con una posizione di forza. I bilanci societari si sono rafforzati negli ultimi anni, dato che molte società hanno ottimizzato le loro operazioni al culmine della pandemia e hanno rifinanziato il debito a livelli molto bassi, prolungando così le scadenze. La qualità del mercato high yield è oggi superiore rispetto al passato e le obbligazioni con rating BB rappresentano una percentuale molto più elevata del mercato complessivo. Pertanto, i tassi di default, che hanno fatto il loro ingresso nell'attuale contesto a livelli molto bassi, dovrebbero rimanere contenuti rispetto ai precedenti rallentamenti, anche in caso di recessione.

Informazioni importanti

Il materiale ha solo scopo informativo e/o di marketing e non è un consiglio o una raccomandazione di investimento. Consigliamo ai potenziali investiori di richiedere una consulenza legale, finanziaria e fiscale indipendente prima di assumere qualsiasi decisione di investimento. I rendimenti passati non sono indicativi di quelli futuri. Il valore di un investimento puó oscillare e gli investitori potrebbero non ottenere l'intero importo investito.

Il materiale non è stato verificato da alcuna autorita di vigilanza in alcuna giurisdizione.

Informazioni e opinioni sono ottenute/ tratte da fonti ritenute affidabili ma non garantiamo completezza ed esaustivitá, né che eventuali previsioni si concretizzino. I pareri contenuti sono soggetti a cambiamento senza preavviso e possono differire da altre società del gruppo T. Rowe Price.

È vietata la diffusione, in qualsiasi forma, della pubblicazione e/o dei suoi contenuti. Il materiale è destinato all’uso esclusivo in Italia. Vietata la distribuzione retail.

Dicembre 2022 / GLOBAL ASSET ALLOCATION