Giugno 2022 / INVESTMENT INSIGHTS

Analisi a favore delle obbligazioni creditizie asiatiche

Una combinazione interessante di rischio e rendimento

Punti essenziali

- Consideriamo le obbligazioni creditizie asiatiche come un’asset class relativamente nuova, con solide prospettive a lungo termine, basate su una forte crescita economica regionale.

- Le obbligazioni societarie asiatiche hanno complessivamente mostrato una buona tenuta rispetto a quelle dei mercati sviluppati nei periodi di volatilità e ampliamento degli spread creditizi investment grade nei mercati globali.

- Buona parte delle nostre esposizioni creditizie asiatiche proviene da Paesi con rating investment grade e con traiettorie di rating stabili o positive negli ultimi anni.

In questo articolo analizziamo alcune delle caratteristiche principali delle obbligazioni creditizie asiatiche, definendo l’asset class come l’universo delle obbligazioni denominate in dollari USA o in altre valute forti di emittenti asiatici, sia societari che sovrani, ad esclusione del Giappone. Consideriamo le obbligazioni creditizie asiatiche come un’asset class interessante e relativamente nuova, con solide prospettive a lungo termine basate su una forte crescita economica regionale. Un’allocazione al credito asiatico può contribuire a diversificare i portafogli globali a reddito fisso. Se paragonato ai titoli azionari della regione, il segmento corporate può anche essere visto come un modo più difensivo per gli investitori di accedere all’elevato potenziale di crescita economica dell’Asia.

Vantaggi delle obbligazioni creditizie asiatiche

Dimensioni: Il primo vantaggio del settore obbligazionario asiatico è costituito dalle sue ampie dimensioni, con una crescita che lo ha reso un universo troppo esteso per essere ignorato dagli investitori a reddito fisso globali. Attualmente, il mercato delle obbligazioni creditizie asiatiche è costituito da circa 1.100 miliardi di USD di titoli in essere.1 In termini di volume, si tratta di una cifra pressoché paragonabile a quella di alcuni dei settori a reddito fisso più mainstream a livello globale. Ad esempio, il mercato high yield statunitense - un segmento spesso considerato mainstream - è solo leggermente più ampio, con circa 1.500 miliardi di USD di obbligazioni in essere.1

Le opportunità offerte oggi dal credito asiatico sono in larga misura paragonabili, in termini di ampiezza, a quelle offerte dall’high yield statunitense. È importante notare che le dimensioni odierne sono state raggiunte grazie a una sana crescita dei volumi nell’ultimo decennio, con un incremento medio annuo del 14%.2 Si tratta quindi di un mercato obbligazionario che ha registrato una notevole espansione nel tempo. Ciò ha comportato un corrispondente incremento dell’ampiezza e della profondità delle opportunità disponibili per gli investitori in obbligazioni creditizie asiatiche.

Potenziale di rendimento: Il secondo vantaggio essenziale delle obbligazioni creditizie asiatiche riguarda i rendimenti prospettici. Al momento, gli investitori globali stanno beneficiando di una ripresa dei rendimenti che appare piuttosto interessante rispetto ai mercati del credito statunitensi e sviluppati, nonché rispetto ai benchmark aggregati globali. Il rendimento a scadenza medio delle obbligazioni creditizie asiatiche (J.P. Morgan Asia Credit Index Diversified) è pari al 4,8%, con uno spread di circa 265 punti base rispetto al rendimento corrispondente delle obbligazioni globali.3 Inoltre, per gli investitori si tratta di un accesso a una regione in cui esiste ancora un buon potenziale di crescita a lungo termine, che nel tempo può tradursi in migliori profili creditizi e in una riduzione degli spread.

Vantaggi delle obbligazioni creditizie asiatiche

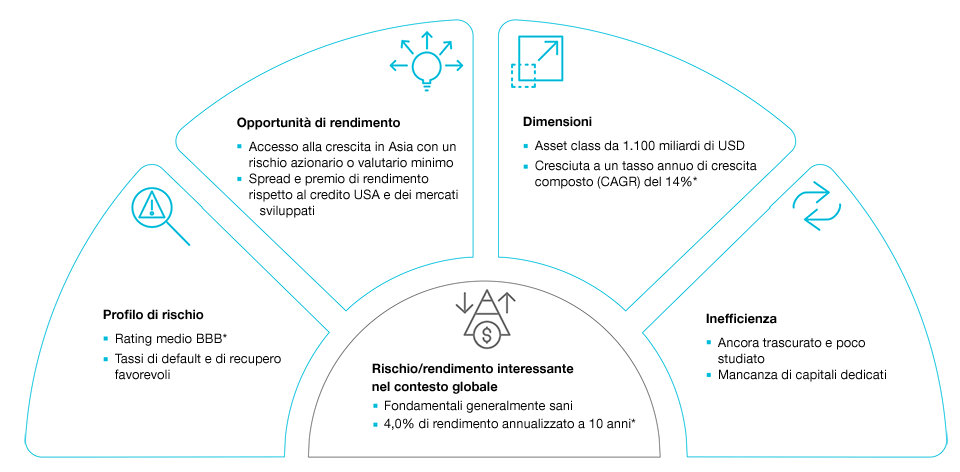

(Fig. 1) Principali driver dell'investimento nel credito asiatico

La performance passata non è un indicatore attendibile della performance futura.

Al 31/03/2022.

*Il rating creditizio medio e il rendimento a 10 anni si riferiscono all’indice J.P. Morgan Asia Credit Index Diversified, al 31/03/2022.

† Si riferisce alla capitalizzazione di mercato del J.P. Morgan Asia Credit Index Diversified, a 10 anni, al 31/03/2022.

Fonte: J.P. Morgan. le informazioni sono state ottenute da fonti ritenute affidabili, tuttavia J.P. Morgan non ne garantisce la completezza né l'accuratezza. L'indice è usato con licenza. L'indice non può essere copiato, usato o distribuito senza la previa autorizzazione scritta di J.P. Morgan. Copyright © 2022, J.P. Morgan Chase & Co. Tutti i diritti riservati.

Rischio: il terzo fattore a sostegno delle obbligazioni creditizie asiatiche riguarda il profilo di rischio. All’interno dell’universo obbligazionario dei mercati emergenti, i nostri analisti considerano il credito asiatico come un segmento di qualità superiore. Il profilo di rating dimostra questo orientamento verso una qualità superiore. Le obbligazioni creditizie asiatiche hanno un rating medio investment-grade (IG) e quasi l’80% delle obbligazioni dell’universo ha un rating investment grade.4

Informazioni importanti

Il materiale ha solo scopo informativo e/o di marketing e non è un consiglio o una raccomandazione di investimento. Consigliamo ai potenziali investiori di richiedere una consulenza legale, finanziaria e fiscale indipendente prima di assumere qualsiasi decisione di investimento. I rendimenti passati non sono indicativi di quelli futuri. Il valore di un investimento puó oscillare e gli investitori potrebbero non ottenere l'intero importo investito.

Il materiale non è stato verificato da alcuna autorita di vigilanza in alcuna giurisdizione.

Informazioni e opinioni sono ottenute/ tratte da fonti ritenute affidabili ma non garantiamo completezza ed esaustivitá, né che eventuali previsioni si concretizzino. I pareri contenuti sono soggetti a cambiamento senza preavviso e possono differire da altre società del gruppo T. Rowe Price.

È vietata la diffusione, in qualsiasi forma, della pubblicazione e/o dei suoi contenuti. Il materiale è destinato all’uso esclusivo in Italia. Vietata la distribuzione retail.