2024年1 月 / インサイト

大きな投資機会が期待される米国中小型株式

サマリー

- 米国経済の底堅さが続いていることから、2024年は景気がソフトランディングする可能性が高まっている。

- 米国の中小型株式は、ここ数年リスク回避姿勢の高まりに直面しており、足もとでは相対バリュエーションが歴史的に割安な水準で取引されている。

- 旺盛な個人消費、米国内の産業を重視するオンショアリング(国内回帰)、価格決定力の高さ等が、米国中小型株式に投資機会をもたらすと考えられる。

数十年ぶりの高インフレ、18ヵ月にわたる利上げ、常につきまとう景気後退懸念を背景に、この間に示された米国経済全般の底堅さは、多くの投資家から過小評価されて来ました。しかし、最近になって2023年7-9月期の経済成長率が予想を大きく上回ったことから、この底堅さが見直されて来ています。

加えて、インフレ圧力が低下したことで、政策当局が追加利上げを行う誘引も緩和しています。こうした明るい経済指標によって、過去2年間にわたって続いた暗雲が晴らされ、2024年に米国経済がソフトランディングする可能性が高まっています。

歴史的に割安なバリュエーション

米国中小型株式はここ数年、投資家のリスク回避姿勢の高まりに直面して来ましたが、足もとは重大な転換点にあります。投資家のリスク許容度が回復し、ファンダメンタルズがセンチメントよりも再び注目されるなかで、相対バリュエーションが極めて割安な中小型株式の魅力が高まっています。

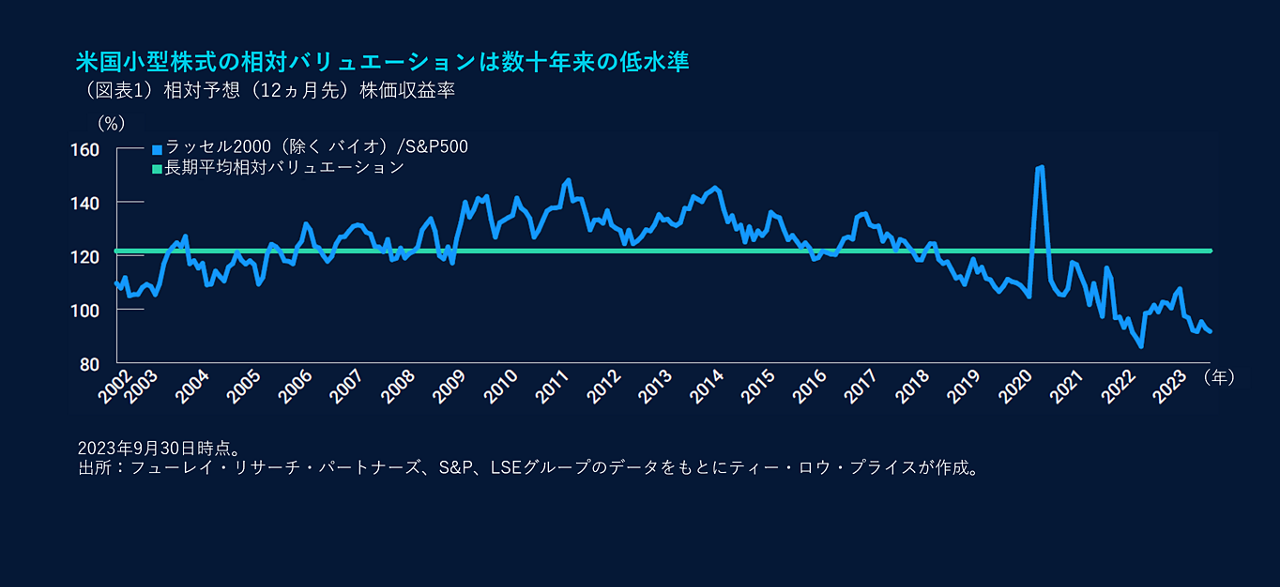

中小型株式は、相対的に高いリスク・リターン特性を反映して、歴史的に大型株式よりもプレミアムで取引されて来ました。しかしここ数年、このバリュエーションの傾向が逆転しており、小型株式が大型株式よりもディスカウントされて割安に取引されているばかりでなく、ディスカウント幅自体もここ数十年で見られなかった水準にまで広がっています(図表1)。

旺盛な個人消費

米国経済は2023年7-9月期に年率4.9%と約2年ぶりのペースで拡大しました。一方、2023年10月のインフレ率は3.2%と、2022年6月に記録した過去40年で最高の9.1%から著しく低下しました。

経済の底堅さを支えた主な要因の一つは、引き続き旺盛な個人消費です。高水準の雇用を伴う強固な労働市場は、米国の賃金が上昇していることを意味する一方、余剰貯蓄も歴史的に見て高水準であることを意味します。米国の消費者が他の国ほど差し迫った金利上昇リスクに晒されていないことも重要な点です。米国では個人の住宅ローンのほとんど(約90%)が固定金利であり、その相当割合が足もとの高い実勢金利を大幅に下回る長期金利で固定されています。つまり、個人はバランスシートがパンデミック前より健全で、以前と比べても金利上昇の影響をそれ程受けずに支出を継続できているのです。

しかし、支出がモノからサービスにシフトする傾向も見られています。コロナ禍では、モノの経済が依然として活発であったのに対して、サービス経済は実質的に閉鎖されていましたが、

今やこの不均衡は逆方向に振れており、サービス支出が急激に増加する兆候が見られます。重要な点として、中小型企業の多くはサービス経済が主体のため、中小型企業の利益成長に追い風となります。

同様に、米国企業は大小を問わず、パンデミック以降、急速に債務の圧縮または借り換えに動いています。その結果、総じてバランスシートは健全化し、手元キャッシュが増加することにより、金利変動に対する耐性は向上しています。

一部の大型銘柄に集中した市場においても、様々な投資機会が存在

米国株式市場は、一部の上位銘柄に時価総額の割合が集中していることはよく知られています。S&P500指数はごく少数の超大型株式への集中度が高まってきました。マグニフィセント・セブンと呼ばれるアップル、マイクロソフト、アルファベット、アマゾン・ドット・コム、エヌビディア、テスラ、メタ・プラットフォームズの7社は、時価総額が非常に大きく、多くの海外株式市場の時価総額を凌駕する程に拡大しています。

中小型株式は、米国経済の活力を源に様々な投資機会や大型株式とは異なるリスク・リターン特性を提供します。中小型企業は米国内の売上が多く、セクター・レベルでもバランスのとれたエクスポージャーを有するため、米国経済におけるトレンドの変化から恩恵を受ける絶好な立ち位置にあると考えています。

産業のオンショアリング

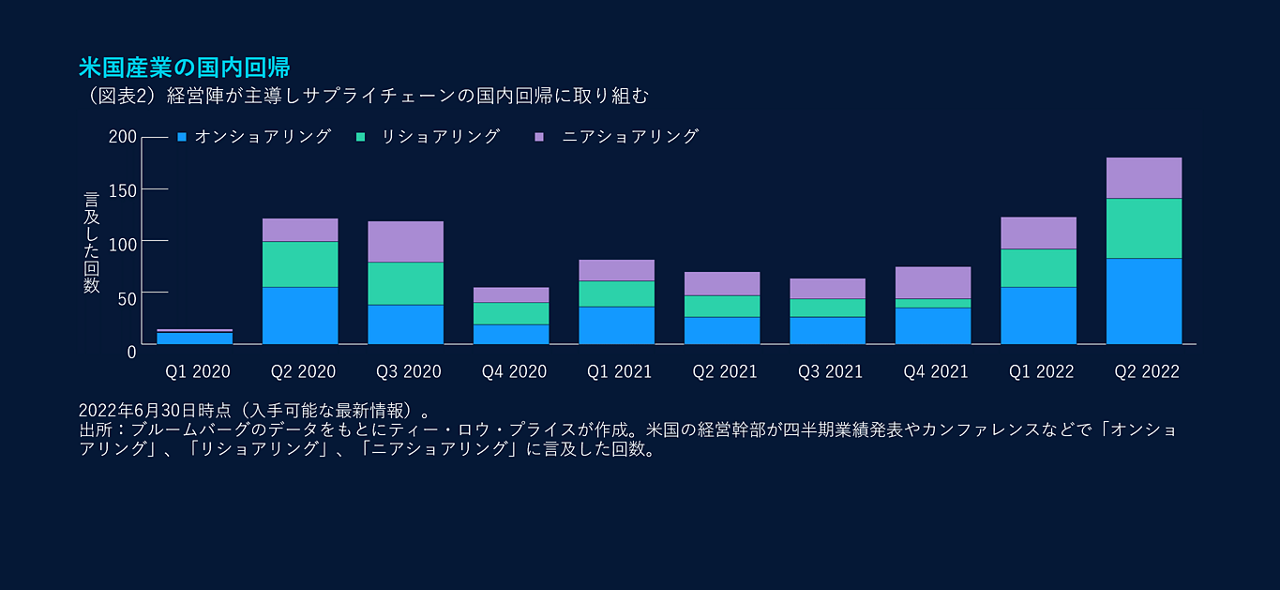

サプライチェーンのローカル化または米国産業の「オンショアリング/リショアリング」に向けたトレンドは勢いを増しています。企業のオンショアリング/リショアリングに直接起因する製造・建設活動が急増していますが、この劇的な変化はまだ初期段階に過ぎません(図表2)。

2022年に制定された「半導体補助金法(CHIPS and Science Act)」や同年に制定された「インフレ抑制法(Inflation Reduction Act)」など、企業が業務と人員を米国に戻すようにインセンティブを提供する新法の影響は、まだ十分に行き渡っていません。各法は、米国製の製品や部品の生産と調達に関して、国内で製造する企業を優遇します。内需の売上が中心の中小型企業は、グローバルから国内主体のサプライチェーンに移行する取り組みから恩恵を受ける立場にあります。

中小型企業の価格決定力

2024年の明るい見通しに対する主なリスクの一つは、インフレ再燃により追加利上げが必要になることです。例えば、エネルギー・セクターでは、構造的なコスト上昇圧力にさらされています。インフレ率と金利の上昇は中小型企業の見通しに影を落とします。しかし、そうした環境においても価格決定力を有する中小型企業は多く存在します。

中小型企業は、価格決定力に欠け、価格受容者(プライス・テイカー)であるとみなされがちです。しかし現実は、多くの中小型企業は、フィンテック、コンピュータ・ゲーム、eコマース、グリーン・エネルギーなど、サービスが普及・発展段階のニッチな業種に属しており、企業規模から想像するよりも強い価格決定力を有しています。これらの企業は、サプライチェーンのボトルネック、賃金上昇や原材料コスト上昇などのインフレ圧力がかかり始めると、コスト上昇分を価格に転嫁することで、利幅を確保することができます。

また、最終製品の価格をコントロールできなくとも、売上げや利益を確保する力を持つ中小型企業もあります。

例えば、多くの中小型企業は、より複雑なプロセスやサプライチェーンの中で重要な役割を果たしています。そのため、近年の問題で明らかになったように、需要が供給を上回る状況になれば、サプライチェーン内のどこに位置する中小型企業であっても、値上げを行うことが可能です。資産を多く抱えずに不可欠なサービスや製品を提供する企業は、継続的なキャッシュフローを生み出し、売上成長を達成できる好位置にあります。

生産性の向上に資する中小型企業

2024年の明るい経済見通しは中小型企業全般にとって重要ですが、生産性の向上は売上高を左右する重要なファクターになると考えられます。生産性の向上に有意な影響を及ぼすと考えられるセクターを深堀りすると、リサーチ調査対象からは見逃されている多くの優れた投資機会を見出すことができます。例えば、金融サービス、ヘルスケア、農業などは、私たちの生活にとって重要なサービスを提供しているにもかかわらず、テクノロジーやコミュニケーションなどのセクターのように劇的な進化を遂げて来たわけではありません。しかし、こうした分野の生産性の向上に寄与する革新的な中小型企業を多く見出すことができます。

2024年の見通し

底堅い消費を原動力とする米国経済の信頼感は、2024年にソフトランディングを達成するというシナリオへの期待を高めています。これが実現し、景気後退が回避されれば、中小型株式の良好なパフォーマンスを示唆する多くの材料があります。小型株式は、比較的底堅い業績を維持しているにもかかわらず、大型株式に対する相対バリュエーションは過去最低水準にまで低下しています。過去を振り返っても、小型株式は経済が回復する環境下で大きくアウトパフォームして来ました。オンショアリングや米ドル高も追い風になっており、生産性の向上に貢献したり、価格決定力を有する中小型銘柄への投資は、投資家にとって検討に値すると考えられます。

当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。

追加情報

S&P500インデックスはS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品であり、これを利用するライセンスがティー・ロウ・プライスに付与されています。Standard & Poor’s®およびS&P®は、Standard & Poor’s Financial Services LLC(「S&P」)の登録商標で、Dow Jones®は、Dow Jones Trademark Holdings LLC(「Dow Jones」)の登録商標です。ティー・ロウ・プライスの商品は、SPDJI、Dow Jones、S&P、それらの各関連会社によってスポンサー、保証、販売、または販売促進されて

いるものではなく、これらのいずれの関係者も、かかる商品への投資の妥当性に関するいかなる表明も行わず、S&P500インデックスのいかなる過誤、遺漏、または中断に対しても一切責任を負いません。

ロンドン証券取引所グループおよびそのグループ事業(総称して「LSEグループ」)。著作権はLSEグループに帰属します。FTSEラッセルは、特定のLSEグループ企業の商号です。「Russell®」は関連するLSEグループ企業の商標であり、他のLSEグループ企業はライセンスを得て使用しています。FTSEラッセル・インデックスまたはデータの著作権は、インデックスまたはデータを保有する関連するLSEグループ企業に帰属します。LSEグループおよびそのライセンサーは、インデックスまたはデータの誤りや不備の責任を負わず、いずれの当事者も本書に記載のインデックスまたはデータに依拠することは禁止されます。関連するLSEグループ企業の書面による明示的同意なしにLSEグループから得たデータを再配布することは認められません。本書の内容は、LSEグループによる販売促進、出資および承認は受けておりません。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会