2023年12 月 / グローバル・アセット・アロケーションの視点と投資環境

グローバル・アセット・アロケーションの視点と投資環境 2023年12月号

作成基準日:2023年11月30日

1. 市場見通し

- 景気やインフレ環境が一様ではなくなっており、2024年の各国・地域の金融政策や市場動向は多様な展開を想定。

- 欧州は景気が減速するもインフレは低下傾向にあり、欧州中央銀行(ECB)に金融政策の柔軟性の余地を与える。一方、日本銀行は2024年前半に金融政策を正常化し、引き締めに転換する見通し。米国もインフレ低下を示す材料が増えるも、米国連邦準備制度理事会(FRB)のパウエル議長は、政策金利を高く維持すると市場をけん制。中国経済は景気刺激策により徐々に改善傾向。

- グローバル市場のリスクは、中央銀行の金融政策運営の誤り、予想を上回る景気減速、インフレ再加速、中国経済の成長見通し、地政学的緊張など。

2. 市場テーマ

11月は株価と債券価格が共に大きく上昇

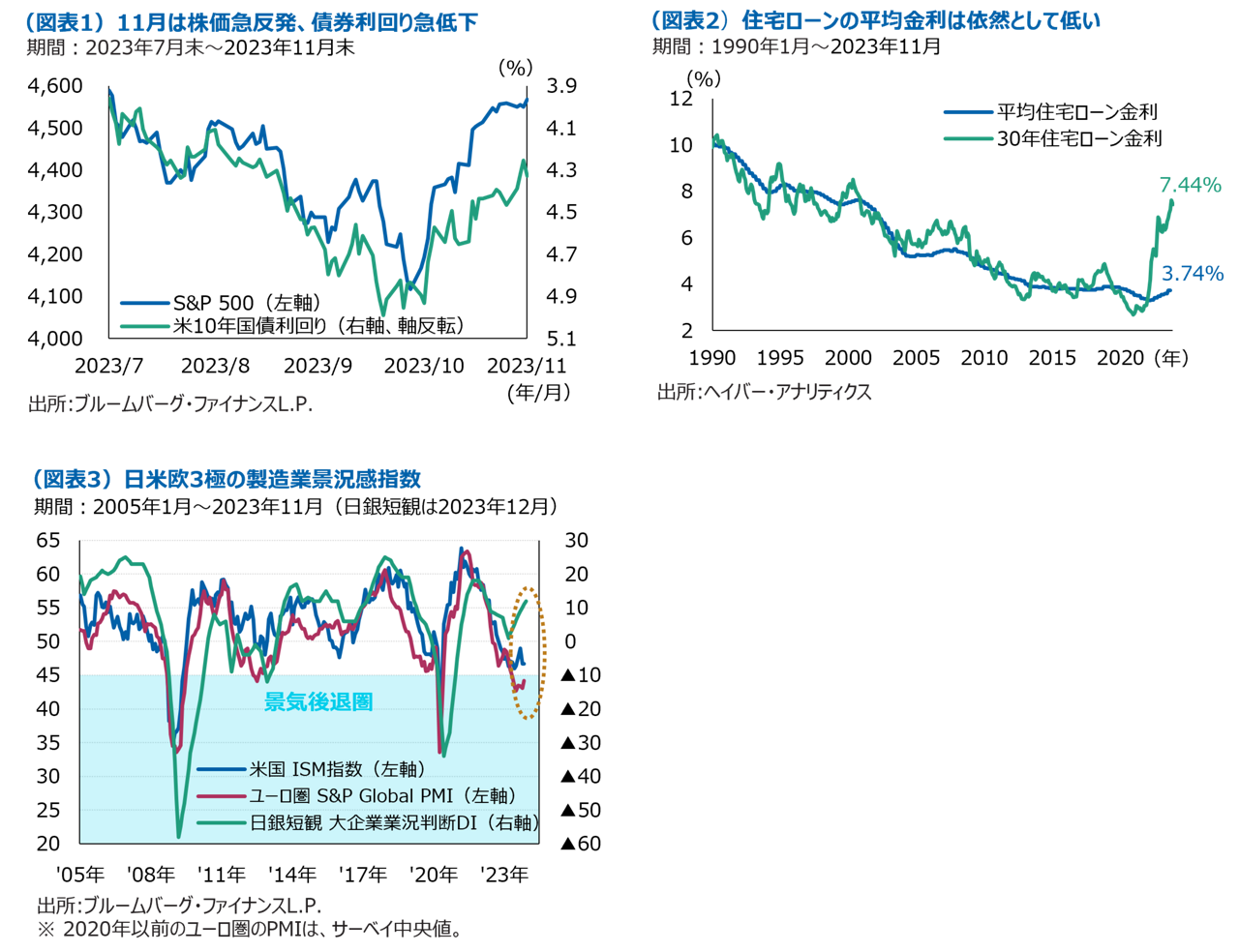

2023年11月は、S&P500が約9%上昇し、米10年国債利回りは0.50%以上低下(図表1)するなど、株価と債券価格が共に大きく上昇しました。個人消費の鈍化や労働市場の軟化など、金融引き締めがようやく効いてきたことを裏付ける指標が続き、米国のインフレ鈍化がさらに進んで、FRBが予想より早く利下げに動くとの見方が強まりました。こうした楽観ムードに対し、パウエルFRB議長は12月初めの講演で、金利を高く維持する姿勢を堅持し、まだインフレに対する勝利宣言を出す状況にはないと市場をけん制しました。FRBは、インフレを一時的なものと考えて引き締めが後手に回ったコロナショック時の失敗を繰り返したくないと考えているようです。一方で、その代償として利下げ転換のタイミングが遅れ、それまでの利上げの影響が遅れて現れて景気後退に陥る恐れもあります。来年は大統領選挙があることも、FRBの判断を一層難しくするかもしれません。

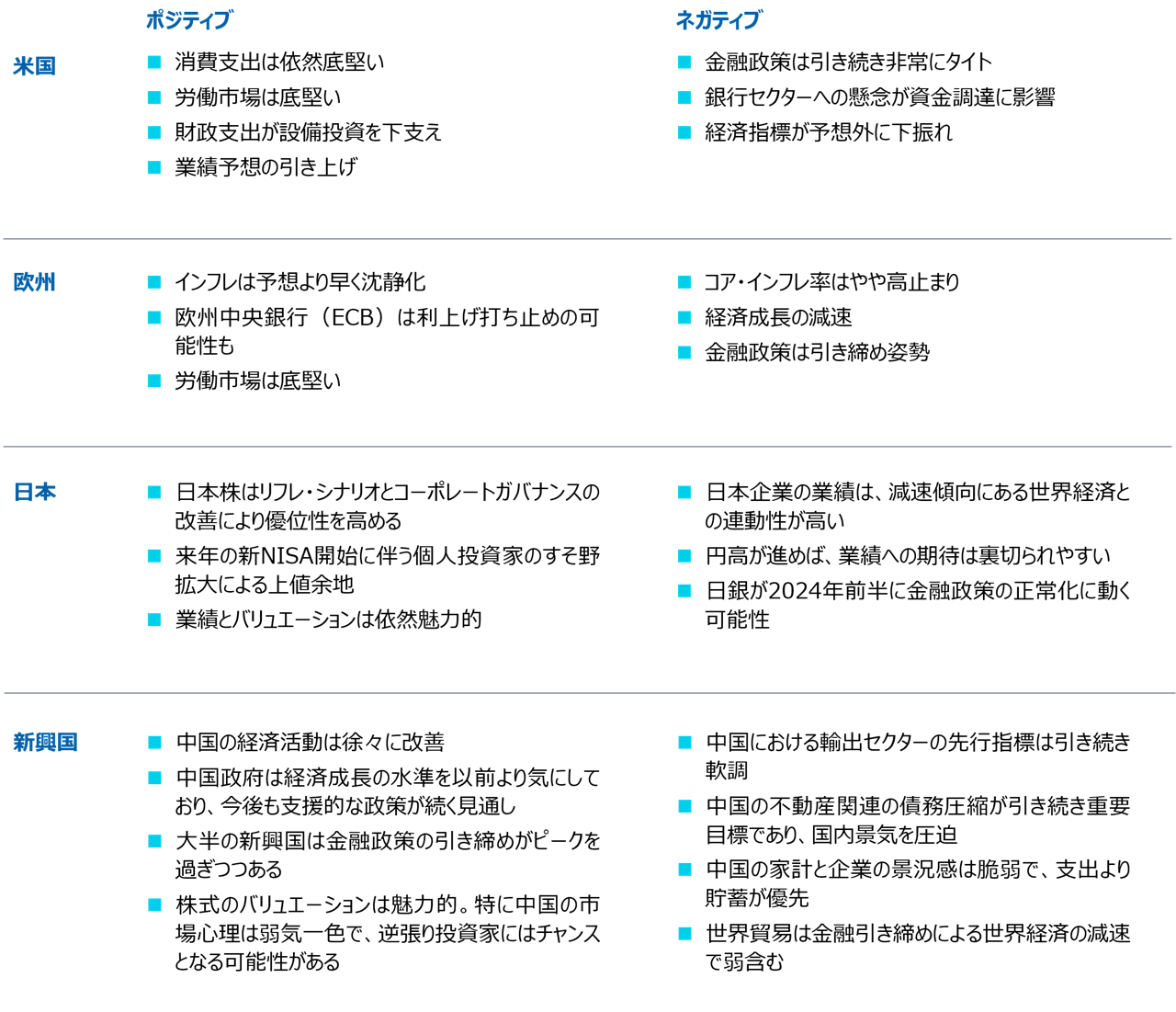

遠のく新居の夢

年末のホリデーシーズンを新居で迎えたい人にとって、住宅価格が9月に最高値を更新したことは悪いニュースでした。多くの住宅所有者が住宅ローンをわざわざ高金利に借り換えてまで住宅を買い替えようとはしないため、相対的に低価格の中古住宅の供給が不足し、住宅の平均価格を押し上げています。30年固定住宅ローン金利は10月のピークから低下したとは言え、なお7.5%近くと過去の平均金利の3.7%を大きく上回っています(図表2)。FRBが来年、市場の予想通りに利下げを開始して住宅ローン金利も低下するようであれば、買い替えによる中古住宅の供給が促され、住宅市場全体の需給は改善するでしょう。しかし、ローン金利の低下は通常、住宅の購入意欲を高め、価格上昇につながります。従って、住宅価格が来年の今頃どのくらいにあるかは定かではなく、購入希望者は来年も新居を夢見ているだけとなってしまう可能性もあります。

煉獄(れんごく)へようこそ:2024年の投資環境認識

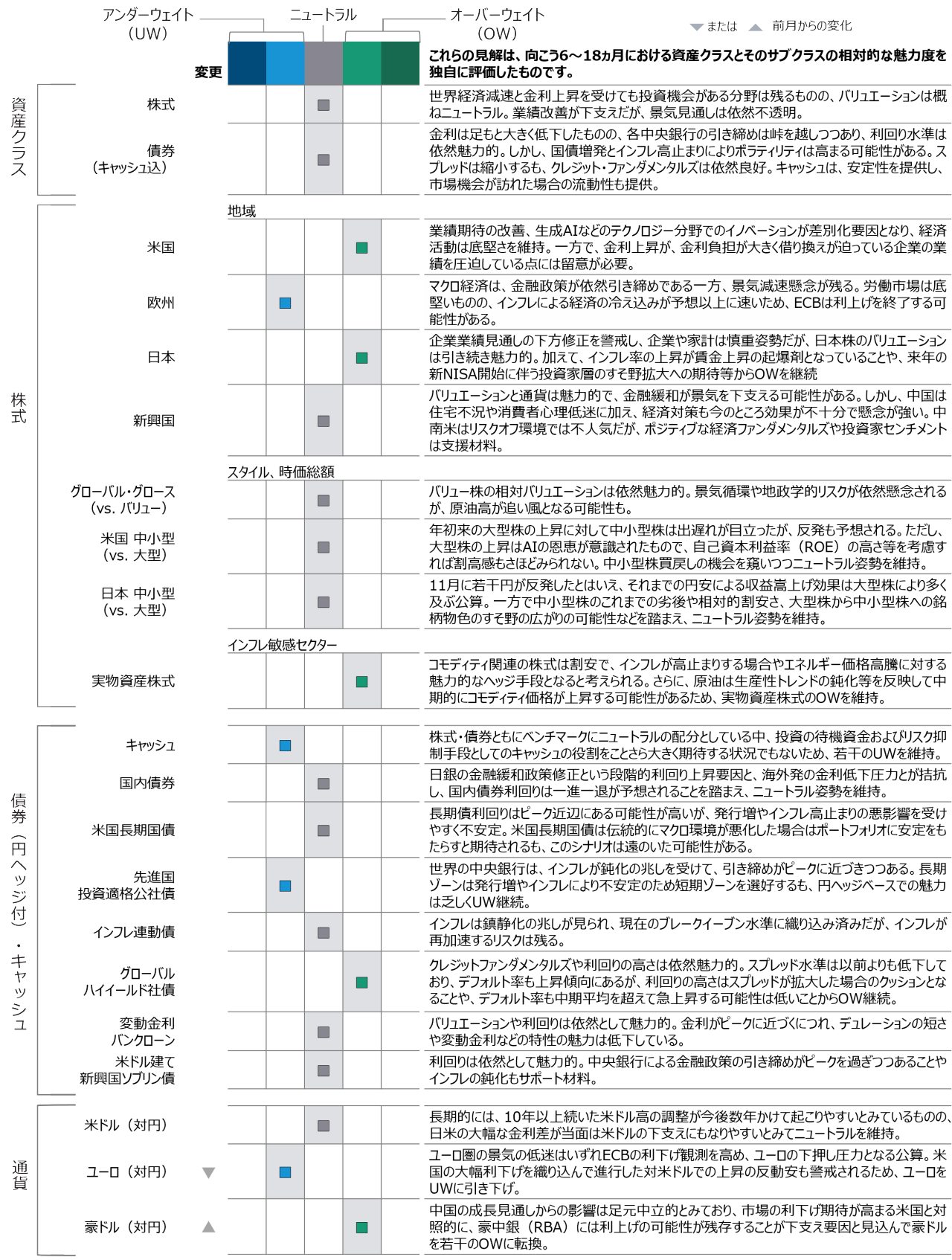

米国では、2024年の利下げ期待の高まり(金利スワップ市場は3~5月の利下げ開始、同年中に計1.25~1.50%の利下げを織り込む状況)から、株式相場が年末にかけて上値追いの展開となっています。しかし、沈静化の兆候が顕著とはいえ、インフレがFRBの目標である2%を依然として上回っており、景況感指数や企業の業績動向などからも深刻な景気後退は避けられそうな見通し(図表3)である2024年は、パウエルFRB議長は慎重に利下げ開始の時期を見極めようとする(利下げ開始は年後半となる)可能性が高く、リスク資産のオーバーウェイト(OW)には慎重に臨む方が得策と私たちはみています。株式市場の先高観が強まる中でも揺り戻しの可能性を信じて好機の到来をじっと待つことになる2024年前半は、ともすれば煉獄(ローマ・カトリックの教えで、死者が天国に上がる前に小さな罪の浄化のために火であぶられる場所)にも似た苦行の場ともいえそうですが、私たちは株式や債券全般をニュートラルとし、バリュエーション面で魅力が高いとみるハイイールド債券とインフレ再燃リスクに備えた実物資産株式の限定的なOWというポジショニングで同年を迎えようとしています。

3. 各国・地域の経済環境

4. ポートフォリオ・ポジショニング

- 債券と株式のニュートラルを維持。株式は、世界経済の成長鈍化によって、多くの市場でバリュエーションは妥当となっている中で、米国経済や日本経済の底堅さを評価。債券は、米国の長期債の発行量増加やインフレの高止まりにより、特に長期ゾーンのボラティリティを警戒するも、クレジット・セクターに投資妙味を見出している状況。

- 株式では、米国株式のオーバーウェイトを継続。景気が底堅い一方でインフレ圧力が低下しているため、FRBの利上げ打ち止めが期待され、超大型銘柄への物色の偏りはあるものの、バリュエーション面の懸念は薄いと判断。日本も、来年の新NISA開始、経済再開後のインバウンドや繰延需要発動継続の効果などが期待され、バリュエーションが魅力的であることからオーバーウェイトを継続。また、インフレが中央銀行の目標を今後も上回ることや、設備投資の減少や生産性トレンドの鈍化を反映して中期的にコモディティ価格が上昇する可能性があることから、ヘッジ手段として実物資産関連株式へのオーバーウェイトを維持。

- 債券では、クレジット・ファンダメンタルズが悪くないにもかかわらず、利回りが魅力的な高水準とみるグローバルハイイールド社債のオーバーウェイトを継続。

5. アセット・アロケーション・コミッティのポジショニング

当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。過去の実績は将来のパフォーマンスを保証するものではありません。

追加ディスクロージャー

S&Pが算出するインデックスはS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品であり、これを利用するライセンスがティー・ロウ・プライスに付与されています。Standard & Poor’s®およびS&P®は、Standard & Poor’s Financial Services LLC(「S&P」)の登録商標で、Dow Jones®は、Dow Jones Trademark Holdings LLC(「Dow Jones」)の登録商標です。ティー・ロウ・プライスの商品は、SPDJI、Dow Jones、S&P、それらの各関連会社によってスポンサー、保証、販売、または販売促進されているものではなく、これらのいずれの関係者も、かかる商品への投資の妥当性に関するいかなる表明も行わず、S&P500インデックスのいかなる過誤、遺漏、または中断に対しても一切責任を負いません。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会