2023年6 月 / グローバル・アセット・アロケーションの視点と投資環境

グローバル・アセット・アロケーションの視点と投資環境 2023年6月号

作成基準日:2023年5月31日

1. 市場見通し

- 金融政策の引き締めが年後半の重しとなる一方、足元の経済指標は上振れしており、マクロ経済見通しは依然としてまちまちな状況。

- インフレ圧力低下を受け、世界の中央銀行は爬行(はこう)性はあるも金融政策引き締めのピークに近づく。米連邦準備制度理事会(FRB)が今後の政策はタカ派寄りでも「経済データ次第」として利上げ停止に近づき、インフレ高止まりに直面する欧州中央銀行(ECB)とイングランド銀行は引き締めを続ける見通し。日本銀行はイールドカーブ・コントロール政策の修正予想が年後半に後ずれ。

- グローバル市場の主なリスクとしては、予想を上回る景気減速、中央銀行の政策ミス、インフレの長期化、地政学的緊張など。

2. 市場テーマ

ジャパン・ストーリーの復活

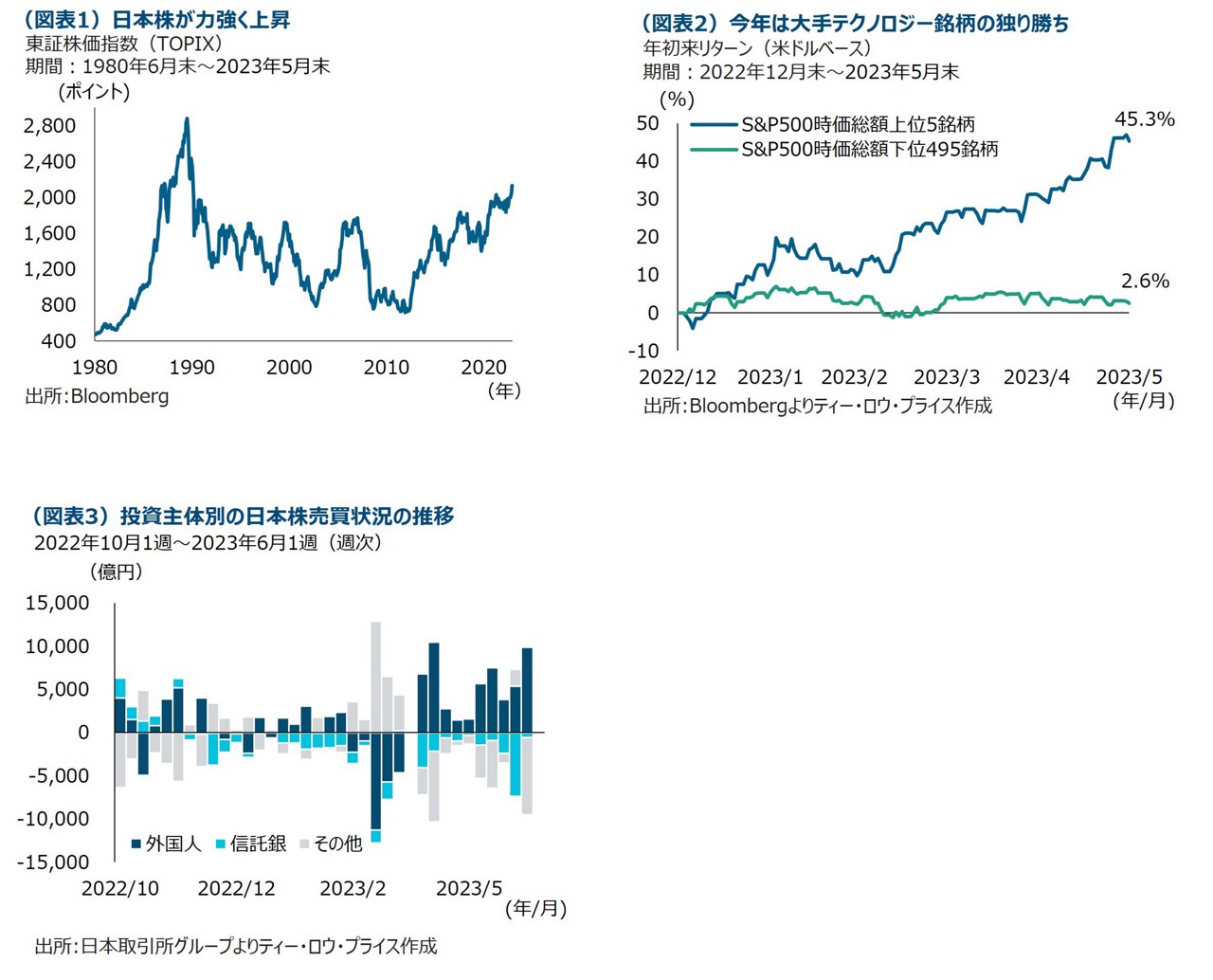

日本株が30数年ぶりの高値を付け(図表1)、この株高の持続力が問われています。1990年代初頭のバブル崩壊以降、日本は何十年も低成長や低インフレおよびデフレに悩まされてきましたが、今回は状況が異なり、構造変化と景気回復の両方に支えられてインフレがついに顕在化しました。他国と異なり日本にとってインフレは必ずしも悪いことばかりではなく、賃金上昇を通じた消費刺激などが期待されます。アベノミクスの目玉の一つだったコーポレートガバナンス(企業統治)改革に加え、自社株買いや配当を通じた株主価値の向上も伸展しました。円安、コロナ禍からの回復に伴う、それまで繰り延べられた(ペントアップ)需要の発動、記録的な海外資金の流入、相対的に割安なバリュエーションが日本株に強力な追い風となっています。景気循環に左右されやすいこの国の株式市場が世界経済の減速を乗り切れるのか、日本銀行が超緩和政策の修正に動くのか、今後数ヶ月の動向を注意深く見守る必要がありますが、今のところジャパン・ストーリーは順調に復活しているようです。

バリュー株とグロース株の間で揺れ動く

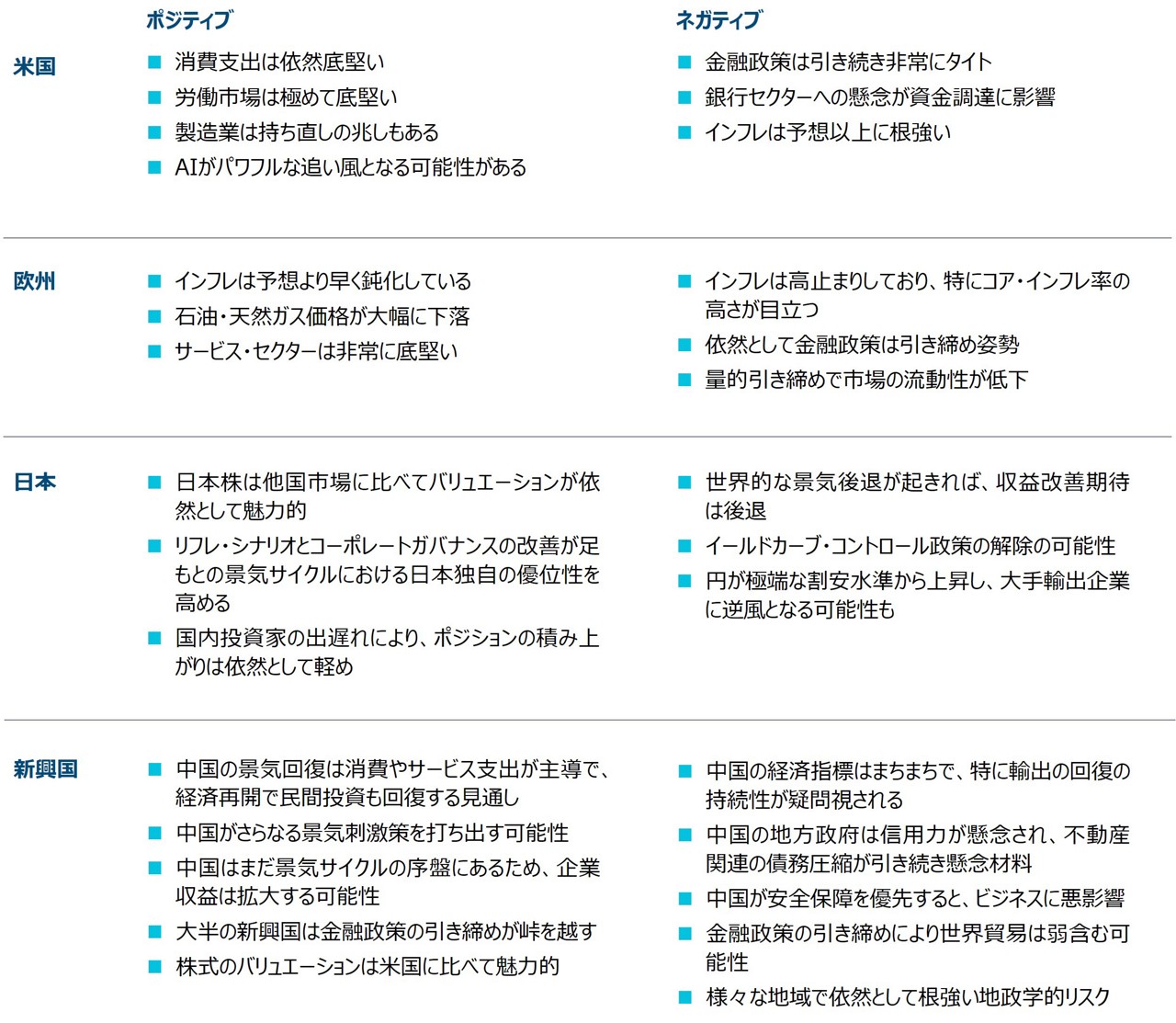

今年は大手テクノロジー銘柄の株価が突出して上昇し、S&P500時価総額上位5社だけで、同インデックスの年初来リターンの約9%の大半を生み出しています(図表2)。背景には、FRBの金融引き締めサイクルの終わりが近づき、利下げに転じるとの思惑があります。予想を上回る企業決算、コスト削減、人口知能(AI)ブームなどが株価上昇を加速させ、バリュエーションの高さから様子見をしていた投資家の購入をも促しました。一部の銘柄に人気が集中する状況は、成長や企業業績の悪化に対する市場の不安を覆い隠すため、警戒すべきシグナルですが、これらのテクノロジー大手は長期の成長ドライバーを有するディフェンシブなグロース銘柄とみなされ、景気の先行き警戒感がさらなる人気につながる可能性があるため、バリュエーションが高まった大型グロース株と、先行きの経済成長の鈍化が逆風となる景気敏感のバリュー株との間で投資家は葛藤を迫られています。

大型株が牽引する日本株の上昇、バランスにも注意

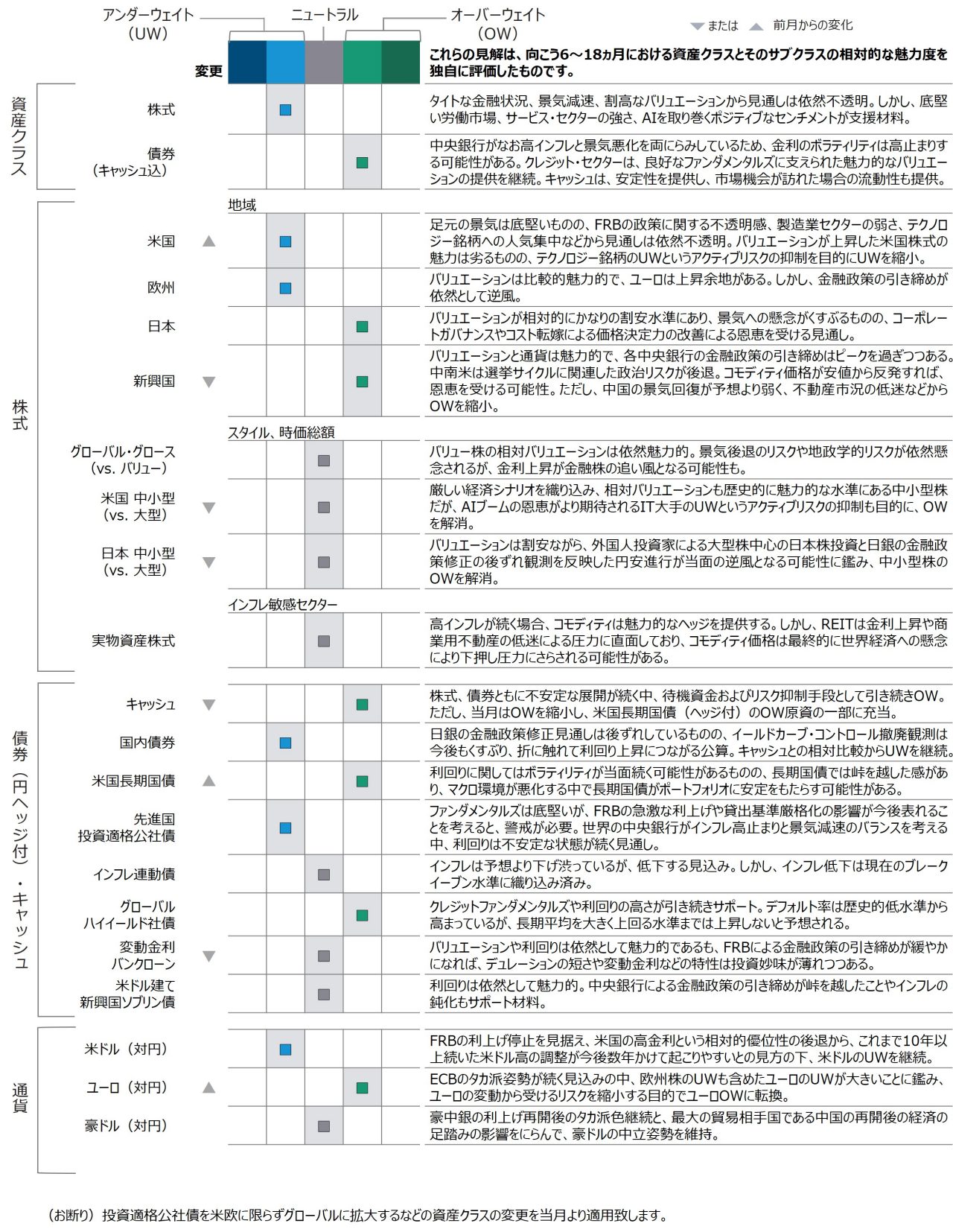

日本株の比率を徐々に引き上げてきたことが報われる展開となっています。昨年来の円安を背景に底堅い国内企業の利益水準や、賃金上昇、著名投資家の日本への投資拡大や国内半導体工場の建設など、久々の前向きな投資環境に市場がポジティブに反応しているようです。今春以降の日本株の売買動向を投資主体別に確認すると、株価が上昇すると資産別配分の上限維持のために日本株の保有削減(リバランス)を迫られる公的年金の動きを反映して信託銀行は売却が続いているものの、海外投資家は継続的に購入していることが確認できます(図表3)。公的年金はTOPIXに連動して幅広い銘柄を売るため小型株には割安でも売り圧力がかかる一方、海外投資家はMSCI指数に採用された大型銘柄の中から有力銘柄を選好する傾向があるため、こうした投資対象の違いも大型株への追い風となっています。ただし、為替市場が急速に円高に振れた場合は海外展開の進んだ大型株には逆風となるため、内外金融政策もにらみ、企業規模で偏らないリスク管理には留意したいところです。

3. 各国・地域の経済環境

4. ポートフォリオ・ポジショニング

- 株式を小幅アンダーウェイトとし、キャッシュを選好。株式は景気や収益環境の悪化が懸念され、債券は、中央銀行がインフレ抑制のため積極的な金融引き締めを続けていることが重しに。一方、キャッシュは流動性と安定性を提供。

- 株式では、米国と日本の中小型株、新興国株のオーバーウェイトを縮小しニュートラルに変更。特に、米国の大型株はバリュエーションが高いものの、金利低下や景気減速下でもAIなど長期成長テーマを求める投資家に支えられる可能性がある。日本株については、経済再開によるインバウンドや旅行需要などへの期待からオーバーウェイトを継続するも、外国人投資家による大型株中心の日本株投資と日銀の金融政策修正の後ずれ観測を反映した円安進行が中小型株に当面の逆風となる可能性を考慮。

- 債券では、FRBが近く利上げを停止すると予想されるも、不透明なマクロ環境継続によるリスクヘッジの観点から、キャッシュや変動金利バンクローンのオーバーウェイトを縮小し、米長期国債をニュートラルからオーバーウェイトに。日本を除き先進国の大半は金融引き締めサイクルが終わりに近づいている可能性が高いが、金利のボラティリティは高止まりを想定。

5. アセット・アロケーション・コミッティのポジショニング

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会