2021年10 月 / インサイト

銀行は気候変動への対応で重要な役割を担う

低炭素社会への移行に伴う貸出のリスクと好機

サマリー

- 気候変動に対する一日も早い行動が求められる中、銀行が貸出における気候変動に関連したリスクへの対応に積極的に取り組むことが重要である。

- 投融資ポートフォリオを気候目標に合致させていくことによる収益への影響は小さく、中長期的なものと思われる。それはグリーン・ファイナンス(環境金融)等、ポジティブな場合もあれば、気候変動の影響を受けやすいセクター(気候敏感セクター)への投融資停止というネガティブな場合もある。

- カーボンニュートラルへの移行を目指す中で、銀行が「リスク軽減」アプローチではなく、特定セクターから資金を一斉に引き揚げる「リスク回避」アプローチを選べば、一部の気候敏感セクターは事業を転換させていくことが一段と難しくなるだろう。

11月にスコットランドのグラスゴーで開かれる国連気候変動枠組条約第26回締結国会議(COP26)を控え、気候変動対策が世界の銀行セクターに及ぼす影響について考えるための良いタイミングだと思います。実際、同会議の主な目標の一つは、「ネットゼロ(温室効果ガス排出量実質ゼロ)」という目標達成に向けて世界の金融機関の力を結集することです。

銀行は経済の中心的な資金供給役として、グリーン・ファイナンスや投融資ポートフォリオにおいて2015年パリ協定(世界的な気温上昇を産業革命以前に比べ1.5℃前後に抑える)の達成を目指すことによって、低炭素社会への移行において重大な役割を果たすでしょう。こうしたシフトは困難が予想されますが、それに伴って新たなビジネスチャンスが生まれるかもしれません。

銀行に気候変動対策を求める声が強まる

主要銀行が気候変動リスクへの対処に取り組み始めて約3年が経ちます。これまでは貸出におけるESG(環境・社会・ガバナンス)リスクの審査と測定が中心でしたが、最近は各方面からさらなる行動を求める声が高まっています。

世界の銀行規制当局は気候リスクへの対応を最重要課題に挙げており、英国、日本、豪州、欧州などは気候リスクのストレステストを行っています。米規制当局からはまだ具体的な発表はありませんが、米連邦準備理事会(FRB)は気候変動を金融安定へのリスクと認識しており1、2020年12月には気候変動関連の金融リスクを検討する金融当局団体「気候変動リスク等に係る金融当局ネットワーク(Network for Greening the Financial System)」 に加盟しました。

また、ブレイナード理事が2021年2月の講演で気候リスクの強制開示と「シナリオ分析」テストを支持し2、パウエル議長は2021年7月の講演で気候ストレステストが「金融機関と規制当局の両方にとって大変有益なものとなりつつある」ことを示唆しました3。従って、米国は同テストを採用する方向に動きつつあるようです。実際にそうなれば、FRBも他の主要先進国の規制当局と足並みが揃うでしょう。

一方、レインフォレスト・アクションネットワーク(RAN)など非政府組織の厳しい監視もあります。同組織は銀行の化石燃料ファイナンスについて問題のある企業名を年次で公表しています。こうした報告書に掲載されると評判が大きく傷つき、公表された企業はしばしば定例株主総会で株主決議の標的となります。

気候変動関連の訴訟も増えていますが、これまで銀行はあまり標的になっていません。また気候リスク関連の訴訟件数が2015年以降増えており、その大半が米国での訴訟です。多くのケースは政府に対するものですが、最近はエネルギー大手など民間企業に対する訴訟も散見されます。銀行も将来の訴訟リスクは低いものの、可能性がゼロではないため、前もって投融資ポートフォリオをパリ協定の目標に沿う内容とすることが賢明と思われます。

従って、銀行が投融資ポートフォリオにおける気候リスクの管理や軽減に積極的になるほど、将来的にレピュテーション・リスクが発生する可能性は低くなると考えています。

ネットゼロに向けた2つの道筋

低炭素社会への移行過程で、銀行はどのセクターや顧客に資金を供給するかという難しい判断を迫られるでしょう。銀行が採用できるアプローチには、以下の2つが考えられます。

- セクター全体を排除する(リスク回避)

- 既存顧客と共に脱炭素化に取り組む(リスク軽減)

我々は銀行に対しリスク軽減アプローチを提唱しており、このアプローチがより一般的になりつつあります。銀行が特定セクターを見限り、資金供給を完全に廃止する排除アプローチの導入や株主への説明は比較的簡単です。とはいえ、銀行の貸出リスク軽減またはネットゼロ経済への移行という観点から最適なアプローチとは思えません。むしろ、既存顧客と協力して、ネットゼロへの移行に取り組むリスク軽減アプローチの方が銀行や世界経済に良い結果をもたらすと考えています。炭素高排出企業がネットゼロを達成することで、達成をサポートする銀行や経済は恩恵を受けると考えています。しかし、銀行は、借り手がネットゼロ達成へ向けた信頼に値する計画を有していることを確保する堅固かつ効果的なプロセスを備える必要があります。また、リスク軽減アプローチは銀行が多くの炭素高排出企業を除外する結果を招きやすいことを認識することも重要です。とはいえ、融資引き揚げはビジネスプランを十分に検証した上で行われると考えられます。

銀行はESGリスクに関する融資審査の域を超え、投融資ポートフォリオを2015年パリ協定の目的に沿ったものにすべく動いており、ネットゼロ・ファイナンスの排出目標を2050年に定めています。これらの目標は設定するのは比較的簡単ですが、実務的にはより難しい課題です。そのため、目標の達成を公約する銀行には、我々がその進捗を監視、計測できるように目標達成に向けたバランスシートの調整等、今後の計画を明確に示すことを推奨しています。

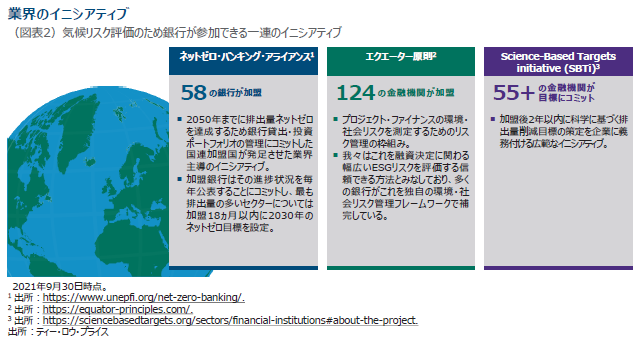

国連環境計画金融イニシアティブ(UNEP FI)の「ネットゼロ・バンキング・アライアンス」(NZBA)にこれまで29ヵ国の50以上の銀行が加盟しています。その目的は、2050年までに排出量ネットゼロを達成するため、銀行の貸出・投資ポートフォリオを管理することです。加盟銀行はその進捗状況を毎年公表することにコミットし、最も排出量の多いセクターについては加盟18ヵ月以内に2030年のネットゼロ目標を設定しています。こうした動きは評価できるものの、現状維持ではネットゼロの目標達成は難しいことから、より多くの銀行がこの動きに参加し、目標達成へ向けた計画を策定する必要があります。

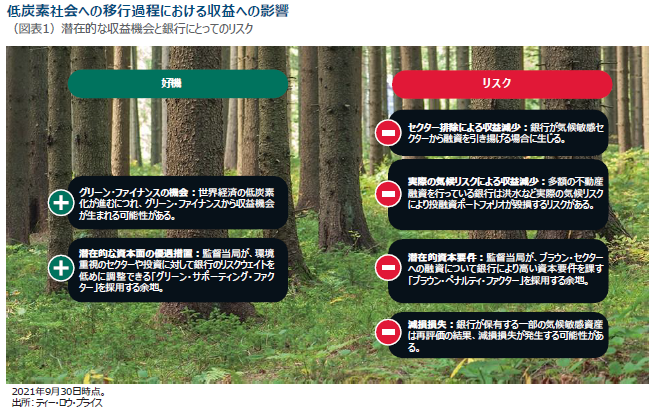

収益への影響はポジティブにもネガティブにもなり得る

銀行の投融資ポートフォリオは多角的であり、ネットゼロへの移行には時間がかかるため、収益への影響は小さいと思われます。それでも、投融資ポートフォリオの調整に対する銀行の姿勢により、その影響はポジティブにもネガティブにもなり得ます。

プラス面:

- グリーン・ファイナンスの機会:

世界経済の低炭素化が進む中、グリーン・ファイナンスから収益機会が生まれる可能性があります。グローバル金融市場協会(GFMA)とボストン・コンサルティング・グループの推計によると、パリ協定の野心的な目標の達成には年間3~5兆ドル4の投資が必要になります。

- 潜在的な資本面の優遇措置

監督当局は、環境重視のセクターや投資に対して銀行のリスク・ウェイトを低く調整できる「グリーン・サポーティング・ファクター」の採用という手段を有しています。銀行にとっては資本要件を下げられる好機です。実際に導入されるかを判断するには時期尚早ですが、規制当局がグリーン融資のさらなる推進を目指す際の手段の一つとなります。

マイナス面:

- セクター排除による収益減少

銀行が気候関連リスクの高いセクターから融資を引き揚げる場合に生じるリスクです。独立系調査会社Autonomousによると、銀行の収益の約12%が気候敏感セクターに由来するものであり、同セクターへの融資を完全に停止する場合、ここからの収益が失われる可能性があります。ただし、同セクターから撤退する場合でも、時間をかけて段階的に行われる可能性が高く、対処可能だと考えています。

- 実際の気候リスクによる収益減少

多額の不動産融資をしている銀行は洪水など実際の気候リスクにより投融資ポートフォリオが毀損するリスクがあります。これは潜在的なリスク要因ではあるものの、収益への影響は限定的であり、収益減少の大半は移行リスクに起因するものとなりそうです。

- 対応が遅れると、資本要件が厳しくなる可能性も

銀行は多くのリスクに備えるため一定の自己資本を維持することを義務付けられています。規制当局の気候ストレステストの結果が最終的に資本要件に反映される可能性はあるものの、その時点や内容、範囲については不明です。

- 減損損失

銀行が保有する一部の気候敏感資産は再評価の結果、減損損失が発生する可能性があります。

報告基準の欠如が課題

ティー・ロウ・プライスは、投資先企業に世界基準に沿ったESG情報の開示を強く働きかけています。推奨するのは、サステナビリティ会計基準委員会(SASB)と気候関連財務情報開示タスクフォース(TCFD)の基準です。TCFD基準に基づく報告では、ガバナンス、気候戦略/目標、リスク管理、気候変動関連のパフォーマンス尺度の公表が企業に義務付けられます。しかし、気候敏感セクターには再生可能エネルギー、水道、原子力発電を除くエネルギー・公益企業しか含まれないので、基準の定義が狭すぎる点が懸念されます。

標準的なフレームワークがないため、報告内容は銀行によってまちまちで、比較が難しいのが実情です。より細かい内訳を示す銀行がある半面、多種多様なセクター分類が使われています。銀行セクターの気候関連ディスクロージャーの標準化には改善の余地があります。ちなみに、欧州銀行監督局が提案したESGリスク開示の新たな第3の要件は、排出量の多い業界にはより一貫性の高い一定の共通基準を定めています。

気候変動との戦いにおける銀行の行動

COP26の主な目的は、今世紀半ばまでに全世界で温室効果ガス排出量ネットゼロを実現するために、少なくとも毎年1,000億ドルの気候関連ファイナンスについて先進国からコミットメントを取り付けることです。ここでの銀行の役割は大変重要で、大半の大手銀行はサステナブル及びグリーン・ファイナンスの目標を設定しています。例えば、HSBCは2030年までに低炭素融資に7,500億ドルから1兆ドルを提供する計画で、Bank of Americaは2021年4月に2030年までのサステナブル・ファイナンスの目標を3,000億ドルから1兆ドルに増額すると発表しました。

しかし、「グリーン」という言葉や「ファイナンス」 とみなされる活動の定義は銀行によって異なるため、その数字を比較する際は注意が必要です。それでも、グリーン・ファイナンスの先頭を走るこれらの銀行には潜在的な収益機会があると考えています。銀行は将来、グリーン・ファイナンスにおいて、かつて中央銀行が中小企業向け融資を促すため導入した措置と似た資本面の優遇策が与えられる可能性もあります。例えば、銀行のグリーン資産については第1の資本要件(信用リスクやオペレーショナル・リスクをカバーするため銀行が保有を義務付けられる最低資本)が引き下げられる可能性があります。

また、銀行は特定のローンに関する気候リスクを評価する上で役立つ様々な業界イニシアティブに参加しています(図表2)。

今後はこうした業界イニシアティブへの銀行の参加を求める声が強まると予想され、特に、業界が力を入れているネットゼロ・バンキング・アライアンスと Science-Based Targets Initiative(SBTi)への参加が推奨されるでしょう。

変化する気候危機に対応するための慣行を採用

現在の環境では積極的なアプローチが一番重要です。規制当局の注目や株主、非政府組織からの監視が強まっているため、銀行は投融資ポートフォリオを2015年パリ協定の目標に沿うものにしないと、評判を落としかねません。標準的なフレームワークの欠如が当面の課題ですが、最良慣行や共通のガイドラインは時間をかけて確立されると見ています。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳・補記したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。

投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

投資一任契約は、お客様から金融商品に対する投資判断、及び投資に必要な権限を投資運用業者に一任いただき、その権限に基づき投資運用業者がお客様の資産を運用する契約です。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会