November 2020 / MARKETS & ECONOMY

Value-Investing: Warum sich das Blatt für Substanzaktien wenden könnte

Drei Szenarien könnten eine Rotation von Wachstums- in Substanzaktien begünstigen.

Die wichtigsten Punkte

- Die Bewertungsdifferenzen zwischen Substanz- und Wachstumsaktien sind nach wie vor extrem. Zugleich dürften vor allem zyklische und wertorientierte Aktien von einer Wirtschaftserholung nach der Corona-Krise profitieren.

- Für die Perfomance von Substanzaktien kommt es kurzfristig darauf an, wann ein wirksamer Impfstoff zur Verfügung steht, während langfristig eine Rückkehr der Inflation entscheidend ist.

- Die Finanzmärkte sind heute massiv gespalten, wobei eine Handvoll führender Unternehmen stark dominieren. Das daraus resultierende hohe Maß an Unsicherheit und Fehleinschätzungen schafft zahlreiche Anlagepotenziale, die es zu nutzen gilt.

Wachstumsunternehmen haben ihre ohnehin schon dominante Marktstellung seit Ausbruch der Corona-Pandemie noch einmal deutlich ausgebaut, während Substanzaktien weiter zurückgefallen sind. Unserer Einschätzung nach verändert sich dieser Trend jedoch, während sich zugleich das Umfeld für Value-Anleger verbessert.

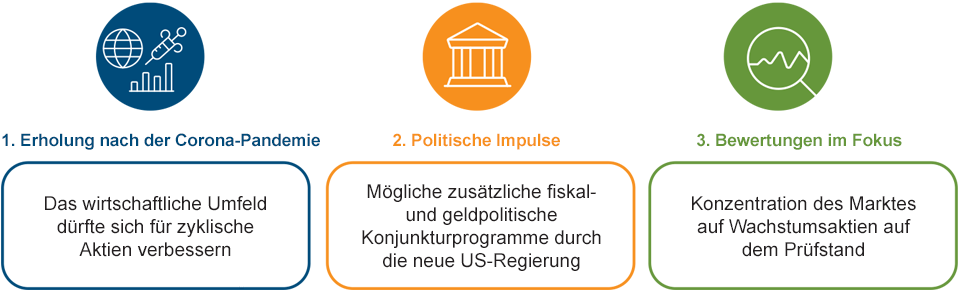

Für Substanzaktien sind im kommenden Jahr drei Faktoren entscheidend

Substanzaktien könnten 2021 starken Auftrieb erhalten, gestützt auf drei Faktoren: wirksame Impfstoffe, attraktive Bewertungen und steigende Staatsausgaben.

Ein Trendwechsel an der Börse vollzieht sich selten schrittweise, sondern oft abrupt und mit großen Kurssprüngen. Daher gilt es, sich frühzeitig richtig zu positionieren. Viele Anleger sind noch nicht auf eine Stil-Rotation ausgerichtet. Damit sie ihre Allokation überdenken können, erläutern wir nachfolgend drei Szenarien, die Substanzaktien potenziell begünstigen.

Eine Nachkrisenerholung dürfte vor allem zyklische Aktien antreiben

Wir glauben, dass die globale Wirtschaft derzeit eine Erholung in Form eines „Mini-W“ durchläuft. So kam ein kurzer Aufschwung, der nach dem Abflauen der ersten Infektionswelle Fahrt aufnahm, durch erneut steigende Fallzahlen in Europa und den USA wieder zum Erliegen, wobei die Einkaufsmanagerindizes (PMIs)1 wieder nachgaben. Unserer Ansicht nach dürfte sich die Konjunktur im ersten Quartal 2021 aber wieder aufhellen:

Zum einen könnten die Infektionszahlen durch die ergriffenen Maßnahmen wieder auf ein beherrschbares Niveau zurückgeführt werden. Zum anderen machen die jüngsten Erfolgsmeldungen beispielsweise von Pfizer oder Moderna zunehmend Hoffnung auf einen wirksamen Impfstoff. Auch wenn Rückschläge in dieser Hinsicht durchaus möglich sind, ist es letztlich eine Frage der Zeit, bis es mit Impfstoffen gelingen wird, die Pandemie so weit einzudämmen, dass die Wirtschaft wieder in Schwung kommt. Davon werden vor allem zyklische Branchen und Unternehmen profitieren.

Als Vorbild für eine Erholung von der Pandemie dient vor allem China. Dem Land ist es erstaunlich gut gelungen, die Infektionswelle unter Kontrolle und die Wirtschaft wieder in Schwung zu bringen. So haben sich beispielsweise die Verbraucherausgaben, die Autoverkäufe und die Wachstumsraten von den im März erreichten Tiefständen mittlerweile deutlich erholt.

Am stärksten belastet hat die Krise weltweit unter anderem die Sektoren Industrie, Grundstoffe, Energie, Immobilien und Transport, in denen sich die Gewinne im Vorjahresvergleich ab März 2021 wieder deutlich erholen dürften.

Ein neuer politischer Kurs verbessert das fiskal- und geldpolitische Umfeld

Der neue politische Kurs unter dem designierten US-Präsidenten Joe Biden dürfte vor allem Substanzaktien zugutekommen. So rechnen wir mit einer potenziellen Stabilisierung der weltweiten Handelsbeziehungen, der Verabschiedung weiterer Konjunkturprogramme, einem schwächeren Dollar und einer stärkeren Reflationspolitik.

Um die Erholung der US-Wirtschaft von der Corona-Krise zu beschleunigen, dürfte die neue Regierung auf höhere Staatsausgaben und Infrastrukturinvestitionen setzen, gegenfinanziert durch höhere Körperschaftsteuern, die üblicherweise vor allem Wachstumsunternehmen belasten.

Joe Biden hat mehrfach betont, dass er die Unternehmen stärker besteuern will. Dabei dürfte er jedoch auf einige Hürden stoßen. Denn ob er höhere Steuern und höhere Staatsausgaben umsetzen kann, wird vor allem von den Machtverhältnissen in einem – möglicherweise gespaltenen – Kongress und Senat abhängen.

Zudem gewinnt die Idee an Zugkraft, das Wirtschaftswachstum durch relativ unkonventionelle Maßnahmen anzukurbeln, beispielsweise mit einer direkten Unterstützung der Verbraucher durch Ausweitung der Zentralbankbilanz. Dieser Ansatz wurde zur Eindämmung der wirtschaftlichen Folgen der Corona-Pandemie bereits umgesetzt.

Eine Variante dieser Denkrichtung bietet die moderne Geldtheorie, die besagt, dass Regierungen die Fiskalpolitik nutzen sollten, um Vollbeschäftigung zu schaffen.

Weiterhin fast rekordhohe Bewertungsdifferenzen zwischen Substanz- und Wachstumstiteln

Januar 1987 bis September 2020.

Quelle: Analysen von Empirical Research Partners.

Bislang gibt es keine Belege dafür, dass es die Wirtschaft stärkt, wenn die Geldpolitik nicht von einer unabhängigen Zentralbank, sondern von den politischen Entscheidungsträgern bestimmt wird. Dennoch scheint die Ausreichung von „Helikoptergeld“ zunehmend Schule zu machen, was nicht zuletzt die Unabhängigkeit der Zentralbanken weiter ausgehöhlt hat.

Die Bewertungen rücken aufgrund der veränderten Marktdynamik wieder in den Vordergrund

Substanzaktien sind im Zuge der Corona-Krise massiv unter Druck geraten, nicht zuletzt, weil die Anleger wegen der hohen wirtschaftlichen Unsicherheit zunehmend auf Sicht gefahren sind. Angst und Unsicherheit haben außerdem dazu geführt, dass die Anleger die Erholungsrally vor allem genutzt haben, um – losgelöst von deren Bewertungen – in Wachstumsunternehmen zu investieren, die sie besser verstehen.

Die extreme, einseitige Konzentration auf nachhaltiges Wachstum sowie der starke Anstieg der Risikoaversion haben zur Folge, dass die Anleger in einer Handvoll Unternehmen – den FAANGs2 – stark überinvestiert sind. Allerdings nehmen die Bedenken in Bezug auf eine derart hohe Konzentration zu, und wir glauben, dass die Anleger ihren Blick bald wieder über diese kleine Gruppe führender Mega Caps hinaus richten werden.

Im MSCI World Value Index sind Technologie- und Konsumgüteraktien hingegen eher schwach vertreten. Stattdessen sind Finanz-, Energie- und Versorgungstitel stark gewichtet. Sobald die Wirtschaftserholung Fahrt aufnimmt und eine Stilrotation einsetzt, dürften Substanzwerte daher profitieren.

Diese Entwicklung ist allerdings nicht mit einer Wende im Performancezyklus bei Substanz- und Wachstumsaktien oder gar mit einem nachhaltigen Umschwung zu verwechseln. Wir erwarten auch keine pauschalen Kursrückgänge im Wachstumssegment. Viele dieser Aktien weisen herausragende Wachstumsprofile auf und dürften weiter hohe freie Cashflow-Margen erzielen.

Allerdings sollten die Anleger nicht blind darauf vertrauen, dass die heutigen Marktführer – in erster Linie US-Technologieunternehmen – ihre Dominanz bis ins nächste Jahrzehnt aufrechterhalten. Denn eine langfristige Marktdominanz ist sowohl bei Unternehmen als auch Volkswirtschaften selten.

Bessere Zeiten in Sicht

Obwohl sich viele Trends, die die massive Outperformance von Wachstumstiteln antreiben, fortsetzen dürften, sehen wir bei Substanzaktien zurzeit erhebliche Kurspotenziale. Der Zyklus bei Wachstumsaktien ist weit fortgeschritten, mit einer starken Konzentration auf wenige, mittlerweile hoch bewertete Unternehmen. Darüber hinaus rückt der Fokus auf den Spielraum für eine Welt mit höherer Inflation und stärkeren staatlichen Interventionen zunehmend in den Fokus. Alle diese Faktoren könnten darauf hindeuten, dass ein Trendwechsel unmittelbar bevorsteht. Für die Perfomance von Substanzaktien kommt es kurzfristig darauf an, wann ein wirksamer Impfstoff zur Verfügung steht, während langfristig eine Rückkehr der Inflation entscheidend ist.

Angesichts der nahezu rekordhohen Bewertungsunterschiede zwischen Substanz- und Wachstumsaktien ist zudem ein nachhaltiger Trendwechsel nicht unbedingt erforderlich, um die Anlagerenditen für Substanzaktien zu verbessern. Entscheidend ist unserer Meinung nach vielmehr, dass das Value-Segment derzeit qualitativ und quantitativ so vielversprechende Anlagepotenziale bietet wie nie zuvor.

T. ROWE PRICE BLICKT HINTER DIE ZAHLEN

Value-Investing: Die Kunst, unterbewertete Unternehmen aufzuspüren

Aufgrund des Höhenflugs bei Wachstumsaktien war es in den letzten zehn Jahren alles andere als einfach, mit Substanzaktien Alpha zu generieren. Wir sind jedoch weiterhin überzeugte Value-Anleger – was bisweilen bedeutet, dass wir auch gegen den Markt investieren.

Seit jeher konzentrieren wir uns darauf, Unternehmen ausfindig zu machen, die unseren Analysen zufolge unter ihrem inneren Wert gehandelt werden, was in der Regel auf kurzfristige Verwerfungen zurückzuführen ist, die sich unseres Erachtens wieder auflösen werden.

Dabei suchen wir nicht die „billigsten“ Aktien, sondern solche, die gemessen an ihren langfristigen Aussichten am günstigsten bewertet sind. Ein Paradebeispiel ist der Bankensektor, der seit der globalen Finanzkrise 2008/2009 vor tiefgreifenden langfristigen Herausforderungen steht. Banken – und somit ihre Aktien – sind durch die rekordtiefen Zinsen und die massiven quantitativen Lockerungsmaßnahmen enorm unter Druck geraten.

Unsere Analysen zeigen jedoch, dass viele Banken heute wesentlich besser aufgestellt sind. Viele Institute haben ihre Kapitalquoten angehoben und weniger Fremdkapital in ihren Kreditbüchern, wobei einige auch aktiv ein höheres Kreditwachstum anstreben. Selbst wenn sich an den ultraniedrigen Zinsen auf absehbare Zeit kaum etwas ändern dürfte und einige Institute immer noch vor Herausforderungen stehen, halten wir bestimmte Bereiche im Bankensektor (z. B. Investmentbanking und Vermögensverwaltung) nach wie vor für vielversprechend.

WICHTIGE HINWEISE

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen) und sollte nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe einschließlich T. Rowe Price Associates, Inc. und/oder deren verbundene Unternehmen beziehen Einkommen aus den Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Anleger erhalten ihr ursprünglich investiertes Kapital möglicherweise nicht in voller Höhe zurück.

Dieses Dokument stellt weder ein Angebot oder eine Einladung noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Dieses Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die in den Dokumenten enthaltenen Informationen und Meinungen stammen aus Quellen, die wir für zuverlässig und aktuell halten; die Richtigkeit und Vollständigkeit dieser Quellen können wir jedoch nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den angegebenen Zeitpunkt und können ohne vorherige Ankündigung ändern; sie unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt. Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.