2024年1 月 / グローバル・アセット・アロケーションの視点と投資環境

グローバル・アセット・アロケーションの視点と投資環境 2024年1月号

作成基準日:2024年1月5日

1. 市場見通し

- 世界の経済成長およびインフレ期待は全般的に低下しており、各国・地域でばらつきが見られる。

- 米国経済は減速するものの底堅さを保つ一方、相互依存が強い欧州と中国の景気はもたつくと予想。

- 米国連邦準備制度理事会(FRB)は2024年の利下げを示唆するも、その道のりは不透明。欧州中央銀行(ECB)は脆弱な経済とインフレのバランスに苦慮。日本銀行は今年前半にも予想されるマイナス金利政策解除のタイミングを慎重に見計らう。中国経済は厳しい状況が続き、年始に新たな景気刺激策を公約。

- グローバル市場のリスクは、地政学的緊張、各中央銀行の金融政策の乖離、予想を上回る景気減速、インフレ再加速、中国経済の政策や成長見通しなど。

2. 市場テーマ

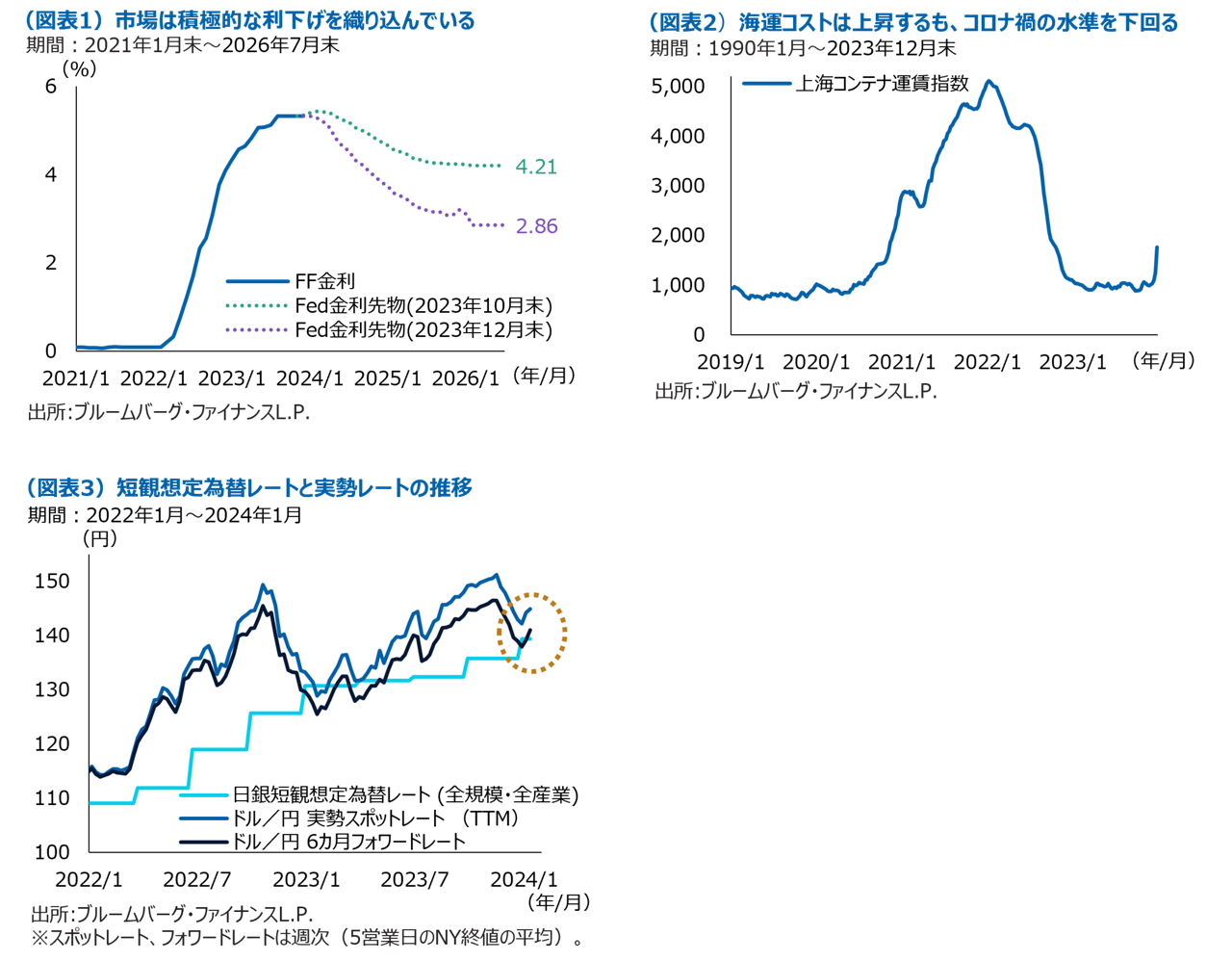

パウエル発言で利下げ観測が急加速

パウエルFRB議長が2023年12月の米国連邦公開市場委員会(FOMC)後の記者会見で予想外に事実上の利上げ終結を示唆したことが「180度の方向転換」と受け止められ、株式と債券価格は年末にかけて急騰しました。この発言により、投資家は2024年の金利予想の修正を余儀なくされました(図表1)。議長はインフレに対する勝利宣言こそしなかったものの、積極的な政策が狙い通りにインフレ抑制に効果を発揮する一方で、FRBや市場の予想を裏切って雇用に殆ど悪影響を与えていないとの認識を示しました。市場は景気のソフトランディングを祝うかのように、FRBが想定する2倍の「6回の利下げ」を急速に織り込みました。当局と市場の見通しに大きなズレが生じているため、今後発表される経済指標次第ではボラティリティが高まることが予想されます。米国経済が極めて底堅く、消費や雇用の足取りもしっかりしているため、景気やインフレが上振れした場合、市場の利下げ見通しは一気に巻き戻される可能性もあります。

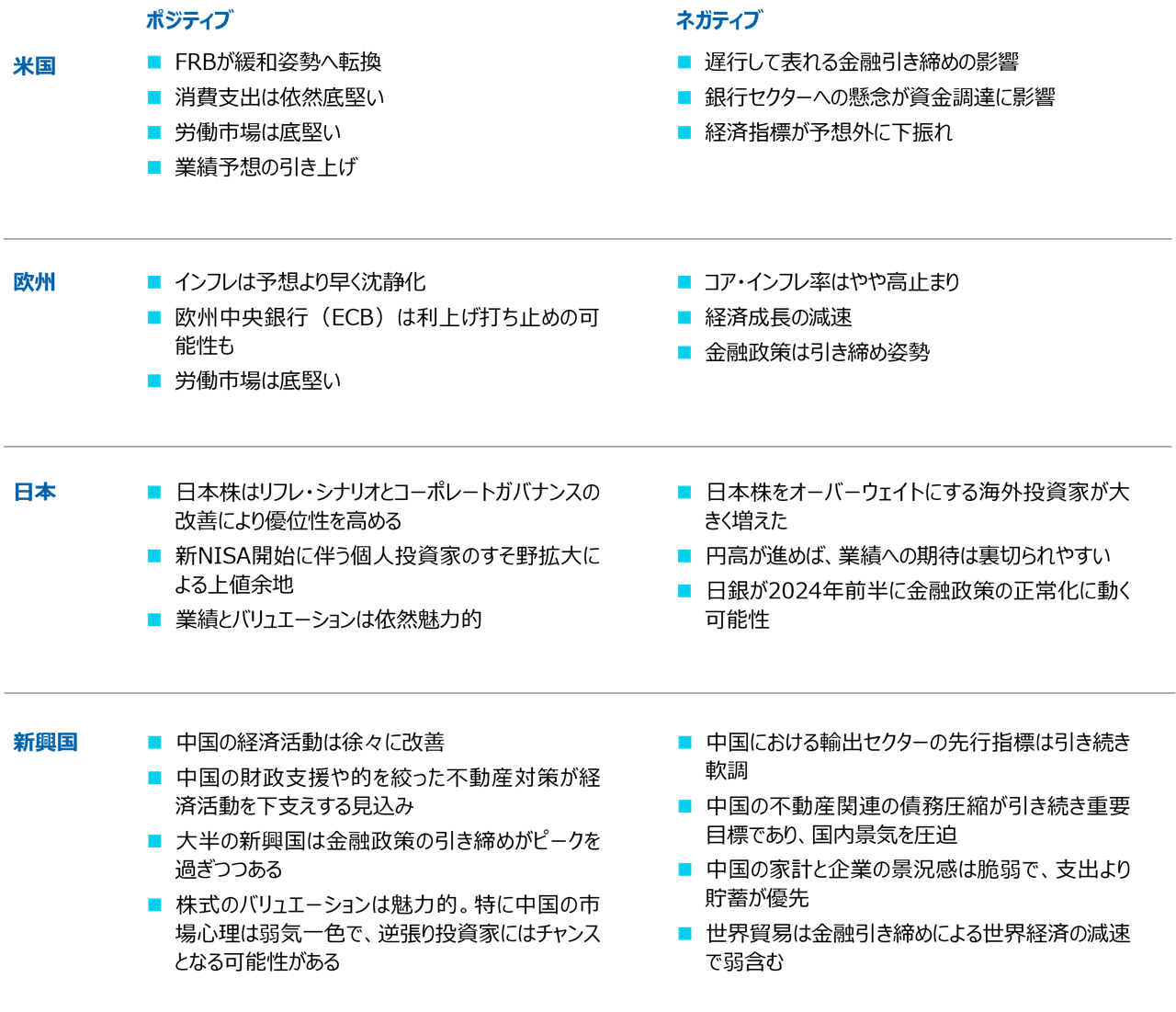

紅海の商戦襲撃で貿易やインフレ面で波乱も

インフレ鎮静化が視野に入る中で、親イラン武装組織「フーシ派」が紅海で商船を襲撃したことによりサプライチェーンが混乱し、モノの値段や輸送費に影響を及ぼしており、投資家は早期利下げ期待が後退することを警戒しています。ここ数年でも、コロナ禍の港湾閉鎖と海運の遅れでサプライチェーンが混乱してモノの価格が高騰し、2022年にはロシアのウクライナ侵攻を受けてエネルギー価格が高騰しました。パレスチナ自治区ガザ地区でのイスラム組織「ハマス」とイスラエルの戦闘も、世界貿易の大動脈である中東情勢に影響しています。足元のエネルギー価格や輸送費の上昇は数年前と比べると穏やかですが(図表2)、地政学リスクの高まりによりインフレ鎮静化までの道のりにはまだハードルがあります。足元の焦点はモノからサービス関連のインフレに移っていますが、投資家は地政学リスクが世界貿易やインフレに及ぼす様々な影響を引き続き注視しています。

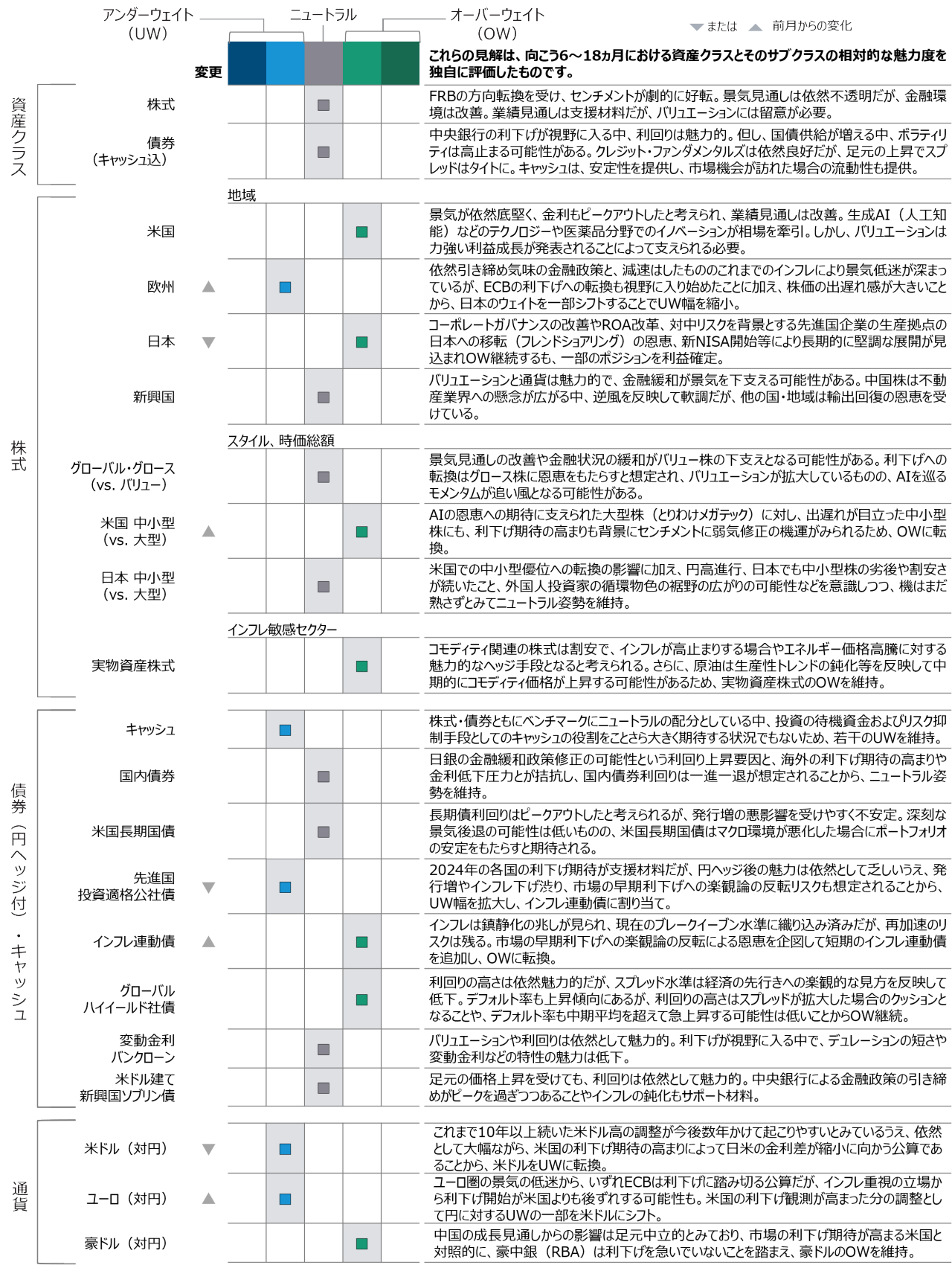

短観想定為替レートの上昇で輸出企業の円安メリット余地狭まる

2023年の日本株のリターンは、円ベースでは海外市場と遜色なく、現地通貨ベースでは海外市場を大きく上回りました。今後も、コーポレートガバナンスの改善やROA改革、対中リスクを背景とする先進国企業の生産拠点の日本への移転(フレンドショアリング)の恩恵等により長期的に堅調な展開が見込まれますが、足元の株価上昇には過熱感もあり、加えて円安効果への過剰な期待にも注意が必要です。日銀短観の想定為替レートは、2023年度以降、大きく進行する円安に遅れて上昇し、海外収益の上振れ余地の可能性を示唆して企業業績や株価のプラス要因と考えられてきましたが、2023年12月調査では139円35銭まで上昇しました(全規模・全産業)。一方、過去のデータ分析から直物(スポット)よりも想定為替レートに近い水準と考えられる、企業が為替ヘッジに用いる6カ月の先渡(フォワード)の実勢レートは、米金利高と最近の円高を反映し、23年末には140円を割り込み、想定為替レートとの差はほぼなくなりました(図表3)。今後もこの状態が続く限り、過去数四半期のような「円安による輸出企業の業績押し上げ効果」は消失した可能性があります。

3. 各国・地域の経済環境

4. ポートフォリオ・ポジショニング

- 債券と株式のニュートラルを維持。株式は、景気減速懸念やバリュエーションが高まる中で、良好な企業業績や金融環境の緩和が下支えになると考えられる。債券は、米国の長期債の発行量増加やインフレの高止まりにより、特に長期ゾーンのボラティリティを警戒するも、クレジット・セクターに投資妙味を見出している状況。

- 株式では、米国株式のオーバーウェイトを継続。景気が底堅い一方でインフレ圧力が低下しており、FRBの利下げ転換が期待され、超大型銘柄への物色の偏りはあるものの、バリュエーション面の懸念は薄いと判断。加えて、出遅れが目立った中小型株も、利下げ期待の高まりも背景にセンチメントに弱気修正の機運がみられるため、オーバーウェイトに転換。日本も、新NISA開始、コーポレートガバナンス改革等が期待され、バリュエーションが魅力的であることから、一部のポジションを利益確定するもオーバーウェイトを継続。また、インフレが中央銀行の目標を今後も上回ることや、設備投資の減少や生産性トレンドの鈍化を反映して中期的にコモディティ価格が上昇する可能性があることから、ヘッジ手段として実物資産関連株式へのオーバーウェイトを維持。

- 債券では、スプレッドが縮小するも依然として利回りが魅力的なグローバルハイイールド社債のオーバーウェイトを継続。加えて、市場の早期かつ大幅な利下げ期待に対し、実際のインフレ減速が想定通りに進まないリスクが残存することに鑑み、先進国投資適格公社債から米国の短期インフレ連動債にウェイトの一部をシフト。

5. アセット・アロケーション・コミッティのポジショニング

当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。過去の実績は将来のパフォーマンスを保証するものではありません。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会