2023年7 月 / インサイト

不透明な環境下で高まる利益成長の重要性

成長性と適切なバリュエーションの見極めがカギを握る

サマリー

- 高金利と不透明な経済環境を背景に、バリュエーションの重要性はますます高まり、成長機会もこれまで以上に幅広い視野から発掘する必要がある。

- 年内の利益予想の上振れ余地が乏しくなって来れば、底堅い利益成長が見込まれる企業がより注目される。

- 不安定な環境こそ、そうした企業を見極めることができる洞察力とリソースを有するグロース株式運用マネジャーに長期的な投資機会をもたらすと考えられる。

投資家は数年前に経験したようなデジャブを今年の株式市場で経験しています。年初来の5ヵ月は、アップル、マイクロソフト、エヌビディア、アマゾン、テスラなどの少数の超大型銘柄がラッセル1000グロース・インデックスのトータル・リターンの約70%を生み出した1ことから、2017年~2021年のグロース株相場を彷彿させました。

しかし、市場にはやや過熱感もあります。ゼロ金利政策、穏やかなインフレ、新型コロナのロックダウン(都市封鎖)解除による経済活動再開といった市場のサポート要因は既に失われています。米国地方銀行で起きた金融不安も見通しを複雑にしています。

このような不透明な環境では、通常の投資対象よりも幅広く投資機会を探りつつも、バリュエーションにより重点を置く、より総合的なグロース株投資のアプローチが必要であると考えています。

そうは言っても、当戦略の中核をなす考え方は変わっておらず、長期的に2桁台の利益成長またはキャッシュフロー成長が見込まれる企業を厳選します。こうした信念が足もとの投資環境やその後においても顧客に恩恵をもたらすと考えています。

経済の不確実性の高まり

かつて急成長を遂げた一部の米国地方銀行の破綻が大きな話題となったことで、マクロ経済の先行き見通しの想定レンジが広がったと考えています。

先行きへの不安から、個人や企業が消費に慎重となるだけでなく、銀行もバランスシートを保全するために貸出を抑制すると見込まれます。どちらも経済活動を抑制するため、米連邦準備制度理事会(FRB)による金融引き締めの影響が遅れて表れることも相まって、マクロ経済環境の不透明感を高めています。

一方で、個人消費が底堅く、労働市場が引き締まったままであれば、米国経済は景気後退に陥っても緩やかなものにとどまる(マイルドリセッション)か、底堅さを維持する可能性があります。その場合、FRBはインフレを抑制するために金利を高い水準で維持する可能性があります。しかし、銀行業界がさらなる圧力にさらされたり、他の経済分野が破綻したりする場合、事業活動の大幅な縮小を受けて、FRBは利下げに踏み切る可能性があります。これらはすべて起こり得るシナリオです。

インフレや労働市場、信用状況に関連する主要経済指標が注目されます。想定シナリオの実現可能性がより明確になるまで、インフレと経済成長に関する懸念が交互に生じ、市場センチメントがリスクオンとリスクオフの間で揺れ動く不安定な市場環境になる可能性があります。

2つの側面で、より総合的なグロース株投資アプローチが有効

1.想定される経済シナリオの範囲が広いため、様々な市場環境に備えて幅広くポジションを取る必要がある

情報技術、一般消費財・サービス、その他の伝統的なグロース・セクターは依然として注目分野です。金融、資本財・サービス、ヘルスケア、その他のセクターにおいても選別的に投資機会を見出していますが、これらの企業の成長性評価において、クオリティや持続性に関して妥協するつもりはありません。

2.高金利と不透明な経済環境を背景に、バリュエーションの重要性は近年で最も高まっている

インフレと借り入れコストの急激な上昇は短期的な購買力を低下させるため、通常、将来の予想利益に対して投資家が支払ってもよいと考える価格(予想株価収益率)は下落します。私たちはバリュエーションに対して厳格な基準を維持しています。

すなわち、私たちは株価の大幅な上昇または下落に応じ、特に、こうした株価の変動が企業の業績見通しの変化を適切に反映していないと考えられる場合には、組入比率を機動的に調整しています。

市場がファンダメンタルズに再注目する中、利益成長の重要性が高まる

昨年のグロース株の下落は、過去40年超の歴史のなかで最も速いペースでFRBが利上げしたことに市場が反応し、バリュエーションが低下したことが主な原因でした。

FRBの目標金利水準は、足もとの金融引き締めサイクルにおけるピークに近づいていると思われ、企業の利益とフリー・キャッシュフローが再び株式の相対パフォーマンスを

左右する重要なドライバーとなる可能性を示唆しています。

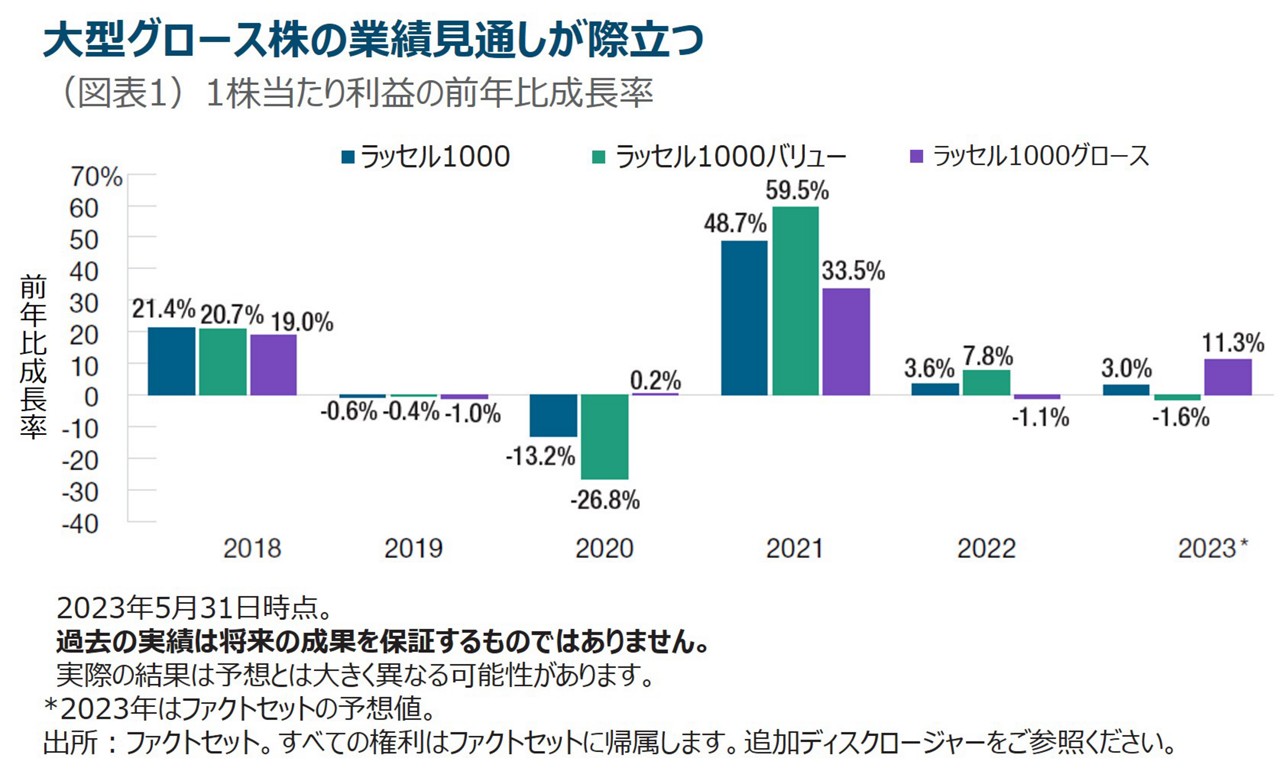

グロース株には、一般的にバリュー株ほど景気感応度が高くない(ノンシクリカル)、ハイクオリティな企業が含まれます。それでも銘柄の選別は重要です。年内の利益予想の上振れ余地が乏しくなるとコンセンサス予想が示唆するようになれば、底堅い利益成長が見込まれる企業がより注目される可能性が高いと見ています(図表1)。

高い競争力や利益率、優秀な経営陣、製品に対する需要トレンドが底堅いなど、私たちが持続的な利益成長が見込まれる企業を発掘する際に重視するクオリティも、市場や経済の見通しが不透明な局面で効果を発揮します。

1.成長の初期段階にあり、景気後退の逆風を退け、強力な利益成長ストーリーが見込まれる企業に着目することは、顧客に付加価値を創出する方法の一つ

例えば、人工知能(AI)に関するビジネスを構築するための活発な投資は、半導体業界のなかでこれらの技術を支える先端半導体の製造に携わる企業に追い風をもたらすと考えられます。

市場の熱狂と実際の投資機会は切り離して考えることが重要です。長期的に最も優位性があると考えられるのは、経済のデジタル化に関連する需要の増加や、デジタル半導体がより複雑化する中で増大する生産コストの上昇から恩恵を受ける立場にある企業です。

2.堅調な利益成長が見込まれ、株価水準もリーズナブルな銘柄が魅力的

電気通信企業は、企業と消費者に必要不可欠な通信接続を提供し、結果として、企業規模が大きく、歴史的に景気循環の影響を受けにくいディフェンシブなキャッシュフロー特性を有しています。そのうちの1社は、自社株買いによって、私たちが定める成長基準を満たす優位な立場にあります。競争力学を注視する必要はあるものの、Tモバイルのワイヤレスネットワーク網のクオリティと他社を下回る価格設定は、市場シェアの獲得に寄与する可能性があると考えています。

3.経済環境に左右されない利益成長が期待できる企業に着目

医薬品セクターにも潜在的な投資機会があり、特に強力な開発パイプラインを抱え、ブロックバスター(売上高が年間10億ドルを超える超大型医薬品)となり得る医薬品を開発する企業は、複数年にわたって利益成長が期待されます。

シクリカル(循環的)要因と持続的要因を区別して付加価値を創出

不透明なマクロ経済環境に伴うボラティリティは、アクティブ運用マネジャーに投資機会をもたらす可能性があります。そうした局面において、市場は短期志向に陥いる傾向にあり、また、パンデミック関連の混乱や景気循環に起因する減速などの一時的な逆風を、長期の持続的な課題と混同する傾向にあります。

ケーススタディ1:クラウドで先行する企業

クラウドベースのインフラやサービスへの移行が様々な産業で進んでいます。しかし、パンデミック下でクラウドに多額の投資を行った企業が、ここ数四半期はプロジェクトを停止しているため、需要が減退しています。この循環的な低迷は一時的な現象であり、長期的な投資機会を減少させるものではないと考えています。

また、最先端のAIのサポートに必要なハードウェアへの投資ブームによって、クラウドサービスに対する投資需要の増大につながると考えられます。AIモデルが開発段階から、より多くのユーザー向けのインプットを処理しアウトプットを生成する商用化段階に移行するなかで、この追い風はさらに明白になると考えられます。

ケーススタディ2:利益成長が見込まれる金融銘柄への投資機会

米国地方銀行における最近の混乱を受けて金融銘柄が幅広く下落しましたが、着実な利益成長が見込まれる一部の企業も連鎖的に下落したことは、むしろ投資機会を生み出しています。

例えば、大手損害保険会社は、ビジネス・モデルにおいて最小限のクレジット・リスクしか取っておらず、債券利回りの上昇による投資収益の増加を享受すると考えられます。より重要な点として、一部の保険会社は、毎年の保険料改定において有利な価格設定をできる立場にあり、そのような銘柄は恩恵を受けることが期待されると考えています。

引き続きファンダメンタルズを重視

投資家は、世界金融危機後の10年超で経験した緩和的な運用環境とは大きく異なる環境に直面しています。高金利と経済の先行きに関する不透明感は、戦術的な微調整を必要とします。

しかし、長期的な株価を左右するファンダメンタルズを重視するという考え方に変わりはありません。引き続き厳格な社内リサーチに基づいて、長期にわたり高い利益成長が見込まれる企業の発掘に努めます。

1 過去の実績は将来の成果を保証するものではありません。出所:ファクトセット。すべての権利はファクトセットに帰属します。追加ディスクロージャーをご参照ください。

当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。

引用した個別銘柄等は情報提供を目的として記載したものであり、特定の国・地域、セクター、個別銘柄を推奨するものではありません。

リスクー当ポートフォリオに大きく関連するリスクは次のとおりです:

運用スタイル・リスク – 市場環境や投資家心理によって運用スタイルの人気、不人気が変動し、運用実績に影響を及ぼす場合があります。

一般的なポートフォリオのリスク

キャピタル・リスク – 投資金額は変動し、元本は保証されません。ポートフォリオの基準通貨と申し込み通貨が異なる場合、投資金額は為替レートの変動による影響を受けます。

ESG及びサステナビリティ・リスク - ポートフォリオの投資価値や運用実績に重大な悪影響を及ぼす可能性があります。

株式リスク –株式は一般に債券やマネー・マーケット商品よりもリスクが高くなります。

地理的集中リスク – ポートフォリオの資産が集中する国や地域に影響を及ぼす社会、政治、経済、環境、市場情勢により、運用実績がより大きな影響を受ける場合があります。

ヘッジ・リスク – ヘッジにはコストがかかり、その効果が不完全、不適切、又は完全に失敗する可能性があります。

投資ポートフォリオ・リスク – ポートフォリオに投資する場合は、市場に直接投資する場合とは異なる特定のリスクが生じます。

運用リスク – 運用会社または運用会社が指名する者にとって、あるポートフォリオに対する義務と他の運用ポートフォリオに対する義務とが時として相反する場合があります(ただし、このような場合はすべてのポートフォリオが公正に取り扱われます)。

オペレーショナル・リスク – 担当者、システム、プロセスなどによって生じるオペレーション上の事象により、損失が生じる場合があります。

追加ディスクロージャー

ロンドン証券取引所グループ・ピーエルシー及びそのグループ企業(以下「ロンドン証券取引所グループ」または「LSE Group」)。©LSE Group 2023. FTSE Russellのインデックスまたはデータに関するすべての権利は、インデックスまたはデータを保有するロンドン証券取引所グループの関連企業に帰属します。ロンドン証券取引所グループ及びその使用許諾者のいずれも、インデックスまたはデータの誤記・脱漏について一切責任を負わず、いかなる当事者も当資料に含まれるインデックスまたはデータに依拠することはできません。ロンドン証券取引所グループの関連企業の書面による同意なく、ロンドン証券取引所グループから得られたデータの再配布は認められません。ロンドン証券取引所グループは、当資料の内容を宣伝、後援または推奨するものではありません。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会