2023年3月 / グローバル・アセット・アロケーションの視点と投資環境

グローバル・アセット・アロケーションの視点と投資環境 2023年3月号

作成基準日:2023年2月28日

1. 市場見通し 2023年2月28日時点

- 世界経済は金融引き締め下でも底堅く推移しているが、引き締めの影響が2023年後半の世界経済や企業業績の見通しの重しとなると予想。

- モノのインフレは落ち着いて来たものの、サービスのインフレは賃金上昇を背景に高止まりしているため、米連邦準備制度理事会(FRB)や他の中央銀行はタカ派姿勢を継続。

- 不透明感は依然強いものの、中国の経済再開や、エネルギー・コストの低下によって欧州経済は底堅く推移するといった楽観的見通しも浮上。

- グローバル市場の主なリスクとしては、中央銀行の政策ミス、インフレの長期化、景気の急減速(ハードランディング)、地政学的緊張など。

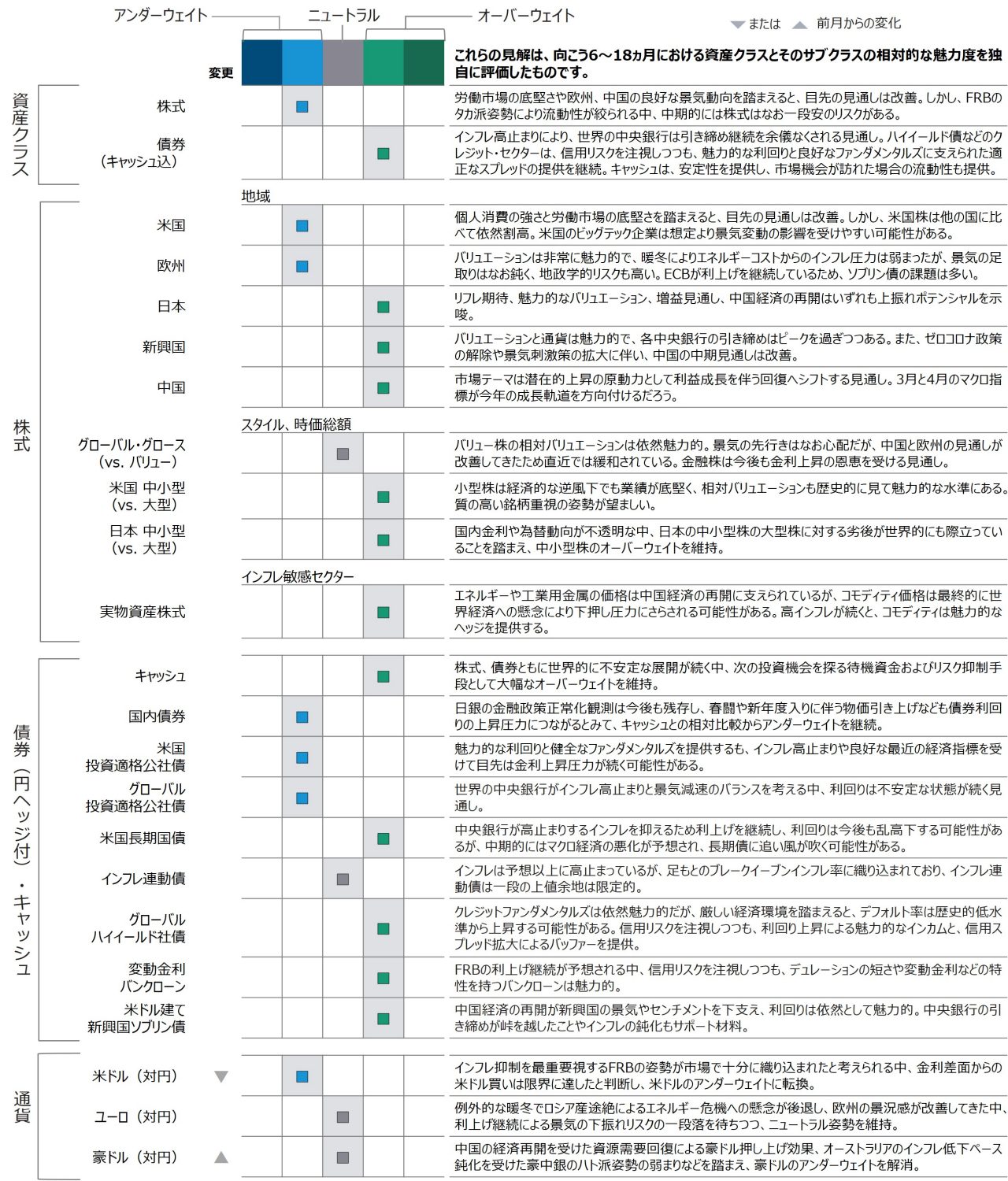

2. ポートフォリオ・ポジショニング 2023年2月28日時点

- 引き続きキャッシュを選好し、株式をアンダーウェイト。流動性縮小や景気減速という環境下では株式のバリュエーションはなお割高と判断。強弱まちまちの経済指標や中央銀行の政策転換が見込まれる中、債券利回りは不安定な展開が続く可能性が高い半面、キャッシュは流動性と安定性を提供。

- 株式では、中小型株、日本、新興国株式など、バリュエーション面で魅力のある分野でオーバーウェイトを継続。一方で、景気減速や利益成長の鈍化懸念などから米国や欧州のアンダーウェイトを維持。

- 債券では、市場のボラティリティが高止まりする中で、信用リスクを注視しつつ、リスク対比で魅力的な利回りを提供するグローバルハイイールド社債、変動金利バンクローン、米ドル建て新興国ソブリン債を引き続きオーバーウェイト。

3. 市場テーマ 2023年2月28日時点

景気は底堅く、FRBは難しいカジ取りを迫られる

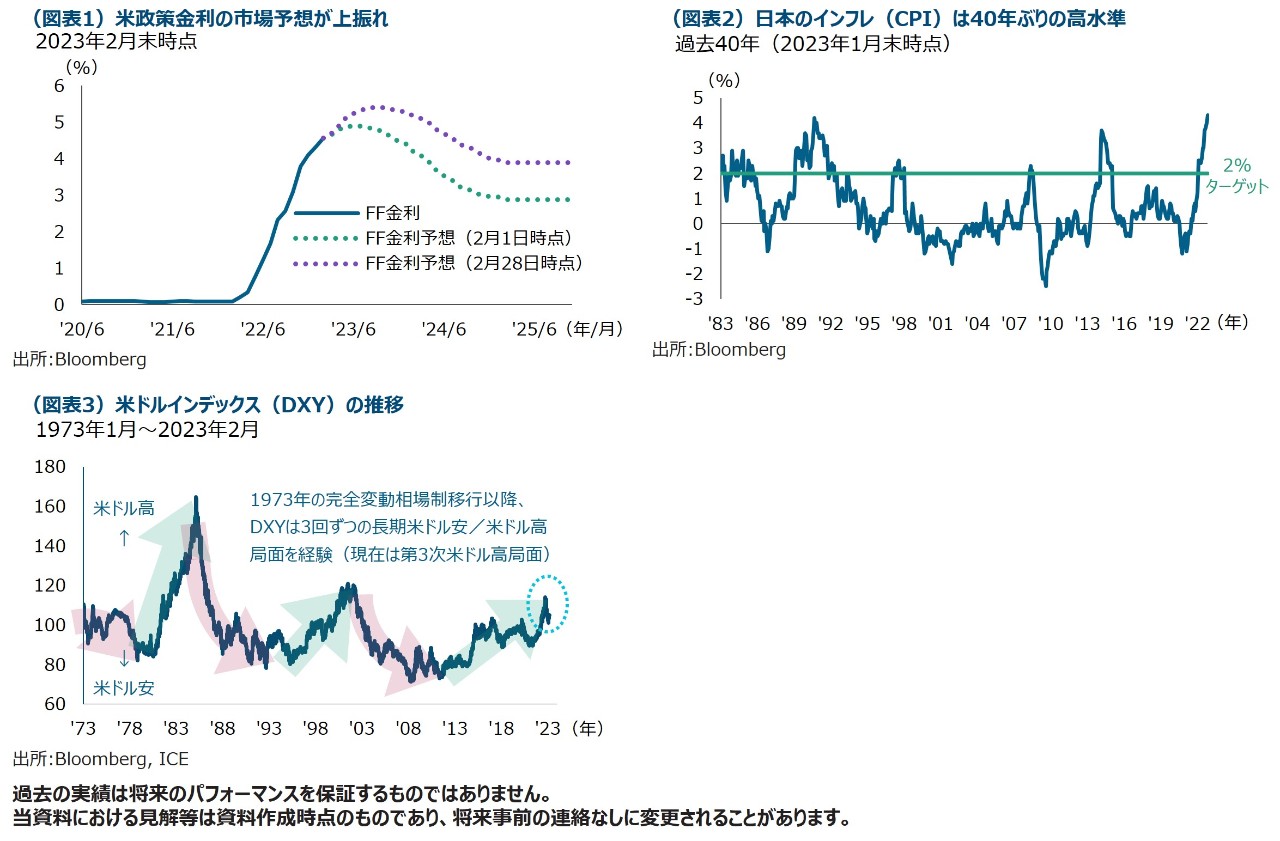

個人消費、景況感、雇用の強さを示す指標が相次ぎ、積極的な利上げが狙い通りに景気やインフレを抑制する程の効果を得られていないため、FRBは難しい政策運営を迫られています。今年は中央銀行の引き締めがピークアウトする兆しが見られ、マーケットは好スタートを切りましたが、好調な指標が相次いだ結果、米政策金利に関する市場予想が跳ね上がったことで、良好なセンチメントは影を潜めました。FF金利先物による市場予想の2月中の動きを見ると、月初は政策金利が6月に4.90%でピークアウトすることを織り込んでいましたが、月末には10月に5.41%でピークアウトするとの予想に上振れています(図表1)。FRBは過去1年で政策金利をすでに4.50%引き上げ、利上げの効果が遅れてあらわれインフレ率が目標の2%に近づくことを期待していますが、経済指標が今後も好調な場合、景気の勢いが依然として強すぎるため、再び引き締めを強める必要があると判断するかもしれません。今後数ヵ月は、投資家がすべての経済指標を吟味し、FRBが満足する程度に経済指標が悪化しつつも、ハードランディングを示唆するほど悪い状況ではないと見極めようとするため、不安定な相場展開が続きそうです。

緩和を続ける孤高の日銀の行方

超低金利政策を10年にわたり続けた日本銀行の黒田総裁が4月初めに退任するのに伴い、市場では異次元緩和に終止符が打たれるとの観測が広がっています。日銀は昨年末にイールドカーブ・コントロールにおける上限を緩和して10年債利回りの上昇を容認し、市場を驚かせました。インフレ率が4.3%と40年ぶりの高水準(図表2)にある日本で、日銀は先進国で唯一緩和を維持する一方、他の中央銀行は高インフレに対処するため積極的な引き締めを行っています。ただ、高インフレ下で就任する植田和男氏は超緩和政策を解除するさらなる措置を講じる可能性が高そうです。インフレや金利上昇を受けて株式と債券は幅広く下落しましたが、利回り上昇によって日本の資産に海外から資金が回帰することで、日本市場は恩恵を受けるかもしれません。日本国外の投資家にとっては、利回り上昇に伴う円高が日本市場のリターンをさらに押し上げる可能性があります。インフレはどの国の投資家にとっても歓迎されるものではありませんが、日本市場は例外的な地域となる可能性があります。

第3次米ドル高局面は終えんを迎えたか?

2010年代前半から続いた米ドル高が勢いを失いつつあります。2月の底堅い米経済指標を受けてFRBの早期ハト派転換への期待が一時は一掃されるなど、市場参加者の見方の集約化が進んでいるうえ、米国外でのドルの需給にも緩みがみられます。また、あと数回の利上げが予想されているとはいえ、他の主要中央銀行に先んじた米国の利上げ局面の終了も見込まれることから、今後は金利差面からの優位性が徐々に失われるであろうことは米ドル安要因と考えられます。一方、有事や景気低迷時の避難先通貨の性格も持ち合わせる米ドルが一本調子で下落に向かうかどうか、現時点では判断が難しいところですが、長期の視点では、米ドルインデックス(DXY:米インターコンチネンタル取引所(ICE)が算出する主要6通貨に対する米ドルの加重平均為替レート、図表3)で10年間アウトパフォームが続いていることもあり、米ドルに割高感が生じているほか、過去の経験則によれば、一旦トレンド転換となると、5~10年は米ドル安局面が続いたことも指摘できます。

4. 各国・地域の経済環境 2023年2月28日時点

5. アセット・アロケーション・コミッティのポジショ二ング 2023年2月28日時点

当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会