2023年2 月 / インサイト

米国中小型株式の見通しは明るい

中小型株式に対する「リスクオフ」の影響が過剰である可能性を示唆する4つの要因

サマリー

- 米国経済の不透明な見通しを受けて、2022年の中小型株式は投資家の懸念に直面してきた。

- 業績は相応に持ち堪えている一方、バリュエーションは大型株式と比べて極端に割安な水準まで下落した。

- 他の主要国と比べて相対的に底堅い米国経済を背景に、中小型株式にとって2023年がより良い1年になる可能性がある。

足もとの米国の市場環境が依然として厳しいものであることに異論はないでしょう。インフレ、金利上昇、景気減速は、いずれも投資家の信頼感を低下させています。昨年のこうした不透明な環境が、リスクの高い資産を苦しめ、特に米国の中小型企業は強い売り圧力にさらされてきました。しかし、ファンダメンタルズから乖離した極端に悲観的なマクロ経済見通しが、中小型株式に対する「リスクオフ」を助長したと見ており、それは行き過ぎと考えています。この点を念頭に、米国経済が予想以上に底堅さを見せる中で、忍耐強い投資家にとって2023年が中小型株式に目を向ける好機となり得る4つの理由を検討します。

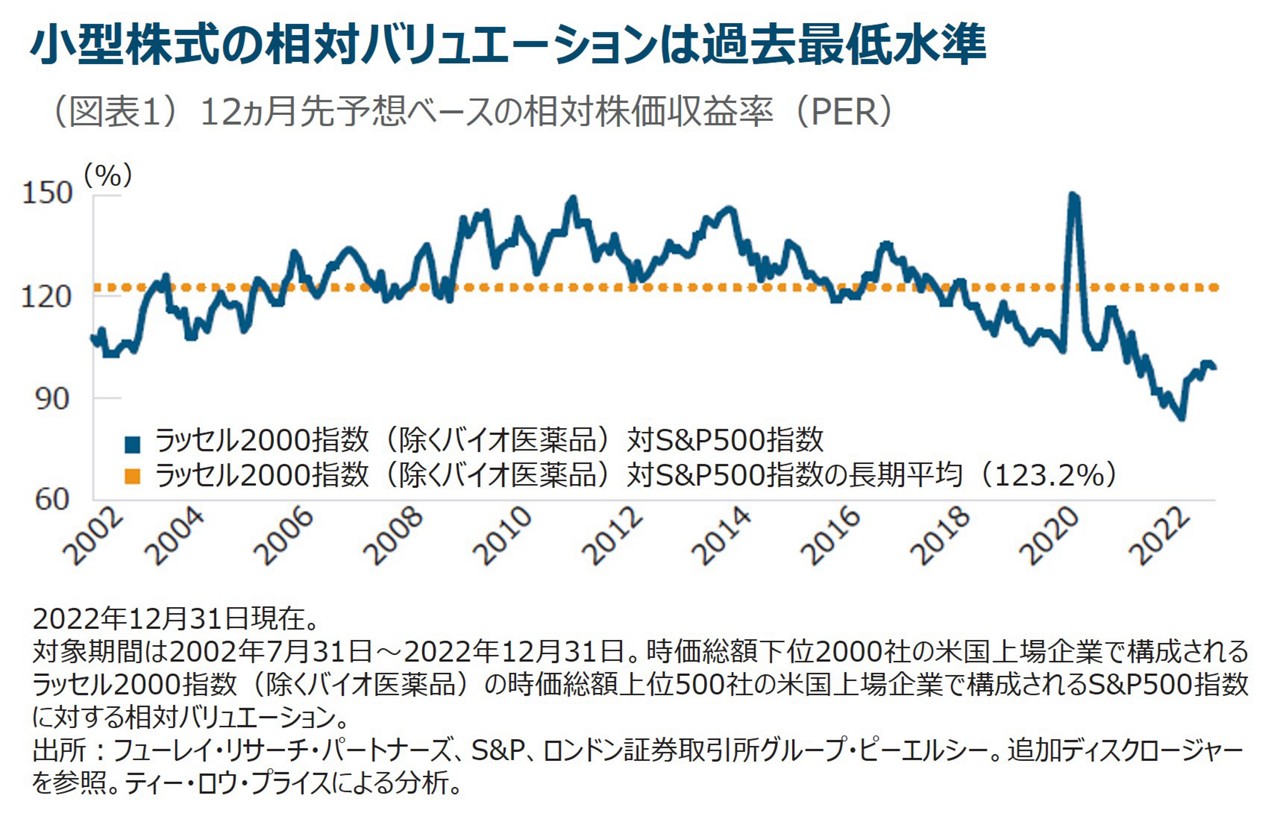

1. 極端に割安なバリュエーション

米国の中小型株式のバリュエーションはかつてないほど魅力的です。2021年11月にピークをつけて以降、バリュエーションは急激に低下し、足もとでは大型株式と比べて歴史的な低水準で取引されています。中小型株式の相対バリュエーションがこれほど割安になったのはITバブルの崩壊以来のことです。投資家が、高インフレ、金融引き締め政策、景気後退懸念といった環境に弱気になるのは当然ですが、中小型株式への影響は過剰なように見えます。米国の中小型株式のバリュエーションが極端に低下している現状(図表1)は、深刻な景気後退が長期化することを示唆しています。しかし、これは想定される最悪のシナリオであり、私たちは目先で米国経済が景気後退に直面する可能性はあるものの、足元の極端に割安なバリュエーションが示唆する水準よりも景気後退は短期かつ軽微なものになると考えています。

重要なことは、過去に中小型株式のバリュエーションが過去に同様の極端な水準に達した際に、その後の市場の回復をリードし、複数年にもわたって米国大型株式をアウトパフォームしてきたという歴史があることです。

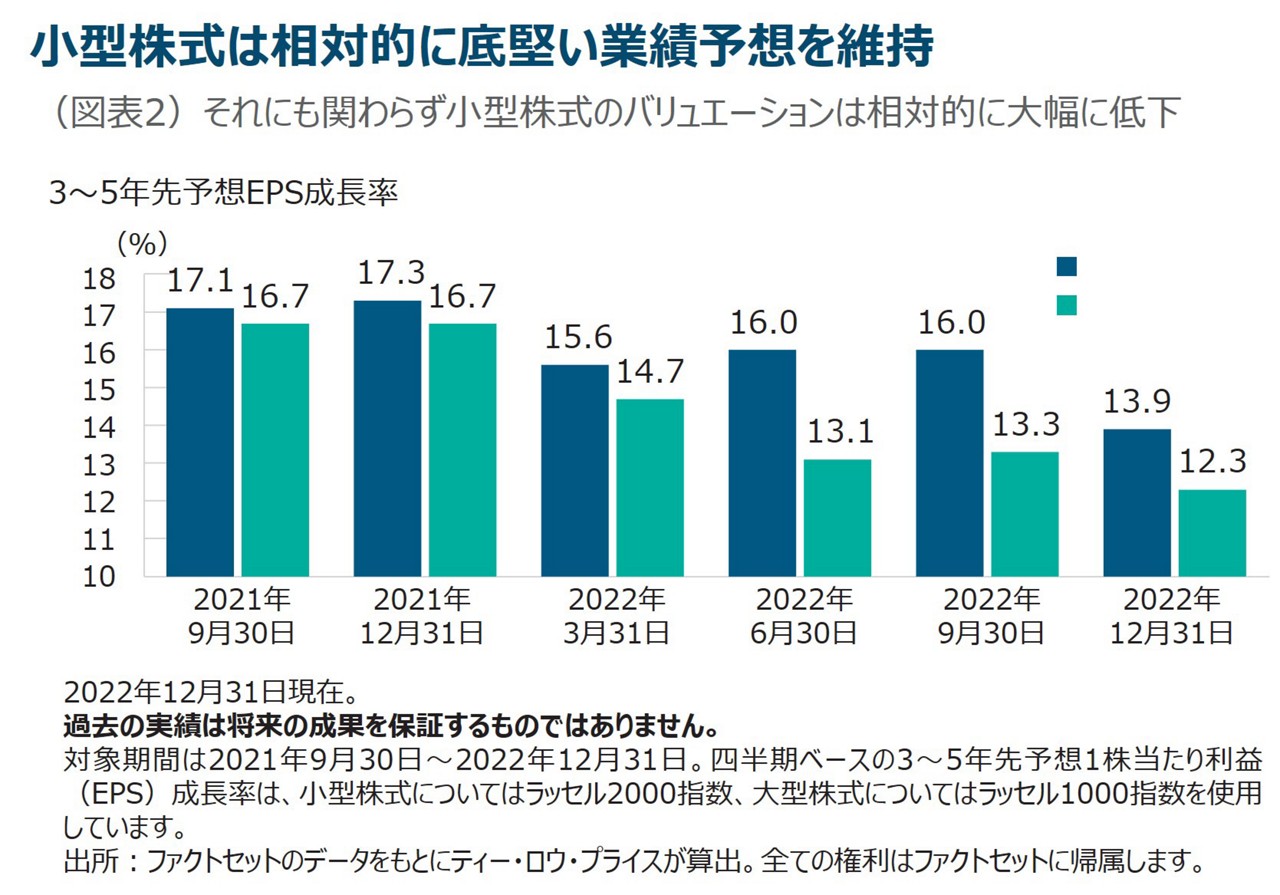

2. 底堅い業績を維持

昨年の中小型株式のバリュエーションは急落したことから、業績も同様に悪化したと想定する人もいるかもしれません。実際は、厳しい環境にもかかわらず、ラッセル2000指数構成企業は相対的に底堅い業績予想を維持しています(図表2)が、株価は急落しています。

対照的に、S&P500指数を構成する大型株式に関するアナリストの業績予想は、相対的に大きく下方修正されていますが、それに応じた株価の下落は見受けられません。

この結果、根幹となる事業見通しがあまり影響を受けていないにもかかわらず、中小型株式の株価収益率(PER)は、大幅に低下しています。すなわち、足もとのPERは世界金融危機後に見られたような中小型企業の大幅な減益を織り込んでいるものの、実際に深刻な業績悪化が発生する可能性は低いと私たちは考えます。

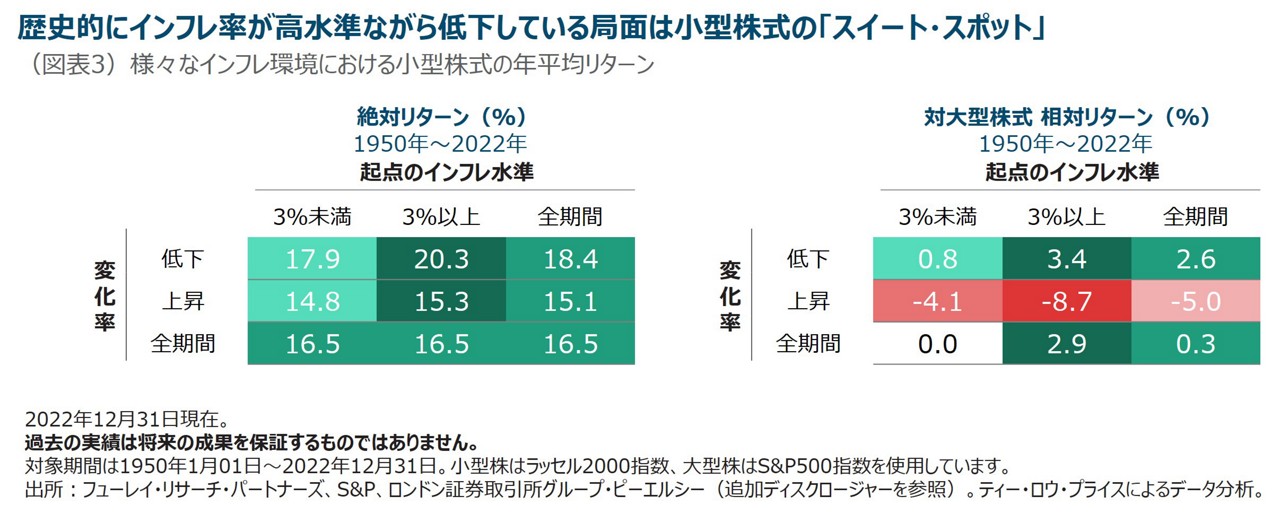

3. 柔軟な価格決定力

歴史を振り返ると、中小型株式は、米国で現在見られるような、インフレ率が高水準ながら低下している環境下において、絶対ベースおよび対大型株式の相対ベースで、優れたパフォーマンスを記録しています(図表3)。これは少なくとも、大型企業よりも中小型企業が、環境の変化により迅速に対応できることが要因です。

一方、中小型企業は、多くの場合、価格競争力が乏しく、価格決定力に欠けるとみなされる傾向があります。しかし、多くの中小型企業は、ニッチな業種やサービスが行き届いていない市場分野でビジネスを行っており、そのため企業規模から想定されるよりも強い価格決定力を有しています。

そのため、賃金上昇や原材料コスト上昇などのインフレ圧力が掛り始めた際、コスト上昇分を価格に転嫁することで、利益率を確保することができます。

また、最終製品の価格をコントロールできなくとも、利益を確保する力を持つ企業はあります。例えば、多くの中小型企業は、より複雑なプロセスやサプライチェーンの中で重要な役割を果たしています。そのため、近年の問題で明らかになったように、需要が供給を上回る状況になれば、サプライチェーン内のどこに位置する中小型企業であっても、値上げを行うことが可能です。

4. 長期的に強力な追い風

今起きている脱グローバル化や世界経済の地域化への転換から最も恩恵を受ける位置づけにあるのが中小型企業です。国内回帰の流れは、特に米国において顕著に見られ、パンデミック時代のサプライチェーンの混乱を受けて、事業運営やプロセスの「オンショアリング」が重要な優先事項となっています。

米国政府は、製造業者がサプライチェーンの安全性を確保するために多額の投資を行い、業務を国内に回帰するように奨励しています。

様々な法改正も行われ、他国における同様の取り組みを遥かに凌ぐ米国内での投資の新たな波を促進しています。このオンショア化の動きは、一般的に大型企業より国内経済の動向に敏感な中小型企業にとって強い需要の追い風になると見込まれます。

また、米ドル高環境は、歴史的に米国の中小型企業の株価を下支えしてきました。これは主に中小型企業がその収益の大半を国内事業から生み出しているためです。逆に、国際市場へのエクスポージャーが大きい大型企業は、為替換算要因に加え、米ドル高による国際的な競争力の低下からその財・サービスの需要が減少する可能性があるため、米ドル高環境では不利になる傾向があります。

米国市場と世界経済の見通しがより不透明になっていることを直接的に反映し、当然のことながら投資家のリスク回避傾向は足もとで高まっています。しかし、米国の中小型株式は、過去12ヵ月にわたり「リスクオフ」の影響を必要以上に大きく受けてきたようです。相対的に底堅い業績を維持している一方、対大型株式の相対バリュエーションは歴史的な低水準にあります。これは、中小型株式の株価とその裏付けであるファンダメンタルズの乖離を示唆しており、インフレが抑制され、利上げがピークに達し、経済が一般的に予想されるよりも底堅いという兆候が見られれば、直ちに反転する可能性があります。一方、歴史が示すように、中小型株式は、景気後退から抜け出して回復に向かう中で、強固なパフォーマンスを上げる傾向があります。オンショア化の強力なトレンドと米ドル高も追い風になる中で、今は中小型株式の積み増しを検討する好機であると言えます。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会