2022年12 月 / インサイト

クリック!- デジタル広告のブームはピークを迎えたのか

デジタル広告の今後を占う4つの要因

サマリー

- デジタル広告はこの10年で大きく普及し、今日ではほとんどの企業のマーケティング活動の最重要プラットフォームとなっている。

- ただし、デジタル広告支出は様々な要因によって現在抑制傾向にあり、同セクターの長期的な成長性に懐疑的な見方もある。

- しかし、デジタル広告を支える業界固有の強力な構造的特性がその長期的な見通しの中核をなすことに変わりはない。

近年、デジタル広告支出は一貫して目覚ましい成長を示してきました。デジタル広告はこの10年で大きく普及し、今日ではほとんどの企業のマーケティング活動の最重要プラットフォームになっています。その理由は明確です。デジタル広告は他の広告媒体より効率的で効果の定量測定が可能なため、広告を出す企業側に優れた投資収益率をもたらしてきました。

しかし、足元では様々な要因が重なって、デジタル広告セクターはマイナスの影響を受けています。デジタル広告のブームはピークを迎えたのでしょうか。もしくは、ここ数年で成し遂げた成長軌道に再び戻るのでしょうか。本レポートでは4つの主要因を見ていきます。

本レポートでは、デジタル広告が直面する短期的な課題が業界の長期的な成長における一過性の課題にとどまると予想し、その4つの主な理由を考察します。

1. 強力な長期の追い風

過去10年間にわたりデジタル広告の急成長を支えてきた強力な追い風のインターネットの普及、スマートフォンの人気、ソーシャル・メディアの利用増加、eコマース(電子商取引)の拡大、先端技術やデジタル・プラットフォームへの投資の増加は現在もまったく変わらず、今後も同じように成長を支え続けるでしょう。これらの長期トレンドに衰える兆しは見られず、過去10年間と同様に、デジタル広告は今後も数年にわたり他の広告媒体を凌駕し続けると予想しています。

この1年は、デジタル広告の景気循環性が十分に評価されていないことを浮き彫りにしたという意味で示唆に富んでいました。マクロ経済が大きく揺らぎ、デジタル広告支出の見通しが不透明さを増していく環境で、企業が急速にマーケティング予算の中のデジタル広告の削減に動いたことは、やや驚きでした。しかしながら、足もと見られる後退局面にもかかわらず、デジタル広告がもたらす長期的な可能性を否定することは困難です。その主な理由の1つは、デジタル広告には高い投資収益率の獲得機会が存在することです。

2. 魅力的な投資収益率を獲得する機会

デジタル広告は、企業に優れた投下資本利益率をもたらす可能性があります。広告は、もはや結果がわからないまま進める必要はありません。データ駆動型のデジタル広告は、特定のターゲットを対象としない包括的な広告とは異なり、より正確かつ計測可能な顧客のフィードバックを瞬時に提供します。

デジタル広告はターゲットを絞ったより効果的なキャンペーンが可能です。特定のオーディエンスに狙いを定め、反応する見込みが高い消費者にテーラーメイドのオファーや商品を提供できます。これは、消費者のフィードバックや顧客情報が得られない印刷メディア、および屋外広告のような従来型の広告手段とは異なります。

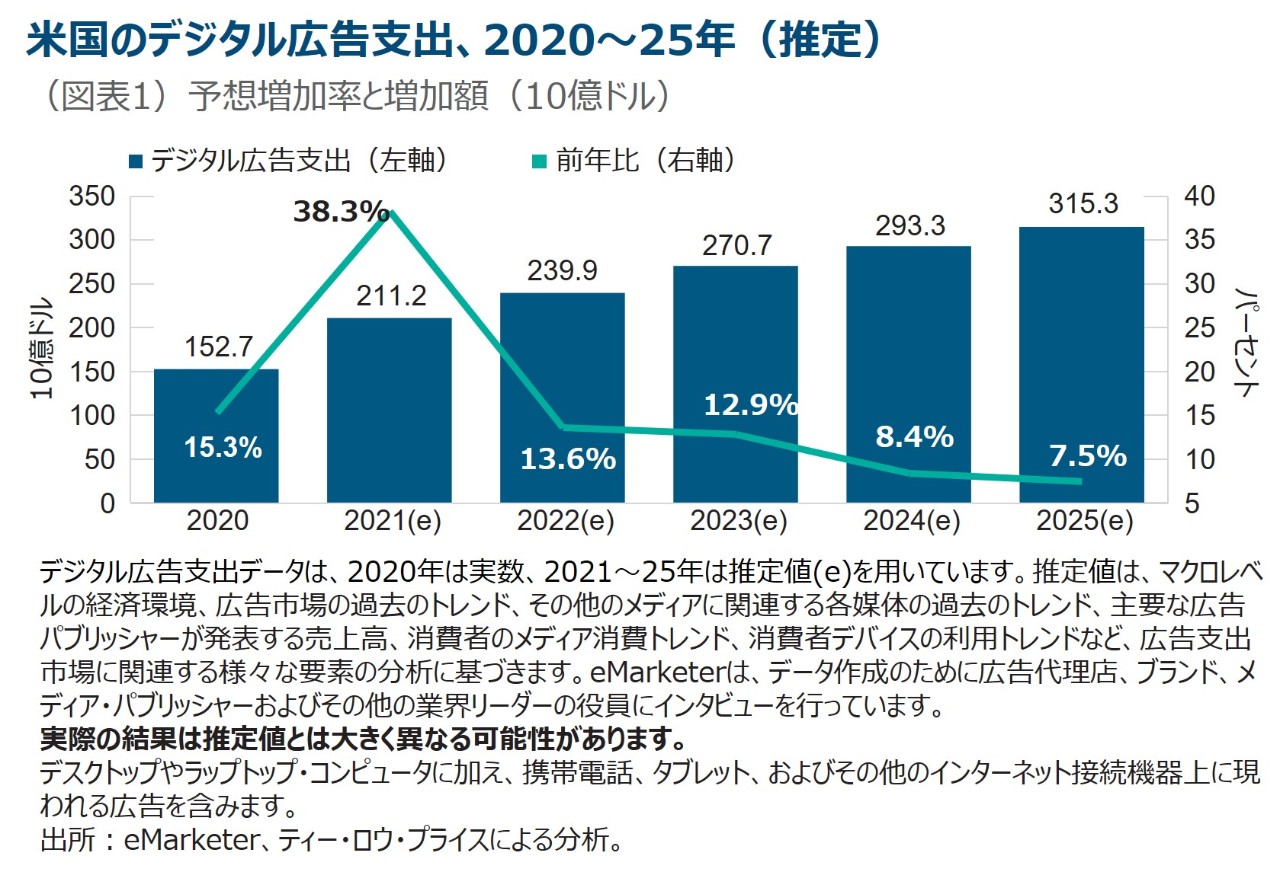

デジタル広告支出が、新型コロナウイルスのパンデミック(世界的大流行)の影響で、2021年、2022年と連続して大幅に減速したにもかかわらず、米国のデジタル広告市場が引き続き着実なペースで拡大すると予想されていることも特筆に値します。米国におけるデジタル広告支出は、2025年までに3,000億ドルを超え、全メディアの広告費に占める比率は約75%に拡大すると予想されています(図表1) 。 1

3. デジタルは「ワンストップ・ショップ」

ワンストップ・ショップの性質を持つデジタル広告は、他の従来型の広告チャンネルから引き続き市場シェアを奪うでしょう。印刷物は文章や写真広告、ラジオは音声広告、テレビは動画広告しか提供できない媒体ですが、インターネットは上記のすべてやそれ以上の価値を提供できます。このため、デジタル広告は、これからも旧来型の広告を駆逐し続けると予想されます。インターネットは、これら旧来型広告の個々の強みをすべて1つにまとめた媒体です。

4. eコマースへの移行

加えて、パンデミックの際の行動規制に大きく後押しされたeコマースへのシフトで、実店舗からオンラインショッピングへ向かう消費者が増えています。このため、デジタル広告主は、拡大し続けるオンラインショッピングの顧客にリーチするためにより沢山の機会を得ることができます。

短期的な課題

デジタル広告支出は、パンデミックが引き起こしたロックダウン期間中、スクリーン・タイムや新しいデジタル広告チャンネルの増加の影響で急増しました。ただし最近の市場は、複合的な要因によって著しく冷え込んでいます。

- 第1に、ロックダウンは、デジタル広告に幅広いキャプティブ・オーディエンス(望まないが、自然と目に入る広告)をもたらしました。ロックダウンが解除された今、人々は日常生活に戻っています。その結果、スクリーン・タイムは減少に転じ、広告を見る時間も減少しています。

- 市場環境はより困難になってきました。インフレ率の上昇は、企業がデジタル広告支出を再検討し、消費者が支出を控える原因となっています。過去12ヵ月は、デジタル広告支出がいかに短期間で、例えばテレビ広告より遥かに容易に削減し得るかを示しました。とはいえ、中期的に見れば、テレビ広告は契約更新時に縮小の再交渉がなされる可能性が高い一方、デジタル広告は回復すると予想されます。

- デジタル広告を取り巻く環境も、Appleが2021年4月にiOSプラットフォームに導入したプライバシー保護およびトラッキングの変更によって大きく変わりました。AppleがiOSシステムに実施するアプリ・トラッキング透明性(ATT)機能は、iPhoneやiPad利用中のユーザーの活動を記録するため、ユーザーから許可を得ることを義務づけます。ユーザーのデータを収集・分析することが不可欠のデジタル広告企業にとって、これは実質的にゲームのルールを変えるものであり、企業は新たな環境への適応を余儀なくされています。

データのプライバシー保護とトラッキングの変更

この変更がもたらした課題、すなわちAppleによるATT機能の導入は、特にデジタル広告業界で支配的な2社に非常に異なる影響を与えている点において特筆すべきです。例えば、AlphabetとMetaについて言えば、Appleのプライバシー・ルールの変更の影響は明暗を分ける形となっています。

Metaは、過去12ヵ月にわたり大きくアンダーパフォームし、本レポート執筆時点では同社は久しぶりに最も割安なバリュエーション水準で取引されていました。AppleのiOSプラットフォームへのATT機能の導入は、自社のアプリケーション上でのターゲット広告および広告効果計測のためにユーザ・データに依存するMetaのようなソーシャル/インタラクティブ(対話型)メディア企業に重大な一撃となりました。Metaは、iPhoneとiPadのユーザーの大半が広告トラッキングのオプトアウト(拒否)を選択するため、AppleのATT機能は同社の2022年売上高を約100億ドル減少させると推定しています。

対照的に、Alphabetは、AppleがiOSプラットフォームに加えたプライバシー保護の変更による影響が小さいため、直近の数四半期に良好なパフォーマンスを収めました。その主な理由は、Alphabetはもともと独自のサーチ・エンジンを通じて大量のユーザー・データを収集しており、ユーザーがAppleのATT機能を通じて携帯機器のオンライン・トラッキングを拒否してもあまり影響を受けないからです。Alphabetは、 AppleのOSに加えられた変更による影響をほとんど受けないAndroidのOSを搭載した機器を利用する世界の30億人のユーザーからもデータを収集しています。

したがって、Alphabetは、消費者の購買意欲や習慣に関する貴重な情報をより多く保持しているため、同社のプラットフォームは、広告事業者にとってより魅力的に映ると考えます。

デジタル広告支出の減少が一過性のものか、継続的なものなのかに関係なく、パンデミック後の環境が広告および関連業界に与える短期的な影響は否定できません。パンデミック期に広告支出や人員を拡大し過ぎた企業は、今や後退を余儀なくされています。しかし、長期的には、デジタル広告支出は正常な成長軌道に戻ると見ています。多くの広告事業者が、ターゲットの拡大や計測可能性の向上など従来型メディアより多くの利益をもたらすデジタル広告に転換するため、デジタル広告市場は引き続き堅調に推移することが予想されます。当社では、デジタル広告分野の大手既存企業について、デジタル広告事業者の生命線であるデータ収集を他社に依存するのではなく、自ら支配することができる企業を選好しています。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会