Febrero 2024 / INVESTMENT INSIGHTS

¿Se está ampliando el mercado?

¿Acabarán los small-caps 'reapareciendo' ante los inversores?

Puntos clave

- Incluso los inversores contracorriente empiezan a preguntarse si merece la pena esperar al resurgir de las small-caps frente a las large-caps.

- La calidad general de la clase de activos de pequeña capitalización ha caído en picado, al optar muchas empresas nuevas por mantenerse fuera del mercado de valores, lo cual es motivo de cautela.

- No obstante, los small-caps siguen siendo extraordinariamente baratas en comparación con las de gran capitalización, lo que brinda oportunidades a los inversores activos prudentes.

Para los que no estén familiarizados, dos personajes de la famosa obra de Samuel Beckett entablan una conversación mientras esperan a un tercero, llamado Godot. La obra transcurre en su totalidad y Godot nunca llega.

Los que esperamos que los valores de pequeña capitalización obtengan mejores resultados y que el diferencial de valoración entre small y large caps revierta a la media, ¿estamos esperando a Godot?

En los cinco minutos que lleva leer este artículo, intentaré convencer al lector tanto de que odia, como de que ama, a las small-caps estadounidenses.

Una larga espera

Lo de "odiar" no debería ser muy difícil de conseguir, ya que las valoraciones relativas muestran que la mayoría de los inversores prefieren las large-caps a las small‑caps.1 ¿A quién le apetece sobreponderar las empresas de pequeña capitalización cuando el crecimiento se ralentiza? La sabiduría convencional aconseja posicionarse en small-caps durante la fase inicial del ciclo económico, cuando estamos saliendo de una recesión.

Incluso inversores contracorriente como nosotros se preguntan si merece la pena esperar. Las small-caps llevan tiempo baratas en comparación con las large-caps, pero el diferencial de valoración no ha revertido en años. En términos relativos, las small-caps se han vuelto más baratas.

Hay una razón por la que la señal de valoración no ha funcionado. Tiene que ver con algo que los asignadores de activos a menudo ignoran. Escribí sobre ello en mi libro Beyond Diversification—What Every Investor Needs to Know About Asset Allocation, publicado por McGraw Hill, en noviembre de 2020—estas dos clases de activos han cambiado con el tiempo.

El sector más inestable del índice S&P 500 —sustituto habitual de los large-caps— ha sido el tecnológico.2 De representar el 6% del índice en 1990, la tecnología registró un máximo del 29% en 1999, durante la burbuja de las puntocom. Luego retrocedió hasta un mínimo del 15% en 2005. Con el auge de los Siete Magníficos,3 ahora está de nuevo en el 29%. (Pero que no cunda el pánico: el sector tecnológico actual es mucho más rentable que el de 1999.)

Al aumentar la ponderación de los valores tecnológicos en el índice, la exposición de las large-caps a los sectores cíclicos ha ido descendiendo. En noviembre de 2007, antes de la crisis financiera mundial, los sectores financiero y energético representaban el 31% del índice. En cambio, a noviembre de 2023, estos dos sectores solo representan el 17% del índice. La ponderación sectorial de industriales y materiales también ha bajado durante este periodo.

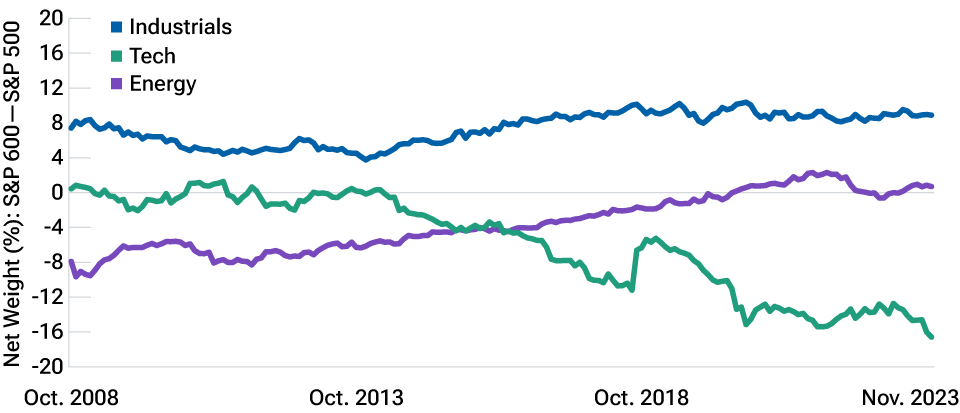

En el caso de los small-caps ha sucedido justo lo contrario: la clase de activos incluye ahora más valores cíclicos y menos títulos tecnológicos. En el siguiente gráfico se muestra la evolución de la ponderación relativa de los principales sectores de pequeña y gran capitalización desde la crisis financiera mundial. (Aquí empleo el índice S&P 600 para representar a las small-caps, pero el panorama es casi idéntico en el índice Russell 2000.)

Small-caps vs large-caps: ponderaciones relativas de los sectores

(Gráfico 1) Octubre 2008 - Noviembre 2023

Las small-caps se han abaratado aún más con respecto a las large-caps en términos PER (precio/beneficio); en otras palabras, el diferencial no se ha invertido. Esto obedece en una gran medida al cambio en la composición sectorial de la clase de activos. En igualdad de condiciones, cuanto mayor es el peso de la tecnología en el índice, mayor será el crecimiento de los beneficios. Y a mayor crecimiento de los beneficios, mayor PER “natural”. Esperar a que el diferencial de valoración se invierta mientras los índices evolucionan de esta manera podría ser como esperar a Godot.

Mi colega Peter Stournaras, que dirige nuestra División Integrada de Renta Variable, que está especializada en mezclar análisis cuantitativo y fundamental para seleccionar valores, ha señalado otros problemas a largo plazo asociados a las small-caps.

Por ejemplo, en el Russell 2000, el porcentaje de “nonearners” se ha incrementado con el tiempo. Con el término “nonearners” se hace referencia a empresas que están perdiendo dinero. Algunas de ellas podrían crecer hasta convertirse en rentables, mientras que otras podrían estar abocadas a la quiebra.

En Estados Unidos, solía haber más de 8.000 empresas cotizadas en 2000 (7.000 si se excluye el índice Russell 1000 large-caps). Por lo general, cuanto más pequeña es la empresa, más baja es su puntuación en parámetros de “calidad” como los beneficios y la rentabilidad de los recursos propios (ROE). La flor y nata de la renta variable tiende a subir en los volúmenes más altos de capitalización bursátil. Entre esas 7.000 empresas, las 2.000 de mayor capitalización bursátil se anotaron puntuaciones altas en ROE.

Pero ahora, apenas llegan a 2.700 las sociedades cotizadas fuera del Russell 1000 y la proporción de small-caps “nonearners” es mayor. El número de empresas cotizadas de pequeña capitalización de calidad ha caído en picado porque muchas de ellas han optado por seguir en manos privadas. ¿A qué se debe esto?

Se me ocurren al menos dos razones:

un tsunami de dinero ha inundado el mercado de capital riesgo; y

han aumentado los requisitos normativos y de presentación de informes para las sociedades que cotizan en bolsa.

Así pues, dado que ahora solo se excluyen 700 sociedades cotizadas, pertenecer al Russell 2000 tiene mucha menos relevancia que antes; en otras palabras, las sociedades cotizadas de pequeña capitalización tienen casi un 75% de posibilidades de figurar en el Russell 2000. Otro indicador de su menor calidad es el menor número de empresas de pequeña capitalización que han sido adquiridas o han pasado a ser de gran capitalización.

Aunque ve oportunidades para la gestión activa en el segmento de calidad de las small-caps (más sobre esta distinción en breve), Peter explica que los compradores pasivos de índices deben tener cuidado porque el índice Russell 2000 está “apurando a fondo los títulos disponibles”. La mediana del Altman Z-Score, un indicador del riesgo de impago, en el caso de las empresas pertenecientes al Russell 2000 está cerca de su mínimo histórico, lo que indica que el riesgo de impago está cerca de su máximo histórico.4

Peter destaca otro problema a largo plazo con las small-caps: En las empresas estadounidenses, el efecto “el ganador se lo lleva todo” ha aumentado con el tiempo. La concentración de las ventas en todos los sectores ha aumentado debido a las barreras de entrada en torno a grandes intangibles, como propiedad intelectual, al igual que las plataformas de datos y tecnología. Piénsese en cómo los 7 Magníficos dominan el comercio minorista en línea, la publicidad digital, la informática en la nube, los chips y la inteligencia artificial (IA).

¿Odia ya las small-caps? ¿Y cómo podría convencerle de que los ame?

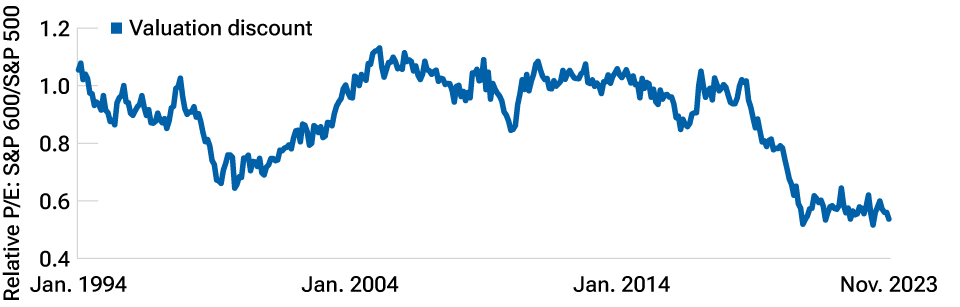

En primer lugar, las small-caps no son solo baratos en comparación con los large-caps, sino extraordinariamente baratos. En los mercados financieros, puede resultar rentable ir en contra del consenso. El gráfico siguiente muestra que las sociedades de pequeña capitalización cotizan con un descuento del 50%, y la mayor parte de ese descuento se ha generado en los últimos cinco años. A mi juicio, este diferencial está viéndose impulsado por algo más que los lastres a largo plazo que sufren las small-caps, también tienen algo que ver tanto los 7 magníficos, como la desconfianza y el posicionamiento de los inversores.

Small-caps vs large-caps: descuento de valoración

(Gráfico 2) Enero 1994 - Noviembre 2023

Fuente: Mediana PER del S&P 600 y del S&P 500 calculadas por T. Rowe Price.

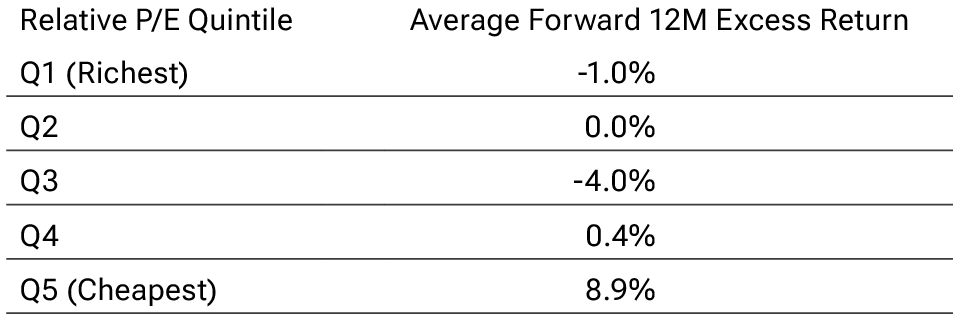

Aunque la señal de la valoración no ha sido generalmente eficaz, sí ha solido funcionar bien al llegar a extremos. Me refiero a este fenómeno como “efecto en espiral” .

En el cuadro siguiente se ve que desde enero de 1994 hasta noviembre de 2023, la rentabilidad media a 12 meses (12M) de las small-caps (S&P 600) vs large-caps (S&P 500) era del 8,9% cuando las small-caps caían al quintil inferior (Q5). En la actualidad, están bien adentrados en el Q5.

Comportamiento histórico de las small-caps vs large-caps en términos de valoración relativa

(Gráfico 3) Enero 1994 - Noviembre 2023

Fuentes: Mediana PER del S&P 600 y del S&P 500 calculadas por T. Rowe Price. Las series de rentabilidad total están tomadas de Bloomberg. La rentabilidad pasada no es un indicador fiable del rendimiento futuro.

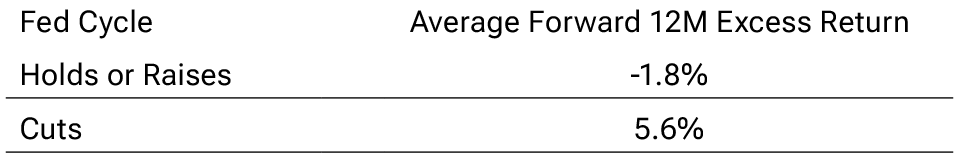

¿Qué catalizador podría hacer resurgir a las small-caps? Históricamente, han tendido a rebotar al alza cuando la Fed recortaba tipos, ya que esta medida de política monetaria estimula la economía y las small-caps son más cíclicas que las large-caps.[1]

Small-caps vs large-caps y el ciclo de la Fed

(Gráfico 4) Enero 1994 - Noviembre 2023

Fuentes: Mediana PER del S&P 600 y del S&P 500 calculadas por T. Rowe Price. Las series de rentabilidad total están tomadas de Bloomberg. La rentabilidad pasada no es un indicador fiable del rendimiento futuro.

En 2024 está previsto que la Fed baje los tipos. Un escéptico podría replicar que esta vez el entorno es diferente, ya que es probable que el crecimiento siga ralentizándose, no acelerándose. Y a menos que entremos en recesión, es poco probable que la Fed recorte los tipos de interés para estimular la economía. Con todo, la Fed probablemente los recortará, ya que la inflación está bajando y no quiere que los tipos reales (los tipos de interés nominales menos la inflación) sean demasiado restrictivos.

Además, las empresas de pequeña capitalización tienen más deuda a corto plazo que las de gran capitalización. Por consiguiente, deberían beneficiarse más del descenso de los tipos a corto plazo.[2]

Mi opinión es que la fuerte valoración —la señal de 'compra' Q[RM1] %— sumada al indicador macroeconómico de descenso de los tipos, justifica una posición sobreponderada en small-caps en nuestra asignación táctica de activos.

Y hay una tercera razón para que las small-caps nos gusten (o que incluso nos encanten): la oportunidad que brindan de desplegar una gestión activa cualificada. La clase de activos se ha visto tan denostada que hay empresas de calidad que se han visto injustamente lastradas con ella. En mi opinión, los inversores han tirado la casa por la ventana y las small-caps de calidad cotizan a precios muy bajos en comparación con las large-caps de calidad.

Preferimos el S&P 600 al Russell 2000 como índice de las small-caps, ya que el S&P 600 excluye a los 'nonearners' y ha superado en rentabilidad al Russell 2000 en 140 puntos básicos (pb) al año a lo largo del periodo de 20 años terminado en 2023. La definición de calidad depende de cada persona,[3] pero está claro que el S&P 600 está integrado por empresas de mayor calidad que los del Russell 2000 si atendemos a su ROE.

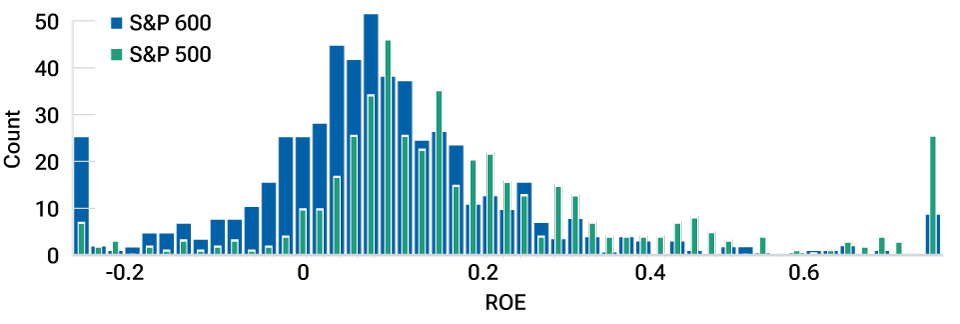

Supongamos que utilizamos el rendimiento de los recursos propios (que es el beneficio neto dividido por el valor contable) como parámetro de calidad. El siguiente gráfico muestra la distribución de los ROE por valores en cada índice. La distribución del S&P 600 se halla desplazada hacia la izquierda, lo que significa que incluye más empresas con ROE más bajas que el S&P 500.

Distribuciones de las ROE en small-caps vs large-caps*

(Gráfico 5) A 30 de noviembre de 2023

Fuente:Divisió n Integrada de Renta Variable de T. Rowe Price

* T Hay valores negativos de ROE en el S&P 600 porque el criterio aplicado por este índice solo exige beneficios positivos en el momento de la inclusión.

Pero se aprecia un solapamiento en las distribuciones. Muchas empresas de pequeña capitalización tienen ROE más elevadas que muchas compañías de gran capitalización. Imaginemos dos clases de alumnos que cursan la misma asignatura, impartida por el mismo profesor. Supongamos que la nota media es más baja en una de las dos clases. Aun así, muchos alumnos de esta clase con notas más bajas tendrán una calificación más alta que muchos alumnos de la otra clase.

A mi juicio, el mercado ha pasado por alto esta distinción. La calidad parece más barata en las small-caps que en las large-caps. Sospecho que el auge de la inversión en índices ha contribuido a esta dispersión. Para ver un ejemplo de cómo la inversión pasiva genera este tipo de distorsiones, consulte "The Revenge of the Stock Pickers", publicado en Financial Analysts Journal (2019), donde mis colegas y yo abordamos el impacto de los flujos de fondos cotizados en bolsa sobre las oportunidades de selección de valores.

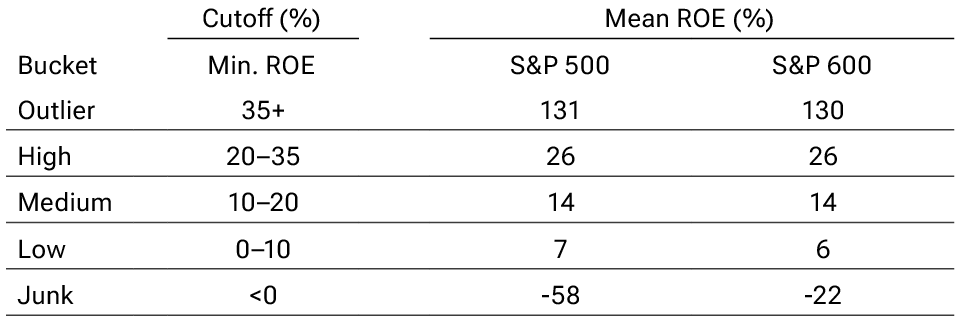

A continuación figuran dos cuadros que corroboran esta afirmación. En el primero, clasifico los valores del S&P 600 y del S&P 500 para crear categorías de calidad alta, media y baja. Estas categorías contienen valores con ROE más o menos similares.

Comparación de sociedades con ROE similares en small-caps vs large-caps

(Gráfico 6) A 30 de noviembre de 2023

Fuente: División Integrada de Renta Variable de T. Rowe Price

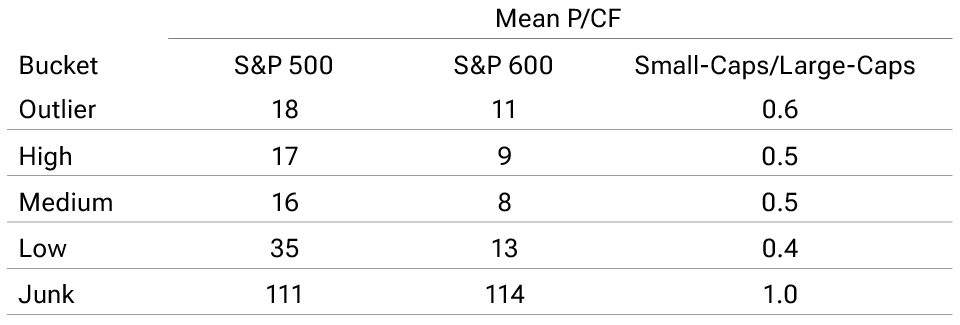

En el segundo cuadro, comparo los ratios precio-flujos de caja (P/CF) de cada categoría, small-caps vs large-caps.

Los valores de alta calidad del S&P 600 cotizan con un descuento del 50% con respecto a los valores con ROE similares del S&P 500, en términos de P/CF (y un descuento del 40% en términos PER —no mostrado).

Comparación de sociedades con ROE similares en small-caps vs large-caps

(Gráfico 7) A 30 de noviembre de 2023

Fuente: Los P/FC medias del S&P 600 y del S&P 500 han sido calculados por T. Rowe Price.

En el caso de inversores con un horizonte temporal de 12 a 18 meses, si los tipos de interés bajan y si los small-caps repuntan, es posible que veamos un boom en los títulos basura. Los valores 'nonearners' podrían ponerse de moda. Con todo, ante la ralentización del crecimiento, en términos de rentabilidad ajustada al riesgo en un horizonte temporal de 12 a 18 meses, mi opinión es que los small-caps de calidad ofrecen la mejor oportunidad. Aunque en algunas de nuestras estrategias nos gustan las empresas innovadoras, de rápido crecimiento y disruptivas, en general, nuestro Comité de Asignación de Activos obtiene la mayor parte de su exposición a small-caps de una forma que hace hincapié en la calidad y que se asemeja más al S&P 600 que al Russell 2000.

Por último, he aquí algunos argumentos más a favor de las small-caps desde una perspectiva táctica:

Son más nacionales, con mayor exposición a la economía estadounidense que las grandes multinacionales. El crecimiento exhibe más fortaleza en Estados Unidos que en la mayor parte del resto del mundo de cara a 2024.

Si otros bancos centrales, como el Banco Central Europeo, bajan los tipos a un ritmo más rápido que la Fed, el USD podría apreciarse. Los large-caps sufrirían más que los small-caps por la repatriación de beneficios obtenidos fuera de Estados Unidos.

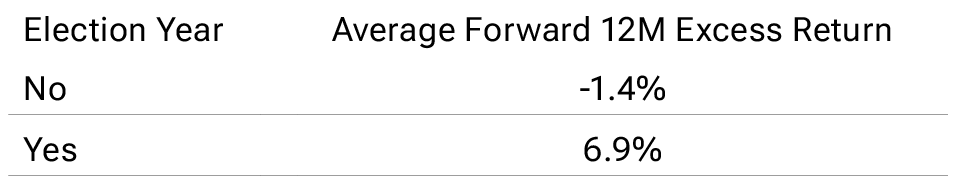

No soy un gran entusiasta del análisis técnico ni de los factores temporales, pero existen evidencias de que, históricamente, las empresas de pequeña capitalización han obtenido mejores resultados que las de gran capitalización en enero.[4] En la misma línea, las small-caps han obtenido históricamente mejores resultados durante los años electorales.

Desde una perspectiva supersecular, un miembro del comité nos recordó que “en períodos de tiempo muy prolongados, siempre ha habido una prima en las small-caps, puesto que hay que compensar a los inversores por el riesgo de liquidez que asumen”. La teoría financiera apoya este argumento.

Small-caps vs large-caps y el ciclo de elecciones presidenciales

(Gráfico 8) Elecciones presidenciales 1994 - 2023

Fuentes: Mediana PER del S&P 600 y del S&P 500 calculadas por T. Rowe Price. Las series de rentabilidad total están tomadas de Bloomberg. La rentabilidad pasada no es un indicador fiable del rendimiento futuro.

Fuente: Bloomberg Finance L.P. La rentabilidad pasada no es un indicador

fiable del rendimiento futuro.

¿Le he convencido para que le encanten las small-caps? ¿Tal vez como una oportunidad táctica?

Nuestro Comité de Asignación de Activos sigue sobreponderado en small-caps vs large-caps. Nos replantearemos esta posición cuando se normalice el diferencial de valoración relativa.

Y sí, tengo que admitir que la lectura este artículo lleva más de cinco minutos, y espero que me perdone este toque de publicidad engañosa. Pero quizá concluya que la espera ha merecido la pena...

Download the full article here:(PDF)

Información importante

Este material se proporciona únicamente a efectos informativos generales y/o de marketing. El material no constituye ni conlleva compromiso alguno de prestar asesoramiento de ninguna clase, incluido asesoramiento de inversión fiduciaria, ni tiene por objeto servir de base principal para una decisión de inversión. Se recomienda a los inversores potenciales que obtengan asesoramiento independiente de índole jurídica, financiera y fiscal antes de tomar cualquier decisión de invertir. El grupo de sociedades de T. Rowe Price, incluidas T. Rowe Price Associates, Inc. y/o sus filiales, reciben ingresos de los productos y servicios de inversión de T. Rowe Price. La rentabilidad pasada no es un indicador fiable de rendimiento futuro. El valor de una inversión y los ingresos que de ella se derivan pueden aumentar o disminuir. Los inversores podrían recuperar un importe inferior al invertido.

El material no constituye una distribución, oferta, invitación, recomendación o incitación general o personal para vender o comprar valores en cualquier jurisdicción o para llevar a cabo cualquier actividad de inversión particular. El material no ha sido revisado por ningún organismo regulador en ninguna jurisdicción.

La información y las opiniones aquí presentadas han sido obtenidas o derivadas de fuentes que se consideran fiables y actuales; ahora bien, no podemos garantizar la exactitud ni la exhaustividad de las fuentes. No existe garantía de cumplimiento de ninguna de las predicciones realizadas. Las opiniones incluidas en el presente documento corresponden a la fecha indicada en el mismo y pueden variar sin previo aviso; dichas opiniones pueden diferir de las de otras sociedades y/o socios del grupo T. Rowe Price. El material no podrá ser copiado ni redistribuido, total o parcialmente, bajo ninguna circunstancia, sin la autorización de T. Rowe Price.

El material no está destinado a ser utilizado por personas de jurisdicciones que prohíben o restringen la distribución del mismo y, en ciertos países, el material se proporcionará unicamente tras la previa solicitud específica del material.

No está destinado para su distribución a inversores minoristas en ninguna jurisdicción.

Febrero 2024 / VIDEO

Febrero 2024 / INVESTMENT INSIGHTS