Januar 2023 / MULTI-ASSET SOLUTIONS

Ein neues „Dollar-Smile“: Wohin tendiert der US-Dollar?

Unsere Analyse zeigt die Gefahr einer US-Dollar-Abwertung

Auf den Punkt gebracht

- Wie unsere Analysen zeigen, besteht für den US-Dollar nach einer mehrjährigen Stärkephase derzeit ein hohes Risiko für eine Abwertung.

- Die Veränderung (oder Dynamik) des Wirtschaftswachstums und der Realzinsen hatte in der Vergangenheit einen besonders starken Einfluss, wenn der Dollar-Wechselkurs extreme Niveaus erreichte.

- In diesem Beitrag erläutern wir, wie die zu erwartenden US-Dollar-Renditen tendenziell empfindlicher auf Faktoren des Wirtschaftswachstums und der Realzinsen reagieren, wenn der Dollar teurer wird.

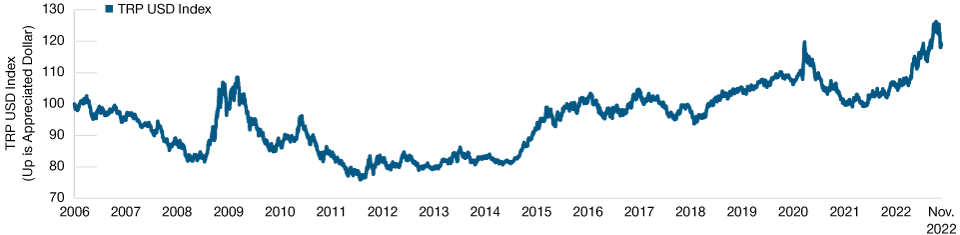

Der T. Rowe Price U.S. Dollar (TRP USD) Index

Einführung: Dank der außergewöhnlichen US-Politik und des robusten Wirtschaftswachstums hat der TRP USD Index (siehe Kasten unten) seit seinem Tiefststand während der Coronavirus-Pandemie stark zugelegt. In den vergangenen 18 Monaten ist der Index um 26%1 gestiegen, wodurch sich der seit 2014 verzeichnete Aufwärtstrend der US-Währung fortgesetzt hat (Abbildung 1). Diese Aufwertung fiel mit mehreren Entwicklungen zusammen: dem Beginn und der anschließenden Beschleunigung des geldpolitischen Straffungszyklus in den USA, dem im Vergleich zu anderen Industrieländern stärkeren US-Wirtschaftswachstum und mit einer Phase des weltweiten Abbaus von Risikopositionen, in der der „Sonderweg“ der USA die Norm war und der Dollar als sicherer Hafen galt.

TRP USD Index

(Fig. 1) The index has appreciated sharply since the pandemic lows

As of November 21, 2022.

Past performance is not a reliable indicator of future performance.

Source: J.P. Morgan/Haver Analytics; T. Rowe Price analysis (see Additional Disclosure).

Infolge dieser zehn Jahre andauernden Aufwertung hat der TRP USD Index ein historisch hohes Niveau erreicht, was die Frage aufwirft, ob dem US-Dollar möglicherweise eine rasche Trendumkehr bevorsteht.

In diesem Beitrag untersuchen wir die wesentlichen Einflussfaktoren für die Dollar-Forward-Renditen2 und konzentrieren uns dabei auf Zeiträume, in denen extreme Dollarrenditen verzeichnet wurden.

T. Rowe Price U.S. Dollar Index

Der T. Rowe Price U.S. Dollar Index, der 2020 lanciert wurde, wird aus einem gleich gewichteten Korb täglicher Renditen eines hypothetischen Portfolios gebildet, das in den US-Dollar gegenüber den anderen G-10-Währungen, nämlich dem australischen Dollar, dem britischen Pfund, dem kanadischen Dollar, dem Euro (Deutsche Mark, vor 1993), dem japanischen Yen, dem neuseeländischen Dollar, der norwegischen Krone, der schwedischen Krone und dem Schweizer Franken investiert ist. Bei Bedarf verwendet der Index die Zinsdifferenz der Dreimonats-Interbankensätze, um einen ungefähren Carry-Return-Index für jedes Währungspaar zu erstellen.

Vier wesentliche Einflussfaktoren für Dollarrenditen

Im Wesentlichen untersuchen wir die Rolle der folgenden vier Faktoren, die wahrscheinlich entscheidenden Einfluss auf die zu erwartenden US-Dollar-Renditen auf Sicht von zwölf Monaten haben:

- Relatives US-Wachstum: die Differenz zwischen dem US-Wirtschaftswachstum3 und dem Wachstum anderer G10-Volkswirtschaften

- Relative US-Wachstumsdynamik: die dreimonatige Veränderung des Faktors relatives US-Wachstum (wie im vorhergehenden Punkt beschrieben)

- Relative US-Realzinsen: die Differenz zwischen 10-jährigen US-TIPS4 und den Realzinsen der fünf anderen Länder mit seit Langem etablierten Märkten für inflationsgebundene Anleihen (Australien, Deutschland, Großbritannien, Japan und Kanada)

- Relative Dynamik der US-Realzinsen: die dreimonatige Veränderung des Faktors US-Realzinsen (wie im vorherigen Punkt beschrieben)

Auf dieser Basis quantifizieren wir die Sensitivität der US-Dollar-Forward-Renditen gegenüber diesen Faktoren in der Vergangenheit, wobei wir uns vor allem auf Phasen extremer Renditen konzentrieren. Bei unserer Analyse gelangten wir zu folgenden zentralen Erkenntnissen:

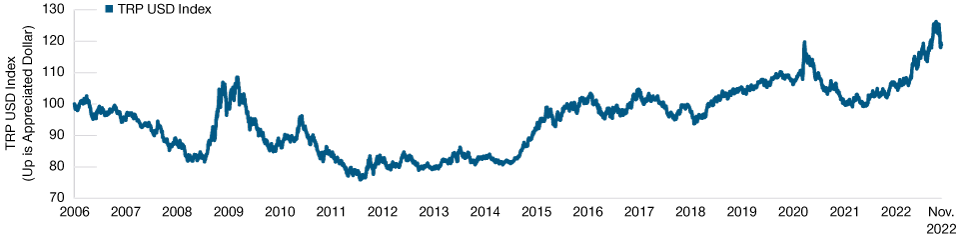

Analyse der Dollarrenditen und des Dollar-Index: Derzeit ist der Dollar nicht nur teuer, seine Aufwertung erfolgte auch sehr schnell. Sowohl im Hinblick auf das Indexniveau als auch auf Basis der Renditen ist das derzeitige Umfeld im Vergleich zur Vergangenheit extrem. In Abbildung 2 werden sowohl die Entwicklung des Dollar-Index in der Vergangenheit als auch die in gleitenden 1-Jahres-Zeiträumen erzielten Dollarrenditen einer von zehn Kategorien (Dezilen) zugeordnet – von niedrig bis hoch. Unser Index befindet sich im achthöchsten dieser zehn historischen Bewertungsdezile, und das Renditeniveau erreicht das neunthöchste Dezil der Dollarrenditen (Abbildung 2). Zudem haben sich Dollarrenditen rasch geändert. In nur 14 Monaten stieg ihr Niveau drastisch an und verbesserte sich vom niedrigsten zum höchsten Dezil5 (Abbildung 2). Doch ebenso rasch könnte es in Zukunft zu einer Trendumkehr kommen.

TRP USD Index

(Abb. 1) Der Index hat seit den Tiefstständen der Pandemie stark zugelegt

Stand: 21. November 2022.

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge.

Quelle: J.P. Morgan/Haver Analytics; Analysen von T. Rowe Price (siehe „Zusätzliche

Angaben“).

Dezile des TRP USD Index und der US-Dollar-Renditen

(Abb. 2) Sowohl der Index als auch die Renditen bewegen sich auf historisch sehr hohen Niveaus

Stand: 21. November 2022.

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge.

Quelle: J.P. Morgan/Haver Analytics; Analysen von T. Rowe Price (siehe „Zusätzliche

Angaben“).

Interessanterweise fielen Phasen, in denen der Dollar teuer wurde, in der Vergangenheit mit einem Umfeld hoher und rasch steigender Renditen zusammen. Darüber hinaus gingen die Wendepunkte bei den Dollarrenditen jenen der Indexentwicklung voraus.6

Welche potenziellen Folgen ergeben sich daraus für die Märkte?

- Der US-Dollar scheint derzeit anfällig für eine Abwertung zu sein: Im aktuellen Umfeld ist der US-Dollar zunehmend davon abhängig, dass das Wirtschaftswachstum und die Realzinsen fortgesetzt für positive Überraschungen sorgen.

- Die Sensitivität bzw. das Beta des Dollar wird von den vorherrschenden Bedingungen beeinflusst: Die Sensitivität oder das Beta der Dollarrenditen gegenüber Faktoren mit Bezug zum Wirtschaftswachstum und den Realzinsen hängt davon ab, in welchem Dollar-Renditeumfeld wir uns befinden (d.h. ob der Dollar auf- oder abwertet), Die Sensitivität gegenüber diesen Faktoren war in Phasen mit extremen Dollarrenditen 2 bis 30 Mal größer als auf einem mittleren Niveau (siehe Abbildungen 3 und 4 im nächsten Abschnitt).7

- Die Änderungsgeschwindigkeit spielt eine Rolle: Veränderungen der relativen Wachstumsdynamik und der relativen Dynamik der Realzinsen hatten einen übergroßen Einfluss. Wenn sich der Dollar und die Dollarrenditen auf äußerst hohen Niveaus bewegten – oder am rechten Rand der statistischen Verteilung, wie es derzeit der Fall ist –hatten diese dynamikbezogenenen Faktoren in der Vergangenheit einen überproportionalen Einfluss auf die Renditen der nächsten 12 Monate.

Dollar-Impulsgeber in Extrembereichen – ein neues „Dollar-Smile“8

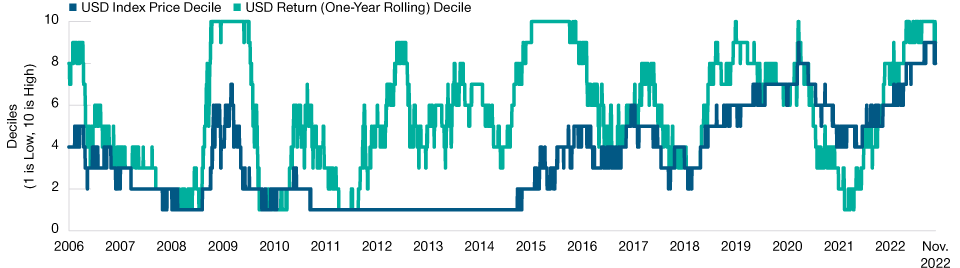

Da der US-Dollar verschiedene Phasen der Auf- und Abwertung durchläuft, haben wir versucht, formal zu erfassen, wie die Renditen in der Vergangenheit auf Veränderungen der wichtigsten fundamentalen Einflussfaktoren reagiert haben. Dabei haben wir eine als Quantilsregression bezeichnete Regressionstechnik verwendet, mit der wir die Stichprobe in verschiedene „Marktregimes“ für die Renditen unterteilen9 und dadurch erfassen können, wie die Dollar-Forward-Renditen auf Veränderungen der Faktoren in der gesamten Dollar-Renditeverteilung reagiert haben. Dieses Verfahren ist besonders aufschlussreich, da wir dabei auf robuste Weise analysieren können, inwiefern sich die Renditen an den Rändern der statistischen Verteilung (d.h. bei extremen Ereignissen) anders verhalten als in einem „normaleren“ Umfeld (d.h. in der Mitte der Renditeverteilung).

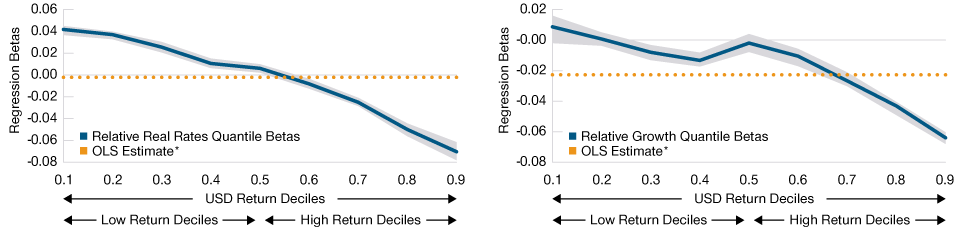

Die Abbildungen 3 und 4 zeigen die Sensitivität der auf Sicht von zwölf Monaten erwarteten Dollarrenditen gegenüber den genannten Faktoren unter unterschiedlichen Renditebedingungen – dargestellt durch die Dezile der Dollarrenditen auf der x-Achse und die Regressionskoeffizienten auf der y-Achse. Die Regressionskoeffizienten verdeutlichen das Beta der Dollarrenditen gegenüber den einzelnen fundamentalen Einflussfaktoren in unserem Modell, auf Basis einer gemeinsamen Schätzung (multivariate Regression).

Wie die Analyse zeigt, waren die Dollar-Forward-Renditen übermäßig stark von der relativen Wachstumsdynamik und der relativen Dynamik der Realzinsen abhängig (Abbildung 3). Bei einem Wechsel von einem normalen Renditeumfeld zu einem Umfeld mit hohen Renditen nahmen diese Abhängigkeiten zu. Das bedeutet, dass Änderungen der relativen Geschwindigkeit der US-Konjunktur oder der realen Zinsentwicklung wahrscheinlich einen unverhältnismäßig großen Einfluss auf die Dollar-Forward-Renditen haben, wenn das Renditeniveau bereits hoch ist. Diese Konvexitätseffekte bezeichnen wir als das „neue Dollar-Smile“.

Faktoren in Bezug auf die Dynamik der relativen Realzinsen und des Wirtschaftswachstums

(Abb. 3) Koeffizienten der Quantilsregression für die zu erwartenden Dollarrenditen auf Sicht von zwölf Monaten

Stand: 21. November 2022

Die in der Zukunft tatsächlich erzielten Ergebnisse können erheblich von den dargestellten Ergebnissen abweichen. Die Veränderung der Zeiträume und anderer Ausgangsdaten können die dargestellten Ergebnisse wesentlich beeinflussen.

Analysierter Zeitraum: Januar 2006 bis November 2022. Der schattierte Bereich zeigt das Konfidenzintervall für die Beta-Schätzung.

* Die gewöhnliche Methode der kleinsten Quadrate (MKQ) ist eine Technik zur Regressionsmodellierung, mit der sich der Abstand zwischen den vorhergesagten und den beobachteten Werten schätzen lässt.

Quellen: J.P. Morgan/Haver Analytics und DeepMacro, LLC; Analysen von T. Rowe Price (siehe „Zusätzliche Angaben“).

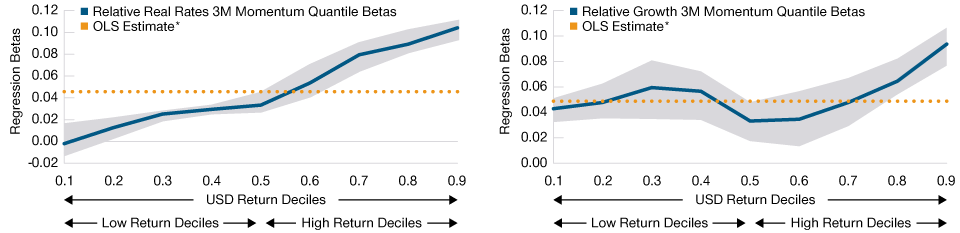

Bei hohen Dollarrenditen wurde die Differenz zwischen den Faktoren Wachstum und Realzinsen dagegen negativ (die orange gepunktete Linie verschiebt sich in Abbildung 4 vom positiven in den negativen Bereich). Somit waren bei längeren Zeithorizonten die Mean-Reversion-Effekte in einem Umfeld hoher Renditen stärker ausgeprägt. Dieses Ergebnis erklärt auch, warum das traditionelle Dollar-Smile entsteht: Wenn die US-Wirtschaft ausreichend stark wächst, kann sie das Wachstum aller Volkswirtschaften ankurbeln. Dies kann zu einer Abwertung des Dollar führen, wenn die Anleger – in einem Umfeld mit geringerer Risikoaversion – auf der Suche nach höheren Renditen Kapital aus den USA in andere Volkswirtschaften umschichten.

Differenz zwischen den Faktoren relative Realzinsen und Wirtschaftswachstum

(Abb. 4) Koeffizienten der Quantilsregression für die zu erwartenden Dollarrenditen auf Sicht von zwölf Monaten

Stand: 21. November 2022

Die in der Zukunft tatsächlich erzielten Ergebnisse können erheblich von den dargestellten Ergebnissen abweichen. Die Veränderung der Zeiträume und anderer Ausgangsdaten können die dargestellten Ergebnisse wesentlich beeinflussen.

Analysierter Zeitraum: Januar 2006 bis November 2022. Der schattierte Bereich zeigt das Konfidenzintervall für die Beta-Schätzung.

* Die gewöhnliche Methode der kleinsten Quadrate (MKQ) ist eine Technik zur Regressionsmodellierung, mit der sich der Abstand zwischen den vorhergesagten und den beobachteten Werten schätzen lässt.

Quellen: J.P. Morgan/Haver Analytics und DeepMacro, LLC; Analysen von T. Rowe Price (siehe „Zusätzliche Angaben“).

Die Kombination der Abbildungen 3 und 4 hat für den Dollar im derzeitigen Umfeld beträchtliche Konsequenzen. Die Dollarrenditen waren in jüngster Zeit derart hoch (in den obersten Dezilen), dass die US-Wirtschaft vom aktuellen Niveau aus weiter an Fahrt gewinnen muss, damit die Dollar-Aufwertung anhält. Darüber hinaus hängt der weitere Anstieg der Dollarrenditen zunehmend von den dynamikbezogenen Faktoren ab.

Diese Abhängigkeit von der Dynamik der Entwicklung deutet daher auf das Potenzial für eine künftige Schwäche des Dollar hin. Sollte die relative Geschwindigkeit des Wirtschaftswachstums oder der Realzinsentwicklung eine Trendumkehr verzeichnen, könnten auch die Dollar-Forward-Renditen schnell und deutlich sinken. Nach dem derzeitigen Stand müssen sich die Unterstützungsfaktoren für den Dollar weiter überdurchschnittlich entwickeln, damit sich die US-Währung auf dem aktuellen Niveau halten kann. Anders ausgedrückt: Die Hürde für die Dollarrenditen ist derzeit äußerst hoch.

Die USA im Vergleich zu anderen Märkten

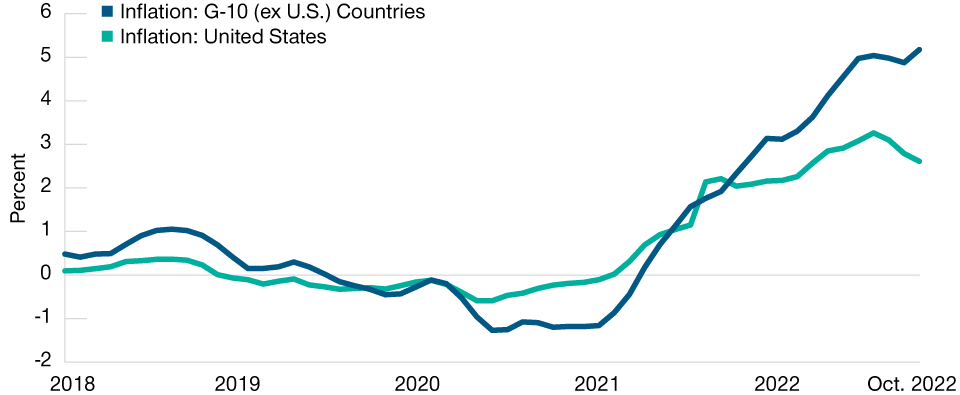

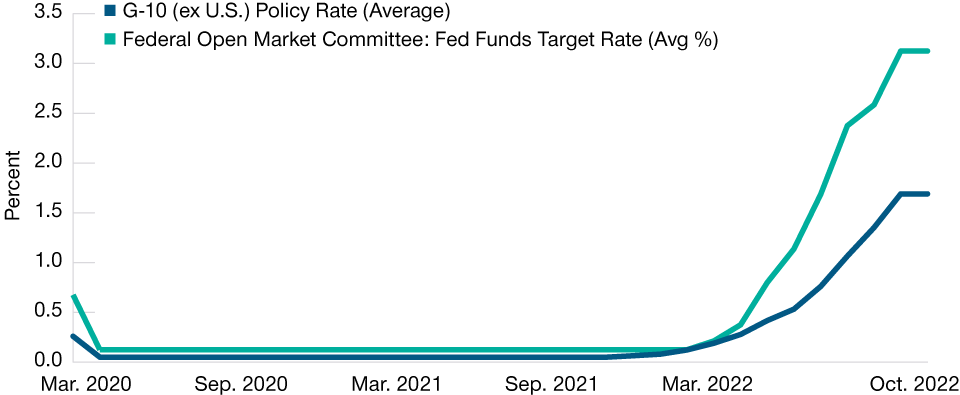

Im Vergleich zu den USA weisen die anderen G10-Volkswirtschaften derzeit höhere Inflationsraten auf (Abbildung 5) und verfolgen eine lockerere Geldpolitik (Abbildung 6).

US-Inflation bleibt unter dem Niveau anderer Industrieländer

(Abb. 5) Faktor Inflation: USA im Vergleich zu den restlichen G10-Ländern

Stand: 31. Oktober 2022

Die Schätzungen für den Faktor Inflation zeigen eine von DeepMacro, LLC ermittelte Kennzahl für den Preisdruck, die anhand von täglich erhobenen Daten eine Prognose für die unmittelbar bevorstehende Inflationsentwicklung in über 30 Ländern ermöglicht.

Quelle: DeepMacro, LLC/Haver Analytics; Analysen von T. Rowe Price.

US-Geldpolitik ist im Vergleich zu anderen Industrieländern restriktiver

(Abb. 6) Leitzinsen: USA im Vergleich zu den restlichen G10-Ländern

Stand: 31. Oktober 2022

Quellen: Bank of Canada, Europäische Zentralbank, Sveriges Riksbank, Bank of England, Bank of Japan, Federal Reserve Board/Haver Analytics; Analysen von T. Rowe Price.

Angesichts der Diskrepanzen im geldpolitischen Zyklus zwischen den USA und den anderen G10-Ländern halten wir es mit Blick auf die nächsten sechs bis zwölf Monate für sehr wahrscheinlich, dass entweder diese geldpolitischen Unterschiede nachlassen oder dass sich die US-Wirtschaft stärker abschwächt als die Konjunktur der anderen G10-Volkswirtschaften.

Fazit

Unsere Analyse hat gezeigt, dass die Konvexitätseffekte in Bezug auf den US-Dollar erheblich sind und dass die derzeitigen Bedingungen erwarten lassen, dass sich die Asymmetrie wahrscheinlich in einer Dollar-Abwertung niederschlagen wird, wenn das außergewöhnliche Wachstum der US-Wirtschaft nachlässt. Der Dollar ist zunehmend davon abhängig, dass das Wirtschaftswachstum und die Realzinsen fortgesetzt für positive Überraschungen sorgen, was nur schwer zu erreichen ist. Die Abhängigkeit von diesen dynamikbezogenen Faktoren deutet daher auf das Potenzial für eine künftige Schwäche des Dollar hin. Sollte die relative Geschwindigkeit des Wirtschaftswachstums oder der Realzinsentwicklung eine Trendumkehr verzeichnen, rechnen wir mit einer deutlichen und raschen Abwertung des Dollar.

Darüber hinaus stellen wir fest, dass das Beta der Dollarrenditen gegenüber Faktoren mit Bezug zum Wirtschaftswachstum und den Realrenditen davon abhängt, in welchem Dollar-Renditeumfeld wir uns befinden. Unsere Analyse hat zudem verdeutlicht, dass Veränderungen der relativen Wachstumsdynamik und der relativen Dynamik der Realzinsen einen übergroßen Einfluss haben können. Wenn sich der Dollar-Wechselkurs und die Dollarrenditen auf äußerst hohen Niveaus bewegten, hatten Veränderungen dieser dynamikbezogenen Faktoren in der Vergangenheit einen überproportionalen Einfluss auf die Renditen der nächsten zwölf Monate.

WICHTIGE HINWEISE

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen) und sollte nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe einschließlich T. Rowe Price Associates, Inc. und/oder deren verbundene Unternehmen beziehen Einkommen aus den Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Anleger erhalten ihr ursprünglich investiertes Kapital möglicherweise nicht in voller Höhe zurück.

Dieses Dokument stellt weder ein Angebot oder eine Einladung noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Dieses Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die in den Dokumenten enthaltenen Informationen und Meinungen stammen aus Quellen, die wir für zuverlässig und aktuell halten; die Richtigkeit und Vollständigkeit dieser Quellen können wir jedoch nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den angegebenen Zeitpunkt und können ohne vorherige Ankündigung ändern; sie unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt. Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.