August 2022 / INVESTMENT INSIGHTS

Berichte über das Aus für Schwellenländeranleihen sind übertrieben

Attraktive Spreads eröffnen Kaufgelegenheiten in der Assetklasse

Auf den Punkt gebracht

- In einem äußerst schwierigen Umfeld kamen Anleihen der Schwellenländer (EM) aufgrund der ausgeprägten Risikoscheu der Anleger besonders unter die Räder.

- Auf Rücksetzer bei EM-Assets folgt historisch üblicherweise eine starke Erholung. Zudem scheinen potenzielle weitere Ausfä

- Wir glauben, dass die historisch sehr attraktiven Spreads bei EM-Anleihen gute Kaufgelegenheiten eröffnen.

Anleihen der Schwellenländer (EM) erlitten zuletzt so hohe Verluste wie seit zehn Jahren nicht mehr. Grund dafür war die Angst der Anleger vor steigenden Zinsen und einer weltweiten Rezession. So wies der JP Morgan EMBI Global Diversified, der Referenzindex für auf US-Dollar lautende EM-Staatsanleihen, Ende Juni eine rollierende 12-Monats-Rendite von -21,2 % auf. Wir glauben jedoch, dass die Assetklasse aufgrund anhaltend solider Fundamentaldaten und attraktiver Spreads gute Kaufgelegenheiten bietet.

Die Finanzmärkte erlebten bislang ein herausforderndes Jahr. Die steigende Inflation, das stagnierende Wachstum und die Störungen infolge der russischen Invasion in der Ukraine haben die Volkswirtschaften, die ohnehin noch mit den schweren Folgen der Coronapandemie kämpfen, zusätzlich unter Druck gesetzt. Dabei sind Aktien und Anleihen synchron in die Tiefe gestürzt, sodass die Anleger kaum sichere Häfen finden, bis sich die Lage wieder entspannt. Anleihen der Schwellenländer gelten traditionell als risikoreicher, weshalb sie von der Verkaufswelle stärker erfasst wurden als bestimmte andere Festzinspapiere.

Bewertungen spiegeln die Realität besser wider als andere Märkte

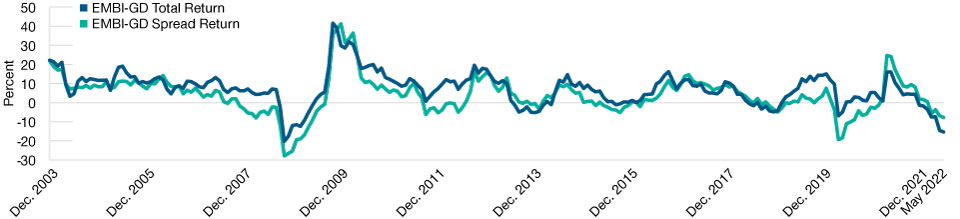

Warum sind wir also der Meinung, dass jetzt ein guter Einstiegspunkt für EM- Hartwährungsstaatsanleihen sein könnte? Die Erfahrung zeigt, dass ein starker Rückgang bei EM-Anleihen historisch üblicherweise ein starker Contrarian-Indikator für die Performance in den darauffolgenden 12 Monaten ist. Mit anderen Worten: Auf starke Verluste folgte in der Vergangenheit eine kräftige Erholungsrally (Abbildung 1). Darüber hinaus wurden alle EM-Staatsanleihen, die in den kommenden 12 bis 24 Monaten dauerhaft an Wert verlieren dürften, bereits identifiziert und eingepreist. Infolgedessen sehen wir an den Schwellenmärkten kaum noch Anleihen, die zu hoch bewertet wären. Daher halten wir die aktuellen Spreads bei EM-Anleihen im historischen Vergleich für äußerst attraktiv.

Auf hohe Verluste folgt bei EM-Anleihen historisch üblicherweise eine starke Erholungsrally

Abb. 1: Ein Ausverkauf bei EM-Anleihen war in der Vergangenheit immer ein starker Contrarian-Indikator

Stand: 31. Mai 2022.

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung.

Wenn der Spread/Gesamtertrag des EMBI-GD unter Null fällt, ist dies üblicherweise ein zuverlässiger Indikator für zweistellige Jahresrenditen.

Quelle: JP Morgan (siehe „Zusätzliche Angaben“).

Der Rückgang des EMBI Global Diversified-Index um -21,2 % ist zu etwas mehr als der Hälfte (10,8 %) auf den Anstieg der US-Zinsen und zur anderen Hälfte auf die Verschlechterung der Anlegerstimmung gegenüber der Assetklasse zurückzuführen. Die höheren Zinsen haben zur Folge, dass EM-Anleihen heute um 2 bis 3 % höher rentieren als noch zu Beginn des Jahres. Auch wenn die höheren Zinsen noch eine ganze Weile anhalten dürften (und die Verluste, die sich aus den höheren US-Zinsen ergeben, infolgedessen kurzfristig nicht wieder aufgeholt werden können), werfen EM-Anleihen jetzt deutlich höhere Renditen ab als noch vor sechs Monaten.

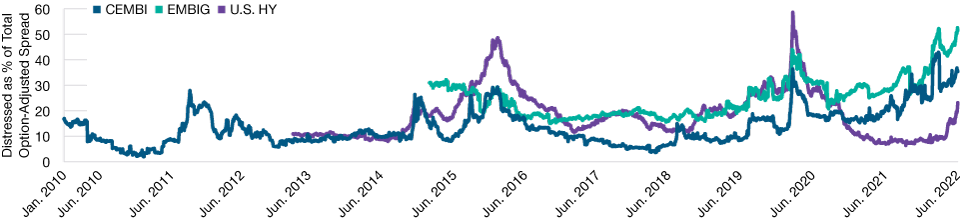

Was die Anlegerstimmung betrifft, so wissen wir, dass diese schnell umschlagen kann und sie sich eher kurz- bis mittelfristig wieder ändern dürfte. Obwohl sich ihre Fundamentaldaten verbessern, werden EM-Anleihen von vielen Anlegern weiterhin stigmatisiert. So halten die meisten Anleger die Assetklasse eher für verzichtbar als etwa US-Hochzinsanleihen. Daher zählen EM-Anleihen üblicherweise zu den ersten Papieren, die abgestoßen werden, wenn das Umfeld schwieriger wird. Gegenwärtig preisen die Märkte bei EM-Anleihen beispielsweise einen Abschwung des Kreditzyklus ein: Rund 35 % des optionsbereinigten Spreads zwischen EM-Anleihen und US-Treasuries stammen von notleidenden Papieren (Abbildung 2). Im Gegensatz dazu befindet sich der Beitrag notleidender Schuldpapiere im US-Hochzinsindex fast auf einem zyklischen Tiefstand.

Die Märkte preisen einen Abschwung des EM-Kreditzyklus ein

Abb. 2: Die erwarteten Ausfälle sind bei EM-Anleihen viel höher als bei US-Hochzinspapieren

Stand: 30. Juni 2022.

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung. Die in der Zukunft tatsächlich erzielten Ergebnisse können erheblich von den Erwartungen abweichen.

CEMBI: JP Morgan Corporate Emerging Market Bond Index, EMBIG: JP Morgan Emerging Market Bond Global Index, U.S. HY: US Corporate High Yield Bond Index.

Quellen: JP Morgan und Bloomberg Finance L.P. Analysen von T. Rowe Price (siehe „Zusätzliche Angaben“).

Dies bedeutet nicht zwangsläufig, dass die Anleger EM-Anleihen übermäßig pessimistisch bewerten, sondern könnte auch darauf hindeuten, dass sie andere Assetklassen zu sorglos einschätzen. Während an den Schwellenmärkten die unzähligen Risiken für die Weltwirtschaft bereits weitgehend eingepreist sind, ist dies anderswo möglicherweise nicht der Fall. Oder aber, die Anleger gehen davon aus, dass die Zentralbanken schon zur Hilfe eilen werden.

Angesichts der gegenwärtigen Unsicherheit in Bezug auf die Weltwirtschaft und die Finanzmärkte ist es schwierig, überzeugende Prognosen über die kurzfristige Zinsentwicklung zu machen. Die jüngsten Daten haben überrascht, und die Fed hat bereits gezeigt, dass sie schnell auf neue Daten reagiert. Dementsprechend liegt der MOVE-Index, der die Volatilität an den Anleihemärkten misst, derzeit knapp unter 140 (gegenüber rund 85 im Januar und weniger als 60 im Juni 2021), was auf ein hohes Maß an Unsicherheit in Bezug auf die Zinsentwicklung hinweist. Auch wenn weitere Überraschungen möglich sind, dürfte der Zinserhöhungszyklus der Fed doch eher am Ende als am Anfang stehen. Wir gehen daher davon aus, dass sich die Zinsvolatilität abschwächt, bevor die Zinsen selbst wieder sinken – was eine Vorstufe für eine Erholungsrally bei EM-Anleihen sein dürfte.

Für Anleger, die sich Sorgen um die Duration machen, ist wichtig, dass die Breakeven-Inflationsraten auf einem zyklisch hohen Niveau liegen. Ausgehend von den Break-even-Raten müssten die Renditen für 10-jährige US-Treasuries um weitere 100 Basispunkte steigen, bevor EM-Anleihen im kommenden Jahr an Wert verlieren. Ein solches Szenario ist zwar möglich, aber höchst unwahrscheinlich.

Selektivität kann die Renditen nach oben treiben

Insgesamt sind wir der Meinung, dass die derzeitige Rendite von EM-Anleihen ein angemessenes Bild dessen widerspiegelt, was ein Anleger wahrscheinlich vereinnahmen wird. Die Bewertungen scheinen im Großen und Ganzen korrekt zu sein, was bedeutet, dass sich die Verlustrisiken in Grenzen halten dürften. Darüber hinaus haben aktive Assetmanager die Möglichkeit, durch eine selektive Titelauswahl den JP Morgan EMBI Global Diversified-Index zu übertreffen. So können Anleger beispielsweise in Erwägung ziehen, notleidende Staatsanleihen und Anleihen der höchsten Bonitätskategorien zu meiden und stattdessen hochwertige Titel mit B- und BB-Rating überzugewichten, die Renditen von über 7 % bieten und ein sehr geringes Ausfallrisiko aufweisen. Darüber hinaus tragen Länder, die entweder eine blockfreie oder eine westlich orientierte Außenpolitik verfolgen, ein geringeres Risiko als Länder, die einem Sanktionsrisiko unterliegen oder in regionale Streitigkeiten verwickelt werden könnten.

WICHTIGE HINWEISE

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen) und sollte nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe einschließlich T. Rowe Price Associates, Inc. und/oder deren verbundene Unternehmen beziehen Einkommen aus den Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Anleger erhalten ihr ursprünglich investiertes Kapital möglicherweise nicht in voller Höhe zurück.

Dieses Dokument stellt weder ein Angebot oder eine Einladung noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Dieses Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die in den Dokumenten enthaltenen Informationen und Meinungen stammen aus Quellen, die wir für zuverlässig und aktuell halten; die Richtigkeit und Vollständigkeit dieser Quellen können wir jedoch nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den angegebenen Zeitpunkt und können ohne vorherige Ankündigung ändern; sie unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt. Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

August 2022 / INVESTMENT INSIGHTS