Juni 2022 / INVESTMENT INSIGHTS

Flexibler Anleiheansatz für volatile Märkte

So kann der T. Rowe Price Funds SICAV–Dynamic Global Bond Fund¹ in diesem schwierigen Umfeld von Nutzen sein

Auf den Punkt gebracht

- In einem Umfeld, das von einer erhöhten Volatilität und massiven Verkäufen an den Anleihemärkten geprägt war, erzielte der Dynamic Global Bond Fund in den ersten Monaten des Jahres 2022 eine positive Rendite.

- Die Anleihemärkte sind in eine neue Phase eingetreten, in der mit einer beständigeren Volatilität zu rechnen sein dürfte, weil die Zentralbanken ihre Liquiditätsunterstützung zurücknehmen.

- Anlegerinnen und Anleger sollten in puncto Diversifizierung umdenken, weil sich das Verhältnis zwischen Aktien und Anleihen offenbar ändert.

1Der Fonds wird aktiv verwaltet, und der Manager unterliegt keinen Beschränkungen durch die Benchmark des Fonds, die ausschließlich zum Vergleich der Performance dient.

Dieses Jahr ist für die Anleiheanleger bislang extrem schwierig, und die Volatilität dürfte anhalten, derweil sich die Märkte auf ein Leben ohne unterstützende Maßnahmen der Zentralbanken einstellen. Unseren Ansatz, der auf absolute Anleiheerträge setzt, halten wir für dieses Umfeld sehr gut geeignet. Er ist flexibel, legt den Fokus auf ein aktives Management der Duration und setzt defensive Absicherungen ein, um abseits von Risikoanlagen zu diversifizieren.

Volatilität dürfte anhalten

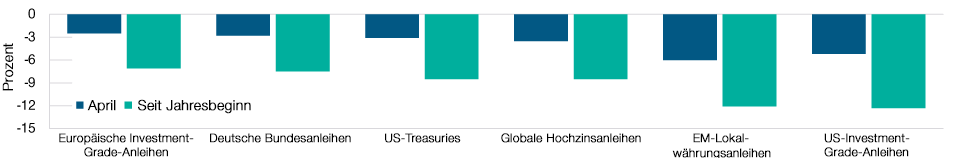

An den Anleihemärkten verliefen die letzten Monate sehr unruhig. Während die Renditen von Staatsanleihen stark stiegen, gab ansonsten fast jedes Segment dieser Anlageklasse nach (Abbildung 1). Angesichts dieser beispiellosen Bewegungen fragen sich viele Anleger, wie lange diese Unruhe noch andauern kann. Weitere Bewegungen dieses Ausmaßes und dieser Stärke sind zwar, insbesondere an den Märkten für Staatsanleihen, schwer vorstellbar, doch vorüber sind diese unruhigen Zeiten noch lange nicht. Möglicherweise fangen sie gerade erst an. Wir stehen am Beginn einer neuen Phase für die Anleihemärkte, die sich auf ein Leben ohne unterstützende Maßnahmen der Zentralbanken einstellen.

Schwierige Zeiten an den globalen Anleihemärkten

(Abb. 1) Aufschlüsselung der Performance der wichtigsten Segmente des Anleihemarkts

Stand: 30. April 2022. Alle Indexrenditen sind Gesamtrenditen.

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge.

Euro-Investment-Grade-Anleihen: Bloomberg Global Aggregate Corporate–European Euro Index hedged to USD, deutsche Bundesanleihen: Bloomberg Global Treasury: Germany Index hedged to USD, US-Treasuries: Bloomberg U.S. Treasury Index, globale Hochzinsanleihen: Bloomberg Global High Yield Index hedged to USD, EM-Lokalwährungsanleihen: J.P. Morgan Government Bond Index–Emerging Markets (GBI–EM) Global Diversified, US-Investment-Grade-Anleihen: Bloomberg Global Aggregate Corporate–United States Index hedged to USD.

Quellen: Bloomberg und J.P. Morgan Chase & Co.; Analysen von T. Rowe Price (siehe Abschnitt „Zusätzliche Angaben“).

Die Zentralbanken der Industrieländer reagieren auf die höchste Inflation seit Jahrzehnten, indem sie dem Markt Liquidität entziehen und die Zinssätze erhöhen. Zudem planen einige Zentralbanken, allen voran die US-Notenbank (Fed), ihre Bilanz nach und nach zu reduzieren. Die bevorstehende quantitative Straffung dürfte nach unserer Meinung sehr viel zügiger ablaufen und stärker sein als jemals zuvor, insbesondere wenn mehrere globale Zentralbanken auf gleiche Weise handeln.

Vor diesem Hintergrund ist schwer vorstellbar, dass die Volatilität an den Anleihemärkten bald abnimmt – wir gehen im Gegenteil davon aus, dass sie langfristig bestehen bleibt. In der aktuellen Situation sind Risikomärkte wie etwa jene für Unternehmensanleihen besonders anfällig, denn auch nach dem letzten Abverkauf haben sie die Aussicht auf eine quantitative Straffung noch nicht vollständig eingepreist. Deshalb erwarten wir, dass sich die Kreditspreads noch mehr ausweiten werden, während sich der Markt bemüht, mit den restriktiveren Liquiditätsbedingungen, dem nachlassenden Wachstum und der höheren Inflation zurechtzukommen. Dies könnte zwar schwierig werden, doch irgendwann dürfte der Markt an einen Wendepunkt kommen, an dem die Bewertungen wieder attraktiv werden und sich interessante potenzielle Kaufmöglichkeiten ergeben.

Wir sind davon überzeugt, dass Volatilitätsmanagement in diesem neuen Umfeld unverzichtbar sein wird. Im Dynamic Global Bond Fund versuchen wir mit defensiven Absicherungspositionen, die Performance in Zeiten einer erhöhten Risikoabneigung zu sichern. In diesem Umfeld dürfte es zudem auch sehr auf Flexibilität ankommen. Die erhöhte Volatilität könnte zu Kursverzerrungen führen, sodass unsere Fähigkeit, taktisch zu agieren, von Nutzen sein kann. Dies zeigte sich zum Beispiel im März 2020, als wir auf den heftigen Abverkauf an den Kreditmärkten reagierten und uns in ausgewählten Unternehmensanleihen engagierten, die sich von ihren Fundamentaldaten entkoppelt hatten und die unsere Bottom-up-Analysen als attraktiv einstuften.

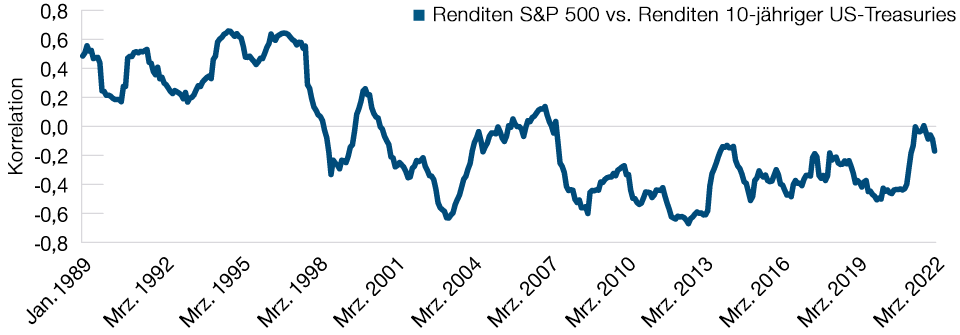

Guter Zeitpunkt, die Risikostreuung zu überdenken

Die Anleihemärkte erleben gerade eine Phase der strategischen Veränderungen, weil die Zentralbanken ihre Unterstützung für die Märkte zurücknehmen. In einem solchen Umfeld können sich die Anleger nicht mehr darauf verlassen, dass die gleichen Lösungen wie nach der globalen Finanzkrise funktionieren. Sie müssen also umdenken, insbesondere in puncto Diversifizierung. In diesem Jahr wurden Aktien und Anleihen zuweilen zeitgleich massiv verkauft. Dies zeigt, dass das Verhältnis zwischen Aktien und Anleihen nicht immer konstant ist und sich durchaus ändern kann, vor allem im aktuellen Umfeld, in dem die Zentralbanken die Märkte nicht mehr mit reichlich Liquidität stützen. Wir glauben deshalb, dass Portfoliomanager nicht umhin kommen werden, sich an diese veränderten Korrelationen anzupassen, um nicht mit allen bedeutenden Anlageklassen gleichzeitig Verluste zu erleiden.

Wie sichern Sie sich ab?

(Abb. 2) Korrelation des S&P 500 mit der Rendite 10-jähriger US-Treasuries, gleitende 252-Tagezeiträume

Stand: 31. März 2022.

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge.

Quelle: Bloomberg und Analysen von T. Rowe Price (siehe Abschnitt „Zusätzliche Angaben“).

Im Dynamic Global Bond Fund gehen wir nicht davon aus, dass Anleihen stets ein gutes diversifizierendes Element sind, die sich bei einem Abverkauf von Risikoanlagen wie Aktien in der Regel gut entwickeln. Wir konzentrieren uns stattdessen darauf, das Portfolio aktiv zu verwalten und Liquidität vorzuhalten. Dadurch können wir uns flexibel auf Veränderungen der Marktbedingungen einstellen. Bei der Diversifizierung stützen wir uns außerdem auf das ganze verfügbare Instrumentarium, unter anderem auf Engagements an den Währungs- und Derivatemärkten sowie das klassische Zinsmanagement.

Warum der Dynamic Global Bond Fund?

Innerhalb des Dynamic Global Bond Fund versuchen wir, drei Hauptziele zu erreichen:

- Erzielung regelmäßiger Erträge,

- Diversifizierung in turbulenten Zeiten an den Märkten und

- Management von Abwärtsrisiken wie zum Beispiel steigenden Zinssätzen.

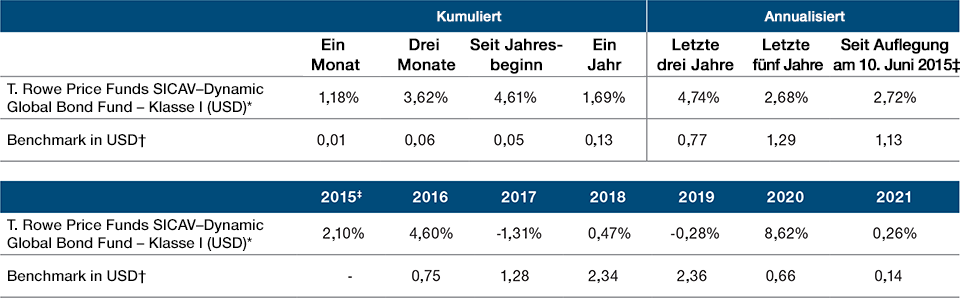

Performanceübersicht

(Abb. 3) T. Rowe Price Funds SICAV–Dynamic Global Bond Fund

Stand: 30. April 2022.

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge.

Berechnung der Werte in US-Dollar.

* Quelle für Angaben zur Wertentwicklung: T. Rowe Price. Die Wertentwicklung des Fonds wird anhand des offiziellen Nettoinventarwerts einschließlich Wiederanlage der Dividenden, falls vorhanden, berechnet. Der Wert der Anlage ändert sich und ist nicht garantiert. Er wird durch Veränderungen des Wechselkurses der Basiswährung des Fonds gegenüber der Zeichnungswährung beeinflusst, sofern es sich um unterschiedliche Währungen handelt. Die Verkaufsgebühren, Steuern und andere lokal geltende Kosten wurden noch nicht abgezogen und werden die Wertentwicklung gegebenenfalls schmälern. Wenn die Basiswährung des Fonds von der Währung der Anteilsklasse abweicht, können sich Wechselkursbewegungen auf die Erträge auswirken.

† Mit Wirkung ab dem 2. November 2021 wurde die primäre Benchmark für den T. Rowe Price Funds SICAV–Dynamic Global Bond Fund in den ICE BofA U.S. 3‑Month Treasury Bill Index geändert. Vor dieser Änderung war die primäre Benchmark der 3M USD LIBOR.

‡ Seit der Auflegung am 10. Juni 2015 bis zum 31. Dezember 2015.

Der Manager unterliegt keinen Beschränkungen durch die Benchmark des Fonds, die ausschließlich zum Vergleich der Performance dient.

Die Marktvolatilität, die seit Anfang 2022 zu beobachten ist, hat unseren Ansatz auf eine wichtige Probe gestellt – und wir haben unsere Ziele erreicht. Der Fonds erbrachte in den ersten vier Monaten des Jahres 2022 eine positive Rendite, und das in einer Zeit, in der es am Anleihemarkt zu einem massiven Abverkauf kam und die Volatilität an allen Risikomärkten erhöht war. Unser aktives Durationsmanagement hatte entscheidenden Anteil an diesem Erfolg, weil wir die Engagements in diesem Zeitraum dynamisch verwalteten. Mit diesem Ansatz konnten wir mit zahlreichen Positionen Gewinne erwirtschaften, unter anderem mit Short-Positionen in Staatsanleihen ausgewählter Industrieländer, Allokationen in inflationsgeschützten Anleihen und gelegentlichen taktischen Long-Engagements.

Klicken Sie hier, um den vollständigen Bericht (als PDF auf Englisch) anzuzeigen >

IMPORTANT INFORMATION

This material is being furnished for general informational and/or marketing purposes only. The material does not constitute or undertake to give advice of any nature, including fiduciary investment advice, nor is it intended to serve as the primary basis for an investment decision. Prospective investors are recommended to seek independent legal, financial and tax advice before making any investment decision. T. Rowe Price group of companies including T. Rowe Price Associates, Inc. and/or its affiliates receive revenue from T. Rowe Price investment products and services. Past performance is not a reliable indicator of future performance. The value of an investment and any income from it can go down as well as up. Investors may get back less than the amount invested.

The material does not constitute a distribution, an offer, an invitation, a personal or general recommendation or solicitation to sell or buy any securities in any jurisdiction or to conduct any particular investment activity. The material has not been reviewed by any regulatory authority in any jurisdiction.

Information and opinions presented have been obtained or derived from sources believed to be reliable and current; however, we cannot guarantee the sources’ accuracy or completeness. There is no guarantee that any forecasts made will come to pass. The views contained herein are as of the date written and are subject to change without notice; these views may differ from those of other T. Rowe Price group companies and/or associates. Under no circumstances should the material, in whole or in part, be copied or redistributed without consent from T. Rowe Price.

The material is not intended for use by persons in jurisdictions which prohibit or restrict the distribution of the material and in certain countries the material is provided upon specific request. It is not intended for distribution to retail investors in any jurisdiction.