Juli 2020 / INVESTMENT INSIGHTS

Für Asien (ex Japan) sind wir noch immer zuversichtlich

Nordasien steht möglicherweise als erste Region an der Schwelle zur „Zeit nach dem Coronavirus“

Die wichtigsten Punkte

- Wir beurteilen die langfristigen Aussichten für die Region Asien (ex Japan) weiterhin positiv, obgleich die kurzfristige Prognosesicherheit bedingt durch das Coronavirus, die globale Rezession und die Schwäche des Welthandels gering ist.

- Für Nordasien haben sich die Konjunkturaussichten gebessert, doch in Indien und weiten Teilen Südostasiens, wo bislang nur wenige Fortschritte gemacht wurden, bereitet das Coronavirus noch immer große Sorgen.

- Sollte die chinesische Inlandsnachfrage zum Trendwachstum zurückkehren, dürfte dies die regionale Wirtschaft im Jahr 2021 stützen. Die schwache globale Exportnachfrage bleibt aber ein Faktor, der für deutliche Belastungen sorgen könnte.

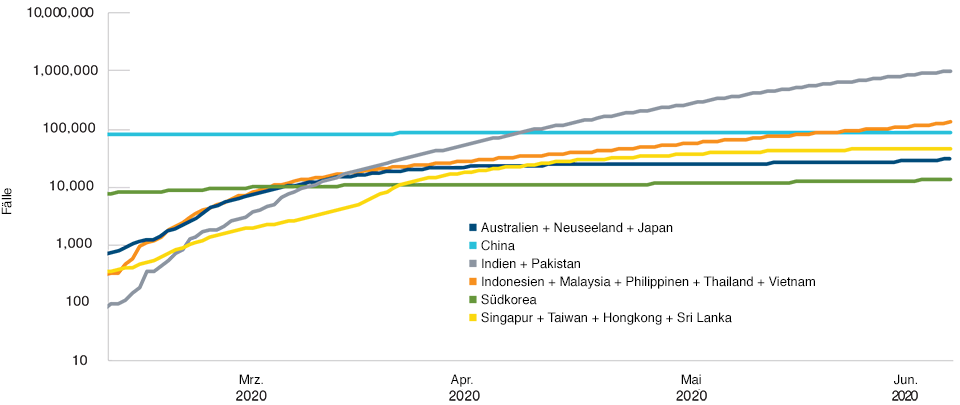

Als erste Region bringt Nordasien das Coronavirus unter Kontrolle

In Nordasien (Großchina, Korea und Japan) ist es den staatlichen Gesundheitsbehörden gelungen, das Coronavirus unter Kontrolle zu bringen. Es scheint, als sei eine schwere zweite Welle weniger wahrscheinlich; ganz auszuschließen ist sie jedoch nicht. Ein lokaler Anstieg der Zahl der Neuinfektionen in Peking im Juni führte der Welt das Risiko einer zweiten Welle deutlich vor Augen. Experten für öffentliche Gesundheit glauben, dass eine zweite Welle einfacher einzudämmen sein wird als die erste, da man sich auf Chinas umfassende Erfahrung mit der Bekämpfung des Coronavirus stützen könne. Die Regierungen in Asien sind sich der Risiken eines erneuten Ausbruchs absolut bewusst und bleiben in erhöhter Alarmbereitschaft. Nach der Zunahme der Neuinfektionen in einem eng eingegrenzten Gebiet im Mai wurden in Wuhan innerhalb von zehn Tagen alle 10 Millionen Einwohner der Stadt auf das Coronavirus getestet – ein wahrer Kraftakt. Es wurden nur wenige Neuinfektionen festgestellt. Alle Betroffenen waren asymptomatisch und wurden als wahrscheinlich nicht ansteckend eingestuft.

Nordasien ist die erste Region, die an der Schwelle zur „Zeit nach dem Coronavirus“ steht, und hat die Beschränkungen aufgehoben oder gelockert. Dank des starken Rückgangs der neuen Fälle sehen Verbraucher und Geschäftsleute nun Licht am Ende des Tunnels. In früheren Pandemien erreichten die Märkte zu diesem Zeitpunkt ebenfalls die Talsohle. In Indien breitet sich das Coronavirus dagegen noch immer rasant aus – trotz des im weltweiten Vergleich überaus scharfen landesweiten Lockdown. Die Ratingagentur Fitch stufte den Ausblick für Indien vor Kurzem auf negativ herab und begründete dies mit der beschleunigten Zunahme der Neuinfektionen nach der teilweisen Aufhebung des Lockdown. In den Mitgliedstaaten des Verbands Südostasiatischer Nationen (ASEAN) verläuft die Covid-19-Kurve weniger steil, doch von einer Abflachung kann auch dort noch keine Rede sein. Im Vergleich der ASEAN-Länder hinkt Indonesien hinterher, mit rund 1000 Neuinfektionen pro Tag und geringen Testkapazitäten.

Nordasien hat die Covid-19-Kurve mit Erfolg abgeflacht

(Abb. 1) Bislang bestätigte Fälle gesamt, nach Land

Stand: 9. Juli 2020.

Quelle: Citi Research und EM Asia Economics & Strategy. Copyright Citigroup

2005–2020. Alle Rechte vorbehalten.

Chinas kraftvolle politische Reaktion zur Stützung der Erholung

Entscheidend für die Bemühungen, mit denen Peking die chinesische Wirtschaft nach dem Lockdown wieder in Gang bringen will, ist weniger die Geld- als vielmehr die Fiskalpolitik. Auf die Krise wurde auch mit geldpolitischen Maßnahmen reagiert. Dies äußerte sich in einem schnelleren Wachstum der Kreditvergabe von Banken wie auch der gesamten sozialen Finanzierung, die eine breit gefasste Kennzahl für das Kreditvolumen ist. Doch geht man von den neuen Jahreszielen für die Kreditvergabe der Banken und das Kreditvolumen aus, die im Juni verkündet wurden, dürfte das Wachstum in der zweiten Jahreshälfte geringer ausfallen. Dies ist ein Zeichen dafür, dass China sich noch zurückhält und die Geldhähne für Kredite noch nicht voll aufdrehen will. Die Maßnahmen im Jahr 2020, die im weitesten Sinne fiskalpolitischer Natur gewesen sind, entsprechen rund 5,5% des Bruttoinlandsprodukts (BIP).1 Das ist deutlich weniger als bei Chinas Reaktion auf die Finanzkrise im Jahr 2008. Damals belief sich das Volumen auf über 12% des BIP, was rückblickend betrachtet aber auch viele Probleme nach sich zog. Die fiskalpolitischen Impulse, die China im Jahr 2020 bislang gegeben hat, muten auch im Vergleich zu den Maßnahmen, die die USA und einige andere Länder angekündigt und umgesetzt haben, eher gering an. Allerdings war der Lockdown in China vergleichsweise kürzer und verursachte nicht so einen großen wirtschaftlichen Schaden, so dass der Bedarf an extremer Unterstützung durch die Politik geringer ist. Viele der großen fiskalpolitischen Maßnahmenpakete, die andere Länder angekündigt haben, beinhalten Kreditbürgschaften und Zinszuschüsse, die zwar den Gesamtbetrag aufblähen, aber kaum Auswirkungen auf die Nachfrage haben. China legt bei seiner fiskalpolitischen Reaktion auf das Coronavirus den Schwerpunkt stärker auf traditionelle Infrastrukturausgaben, die deutlich mehr Einfluss auf die Inlandsnachfrage haben. Mit fiskalpolitischen Maßnahmen in Höhe von 5,5% des BIP lässt sich tatsächlich bereits einiges bewegen, was an Chinas monatlichen Konjunkturdaten auch bereits abzulesen ist.

Wir sind davon überzeugt, dass eine Lockerung der Fiskal- und Geldpolitik zu einem breiter abgestützten Aufschwung für China im Jahr 2021 beitragen kann, der potenziell auch anderen asiatischen Volkswirtschaften einen Schub geben dürfte. Gleichwohl wird die Konjunkturerholung in Asien auch von der weltweiten Nachfrage abhängig sein, die aber noch nicht wieder anzieht. Die Exporteure in Asien sind wichtige Arbeitgeber; für die Erholung wird daher auch entscheidend sein, ob die Erwerbstätigen ihren Arbeitsplatz behalten oder nicht. Der globale Nachfrageschock, der Asien infolge des Coronavirus-Ausbruchs erschütterte, bleibt ein Hauptrisiko und macht sich jetzt erst langsam deutlicher bemerkbar.

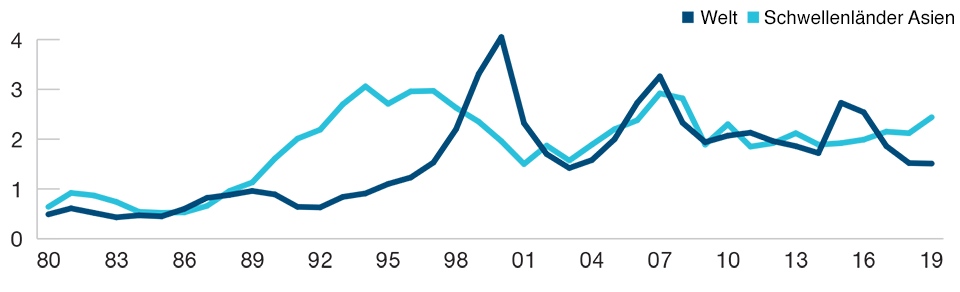

Asien (ex Japan) – stärkere Integration mit China

Eine Rückkehr der chinesischen Inlandsnachfrage zum Trendwachstum dürfte im Jahr 2021 der bedeutendste Wachstumstreiber für die Region sein. Auf lange Sicht gehen wir davon aus, dass die Integration der asiatischen Wirtschaft mit China eher stärker wird als schwächer. Es gibt Belege, dass es einen regionalen Faktor gibt, der das Wirtschaftswachstum in Asien antreibt und der mit Chinas Aufstieg und den Auswirkungen auf benachbarte Volkswirtschaften zu tun hat. Anfangs war vor allem die Weiterverarbeitung für den Export, also die Montage von Eingangsprodukten aus Asien und anderen Ländern für den Wiederexport auf die Endmärkte in den USA und Europa, der wichtigste Motor für Chinas Exportwachstum. Als China auf der Wertschöpfungsleiter weiter nach oben kletterte, erhöhte sich auch Chinas Mehrwertanteil an den Exporten. Nach Schätzungen der OECD stieg er zwischen 2005 und 2016 von 73% auf 83% und war damit höher als in Deutschland, Frankreich oder Südkorea. Folglich befindet sich von der globalen industriellen Lieferkette heute mehr in China als früher. Andere asiatische Länder profitieren noch immer vom Wachstum auf dem chinesischen Binnenmarkt sowie von chinesischen Touristen, decken andererseits aber einen kleineren Teil von Chinas Bedarf und Nachfrage nach Zwischenprodukten als in der Vergangenheit.

Baldige (Rück-)Verlegung globaler Lieferketten aus China unwahrscheinlich

Die Abkehr von der Globalisierung und Schritte zur Minderung der Abhängigkeit von globalen Lieferketten wurden nach den Beeinträchtigungen und Störungen durch das Coronavirus rege diskutiert. Mancher erwartet, dass die Lieferketten aus China in andere Regionen und Länder verlagert werden, um das Risiko zu streuen und die Nähe zu den Endmärkten in den USA und Europa zu vergrößern. Mittel- bis langfristig ist mit einer gewissen Abwanderung zu rechnen, da multinationale Unternehmen anscheinend die Vorzüge einer stärkeren Diversifizierung erkennen. Doch kurzfristig wird sich möglicherweise kaum etwas an den globalen Lieferketten ändern, da in vielen Fällen hohe versunkene Kosten anfallen.

Globalisierungsängste könnten in Bezug auf Asien übertrieben sein

(Abb. 2) Ausländische Direktinvestitionen (FDI) im Verhältnis zum BIP (%)

Stand: 29. Mai 2020.

Quelle: HSBC Global Research.

Bei komplexeren Waren mit höherem Mehrwert können in Sachen Größe sowie hochentwickelte Produktions- und Logistiknetze nur wenige Länder mit China mithalten. Der Abzug der Lieferketten für diese Produkte aus China dürfte bedeutend höhere kurzfristige Kosten und einen potenziellen Verlust von Wettbewerbsfähigkeit nach sich ziehen. Mit der zügigen Wiederaufnahme der Wirtschaftstätigkeit nach dem coronavirus-bedingten Lockdown hat China zudem einen Nachweis für die Qualität und Stärke des Lieferketten-Ökosystems erbracht. Die arbeitsintensive, mehrwertarme industrielle Fertigung ist dagegen eine ganz andere Geschichte. Sie wird wie bereits seit rund zehn Jahren immer mehr aus China in Billiglohnländer verlagert. Ein Großteil dieser Produktion dürfte allerdings in Asien verbleiben und sich in Vietnam, Malaysia, Indonesien sowie zunehmend in Indien ansiedeln. Der Nettoverlust an industriellen Fertigungskapazitäten in der Region, der dadurch entsteht, dass Lieferketten China verlassen, könnte recht gering ausfallen.

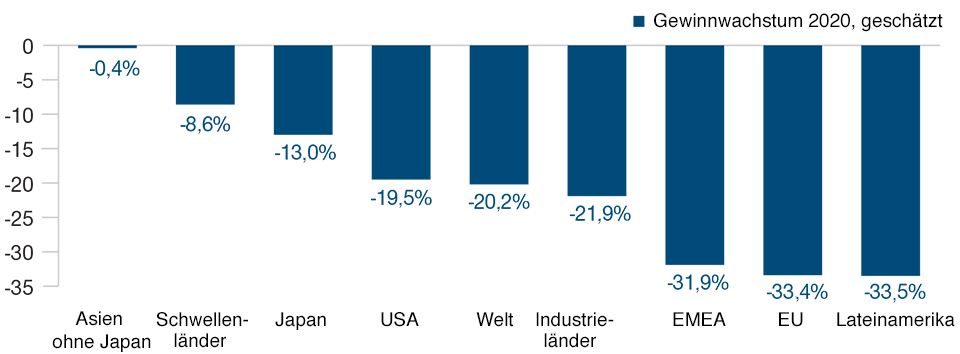

Gewinne und Bewertungen in Asien (ex Japan)

Analysten haben ihre Gewinnschätzungen als Reaktion auf das Coronavirus rasch nach unten korrigiert. Doch wahrscheinlich besteht noch immer Luft nach unten. Von Januar bis Mai wurden die Konsensschätzungen zum Gewinnwachstum im MSCI Asia ex‑Japan für das Jahr 2020 um 23% gesenkt. Was das Momentum angeht, ist der Anteil der verglichen mit dem Vormonat angehobenen Gewinnschätzungen im April auf einen Tiefststand gesunken, erholt sich seitdem aber allmählich, vor allem in China, Taiwan und Korea. Was die einzelnen Länder betrifft, sollen China, Taiwan und Indien Prognosen zufolge im Jahr 2020 ein niedriges einstelliges Gewinnwachstum erzielen, Hongkong und die ASEAN-Länder indes Rückgänge um 16% bis 25%. Der für Korea erwartete Anstieg von 20% bildet da eine Ausnahme. Dieser geht auf den sehr niedrigen Vergleichswert aus dem Jahr 2019 zurück, der seine Ursache wiederum in dem globalen Einbruch im Halbleitersektor hat, auf den in diesem Jahr eine zyklische Erholung folgte.

Die Gewinne je Aktie (EPS) für 2020 sind sehr niedrig und leiden unter den Folgen der Coronavirus-Pandemie. Ein Kurs-Gewinn-Verhältnis auf Basis der realisierten Gewinne könnte daher eine aussagekräftigere Kennzahl für einen Bewertungsvergleich sein. Davon ausgehend, sind die Bewertung der Region nicht weit von ihrem 10-jährigen Mittelwert entfernt und wirken insgesamt vertretbar. Gemessen am Kurs-Buchwert-Verhältnis auf Basis der realisierten Zahlen, notiert Asien (ex Japan), wie durch den MSCI AC Asia ex Japan Index abgebildet, bei der Bewertung aktuell rund eine Standardabweichung unter dem zehnjährigen Durchschnitt. China – ein Markt, der vom Coronavirus weniger stark beeinflusst ist – weist eine im historischen Vergleich moderate Prämie auf. Dagegen erschienen einige Märkte in Südostasien (MSCI EM ASEAN) günstig, notierten sie Ende April doch 25% bis 35% unter ihrem 10-Jahres-Durchschnitt. Ebendort haben wir einige gute Anlagemöglichkeiten aufgespürt, da – aus einer Bottom-up-Perspektive heraus betrachtet – hochwertige Unternehmen während der vom Coronavirus ausgelösten Panik wahllos und blind verkauft wurden.

Anlagethemen in Asien (ex Japan)

An unserem strategischen Ansatz für Anlagen in asiatischen Aktien nehmen wir keine Änderungen vor, die durch das Coronavirus begründet sind. Wir werden bei unserer bewährten Methode bleiben und weiterhin nach hochwertigen Unternehmen mit guter Cash-Generierung und fähigen Managementteams Ausschau halten, die wir langfristig halten wollen, um von ihrem Wachstumspotenzial zu profitieren. Da wir den Schwerpunkt auf Unternehmen legen, die Potenzial für nachhaltiges Gewinnwachstum besitzen, ist das Portfolio folgerichtig stärker auf Unternehmen mit soliden Bilanzen ausgerichtet. Wir sind davon überzeugt, dass wir die schwierige Zeit während des Abverkaufs im 1. Quartal auch deshalb so gut überstanden haben, weil wir so sehr auf die Solidität der Bilanzen achten.

Die Gewinne in Asien werden durch Covid-19 möglicherweise weniger stark beeinträchtigt

(Abb. 3) Konsensschätzungen zum Wachstum der Gewinne (EPS) nach Region – 2020

Stand: 30. Juni 2020.

Quellen: FTSE Russell/FactSet und HSBC (siehe „Zusätzliche Angaben“).

Asien ohne Japan = FTSE All-World Asia Pacific x JP AU NZ, Schwellenländer = FTSE All-World Emerging, Japan = FTSE Japan, USA = FTSE U.S., Welt = FTSE All-World, Industrieländer = FTSE All-World Developed, EMEA = FTSE All-World EMEA, EU = FTSE All-World Europe, Lateinamerika = FTSE All-World Emerging Latin America.

Die Verwerfungen an den asiatischen Märkten im Februar und März boten uns die seltene Gelegenheit, Positionen in Unternehmen mit guten langfristigen Aussichten aufzustocken, die durch die Panik an den Märkten massiv überverkauft und nach unserer Meinung sehr niedrig bewertet waren. Als die vom Coronavirus ausgelöste Angst und Panik ihren Höhepunkt erreichte, ergab sich kurzzeitig eine gute Gelegenheit, erstklassige asiatische Aktien zu augenscheinlichen Schnäppchenpreisen einzusammeln. Wie immer zählten für uns beim Aufbau neuer Positionen eher die Bottom-up-Fundamentaldaten der Aktien als etwaige sehr positive Top-down-Einschätzungen. Die chinesischen Aktienmärkte erholten sich schneller als andere asiatische Märkte. Dadurch konnten wir einige unserer chinesischen Titel, die sich sehr positiv entwickelt hatten und nach der Erholung angemessen bis hoch bewertet erschienen, abstoßen, um Anlagemöglichkeiten in anderen Märkten zu finanzieren.

Viele der besten Möglichkeiten fanden wir in Südostasien sowie in jüngster Zeit auch in Hongkong. Zu den wirklich heftigen Marktkorrekturen kam es in diesen Märkten später als in China. Insgesamt kauften wir im 1. Quartal 14 neue Positionen, was in Anbetracht unseres Anlagestils, bei dem wir eine „Kaufen-und-halten“-Strategie verfolgen, eine außergewöhnlich hohe Zahl ist. Bei vielen der neuen Titel handelte es sich um qualitativ hochwertige Aktien, die wir bereits seit längerer Zeit auf dem Schirm hatten, die aber unattraktiv bewertet waren, bis die von der Coronavirus-Pandemie ausgelöste Panik die Anleger zu wahllosen Verkäufen veranlasste. Diese Gelegenheit nutzten wir zudem, um Positionen in überverkauften hochwertigen Titeln aus Hongkong zu erwerben, einem der Märkte der Region, die sich am schlechtesten entwickelt und neben den Spannungen zwischen den USA und China auch unter der Angst vor erneuten Straßenprotesten und dem Coronavirus schwer gelitten hatten. Darauf, dass der Markt in Hongkong überverkauft ist, deutet unter anderem der Umstand hin, dass einige große börsennotierte Unternehmen in letzter Zeit eigene Aktien zurückgekauft haben.

Infolge der oben geschilderten Veränderungen ist das Portfolio in den Philippinen und Hongkong derzeit übergewichtet. China ist, was das Direktengagement im Land betrifft, nicht mehr über-, sondern nun moderat untergewichtet. Berücksichtigt man jedoch die Positionen in Hongkong sowie in einigen regionalen Aktien mit starkem Bezug zu China, darunter ein großes, in Australien notiertes Weinunternehmen, wäre es wohl zutreffender, die Teilregion Großchina als neutral gewichtet zu bezeichnen.

Fazit

Wir schätzen die langfristigen Aussichten für die Region Asien (ex Japan) nach wie vor optimistisch ein. Allerdings glauben wir, dass sich die Welt von den Verwerfungen und Verzerrungen, die durch die Coronavirus-Pandemie verursacht worden sind, möglicherweise nur ganz allmählich erholen wird. Die letzte Marktkorrektur hat uns Möglichkeiten geboten, in einer Reihe von hochwertigen Titeln, die zuvor sehr viel höher bewertet waren, Positionen aufzubauen. Wir finden nach wie vor Unternehmen, die unserer Ansicht nach gut positioniert sind, um die Krise mehr oder weniger schadlos zu überstehen und gestärkt aus ihr hervorzugehen, sobald die Erholung Fuß fasst. Wir glauben, dass viele gute Unternehmen in Asien Wertpotenzial bieten, sobald sich die weltweite Wirtschaftsaktivität in den nächsten sechs bis zwölf Monaten nach und nach normalisiert.

Darauf achten wir in nächster Zeit

Wir werden die Augen nach Hinweisen offen halten, dass Indien und Südostasien nach dem Vorbild Nordostasiens die Coronavirus-Ausbrüche unter Kontrolle bringen. Auch werden wir weiter nach hochwertigen asiatischen Unternehmen Ausschau halten, deren Aktien wir zu günstigen Bewertungen kaufen können und die von versierten, fähigen Managementteams geführt werden, die in der Lage sind, ein beständiges Gewinnwachstum zu erzielen.

Wichtigste Risiken—Folgende Risiken sind für die in diesem Dokument dargestellte Strategie von wesentlicher Bedeutung:

Transaktionen mit Wertpapieren, die auf Fremdwährungen lauten, sind Wechselkursschwankungen ausgesetzt, die sich auf den Wert einer Anlage auswirken können. Die Erträge können aufgrund von Veränderungen der marktbezogenen, politischen und wirtschaftlichen Bedingungen stärker schwanken als an anderen, weiter entwickelten Märkten.

WICHTIGE HINWEISE

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen) und sollte nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe einschließlich T. Rowe Price Associates, Inc. und/oder deren verbundene Unternehmen beziehen Einkommen aus den Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Anleger erhalten ihr ursprünglich investiertes Kapital möglicherweise nicht in voller Höhe zurück.

Dieses Dokument stellt weder ein Angebot oder eine Einladung noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Dieses Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die in den Dokumenten enthaltenen Informationen und Meinungen stammen aus Quellen, die wir für zuverlässig und aktuell halten; die Richtigkeit und Vollständigkeit dieser Quellen können wir jedoch nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den angegebenen Zeitpunkt und können ohne vorherige Ankündigung ändern; sie unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt. Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

August 2020 / MARKETS & ECONOMY