August 2020 / INVESTMENT INSIGHTS

Kapitalanlagen während der Corona-Pandemie

Management einer globalen Aktienstrategie in der Corona-Krise

Die wichtigsten Punkte

- Die Regierungen und Zentralbanken haben seit März beispiellose Stützungsprogramme aufgelegt und sind offenbar bereit, weitere Maßnahmen zu ergreifen, um eine längere globale Rezession zu verhindern.

- Da sich die Wirtschaft nach der Corona-Krise nur langsam erholen dürfte, werden Schwellenländer wie Indien oder die Philippinen aufgrund ihres höheren strukturellen Wachstums für die Anleger wichtiger werden.

- Nach der starken Aktienmarktrally gilt es nun, die Risiken zu reduzieren. Dabei sollte das Portfolio jedoch nicht übermäßig defensiv aufgestellt werden, da wir glauben, dass wir uns gerade erst am Anfang eines neuen Aktienmarktzyklus befinden.

Sowohl in den Industrie- als auch in den Schwellenländern haben die Regierungen und Zentralbanken seit März gigantische Hilfspakete geschnürt, die die während der globalen Finanzkrise getroffenen Maßnahmen weit in den Schatten stellen. Glauben Sie, dass genug getan wurde, um zu vermeiden, dass die Weltwirtschaft noch tiefer in die Rezession rutscht als erwartet?

Zunächst einmal ist festzustellen, dass Umfang und Geschwindigkeit der geld- und fiskalpolitischen Stützungsmaßnahmen wirklich atemberaubend waren –

vor allem in den USA. Allerdings hat es eine Weile gedauert, bis die Anleger und die Unternehmen dies realisiert haben. Das entschlossene Handeln der Zentralbanken und Regierungen ist einer der Faktoren, die mir geholfen haben, die Folgen der Corona-Krise besser einzuschätzen. In den USA hat der Kongress umgehend drei Hilfspakete im Volumen von insgesamt 2,4 Billionen US-Dollar (über 11% des BIP) auf den Weg gebracht. Und es werden – wenn auch mit einer gewissen Verzögerung – weitere Programme erwartet. Zugleich hat auch die Fed sofort reagiert, indem sie den Leitzins auf Null gesenkt, ein unbegrenztes quantitatives Lockerungsprogramm (Quantitative Easing – QE) aufgelegt und die Kreditmärkte durch den Kauf von ETFs für Unternehmensanleihen direkt unterstützt hat.

Sämtliche Regierungen der Welt haben ein klares Signal gesetzt, dass sie bereit sind, alle notwendigen Schritte zu ergreifen, damit auch kleinere Unternehmen und ihre Mitarbeiter sowie Menschen, die in die Arbeitslosigkeit gerutscht sind, die durch COVID-19 verursachte Wirtschaftskrise überstehen. Es geht also gar nicht so sehr um die Frage, ob die Regierungen genug getan haben. Sie haben jetzt schon mehr getan, als es die meisten zu Beginn der Pandemie erwartet hatten. Und offenbar sind sie bereit, erforderlichenfalls noch mehr zu tun.

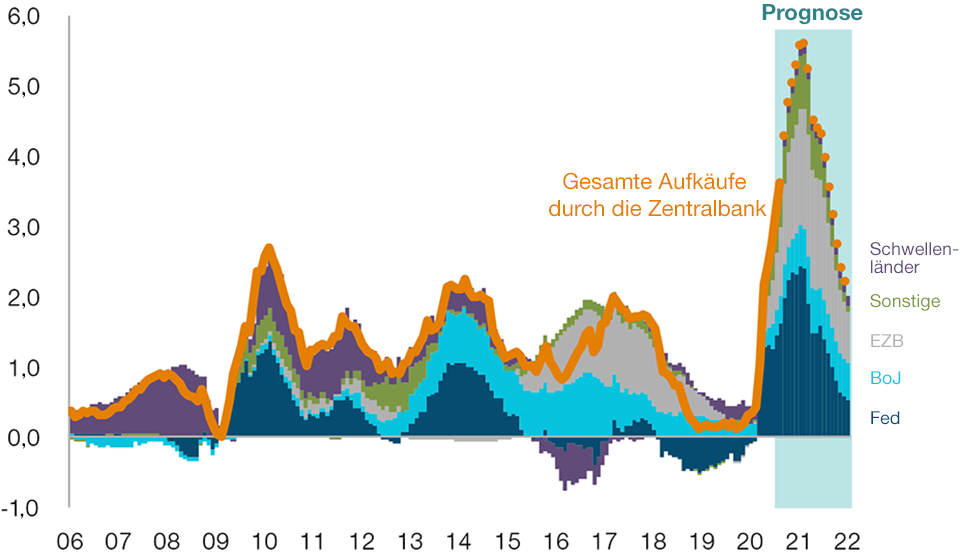

Prognosen zufolge werden die quantitativen Lockerungen (QE) der globalen Zentralbanken bis 2021 ein Volumen erreichen, das doppelt so hoch ist wie das Rekordniveau im Jahr 2010 (Abbildung 1).

Beispiellose Stützungsmaßnahmen durch die globalen Zentralbanken

Abbildung 1: Gesamte QE-Aufkäufe durch die Zentralbanken (in Billionen US-Dollar, über einen fortlaufenden 12-Monats-Zeitraum)

Stand: Juli 2020.

Quelle: Citi Research. Copyright Citigroup 2005–2020. Alle Rechte vorbehalten.

Um die Größenordnung zu veranschaulichen: In drei bis vier Monaten hat die Fed doppelt so viel Quantitative Easing (QE) geleistet wie in den Jahren der globalen Finanzkrise insgesamt, also von 2008 bis 2010. Sie hat als „Zentralbank der Welt“ entschlossen auf die Krise reagiert und dafür gesorgt, dass das System liquide bleibt und die Finanzmärkte normal weiterfunktionieren. Aufgrund der energischen Reaktion halten wir es für unwahrscheinlich, dass die Rezession in einer Finanzkrise münden wird. Denn die Unternehmen sind selbst in einigen Sektoren, die von der Krise am stärksten erfasst wurden, weiter in der Lage, langfristige Kredite zu sehr niedrigen Zinsen aufzunehmen.

Ein weiterer wichtiger Unterschied gegenüber 2010 besteht meiner Meinung nach in der öffentlichen Wahrnehmung der Hilfspakete: Während der globalen Finanzkrise wurden diese in der Fachpresse oft als staatliche Rettungsaktion für die internationalen Großbanken dargestellt. In der aktuellen Krise hingegen konnten die Regierungen überzeugend vermitteln, dass sie alles tun werden, um diejenigen zu unterstützen, die durch die Pandemie in Schwierigkeiten geraten. Dies wiederum hat einen parteiübergreifenden Schulterschluss gefördert, dem die aufstrebenden populistischen Bewegungen kaum etwas entgegensetzen konnten.

Wie schätzen Sie die globalen Aktienbewertungen jetzt ein? Die Kurse sind in den letzten Monaten wieder deutlich gestiegen, während nach wie vor nicht unerhebliche Risiken bestehen?

Um diese Frage zu beantworten, lohnt sich ein Blick auf die Bewertungen vor der im Februar einsetzenden Verkaufswelle. Damals lagen diese knapp über ihrem langfristigen Durchschnitt, aber sie waren keinesfalls überzogen. Zu Beginn des Jahres 2020 belief sich das Kurs-Gewinn-Verhältnis (KGV) an den globalen Aktienmärkten auf 15 bis 19. Hierin liegt ein wesentlicher Unterschied zur Technologieblase im Jahr 2000, als Aktien der Industrieländer zu deutlich höheren KGV gehandelt wurden, nämlich im Schnitt zu einem KGV von 25 bis 27 – im Internet- und Technologiesektor oftmals sogar noch darüber. Folglich waren Aktien keineswegs zu teuer, als die Corona-Pandemie ihren Anfang nahm.

Aus Makrosicht kann eine einfache Analogie helfen, die Bewertungen besser einzuordnen. Fundierte Schätzungen gehen davon aus, dass das globale BIP in der durch COVID-19 ausgelösten Rezession 18 Monate lang unter dem Vorkrisenniveau verharren wird. Vielleicht dauert es ein bisschen kürzer, vielleicht aber auch ein bisschen länger. Wenn wir aber den Mittelwert der Prognosen ansetzen, also 18 Monate, dann wird das BIP bis Mitte 2021 ungefähr wieder so hoch sein wie vor der Krise.

Mittlerweile stehen die Finanzmärkte fast wieder dort, wo sie das Jahr begonnen hatten. Wenn die Kurse, wie einige Aktienstrategen es annehmen, in den nächsten 12 Monaten um moderate 5% bis 7% steigen, dann erreichen die Bewertungen und das BIP nach 18 Monaten ungefähr wieder ihre Vorkrisenniveaus. Aus Top-down-Makro-Perspektive erscheint mir diese Prognose für die globalen Aktienmärkte nicht überzogen. Allerdings wird es zwischen den einzelnen Unternehmen erhebliche Unterschiede geben im Hinblick darauf, wie sie die Krise meistern: Einige werden gestärkt aus ihr hervorgehen und andere geschwächt. Für Bottom-up-Anleger wie T. Rowe Price dürfen sich in einem solchen Umfeld interessante Anlagechancen eröffnen.

In Bezug auf die Bewertungen sollte man außerdem berücksichtigen, dass die Zinsen noch länger niedrig bleiben werden, als wir es bisher erwartet haben – vielleicht sogar viel länger. Die Renditen auf Staatsanleihen sind in den Industrieländern extrem tief gefallen – und auch in den Schwellenländern gehen sie deutlich zurück. Das Dividenden-Diskontierungsmodell (Divident Discount Model) legt nahe, dass die Aktienbewertungen in einer Welt mit einem sehr viel niedrigeren risikofreien Zinssatz deutlich höher sein könnten – sofern alle anderen Bedingungen gleichbleiben.

Glauben Sie, dass COVID-19 das Wachstumsprofil der Schwellenländer verändern könnte, deren Haushaltslage sich offensichtlich abschwächt?

Um diese Frage zu beantworten, muss man die Schwellenländer differenziert betrachten und in verschiedene Kategorien unterteilen. Die erste Kategorie besteht aus China. Und zwar nur aus China, da dessen Wirtschaft so groß ist, dass es für jeden Anleger entscheidend ist, die Situation des Landes genau im Blick zu haben. Obwohl die Corona-Pandemie dort ihren Anfang nahm, haben sich chinesische A-Aktien seit Jahresbeginn ähnlich gut entwickelt wie die NASDAQ. Dies hat einen einfachen Grund: Während der Pandemie hat sich die Wirtschaft in China als robuster erwiesen als in allen anderen Ländern der Welt. Und sie hat sich auch als erste wieder erholt.

Die zweite Kategorie umfasst Länder wie Korea und Taiwan, die stark von Industrieexporten abhängen. Im Wesentlichen handelt es sich dabei um Länder, die aus verschiedenen Gründen als Schwellenländer eingestuft werden, eigentlich aber Teil der Technologielieferkette der Industrieländer sind. Zur dritten Kategorie gehören Rohstoffexportländer wie Brasilien, Russland, Südafrika und die Nahoststaaten.

Die vierte Kategorie schließlich besteht aus ein paar wenigen Schwellenländern, die gewisse Gemeinsamkeiten aufweisen. Dazu zählen starke demografische Vorteile, eine niedrige Verschuldung im Verhältnis zum BIP, ein «normales» Zinsniveau und ein deutlich höheres strukturelles Wachstum. Dies trifft beispielweise auf Indien, Indonesien, die Philippinen, Vietnam und Peru zu. Für internationale Aktienanleger sind es genau diese Länder, die besonders vielversprechend sind.

In dem Maße, in dem die Corona-Pandemie für ein länger andauerndes Umfeld mit niedrigen Zinsen und Wachstumsraten sorgt, wird es wichtiger sein denn je, in solche schnell wachsenden Schwellenländer der vierten Kategorie zu investieren. Viele erfolgreiche multinationale Unternehmen scheinen sich verstärkt auf die Schwellenländer dieser Kategorie zu konzentrieren, um ihre Aktivitäten dort auszubauen. Abschließend lässt sich also sagen, dass die Corona-Pandemie nichts an meiner Überzeugung geändert hat, dass Regionen wie Indien und Südostasien vielversprechende langfristige Anlagechancen bieten.

Tatsächlich finden wir die besten Anlagepotenziale in einem relativ kleinen Segment des Schwellenländeruniversums und sind weniger an ausgereifteren Märkten wie Südkorea und Taiwan oder an Rohstoffproduzenten wie Brasilien und Südafrika interessiert.

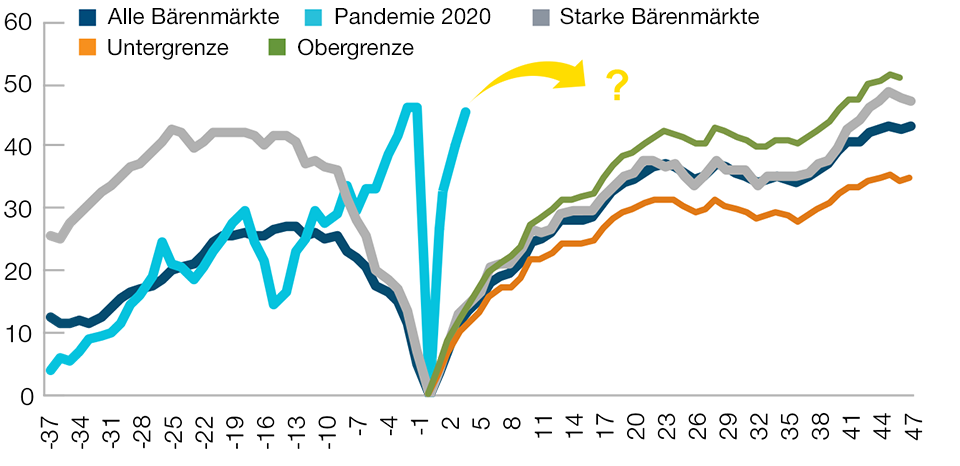

Die internationalen Börsen haben die Anleger mit einer unerwartet starken und schnellen Erholungsrally überrascht, sodass der jüngste Bärenmarkt als der kürzeste aller Zeiten in die Geschichte eingehen wird. Wie geht es jetzt weiter, wenn man bedenkt, dass die Börsen fast schon wieder ihr Vorkrisenniveau erreicht haben?

Ich glaube, wir haben einen Punkt erreicht, an dem es taktisch geboten ist, vorsichtiger zu sein als noch vor zwei oder drei Monaten. Denn es bestehen nach wie vor nicht unerhebliche Risiken. Erstens erleben wir in verschiedenen Regionen eine zweite Infektionswelle bzw. eine Verlängerung der ersten Welle. Zugleich könnten die wirtschaftlichen Kosten für die Bekämpfung der Pandemie höher sein und sich über einen längeren Zeitraum erstrecken als ursprünglich gedacht. Die wirtschaftliche Erholung steht auf wackligen Beinen, und der weitere Wachstumskurs nach der ersten Erholungsphase ist immer noch höchst unsicher. Zweitens verschärfen sich die Spannungen zwischen China und den USA gerade wieder, und die Situation könnte im Vorfeld der US-Präsidentschaftswahlen im November weiter eskalieren. Nicht zuletzt ist drittens der Ausgang dieser Wahlen alles andere als klar. Wenn die Demokraten daraus als Sieger hervorgehen, würde das vermutlich einen bedeutenden politischen Richtungswechsel und ein anderes Regulierungs- und Steuersystem mit sich bringen.

Die Aktienmärkte haben sich 2020 ungewöhnlich schnell erholt

Abbildung 2: Die Entwicklung des S&P 500 vor und nach den Tiefständen des Bärenmarkts, 1871 bis 2020

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung.

Stand: 23. Juli 2020.

Quellen: Societe Generale Cross Asset Research, Analysen von T. Rowe Price und S&P 500-Daten (siehe «Zusätzliche Angaben»). Die Daten zum S&P 500 enthalten für die Zeit vor der offiziellen Auflegung des Index im Jahr 1957 hypothetische Renditen.

Um auf diese Risiken zu reagieren, habe ich in letzter Zeit unsere Positionen in Unternehmen reduziert, bei denen trotz solider Wachstumspotenziale keine größeren Kurssteigerungen mehr zu erwarten sind. Interessanterweise sind wir – abgesehen von Unternehmen, die unseres Erachtens als Gewinner aus der Krise hervorgehen werden – derzeit im Finanzsektor am stärksten übergewichtet. Zu Beginn eines neuen Börsenzyklus sind Aktien von Banken und von Unternehmen im Grundstoffsektor (in denen wir ebenfalls übergewichtet sind) häufig unbeliebt, legen dann im Zuge der weitere Wirtschaftserholung allmählich zu. Abgesehen von diesen Anpassungen sollte das Portfolio jetzt aber nicht übermäßig defensiv aufgestellt werden. Denn unseres Erachtens befinden wir uns erst am Anfang eines neuen Aktienmarktzyklus.

Worauf es jetzt ankommt

Die Aktienmärkte haben sich zuletzt deutlich erholt. Weitere Kurssteigerungen dürften im Wesentlichen von zwei Faktoren abhängen: Erstens, ob es gelingt, die Corona-Pandemie unter Kontrolle zu bringen bzw. eine größere zweite Infektionswelle zu verhindern. Zweitens, ob die Weltwirtschaft einen nachhaltigeren Wachstumskurs einschlägt. Wir werden beides genau im Auge behalten.

WICHTIGE HINWEISE

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen) und sollte nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe einschließlich T. Rowe Price Associates, Inc. und/oder deren verbundene Unternehmen beziehen Einkommen aus den Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Anleger erhalten ihr ursprünglich investiertes Kapital möglicherweise nicht in voller Höhe zurück.

Dieses Dokument stellt weder ein Angebot oder eine Einladung noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Dieses Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die in den Dokumenten enthaltenen Informationen und Meinungen stammen aus Quellen, die wir für zuverlässig und aktuell halten; die Richtigkeit und Vollständigkeit dieser Quellen können wir jedoch nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den angegebenen Zeitpunkt und können ohne vorherige Ankündigung ändern; sie unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt. Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.