2024年4 月 / グローバル・アセット・アロケーションの視点と投資環境

グローバル・アセット・アロケーションの視点と投資環境 2024年4月号

作成基準日:2024年4月10日

1. 市場見通し

- 多くの国で引き締めから緩和方向に金融政策が転換しつつあることを背景に、当面の世界経済成長に前向きな見通し。

- 先進国では米国経済が最も底堅い一方、欧州や日本は景気後退間際の低成長。多くの新興国はインフレと利下げに支えられて景気見通しが改善しており、中国はリスクが残るものの政策支援により景気安定の兆しも。

- 米連邦準備制度理事会(FRB)は今夏の利下げを視野に入れているが、インフレが下げ渋り、景気が底堅いため、積極的な利下げが始まるとの期待は後退。欧州は景気の足取りは弱いものの、インフレが低下し、欧州中央銀行(ECB)による利下げが近づいている様子。日本銀行は超緩和政策の解除へ第一歩を踏み出したが、先行きは依然不透明。

- グローバル市場の主なリスクは、成長率の鈍化、インフレ長期化、中央銀行の政策乖離をめぐるボラティリティ、地政学的緊張、中国の成長軌道などが挙げられる。

2. 市場テーマ

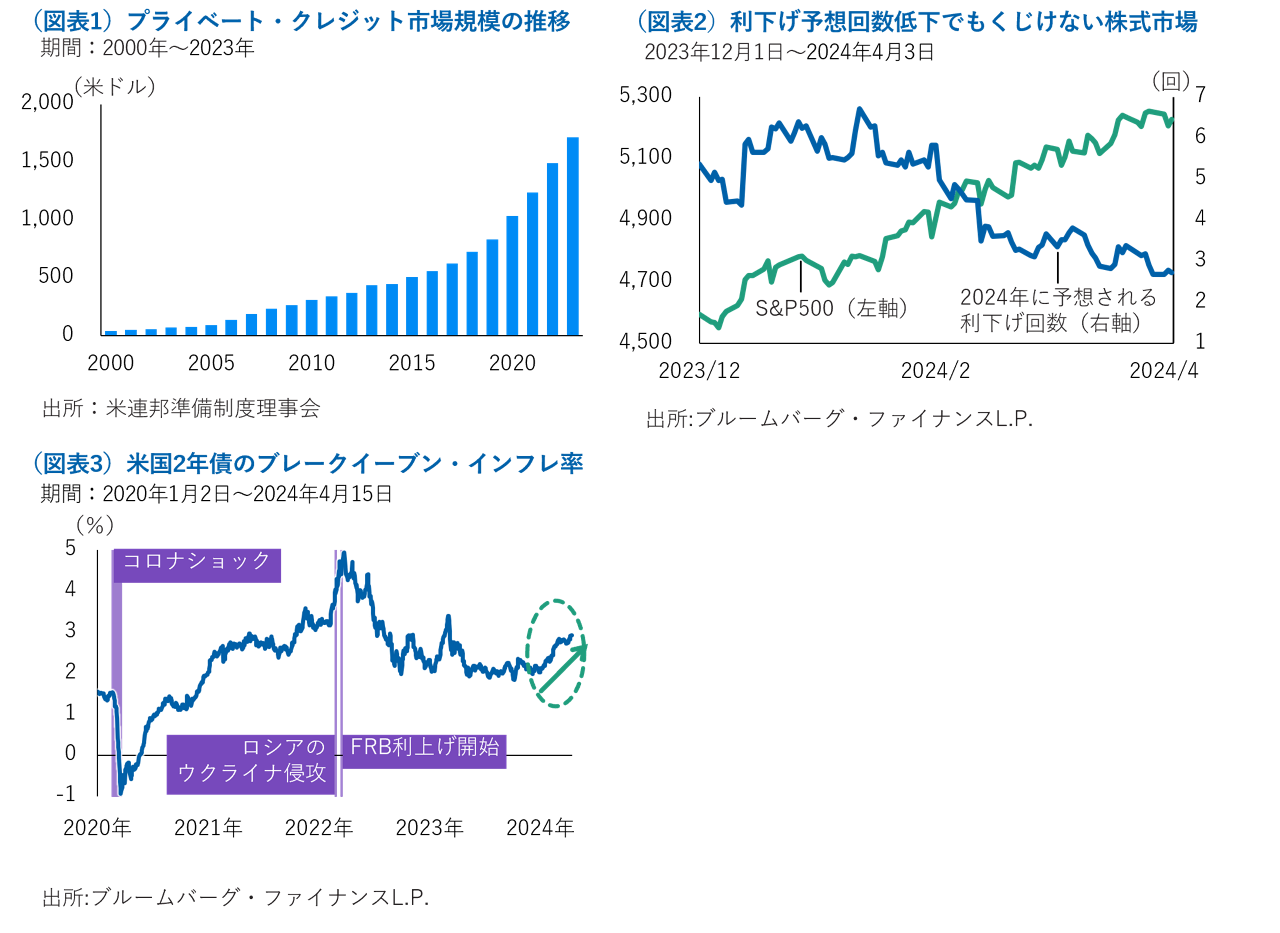

急拡大するプライベート・クレジット市場

2008年の世界金融危機以降、プライベート・クレジット(PC)市場は1.7兆ドル近くまで成長し(図表1)、さらに今後5年で倍増する見通しです。その背景には、同資産クラスに投資した場合の分散効果やインカム向上の潜在的な恩恵を投資家が認識し、資金の提供者として市場に参入し始めたことが挙げられます。一方、資金の調達サイドでは銀行の貸し渋りや金利上昇を理由に、柔軟な資金調達手段を求める借り手の需要がPC市場の成長をけん引しています。規制の厳格化や貸出の焦げ付き、商業用不動産市況の悪化、2023年の地銀破綻などを受け、銀行が貸出を抑制した結果、PCファンドがその空白を埋める形で市場シェアを拡大し、大型案件を増やしています。金利が高止まりする中、変動金利債務や借り換えの必要がある債務者を中心に借り手はストレスを抱えています。特に、ディストレスト債や商業用不動産など、質やタイプがさまざまな融資に精通するPCファンドは、近い将来これらの分野での投資機会を増やし、恩恵を受ける可能性が考えられます。

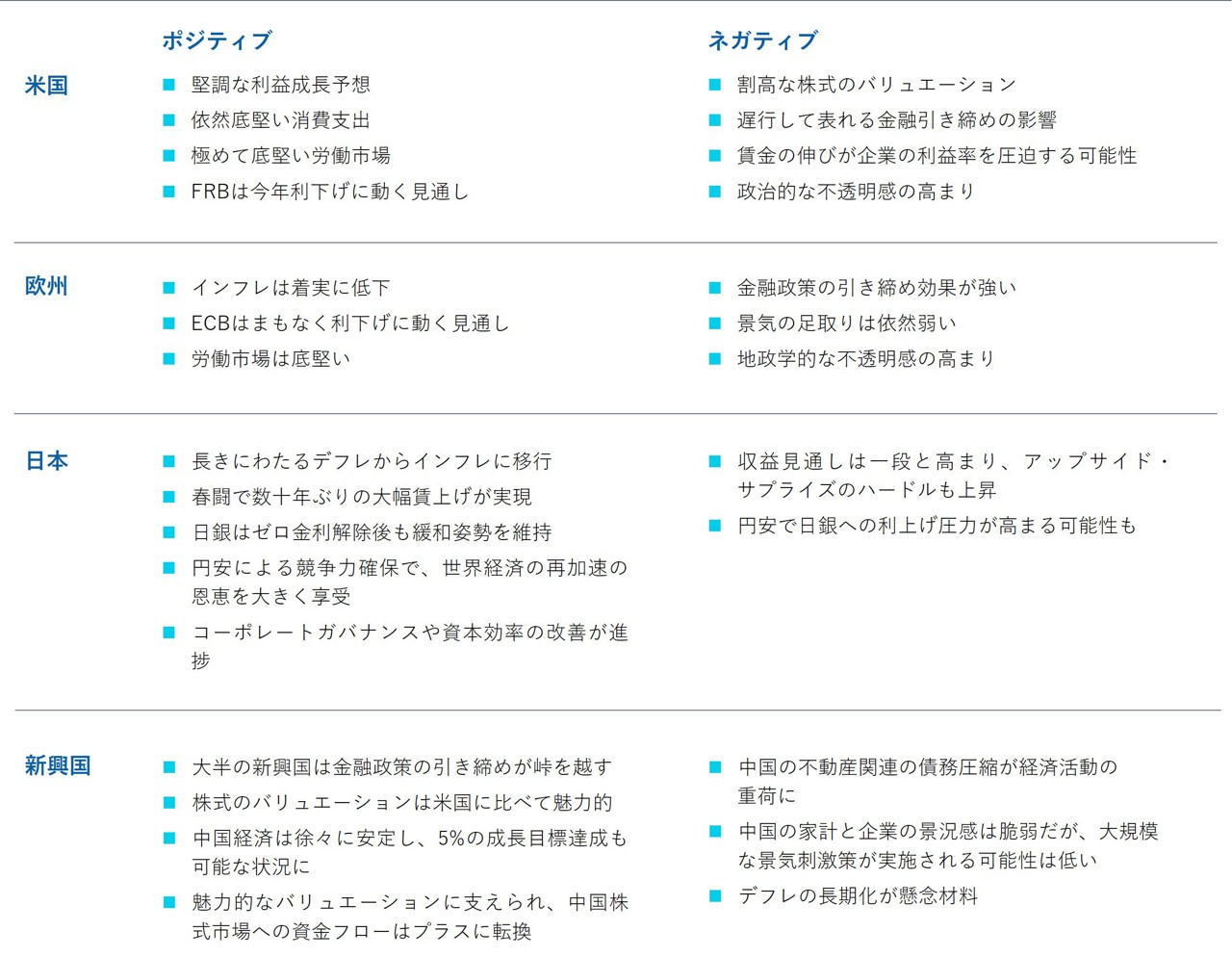

FRBプットが復活か

S&P500指数は2024年1-3月期に10%を超す上昇となり、最高値を更新しました。この好況は2月までマグニフィセント7とAI関連企業への期待がけん引したものでしたが、3月以降、堅調銘柄のすそ野が広がり始めています。インフレが予想外に根強いことが確認され、FRBの利下げ開始が後ずれするとの見方が強まっても、株高の勢いは衰えていません(図表2)。米国のインフレ率は依然としてFRBの目標を上回っていますが、パウエル議長は年内の利下げ開始を意識しているようです。おそらく議長は、金融引き締めの影響が遅れて現れて労働市場が急激に悪化し始めることを警戒しており、11月の大統領選挙前には利下げを開始したいと考えているのではないかと思われます。いずれにせよ、株式投資家は、予想以上に堅調な足元の景気や労働市場、企業業績見通しを好感するとともに、ハト派的なパウエル議長の姿勢を踏まえ、「景気が悪化(≒株式相場が下落)した場合、FRBが利下げという保険を行使してくれる(すなわちFRBプット)」と解釈しているからだと思われます。

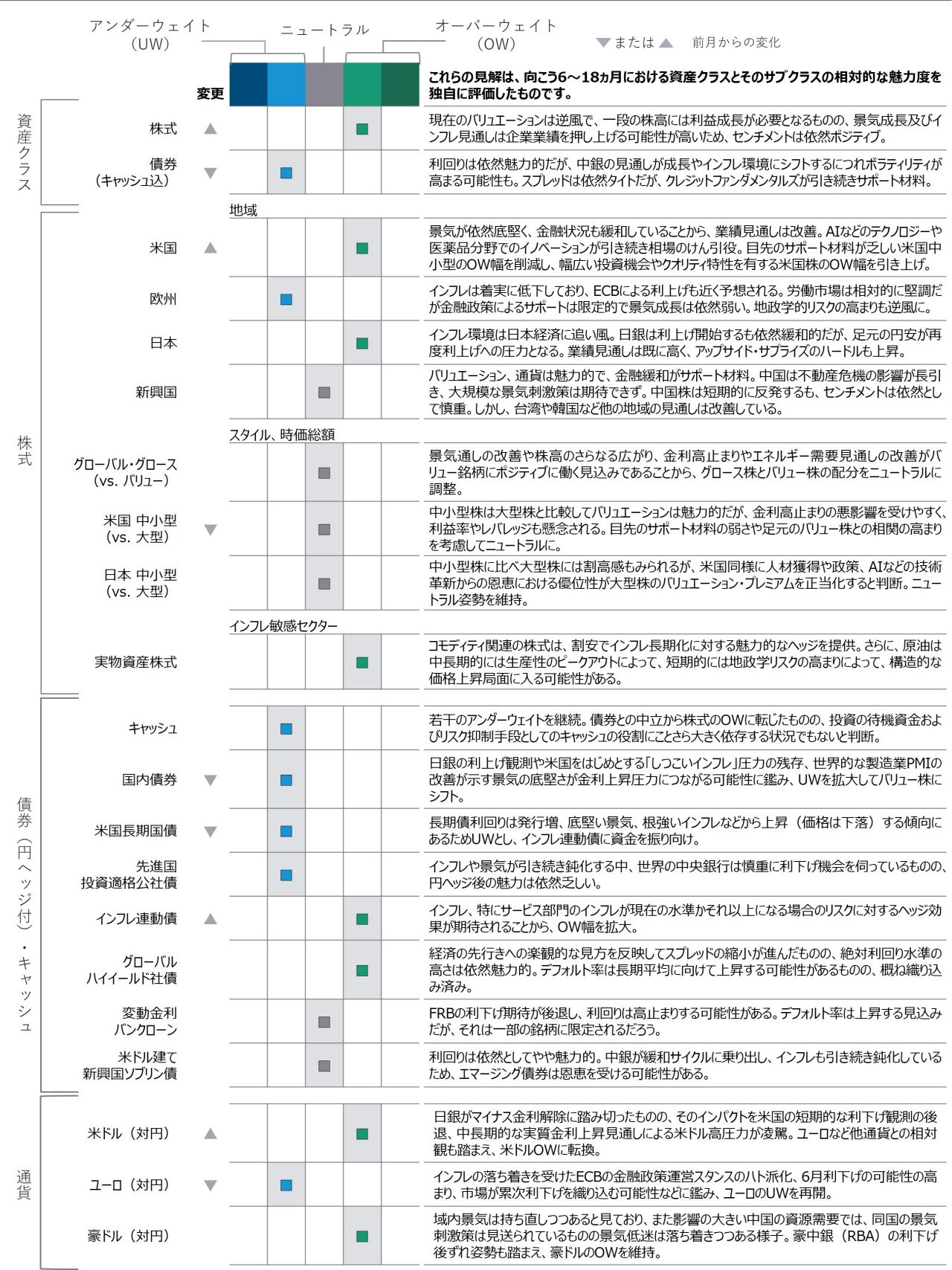

インフレ再加速の可能性とブレークイーブン・インフレ率の上昇

米国ではここにきてインフレの下げ渋り傾向が鮮明となっています。①堅調な雇用環境を背景にサービス価格の上昇が続いているうえ、②2022年半ばのピーク以降、インフレ緩和の主要因だった財価格の下落が(中東情勢なども影響して)止まりつつあり、③算出項目で大きな比重を占める住居費も(持ち家価格を物価に換算する「帰属家賃」についてデータにノイズが含まれている可能性は指摘されるものの)CPIの押し上げにつながっています。実際のインフレ率が2%のインフレ目標を大きく上回っているにもかかわらず、2023年12月のFOMCで2024年に計0.75%の利下げが出席者の主な見通しとなって以降、市場参加者のインフレ期待の水準を示唆するとされる「ブレークイーブン(BE)インフレ率」は上昇が続いています(図表3)。(a)FRBが利下げへの意欲を継続し、(b)中国の景気が底打ちし、(c)エネルギー需給がひっ迫し、(d)住居費の上昇が続く、といった要因から複数が重なるようであれば、インフレ率は市場の期待のようには低下せず、逆に強含む可能性もあるとみています。

3. 各国・地域の経済環境

4. ポートフォリオ・ポジショニング

- 株式のオーバーウェイト幅、債券のアンダーウェイト幅をそれぞれ拡大。日銀の利上げ観測から影響を受けやすい国内債券のエクスポージャーを削減し、世界的な成長回復、長期金利上昇の環境下で恩恵が見込まれるバリュー株へのエクスポージャーを拡大。

- 米国中小型株は引き続きバリュエーション面では魅力的であるものの、目先のサポート材料の弱さや足元のバリュー株との相関の高まりを考慮してニュートラルに転換。

- 債券内では米国長期国債からインフレ連動債に資金を振り向けることでインフレ高止まりリスクへのヘッジ効果を期待。

- 通貨では突出した景気の底堅さと利下げ観測の後退により堅調さが見込まれる米ドルをOW、インフレの急速な落ち着きを受けた6月以降の利下げ観測の高まりで軟調な推移が予想されるユーロをUWに、それぞれ転換。

5. アセット・アロケーション・コミッティのポジショニング

当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。

過去の実績は将来のパフォーマンスを保証するものではありません。

追加ディスクロージャー

S&P500インデックスはS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品であり、これを利用するライセンスがティー・ロウ・プライスに付与されています。Standard & Poor’s®およびS&P®は、Standard & Poor’s Financial Services LLC(「S&P」)の登録商標で、Dow Jones®は、Dow Jones Trademark Holdings LLC(「Dow Jones」)の登録商標です。ティー・ロウ・プライスの商品は、SPDJI、Dow Jones、S&P、それらの各関連会社によってスポンサー、保証、販売、または販売促進されているものではなく、これらのいずれの関係者も、かかる商品への投資の妥当性に関するいかなる表明も行わず、S&P500インデックスのいかなる過誤、遺漏、または中断に対しても一切責任を負いません。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会