2022年2 月 / インサイト

市場ボラティリティの背景と次の注目点

FRBの利上げ、インフレ、パンデミック後の変化を背景に、さらなる価格変動の気配

サマリー

- 年初に生じた金融市場の変動は、まだしばらく続く気配がある。

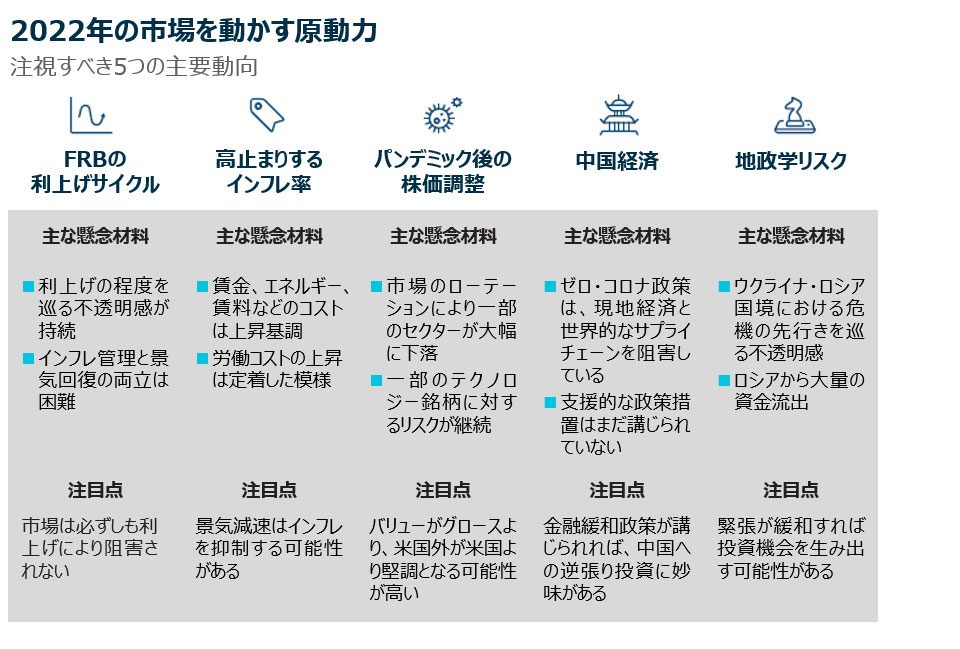

- FRBの利上げ、インフレ率の高騰、パンデミック後の株価調整、中国経済、ウクライナ・ロシア国境の紛争は、市場を混乱させる可能性がある。

- この環境を乗り切ることは非常に困難だが、市場のボラティリティとセクター・ローテーションは、アクティブ運用を行う投資家に好機をもたらすと考えられる。

年初に生じた金融市場の変動は、当面続くと思われます。持続的なインフレ、迫り来る米連邦準備理事会(FRB)の利上げサイクル、ひっ迫する流動性状況、パンデミック時代の経済的な歪みの解消などの要因は、さらなる価格変動を意味します。

コロナ後の世界に入りつつあると言うには時期尚早ですが、パンデミックはもはや、これまでのように市場を動かす支配的な原動力ではありません。新たな環境は乗り切るのは困難であるものの銘柄選択による素晴らしい投資機会も提供します。

FRBの利上げだけでは市場は阻害されない

FRBの利上げを巡る懸念は、最近の市場変動の主な要因でした。昨年の大半にわたり、FRBはハト派スタンスを維持し、インフレの抑制よりも失業の削減を重視しました。その後、2021年12月の金融政策決定会議において、間もなく利上げに踏み切ることを明らかにしました。このため、市場が急速な引き締め政策への転換を直ちに織り込んだことから、金融市場は2022年1月に下落しました。

市場は当初、FRBが2022年3月を利上げの目標時期として確認した1月の声明に対して前向きに反応しました。しかし、その後の記者会見におけるパウエルFRB議長の声明がムードを劇変させました。「労働市場を脅かすことなく利上げを行う余地は大いにあると考えている」とパウエル議長は述べ、FRBが予想より積極的な利上げサイクルを採用する可能性を示唆しました。2022年に4回の利上げを織り込んでいた市場は、突然より多くの利上げを織り込むこととなり、ボラティリティはさらに高まりました。

FRBの利上げサイクルがどれだけ積極的なものとなるかは不明です。FRBは、インフレを抑制するために利上げを行う必要があることは明らかであるものの、無秩序な金融状況のひっ迫は望まないでしょう。しかし、FRBの取れる手段は限られています。インフレは、ほぼ制御不能と思われる中、パウエル議長は、インフレを沈静化させなければならないと認識しつつ2期目を迎えます。

FRBの利上げだけでは、通常、金融市場を阻害することはありません。マルチ・アセット部門の分析によると、1974年以降に生じた21回の利上げサイクルのうち、利上げ後の12ヵ月で米国株式市場がプラスのリターンをもたらしたのは17回(81%)で、最初の利上げ後の6ヵ月では16回(76%)でした。米ドルは、最初の利上げ後の6ヵ月で世界の主要通貨に対して下落しましたが、12ヵ月の期間では、12回上昇(57%)しました1。

また、「ターミナル・レート」として知られる利上げの予想最終到達地点は、過去の基準と比べて低水準です。これは、FRBの利上げがそれ単体で市場を阻害する可能性は低いという見方をさらに裏付けます。

インフレ率が高止まりすれば、景気減速の長期化に繋がる可能性

2021年、米国経済は低金利、繰越需要、数兆ドルのパンデミック関連財政刺激策を背景に、ほぼ40年ぶりの高成長を記録しました。しかし、これらの下支え要因は今や弱まっています。IHSマークイットの1月調査によると、サービス業セクターの活動は、2020年7月以来の最低水準に低下しています。小売売上高は減少し、消費者信頼感は低水準です。国際通貨基金(IMF)は、2022年の米国の経済成長率に関する予測を5.2%から4.0%に引き下げました。

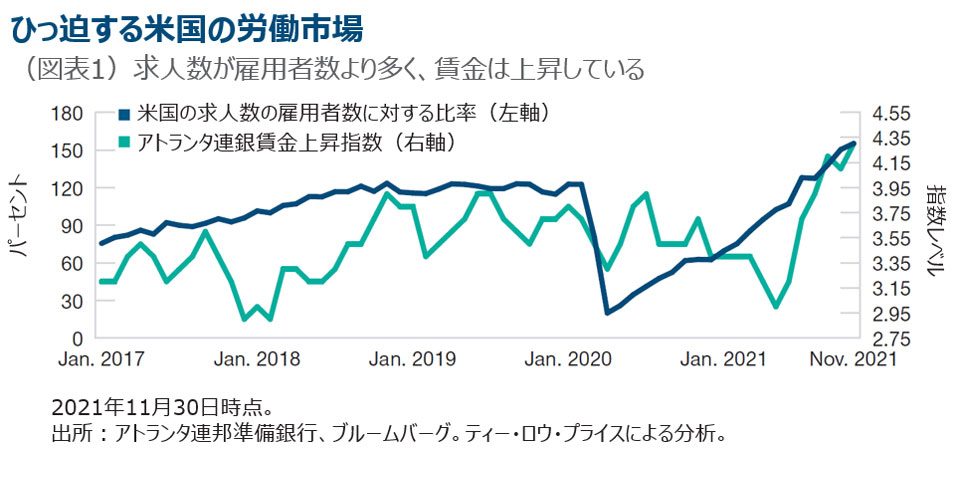

景気減速が予想されるなか、インフレは引き続きコストを押し上げています。例えば、米国では雇用者数よりも求人数が多く、賃金は高止まりする気配です。米国の26州が2022年に最低賃金を引き上げるなかで、多くの企業はさらに最低賃金を引き上げています(図表1)。いわゆる大退職時代(Great Resignation)が定着しているようです。賃料は上昇しており、住宅価格は高騰しています。輸送費と原料費の上昇を背景に、食費の急激な増加と同時に、原油価格は、限定的な供給および欧州と中東における緊張を背景に、2014年以来の最高水準近辺に留まっています。

一部の分野では、コスト上昇がいずれ収まる可能性があるものの、労働コストなど他の分野では、より永続的になり始めているようです。インフレが長期化するほど、消費者信頼感は低下し、最終的に個人消費と企業利益が落ち込みます。

FRBの政策変更に反応して、米国債イールドカーブは、2019~2020年以来の水準までフラット化しました。縮小しているスプレッドは、投資家がより悲観的になっており、FRBが景気減速から景気悪化への一線を超えることなく、望むような利上げを行うことができるかどうかを疑問視していることを示しています。景気後退を論じるには時期尚早ですが、金融市場に織り込まれている以上の景気減速の可能性は高まっているようです。

パンデミックによる株価調整は2022年の大半を通じて継続

バリュエーションも懸念材料です。米国株式は割高で、投資家が在宅勤務の環境下で好調な業績を示した企業に対し、業績を持続できない企業へのより投機的な投資と同様に信頼を失っていることから、株価調整が起きています。

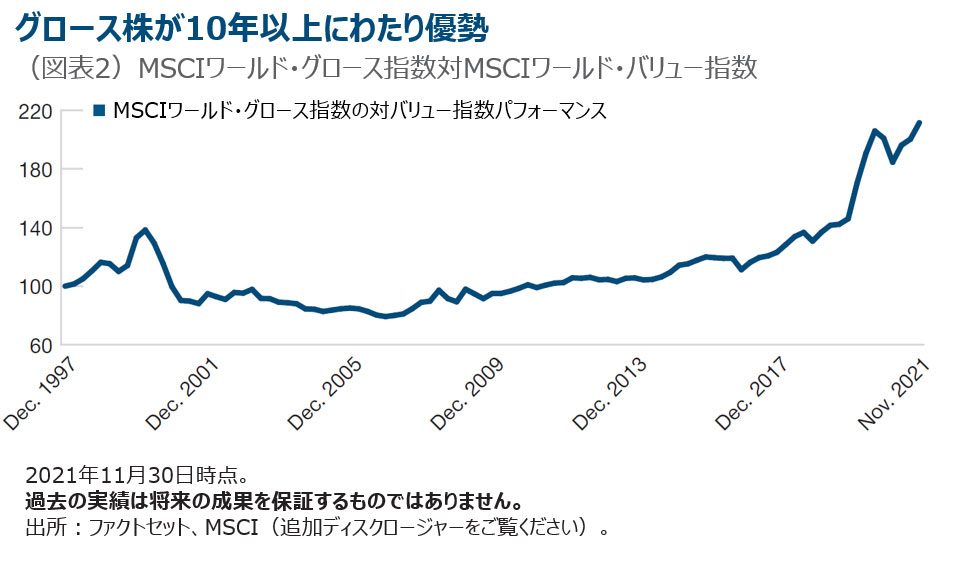

株価調整は、グロース株からバリュー株へのローテーションを伴っており、これは、10年以上にわたるグロース株の優勢に続く重要な展開です(図表2)。ただし、パンデミック下で概ね不人気だった一部の中型グロース株は、回復する好位置にあるようです。2022年は、より普通な企業がアウトパフォームする年になるかもしれません。

パンデミックによる株価調整サイクルは、パンデミック下で堅調だった企業のバリュエーションが正常な水準に戻るなかで、継続すると予想しています。このサイクルは、少なくとも実質金利がパンデミック前の水準に戻るまで続く可能性があります。過去数年にわたり奏功した投資戦略は、通用しなくなる可能性があります。

我々のマルチ・アセット・ポートフォリオでは、グローバル株式(除く米国)、バリュー株、小型株など景気に敏感な株式市場を選好しています。また、需要の回復とワクチン普及の改善から恩恵を受けている新興国株式も選好しています。変動金利ローンは、利回りの優位性とデュレーションが短い特性を背景に、金利上昇の環境下で魅力的です。

中国は逆張りの投資機会を提供

米国以外では、中国を慎重に注視する必要があります。中国市場のうちオフショア株式とクレジットは、不人気で売られ過ぎており、市場が最近の規制変更を消化し、景気が減速するなかで、極めて割安となる可能性があります。通常であれば、中国の「クレジット・インパルス」(国内総生産に対する与信総額の伸びの変化、いわゆる北京プット)による支援が既に期待されるところですが、まだ実現していません。

追加刺激策は、中国の不動産市場を支える可能性が高く、それは先進国が引き締めに転じるなかで、中国が緩和に動いていることを意味します。これにより、中国、そしてより広く新興国は、2022年に興味深い逆張り投資の対象となる可能性があります。

ただし、中国のゼロ・コロナ政策は、サプライチェーンおよび世界経済全体にテール・リスクをもたらす可能性があります。

ウクライナ・ロシア紛争が世界全体に影響を及ぼす可能性

ウクライナ・ロシア国境の危機は、緊張緩和、全面侵攻、ドンバスの紛争地域における何らかの形での限定的な介入の3通りの結果となる可能性があります。ロシア株式は、2021年は買われましたが、資金は今や国外に流出しています。

ただし、ルーブルは、過去のリスク回避局面ほど大幅に下落しておらず、クリミア半島やジョージアの紛争時と比べ、ロシアメディアの報道内容は緊迫しておらず、戦争に突入する可能性は低そうです。ルーブル建て原油価格は、過去最高水準にあり、経済制裁がなければ、経済環境が良好であることを示しています。ロシア株式の下落を組み入れ機会と捉えるには時期尚早と思われますが、注視する必要があります。

当資料における見解等は資料作成時点のものです。

銘柄選択に有利な環境

世界の経済と金融市場においてパンデミック時代の日常が明らかになりつつあります。これは既にボラティリティを著しく高めています。FRBの利上げサイクルの程度とスピード、インフレの持続性、パンデミックによる株価調整の勝ち組と負け組、そして中国やウクライナ・ロシア国境問題を含む世界的な懸念を巡り、依然として多くの不透明感があります。

それでも追い風要因があります。家計資産の増加、消費者の繰越需要、企業の設備投資が増大する可能性は、金融政策が引き締めに転じても、経済成長を持続させる可能性があります。上述した変動要因を踏まえ、これらの原動力がどのように展開するかに多くの関心が集まるでしょう。この環境下で市場を乗り切ることは、非常に困難ですが、市場のボラティリティとセクター・ローテーションは、アクティブ運用を行う投資家に素晴らしい機会を必ずもたらします。2022年も例外ではありません。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳・補記したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。

投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

投資一任契約は、お客様から金融商品に対する投資判断、及び投資に必要な権限を投資運用業者に一任いただき、その権限に基づき投資運用業者がお客様の資産を運用する契約です。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会