Giugno 2021 / MARKETS & ECONOMY

Inflazione sulle montagne russe nell'Eurozona

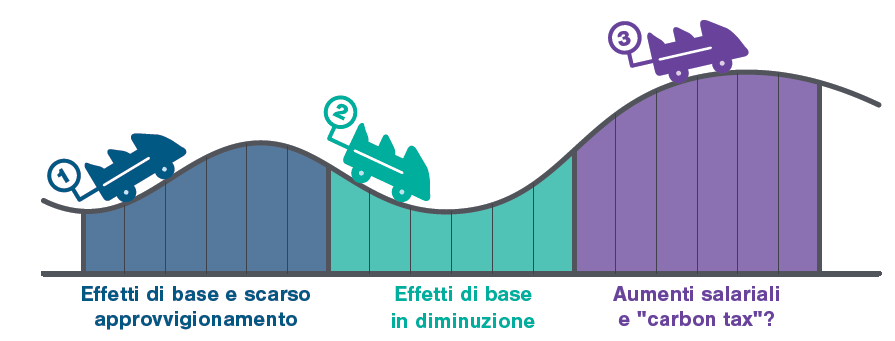

I prezzi potrebbero scendere l'anno prossimo per poi risalire nuovamente

Punti chiave

- Lo stimolo fiscale e monetario senza precedenti in Europa ha alimentato il dibattito su una possibile crescita dell'inflazione.

- I salari bassi e la capacità di lavoro inutilizzata potrebbero far scendere l'inflazione il prossimo anno.

- Nel 2023, invece, l'evoluzione dei salari e le politiche di riduzione delle emissioni di CO2 potrebbero far aumentare l'indice dei prezzi al consumo.

L'aumento dell'inflazione nell'eurozona durerà probabilmente ancora a lungo, ma secondo noi non sarà permanente. L'indice dei prezzi al consumo (CPI) della zona euro ha raggiunto l'1,6%1 ad aprile (il 2% a maggio), il livello più alto degli ultimi due anni, ma la capacità di lavoro inutilizzata dovrebbe far scendere l'inflazione nel 2022, una volta che sarà diminuito l'impatto di fattori specifici.

Nel 2023, però, l'inflazione potrebbe tornare ad aumentare in modo significativo e molto dipenderà dai risultati delle elezioni europee nei prossimi 12 mesi, dagli aumenti dei salari minimi e dal costo dell'energia da fonti non rinnovabili. Nel pianificare le strategie obbligazionarie a meglio e lungo termine, è possibile che gli investitori tengano conto di questi saliscendi dell'inflazione.

Inflazione sulle montagne russe nell'Eurozona

L'inflazione dovrebbe diminuire nel prossimo anno per poi aumentare nel 2023

Due punti di vista sull'inflazione

Per sostenere le loro economie durante la pandemia da coronavirus, i governi europei hanno fatto ricorso a politiche fiscali e monetarie senza precedenti. Ora, mentre le campagne di vaccinazione di massa aprono la strada a una forte ripresa, ci si chiede se gli enormi stimoli fiscali e monetari possano portare in futuro a una maggiore inflazione. Riteniamo che l'indice dei prezzi al consumo nella zona euro possa rimanere elevato almeno fino alla fine dell'anno a causa dei cambiamenti annuali nei tassi, i cosiddetti "effetti base". L'anno scorso, i costi dell'energia erano diminuiti in modo significativo a seguito della pandemia da coronavirus e la Germania aveva ridotto di tre punti percentuali l'IVA da luglio a dicembre. Nel 2020, quindi, si sono registrati livelli insolitamente bassi di inflazione, e questo spiega l'aumento del 2021.

Tuttavia, gli effetti base non sono l'unico fattore che influenza l'inflazione. La ridotta offerta globale di materie prime e di semiconduttori ha fatto aumentare i prezzi alla produzione e questo effetto si sta lentamente trasferendo anche negli indici dei prezzi al consumo europei. Il tutto si riflette in un momentaneo, ma molto forte, eccesso della domanda. A nostro avviso, però, questi livelli di prezzo porteranno nel tempo a un aumento della produzione, alleviando di conseguenza le pressioni inflazionistiche. Nella seconda metà del 2021, quindi, potremmo vedere l'indice dei prezzi al consumo dell'Eurozona aumentare fino al 2,5% circa, mentre in Germania si potrebbero raggiungere per un breve periodo livelli molto vicini al 4%.

Ma cosa accadrà all'inflazione una volta che gli effetti di base diminuiranno? È questo il principale punto di domanda degli investitori obbligazionari. Su questo punto gli economisti sono divisi tra chi sostiene la visione monetarista dell'inflazione e chi sposa la visione illustrata dalla curva di Phillips. I monetaristi si affidano all'equazione quantitativa della moneta: MV=PY (dove M è l'aggregato monetario più ampio, M3 o M4, V è la velocità della moneta, P sono i prezzi e Y è la produzione). Se la velocità del denaro è costante e Y è stabile (o perché l'economia viaggia sul suo potenziale di lungo periodo o perché è fissa nel breve periodo), allora se M cresce, ne consegue un aumento di P (inflazione).

Secondo il modello della curva di Phillips, invece, l'indice dei prezzi al consumo dipende dalle attese sull'inflazione e dalla capacità inutilizzata (sotto forma di lavoro inutilizzato e impianti inattivi). Se c'è molta capacità di lavoro inutilizzata o se un gran numero di impianti sono fermi, l'inflazione diminuirà. Quanto alle attese di inflazione, l'idea di base è che, a fronte di aspettative al rialzo, i prezzi tendono ad adeguarsi da subito. Ed è per questo che le banche centrali osservano con grande attenzione gli indicatori sulle attese di inflazione.

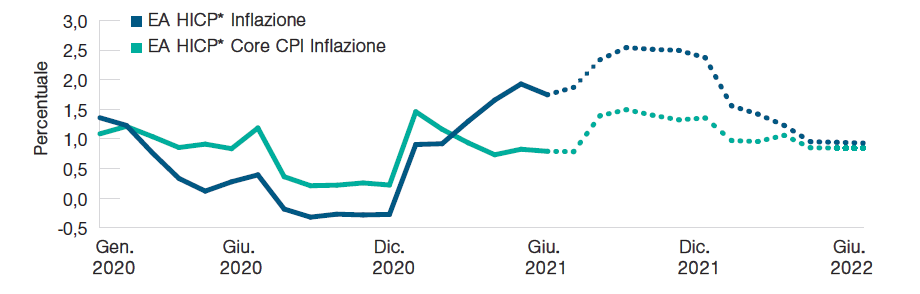

L'inflazione è sostenuta dagli effetti base

(Fig. 1) L'aumento dei prezzi rallenterà una volta che diminuiranno gli effetti base

Dal 24 maggio 2021.

La linea tratteggiata rappresenta il tasso di inflazione previsto.

*Indice armonizzato dei prezzi al consumo.

Fonte

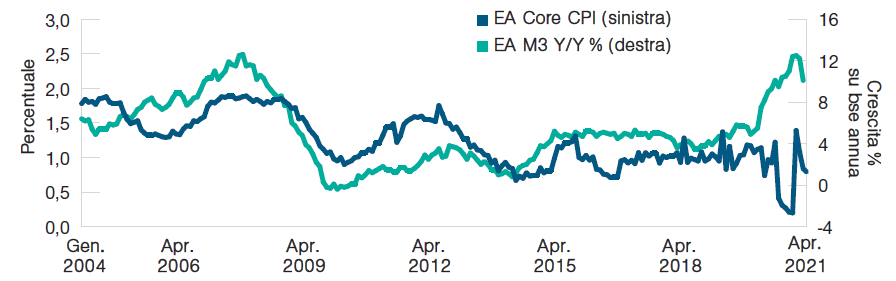

Perché crediamo che la visione monetarista sia sbagliata

Nel 2009-2010, subito dopo la crisi finanziaria globale, la crescita su base annua dell'aggregato monetario meno ampio (M2) è esplosa, alimentando i timori di un forte aumento dell'inflazione. Tuttavia, la relazione tra M2 e gli aggregati più ampi si è interrotta, quindi la teoria monetarista che si basava sulla moneta intesa in senso ampio (M3/M4) non ha trovato conferma. Questa volta invece sono gli aggregati M3 e M4 a mostrare tassi di crescita a doppia cifre.

Anche nei primi anni 2000 l'Eurozona ha registrato tassi di crescita molto elevati degli aggregati M3 e M4, simili a quelli di oggi. La nascita dell'euro aveva infatti consentito alle banche dei Paesi periferici di concedere prestiti a famiglie e imprese a tassi di interesse molto più bassi rispetto a prima, il che ha portato a una forte espansione degli aggregati monetari.

Eppure, nonostante queste condizioni, che secondo la teoria economica sono quelle ideali per l'applicazione del modello monetarista, l'inflazione core al consumo nell'eurozona è aumentata solo temporaneamente, a circa l'1,5%, per poi tornare indietro. La spiegazione più probabile dell'assenza di un'inflazione più forte è la divergenza dei cicli tra le economie dell'epoca: i Paesi dell'Europa meridionale stavano crescendo molto rapidamente, mentre la Germania stava vivendo un periodo prolungato di bassa crescita della domanda interna. Di conseguenza, l'offerta di prodotti delle economie core dell'Eurozona è stata più che sufficiente a contenere le pressioni inflazionistiche nei Paesi periferici. Credo che questa esperienza rappresenti una lezione importante per oggi.

Come nei primi anni 2000, anche oggi la crescita di M3 è molto forte, questa volta a causa dell'espansione del bilancio della Banca Centrale Europea (BCE). Poiché questa espansione del bilancio è figlia soprattutto dei prestiti elargiti ai governi piuttosto che alle famiglie, il suo impatto inflazionistico è stato probabilmente contenuto. Inoltre, è possibile che le economie dell'Eurozona si riprendano a velocità diverse, a seconda sia dell'intensità dei contatti delle loro economie sia dell'eccesso di debito generato dalla recessione. Di conseguenza, questa volta una maggiore offerta nei Paesi periferici potrebbe aiutare a contenere le pressioni inflazionistiche nei Paesi "core".

La curva di Phillips sembra destinata a prevalere

A nostro avviso, i dati mostrano che, una volta che i lavoratori oggi in cassa integrazione faranno aumentare il tasso di disoccupazione, la teoria della curva di Phillips troverà conferma nei salari dell'eurozona. Nel complesso, la pressione salariale dovuta alla capacità inutilizzata nel mercato del lavoro rimane bassa. Potremmo vedere una certa pressione inflazionistica solo se il tasso di disoccupazione tornasse ai livelli pre-pandemia, e in assenza di lavoratori in cassa integrazione. Ma dato che la cassa integrazione in molti Paesi dell'Eurozona rimarrà in vigore fino alla fine del 2021, la probabilità che tutti i dipendenti tornino rapidamente al lavoro sembra essere piuttosto bassa.

L'offerta di moneta è schizzata alle stelle

(Fig. 2) L'espansione del bilancio della BCE ha alimentato la crescita dell'aggregato M3

Al 30 aprile 2021.

Tuttavia, visto che i salari di molti lavoratori europei sono legati ai contratti collettivi, gli accordi sindacali relativi ai futuri aumenti salariali sono determinanti per l'inflazione europea. E questo è vero anche per un settore in forte espansione come quello manifatturiero, con il 5-6% dei lavoratori che è ancora in cassa integrazione. Non è un caso che, nonostante il buon andamento del settore manifatturiero, i sindacati tedeschi della IG Metall abbiano firmato un accordo che, al fine di salvaguardare i posti di lavoro, prevede aumenti salariali molto contenuti per i prossimi due anni. Ciò significa che gli aumenti negoziati in tutta l'economia saranno probabilmente piuttosto contenuti per i prossimi due anni, poiché storicamente gli altri sindacati seguono la falsariga dei contratti firmati da IG Metall. Di conseguenza, ci si può aspettare che i costi unitari del lavoro (e quindi la componente di inflazione al consumo dovuta ai salari) saranno contenuti nei prossimi due anni.

Insomma, tutto suggerisce che la curva di Phillips continuerà a determinare le prospettive di inflazione a medio termine dell'Eurozona. Visti i recenti accordi salariali moderati (nonostante il buon andamento del settore manifatturiero), è probabile che gli aumenti previsti dai contratti, un fattore determinante per l'inflazione, rimarranno bassi fino alla fine del 2022. Inoltre, è probabile che un'ampia offerta di lavoro di riserva manterrà i salari su livelli contenuti anche in altri settori. Tutto questo suggerisce che l'inflazione primaria dell'Eurozona diminuirà con forza all'inizio del 2022, quando cesseranno gli effetti base: riduzione dell'IVA e dei costi energetici.

Nel 2023 le politiche salariali ed ecologiche potrebbero creare un aumento dell'inflazione

Gli esiti delle elezioni in Germania e Francia determineranno il futuro del salario minimo e delle politiche di transizione ecologica e queste, se si manifesteranno nella forma annunciata, potrebbero portare a una inflazione molto più forte nel 2023. In Germania il partito dei Verdi, che secondo i sondaggi rappresenterà una componente importante di qualsiasi possibile coalizione di governo, ha promesso di aumentare il salario minimo da 9,50 a 12 euro l'ora, che equivale a un incremento del 18% entro il 2023. Secondo l'Ufficio federale di statistica tedesco, nel 2018 il 21% della popolazione tedesca aveva svolto un lavoro pagato meno di 11,05 euro l'ora e al tempo il salario minimo era di circa 9 euro. Se un quinto della popolazione tedesca svolge lavori a basso salario, un aumento significativo del salario minimo aumenterebbe probabilmente le pressioni inflazionistiche. Una dinamica simile potrebbe svolgersi in Francia, poiché il presidente Emmanuel Macron deve affrontare una competizione serrata per ottenere la rielezione alle presidenziali dell'aprile 2022.

I Verdi tedeschi intendono anche aumentare in modo significativo il costo delle emissioni di gas serra. Da gennaio, chi opera nei settori del riscaldamento e dei trasporti in Germania deve pagare 25 euro per ogni tonnellata di CO2 emessa. Questa modifica legislativa da sola ha contribuito nel 2021 a un aumento dello 0,5% 2 dell'inflazione "principale" (headline inflation). Il partito dei Verdi propone di aumentare questa tassa da 25 a 60 euro per tonnellata, il che probabilmente si tradurrebbe in un ulteriore aumento dello 0,6% dei prezzi al consumo. E se i Verdi saliranno al governo cercheranno di estendere la carbon tax all'intera Unione europea. Tutto questo contribuirebbe a un aumento significativamente dell'inflazione nel 2023.

Insomma, a nostro avviso l'inflazione in Europa si muoverà sulle montagne russe. Probabilmente continuerà ad aumentare quest'anno prima di diminuire significativamente all'inizio del 2022 e poi, a seconda dei risvolti politici, potrebbe aumentare di nuovo nel 2023. La BCE probabilmente ignorerà gli aumenti dovuti agli effetti base nella seconda metà del 2022, ma potrebbe intervenire se le politiche salariali tedesche provocassero un'inflazione molto più forte nel 2023.

Informazioni importanti

Il materiale ha solo scopo informativo e/o di marketing e non è un consiglio o una raccomandazione di investimento. Consigliamo ai potenziali investiori di richiedere una consulenza legale, finanziaria e fiscale indipendente prima di assumere qualsiasi decisione di investimento. I rendimenti passati non sono indicativi di quelli futuri. Il valore di un investimento puó oscillare e gli investitori potrebbero non ottenere l'intero importo investito.

Il materiale non è stato verificato da alcuna autorita di vigilanza in alcuna giurisdizione.

Informazioni e opinioni sono ottenute/ tratte da fonti ritenute affidabili ma non garantiamo completezza ed esaustivitá, né che eventuali previsioni si concretizzino. I pareri contenuti sono soggetti a cambiamento senza preavviso e possono differire da altre società del gruppo T. Rowe Price.

È vietata la diffusione, in qualsiasi forma, della pubblicazione e/o dei suoi contenuti. Il materiale è destinato all’uso esclusivo in Italia. Vietata la distribuzione retail.

Luglio 2021 / INVESTMENT INSIGHTS