September 2022 / INVESTMENT INSIGHTS

Darum ist ein aktives Durationsmanagement wichtig

Wenn sich die Marktdynamik ständig ändert, liefert ein flexibler Ansatz Ergebnisse

Auf den Punkt gebracht

- Da wir die Duration innerhalb einer breiten Spanne flexibel verändern können, können wir dynamisch und schnell auf ein verändertes Marktumfeld, zum Beispiel auf steigende Zinsen, reagieren.

- Um die nach unserer Meinung besten Chancen für unsere Kunden aufzuspüren, stützen wir uns bei der Länderauswahl auf unsere globale Research-Plattform, die sowohl die Industrie- als auch die Schwellenländer abdeckt.

- Seit der Auflegung haben unsere Einschätzungen zur Duration, die Länderauswahl und die Positionierung auf der Renditekurve die größten positiven Beiträge zur Performance geleistet.

Unter den Absolute-Return-Strategien ragt die Dynamic Global Bond Strategy unseres Erachtens heraus, strebt sie doch nicht nur regelmäßige Erträge bei unterschiedlichsten Bedingungen, sondern auch eine Diversifikation abseits der Risikomärkte an. In volatilen Phasen, wenn risikoreiche Anlagen wie Aktien massiv verkauft werden, wollen wir also wie ein Fels in der Brandung für beständige Renditen sorgen. Zu diesem Zweck legen wir den Fokus auf Qualitätstitel, wobei unser Portfolio zu einem großen Teil in hochwertigen Staatsanleihen mit einer normalerweise höheren Liquidität investiert ist. Es genügt aber nicht, die Duration bei Staatsanleihen stets lang zu halten, denn das wird nicht funktionieren, wenn die Zinsen so steigen wie in der ersten Hälfte dieses Jahres. Deshalb betreiben wir innerhalb einer breiten Spanne ein aktives Durationsmanagement – ein Ansatz, bei dem wir uns an veränderte Marktbedingungen anpassen können. Das war im bisherigen Verlauf des Jahres 2022 entscheidend, und wird es unserer Ansicht nach auch bleiben, weil wahrscheinlich weiter Volatilität herrschen wird, wenn die Märkte ohne die Liquiditätsspritzen der Zentralbanken in einen neue Phase eintreten.

Flexibilität rund um das Durationsmanagement

Wir betreiben ein dynamisches Durationsmanagement innerhalb einer breiten Spanne und bauen dabei Positionen mit kurzer, aber auch langer Duration auf. Dadurch können wir uns flexibel auf unterschiedliche Marktzyklen und -umfelder einstellen, unter anderem auf steigende Zinsen. Wenn die Zinsen zum Beispiel steigen, könnten wir rasch reagieren und die Gesamtduration des Portfolios verringern (auf bis zu -1 Jahr), um potenzielle Verluste zu minimieren. Bei steigenden Zinsen können wir die Gesamtduration indes auf bis zu +6 Jahre erhöhen, um mögliche Gewinne zu maximieren.

Aktiver Ansatz für das Durationsmanagement

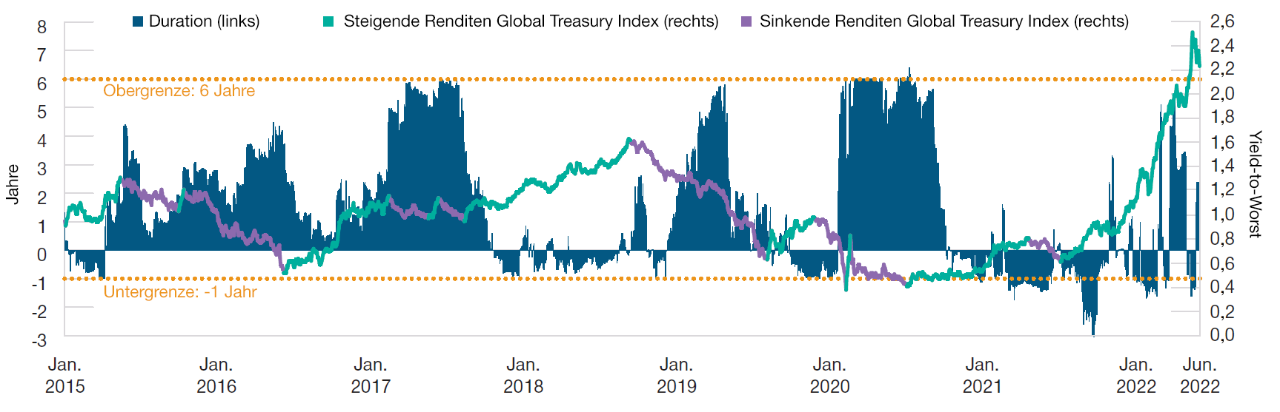

(Abb. 1) Historische Duration des repräsentativen Portfolios Dynamic Global Bond (USD Hedged)

Stand: 30. Juni 2022.

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge.

31. Januar 2015 bis 30. Juni 2022: repräsentatives Portfolio Dynamic Global Bond (USD Hedged). Die angegebene Indexrendite bezieht sich auf den Bloomberg Global Treasuries Index. Zeiträume mit steigenden und sinkenden Renditen sind als Zeiträume mit Renditeveränderungen um 15 Basispunkte (Bp.) oder mehr definiert.

Das repräsentative Portfolio ist ein Depot innerhalb des Composite, das unserer Ansicht nach den aktuellen Portfoliomanagementstil für die Strategie am besten abbildet. Die Wertentwicklung wird bei der Zusammenstellung des repräsentativen Portfolios nicht berücksichtigt. Das dargestellte repräsentative Portfolio kann andere Merkmale aufweisen als andere Depots in der Strategie. Weitere Informationen zum Composite finden Sie im GIPS® Composite-Bericht.

Quelle: Bloomberg Index Services Limited. Weitere Angaben zu diesen Informationen von Bloomberg finden Sie unter „Zusätzliche Angaben“. Analysen von T. Rowe Price.

Diesen dynamischen Ansatz für das Durationsmanagement haben wir bei den zahlreichen Änderungen der Markttrends und -lagen seit dem Start der Strategie erfolgreich umgesetzt:

2020 – Sorgen über die Pandemie und andere Risiken für die Weltwirtschaft

Anfang 2020 war die Gesamtduration des Portfolios zum Beispiel im negativen Bereich. Im Februar änderten wir den Kurs schnell und erhöhten die Duration, als unsere Analysten für den Gesundheitssektor und unsere Ökonomen sich besorgt über die Ausbreitung des Coronavirus und mögliche Risiken für die Weltwirtschaft äußerten. Die Änderungen – vor allem der Wechsel von einer kurzen Duration zu einer Long-Position in der US-Duration – stützte die Performance, als die Volatilität hoch war und es an den Risikomärkten zu massiven Abverkäufen kam.

2022 – Anstieg des Inflationsdrucks

Anfang 2022 hielten wir die Gesamtduration des Portfolios bei annähernd null, da wir davon ausgingen, dass die großen Zentralbanken zur Bekämpfung der steigenden Inflation zu einer restriktiveren Politik übergehen würden. Konkret hielten wir ein Ende der Liquiditätsspritzen für möglich, das auch das Ende der quantitativen Lockerung und den Beginn eines neuen Regimes an den Anleihemärkten bedeuten könnte. Deshalb fühlten wir uns mit unseren Positionen mit kurzer Duration in ausgewählten Industrieländern wie den USA und Großbritannien recht wohl, zumal sie sich auszahlten, als die Zentralbanken mit einer Straffung ihrer Geldpolitik auf die Inflation reagierten und die globalen Anleiherenditen daraufhin in der ersten Hälfte dieses Jahres stiegen.

Ein entscheidender Grund, warum wir Änderungen von Trends und Marktregimes so erfolgreich nutzen, ist das Research unserer erfahrenen Ökonomen und Analysten, das uns hilft, Wendepunkte in der Geldpolitik und in den Konjunkturzyklen zu identifizieren.

Fixed-Income-Kompetenzen von T. Rowe Price

(Abb. 2) Spezialisierte Experten in den USA, Europa und Asien

Stand: 30. Juni 2022.

*Beinhaltet Anlageexperten für T. Rowe Price Associates, Inc. sowie deren verbundene Anlageberatungsunternehmen, unter anderem T. Rowe Price Investment Management, Inc.

Quelle: T. Rowe Price.

Taktische Möglichkeiten vs. langfristige Anlagen

Unsere globale Research-Plattform ist der Motor, der unsere Anlageideen antreibt. Mithilfe unserer großen Research-Kompetenz können wir Marktineffizienzen erkennen und Anlagechancen im gesamten investierbaren Fixed-Income-Universum nutzen. Seit seiner Auflegung ist das Portfolio in einem breiten Spektrum von Anlagen investiert, von Staatsanleihen der führenden Länder bis hin zu weniger bekannten Anleihen mit einem Rating unterhalb Investment Grade aus Entwicklungsländern.

Die Strategie ist so konzipiert, dass wir flexibel agieren und kurzfristige Chancen nutzen können. Um zu einer ganzheitlichen Einschätzung eines Landes zu gelangen, führen die Analysten ein umfassendes Research in den folgenden Bereichen durch: Fundamentaldaten, Bewertungen und technisches Umfeld. Zu unterschiedlichen Zeitpunkten kann jeweils ein anderer dieser Faktoren den größten Einfluss haben. Bei einer attraktiven Bewertung könnten wir zum Beispiel eine Long-Position aufbauen, während wir zu einem anderen Zeitpunkt aus Sorge über die Verschlechterung der Fundamentaldaten vielleicht eine Short-Position bevorzugen. Bei der Beurteilung, welcher Aspekt die Anleihekurse am stärksten beeinflussen dürfte, ist das richtige Timing wichtig. Italien ist ein Beispiel für ein Land, in dem wir seit dem Bestehen der Strategie aus taktischer Sicht mal Short-, mal Long-Positionen aufgebaut haben.

Eine langfristige Anlageperspektive ist ebenfalls wichtig. In kleineren und weniger entwickelten Ländern können ein umfassendes Wissen und intensives Research wertvoll sein. Wenn man sich die Zeit nimmt, die wirtschaftlichen Perspektiven, die Politik und politischen Strategien eines Landes gut zu verstehen, kann dies Zugang zu potenziell attraktiven langfristigen Anlagechancen bieten, die anderen Anlegern entgehen oder die andere Anleger meiden, weil sie nicht über die nötigen Ressourcen verfügen, um den Markt entsprechend zu analysieren. Beispielsweise sind wir in der Strategie seit März 2015 in serbischen Staatsanleihen in Lokalwährung investiert.

Seit der Auflegung haben unsere Einschätzungen zur Duration, unsere Länderauswahl und unsere Positionierung auf der Renditekurve innerhalb der Strategie die größten positiven Beiträge zum Alpha geleistet. Unsere Fähigkeit, diese Einschätzungen in einer Reihe von verschiedenen Ländern umzusetzen und beim Management der Duration taktisch zu agieren, um von Veränderungen der Trends und Marktregimes zu profitieren, war dabei der entscheidende Faktor. Deshalb ist es so wichtig, dass wir diesen Ansatz weiterhin verfolgen – vor allem im aktuellen Umfeld, in dem die Volatilität erhöht bleiben dürfte, weil die Zentralbanken ihre Geldpolitik straffen, während zugleich das Wachstum nachlässt.

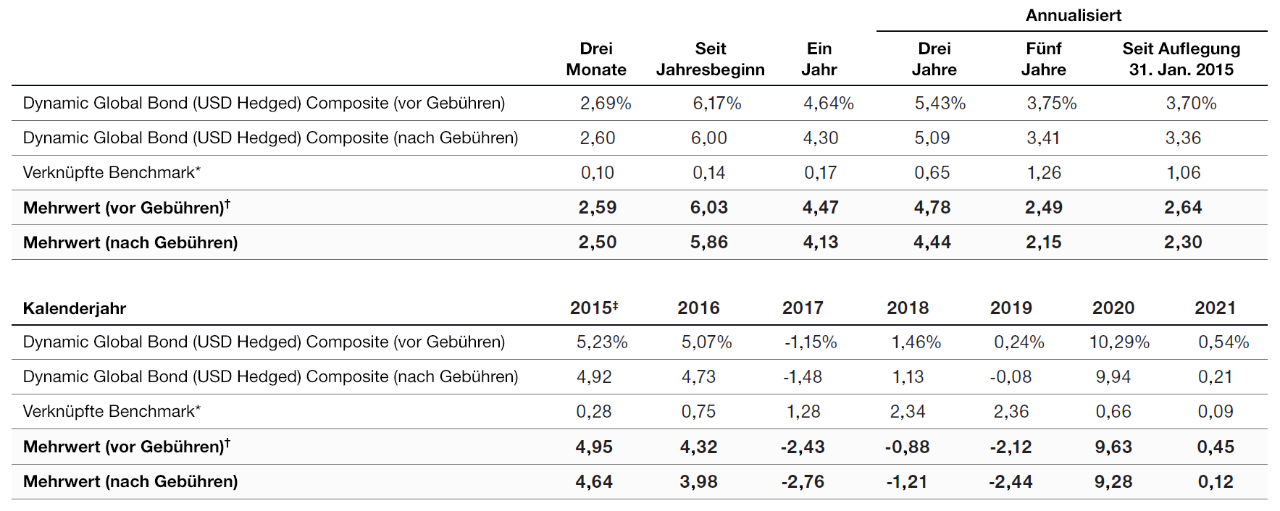

PERFORMANCEÜBERSICHT

Dynamic Global Bond (USD Hedged) Composite

Zeiträume bis zum 30. Juni 2022. Berechnung der Werte in US-Dollar.

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge..

Die Bruttoperformance wird vor Abzug der Verwaltungsgebühr und gegebenenfalls aller sonstigen Gebühren, jedoch nach Abzug der Handelskosten ausgewiesen. In der Performance nach Abzug von Gebühren wurde die höchste anwendbare Verwaltungsgebühr zum Abzug gebracht, die auf der Basis der in diesem Dokument angegebenen Gebührenstruktur in Rechnung gestellt würde, ohne von Schwellenwerten zu profitieren. Die angegebenen Brutto- und Nettoperformances gehen von einer Wiederanlage der Dividenden aus und verstehen sich nach Abzug aller nicht rückforderbaren Quellensteuern auf Dividenden, Zins- und Kapitalerträge.

*Mit Wirkung vom 1. Mai 2021 hat sich die Benchmark für den Composite in den ICE BofA US 3‑Month Treasury Bill Index geändert. Vor dem 1. Mai 2021 diente der 3 Month LIBOR in USD Index als Benchmark. Darstellungen der Benchmark aus der Vergangenheit wurden nicht entsprechend angepasst.

† Die Zeile „Mehrwert“ zeigt die Differenz zwischen dem Dynamic Global Bond (USD Hedged) Composite (vor Gebühren) und der in der vorstehenden Zeile angegebenen Benchmark. Weitere Angaben zu diesen Informationen von ICE BofA finden Sie unter „Zusätzliche Angaben“.

‡ Seit der Auflegung am 31. Januar 2015 bis 31. Dezember 2015.

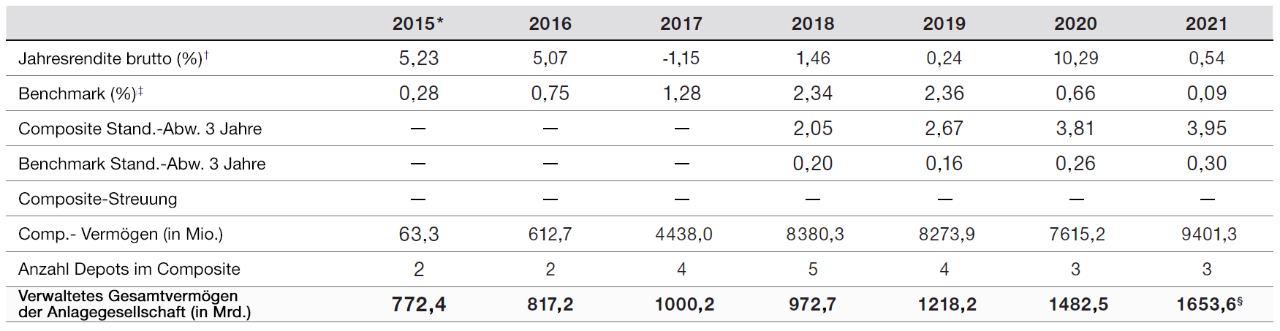

GIPS®-KONFORME ANGABEN

Dynamic Global Bond (USD Hedged) Composite

Zeitraum bis zum 31. Dezember 2021. Alle Angaben in US-Dollar.

*31. Januar 2015 bis 31. Dezember 2015.

† Die Erträge und der Kapitalwert der Anlage werden schwanken. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Die monatlichen Performancedaten des Composite sind auf Anfrage erhältlich.

‡ Mit Wirkung vom 1. Mai 2021 hat sich die Benchmark für den Composite in den BofA US 3‑Month Treasury Bill Index geändert. Zuvor wurde der 3 Month LIBOR in USD Index als Benchmark verwendet. Die Änderung wurde vorgenommen, weil die neue Benchmark die Anlagestrategie des Composite nach Ansicht des Unternehmens besser abbildet. Darstellungen der Benchmark aus der Vergangenheit wurden nicht entsprechend angepasst.

§ Vorläufige Daten – Anpassung vorbehalten.

Dynamic Global Bond (USD Hedged) Composite – Ziel und Risiken Ziel

Der Dynamic Global Bond (USD Hedged) Composite ist darauf ausgerichtet, durch eine flexible, dynamische und diversifizierte Allokation in globalen Schuldtiteln regelmäßige Anleiherenditen zu erwirtschaften. Die Strategie verfolgt einen ganzheitlichen, rigorosen Risikomanagementansatz, um Kunden vor Verlustrisiken zu schützen, und strebt insbesondere bei fallenden Aktienmärkten eine angemessene Diversifizierung an. (Erstellt Januar 2015; aufgelegt am 31. Januar 2015)

Risiken – Folgende Risiken sind für das Portfolio von wesentlicher Bedeutung:

ABS und MBS: ABS (forderungsbesicherte Wertpapiere) und MBS (hypothekenbesicherte Wertpapiere) können einem größeren Liquiditäts-, Kredit-, Ausfall- und Zinsänderungsrisiko ausgesetzt sein als andere Anleihepapiere. Sie sind häufig mit dem Risiko einer Laufzeitverlängerung oder vorzeitigen Rückzahlung verbunden.

Risiken von bedingten Pflichtwandelanleihen: Bedingte Pflichtwandelanleihen (CoCos) können zusätzlichen Risiken ausgesetzt sein, die unter anderem mit einer Inversion der Kapitalstruktur, den Auslöseniveaus, Kuponstreichungen, Verlängerungen der Kündigungsmöglichkeit, der Rendite/Bewertung, Wandelungen, Wertminderungen, der Branchenkonzentration und der Liquidität verbunden sind.

Kreditrisiko: Kreditrisiken entstehen, wenn sich die Finanzlage eines Emittenten verschlechtert und/oder dieser seine finanziellen Verpflichtungen gegenüber dem Fonds nicht erfüllt.

Währungsrisiko: Wechselkursbewegungen können die Anlagegewinne schmälern oder die Anlageverluste erhöhen.

Ausfallrisiko: Ausfallrisiken können entstehen, wenn die Emittenten bestimmter Anleihen nicht mehr fähig oder bereit sind, Zahlungen für ihre Anleihen zu leisten.

Derivaterisiko: Derivate können eingesetzt werden, um eine Hebelwirkung zu erzielen, die das Portfolio stärkeren Schwankungen und/oder Verlusten aussetzen könnte, die erheblich höher sind als die Kosten des Derivats.

Schwellenländerrisiko: Die Börsen der Schwellenländer sind weniger etabliert als die der Industrieländer und bergen somit höhere Risiken.

Risiko von Hochzinsanleihen: Hochverzinsliche Schuldverschreibungen unterliegen im Allgemeinen einem höheren Risiko der Umschuldung oder des Ausfalls des Emittenten, einem höheren Liquiditätsrisiko und einer größeren Sensitivität gegenüber den Marktbedingungen.

Zinsänderungsrisiko: Das Zinsänderungsrisiko ist das Verlustpotenzial für festverzinsliche Anlagen, das aus unerwarteten Veränderungen der Zinssätze resultiert.

Risiko der Emittentenkonzentration: Das Risiko der Emittentenkonzentration kann dazu führen, dass sich geschäftliche, branchenspezifische, wirtschaftliche, finanzielle oder marktbezogene Bedingungen, die jene Emittenten betreffen, auf die sich die Anlagen des Portfolios konzentrieren, stärker auf die Wertentwicklung auswirken.

Liquiditätsrisiko: Das Liquiditätsrisiko kann dazu führen, dass sich Wertpapiere im gewünschten Zeitraum möglicherweise nur schwer bewerten und nicht ohne Weiteres zu einem fairen Preis veräußern lassen.

Risiko der vorzeitigen Rückzahlung und Laufzeitverlängerung: Hypotheken- und forderungsbesicherte Wertpapiere könnten die Sensitivität des Portfolios gegenüber unerwarteten Veränderungen der Zinssätze erhöhen.

Sektorkonzentrationsrisiko: Das Sektorkonzentrationsrisiko kann dazu führen, dass die Wertentwicklung von geschäftlichen, branchenspezifischen, wirtschaftlichen, finanziellen oder marktbezogenen Bedingungen in einem Sektor, auf den sich die Anlagen des Portfolios konzentrieren, stärker betroffen ist.

Risiken von Total Return Swaps: Total Return Swaps können das Portfolio zusätzlichen Risiken aussetzen, darunter Markt-, Gegenpartei- und operationelle Risiken sowie Risiken, die mit dem Einsatz von Sicherungsvereinbarungen verbunden sind.

Allgemeine Portfoliorisiken:

Gegenparteirisiko: Gegenparteirisiken können entstehen, wenn eine juristische Person, mit der das Portfolio Geschäfte tätigt, nicht mehr bereit oder in der Lage ist, ihren Verpflichtungen gegenüber dem Portfolio nachzukommen.

ESG- und Nachhaltigkeitsrisiken: ESG- und Nachhaltigkeitsrisiken können sich erheblich negativ auf den Wert einer Anlage und die Performance des Portfolios auswirken.

Geografisches Konzentrationsrisiko: Das geografische Konzentrationsrisiko kann dazu führen, dass die Wertentwicklung von sozialen, politischen, wirtschaftlichen, ökologischen oder marktbezogenen Bedingungen in den Ländern oder Regionen, auf die sich die Anlagen des Portfolios konzentrieren, stärker betroffen ist.

Absicherungsrisiko: Absicherungsmaßnahmen sind mit Kosten verbunden und funktionieren möglicherweise nicht einwandfrei, sind eventuell nicht immer umsetzbar und können sogar vollständig versagen.

Anlageportfoliorisiko: Anlagen in Portfolios sind mit Risiken verbunden, denen ein Anleger bei Direktanlagen an den Märkten nicht ausgesetzt wäre.

Managementrisiko: Das Managementrisiko kann zu potenziellen Interessenkonflikten im Zusammenhang mit den Pflichten des Investmentmanagers führen.

Marktrisiko: Aufgrund des Marktrisikos kann das Portfolio durch unerwartete Veränderungen zahlreicher Faktoren Verluste erleiden.

Operationelles Risiko: Das operationelle Risiko kann zu Verlusten aufgrund von Zwischenfällen führen, die durch Personen, Systeme und/oder Prozesse verursacht werden.

WICHTIGE HINWEISE

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen) und sollte nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe einschließlich T. Rowe Price Associates, Inc. und/oder deren verbundene Unternehmen beziehen Einkommen aus den Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Anleger erhalten ihr ursprünglich investiertes Kapital möglicherweise nicht in voller Höhe zurück.

Dieses Dokument stellt weder ein Angebot oder eine Einladung noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Dieses Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die in den Dokumenten enthaltenen Informationen und Meinungen stammen aus Quellen, die wir für zuverlässig und aktuell halten; die Richtigkeit und Vollständigkeit dieser Quellen können wir jedoch nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den angegebenen Zeitpunkt und können ohne vorherige Ankündigung ändern; sie unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt. Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

September 2022 / INVESTMENT INSIGHTS