September 2022 / INVESTMENT INSIGHTS

Marktturbulenzen unterstreichen, wie wichtig aktives Portfoliomanagement ist

Neuausrichtung auf die betrieblichen Fundamentaldaten begünstigt das Stock-Picking von Qualitätsaktien

Auf den Punkt gebracht

- Wir werfen in diesem Beitrag einen Blick auf die Debatte „aktives versus passives Portfoliomanagement“ und darauf, wie sich die beiden Ansätze in verschiedenen Marktzyklen entwickeln.

- Da sich die Finanzmärkte an einem potenziellen Wendepunkt befinden, kommt es darauf an, die beiden Ansätze genau zu verstehen. Das aktuelle Umfeld ist für aktive Assetmanager günstig.

- Die Kapitalallokation richtet sich zunehmend nach den Fundamentaldaten der Unternehmen und weniger nach Makrofaktoren, was üblicherweise für Anleger, die sich auf das Stockpicking von Qualitätsaktien konzentrieren, vorteilhaft ist.

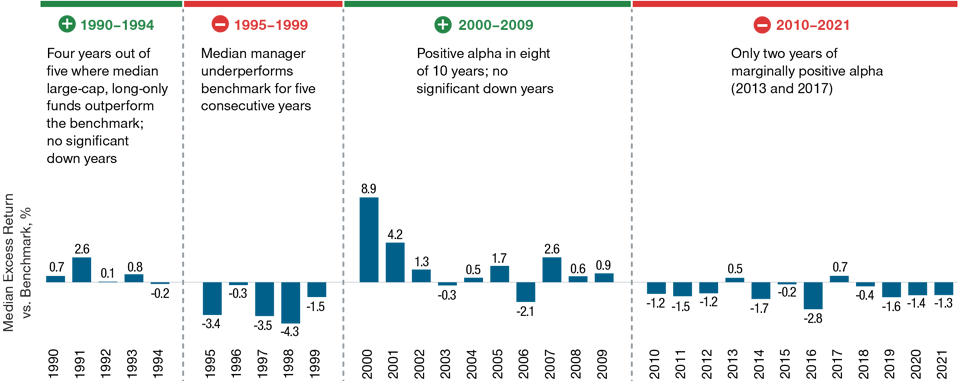

Die Debatte „aktives versus passives Fondsmanagement“ wird schon seit Jahrzehnten geführt, wobei die Befürworter beider Seiten gleichermaßen überzeugt sind, dass ihr Ansatz der bessere ist. Wie aus Abbildung 1 hervorgeht, hatten aktive US-Large-Cap-Strategien in den letzten zehn Jahren weitgehend Mühe, mit den Renditen passiver Benchmarks Schritt zu halten. Dennoch haben aktive Strategien in den letzten zehn Jahren durchweg besser abgeschnitten als ihre passiven Pendants. Welcher Ansatz ist also der bessere?

Kaum überraschend gibt es Datenstudien, die sowohl das aktive als auch das passive Management als den besseren Ansatz belegen. Und während Fragen der Vergleichbarkeit die Analyse erschweren, hängt die Antwort oft davon ab, welchen Zeitraum man betrachtet. Vor diesem Hintergrund lohnt es sich, über die Frage, welcher Ansatz besser ist, hinauszublicken und sich stattdessen auf die praktischere Frage zu konzentrieren, welcher Ansatz in verschiedenen Marktzyklen besser abgeschnitten hat.

Stehen die Märkte vor einem potenziellen Wendepunkt?

Da sich die Finanzmärkte an einem potenziellen Wendepunkt befinden, kommt es darauf an, die beiden Ansätze genau zu verstehen. Nach einer jahrzehntelangen „Goldlöckchen“-Phase mit langsamem, aber stetigem Wachstum, schwacher Inflation, niedrigen Zinsen und geringer Marktvolatilität – einem Umfeld, das im Allgemeinen eine größere Ausgewogenheit der Sektoren begünstigt – stehen wir nun vor einer neuen, unsicheren Phase, die sich bereits in der höheren Marktvolatilität und größeren Renditedifferenzen zwischen den einzelnen im vergangenen Jahr widerspiegelt. Hier kann die historische Entwicklung in Form von eindeutig beobachtbaren Performancetrends während früherer Konjunkturzyklen und unter verschiedenen Marktbedingungen eine gewisse Orientierung bieten.

Abbildung 1 zeigt, dass es in den gut 30 Jahren von 1990 bis 2021 vier klare und spezifische US-Marktzyklen gegeben hat.1 Sie zeigt außerdem, dass passive Strategien in zwei der Marktzyklen insgesamt besser abgeschnitten haben als aktive Strategien, und zwar in den Zeiträumen 1995 bis 1999 und von 2010 bis 2021. Bezeichnenderweise waren beide Zeiträume durch wirtschaftliches Wachstum und starke Bullenmärkte gekennzeichnet, wobei US-Aktien aufgrund positiver Stimmungs- und Makrofaktoren auf breiter Front zulegten. Dies wiederum führte dazu, dass die Aktienkorrelationen stiegen und die Renditedifferenzen zwischen einzelnen Unternehmen auf niedrige Niveaus sanken. Ein solches Umfeld, in dem „die steigende Flut alle Boote hebt“ bietet aktiven Managern weniger Möglichkeiten, zwischen individuellen Gewinnern und Verlierern zu differenzieren und so eine Outperformance zu erzielen.

Performance aktiver vs. passiver Strategien in den einzelnen US-Marktzyklen

Abb. 1: Mediane Überschussrendite aktiv verwalteter US-Large-Cap-Fonds gegenüber der Benchmark

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung.

Die dargestellten Daten umfassen alle in den USA domizilierten, inländisch ausgerichteten, Long-only, aktiv verwalteten Large-Cap-Aktienfonds (US Large Cap Growth, US Large Cap Core und US Large Cap Value-Universen) gemäß Definition von eVestment Alliance, LLC. In den historischen Daten sind auch Fonds enthalten, die nicht mehr aktiv sind (entweder aufgrund ihrer Schließung oder aufgrund der Zusammenlegung mit anderen Fonds). Die Renditen werden nach Abzug von Gebühren ausgewiesen (Manager, die nur die Bruttoperformance verfügbar machen, sind ausgeschlossen) und mit der jeweils für den Fonds relevanten Benchmark verglichen.

Quellen: eVestment Alliance, LLC und Goldman Sachs Global Investment Research (siehe „Zusätzliche Angaben“).

Derweil haben aktive Strategien auch in zwei Marktzyklen besser abgeschnitten, und zwar in den Zeiträumen 1990 bis 1994 und 2000 bis 2009. In beiden Zeiträumen befand sich die US-Wirtschaft in einer Rezession, die an den Finanzmärkten üblicherweise für Unsicherheit und Volatilität sorgt. Angesichts des schwächeren Makro-Umfelds konzentrierten sich die Anleger wieder stärker auf unternehmensspezifische Aspekte, was zu einer zunehmenden Streuung der Aktienrenditen führte, da die Märkte stärker zwischen Gewinnern und Verlierern unterschieden. Dementsprechend kann eine differenziertere Performance der Unternehmen auf der Grundlage ihrer fundamentalen Stärken aktiven Managern mehr Möglichkeiten bieten, selektive Wertsteigerungspotenziale auszuschöpfen.

Unternehmensspezifische Aspekte der Kapitalallokation

Diese historische Analyse ist wichtig, da wir heute wieder ein unsicheres, volatiles Umfeld erleben. Die jüngsten Daten deuten darauf hin, dass sich die US-Wirtschaft in einer technischen Rezession befindet (nach zwei aufeinanderfolgenden Quartalen mit rückläufigem Bruttoinlandsprodukt), die Inflation ein 40-Jahres-Hoch erreicht hat, die Zinsen deutlich steigen und die Marktvolatilität klar zugenommen hat. Auch wenn unklar ist, wie lange diese Phase andauern wird, stellt sie doch ein ideales Umfeld für das Stockpicking in Qualitätsaktien dar – so, wie es früher der Fall war. Zum ersten Mal seit dem plötzlichen Ausbruch der globalen Finanzkrise im Jahr 2009 scheint die Kapitalallokation in den USA in erster Linie von unternehmensspezifischen Fundamentaldaten und nicht von den Makro-Entwicklungen bestimmt zu werden, die über weite Strecken des letzten Jahrzehnts vorherrschten.

Die jüngsten Analysen scheinen dies zu bestätigen, da die Korrelationen zwischen US-Aktien seit Anfang 2021 weiter gesunken sind, wodurch sich die Bandbreite an idiosynkratischen Anlagemöglichkeiten erhöht hat. Diese Marktdynamik unterstreicht, wie wichtig es ist, Unternehmen mit Wettbewerbsvorteilen und klaren Alleinstellungsmerkmalen zu finden, die in der Lage sind, die höheren Preise an ihre Kunden weiterzureichen. Nur ein aktiver Ansatz ermöglicht diese Selektivität im derzeitigen unsicheren Marktumfeld und erhöht das Potenzial, Überrenditen gegenüber passiven Strategien zu erzielen.

Die Asymmetrie von Alpha bei US-Aktien

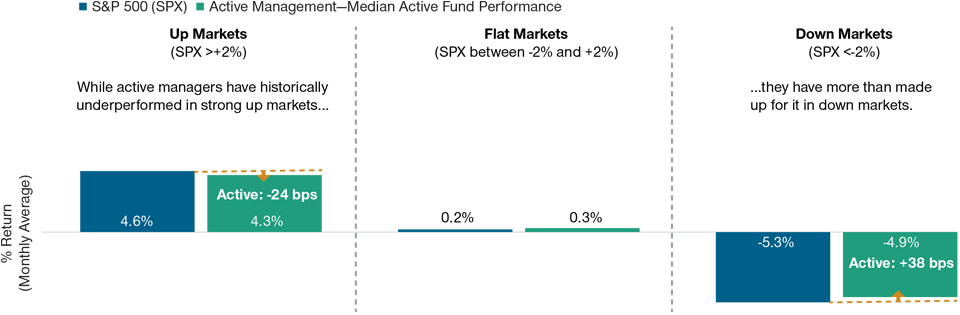

Derweil hat die Volatilität, die im vergangenen Jahr auf den US-Markt zurückgekehrt ist, die Kehrseite passiver Strategien deutlich gemacht, nämlich dass diese Strategien es den Anlegern zwar ermöglichen, in vollem Umfang an steigenden Märkten zu partizipieren, jedoch in rückläufigen Phasen keinerlei Puffer bieten. Es liegt in der Natur der Sache, dass passive Strategien garantiert ebenso stark fallen, wie der Markt fällt. Im Gegensatz dazu können aktive Manager die potenziellen Verluste begrenzen. Wie Abbildung 2 bestätigt, erzielten aktive Strategien am Markt für US-Large-Caps in schlechten Marktphasen eine Outperformance gegenüber passiven Strategien.

Bemerkenswert ist auch, dass das von aktiven Managern für US-Aktien in Aufwärts- und Abwärtsmärkten erzielte Alpha nicht symmetrisch ist. Das bedeutet, dass aktive US-Manager historisch zwar in Zeiten steigender Märkte eine geringere Rendite erzielt haben als passive Manager(-24Basispunkte), dies aber durch die Outperformance aktiver Manager in Zeiten fallender Märkte (+38 Basispunkte) mehr als ausgeglichen wird. Das heißt nicht, dass aktive Manager nicht auch in steigenden Märkten besser abschneiden können als ihre passiven Pendants – das können sie und tun es auch regelmäßig, wobei vieles letztlich vom betrachteten Zeitrahmen abhängt.

Performance aktiver vs. passiver US-Strategien in steigenden, neutralen und fallenden Märkten

Abb. 2: Median der Wertentwicklung aktiver US-Fonds gegenüber der Benchmark (S&P 500 Index)

Januar 1990 bis Dezember 2021

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung.

Die dargestellten Daten umfassen alle aktiv verwalteten Long‑only-, US-Large-Cap-Fonds, die sich am S&P 500 Index als Benchmark orientieren (gemäß Definition von eVestment Alliance, LLC). In den historischen Daten sind auch Fonds enthalten, die nicht mehr aktiv sind. Berechnungen von T. Rowe Price basierend auf den Daten von FactSet Research Systems Inc. Alle Rechte vorbehalten.

Quellen: S&P Global Market Intelligence, eVestment Alliance, LLC und Goldman Sachs Global Investment Research (siehe „Zusätzliche Angaben“).

Günstige Dynamik für aktives Management

Wir glauben, dass das schwierige Marktumfeld derzeit einen Wendepunkt markiert und die Finanzmärkte auf ein neues Paradigma übergehen. Dieses Umfeld ist für aktive Assetmanager günstig. Die hohe Inflation, steigende Zinsen, die Beendigung der Konjunkturprogramme, ein schwächeres Wachstum – für viele Anleger ist dies neues, ungewohntes Terrain. Dies führt zwangsläufig zu Unsicherheit, die sich unmittelbar in einer erhöhten Marktvolatilität niederschlägt. Wir sind jedoch der Meinung, dass der derzeitige Markt trotz zahlreicher Belastungsfaktoren, die es zu überwinden gilt, weiterhin eine günstige Dynamik für aktive Manager aufweist. Diese Art von Umfeld bietet erfahrenen aktiven Anlegern seit jeher eine ganze Fülle an Möglichkeiten, da unternehmensspezifische Faktoren wieder stärker zum Tragen kommen sollten – und es zunehmend darauf ankommt, die richtigen Anlageentscheidungen zu treffen.

WICHTIGE HINWEISE

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen) und sollte nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe einschließlich T. Rowe Price Associates, Inc. und/oder deren verbundene Unternehmen beziehen Einkommen aus den Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Anleger erhalten ihr ursprünglich investiertes Kapital möglicherweise nicht in voller Höhe zurück.

Dieses Dokument stellt weder ein Angebot oder eine Einladung noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Dieses Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die in den Dokumenten enthaltenen Informationen und Meinungen stammen aus Quellen, die wir für zuverlässig und aktuell halten; die Richtigkeit und Vollständigkeit dieser Quellen können wir jedoch nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den angegebenen Zeitpunkt und können ohne vorherige Ankündigung ändern; sie unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt. Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

September 2022 / INVESTMENT INSIGHTS