September 2022 / ASSET ALLOCATION VIEWPOINT

Der Kampf der Fed gegen die Inflation dürfte noch lange nicht ausgestanden sein

Die stetig steigenden Kosten im Dienstleistungsgewerbe trüben den Inflationsausblick

Auf den Punkt gebracht

- Während die Kosten für Waren ihren Höchststand erreicht haben könnten, legen sie im Dienstleistungsgewerbe kontinuierlich weiter zu, was für den Inflationsausblick problematisch werden könnte.

- Wir glauben daher, dass der Kampf der US-Notenbank (Fed) noch lange nicht vorbei ist. Folglich hält der Allokationsausschuss an der Untergewichtung von Aktien gegenüber Anleihen weiter fest.

Die Aktienmärkte profitierten in diesem Sommer von einer willkommenen Phase, in der sich die Anleger trotz schwacher Wirtschaft optimistisch zeigten. In den USA erlebte der S&P 500 von Mitte Juni bis Mitte August eine kräftige Erholung, getragen von der Hoffnung, dass die Inflation einen Höhepunkt erreicht haben und die Fed wieder auf eine expansivere Geldpolitik umschwenken könnte. Wir glauben, diese Schlussfolgerung könnte falsch und die Erwartung, dass die Fed einen Kurswechsel vornimmt, verfrüht sein.

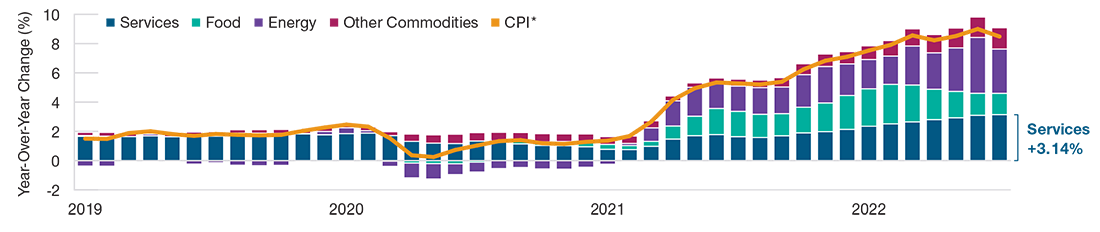

Insgesamt gibt es Anzeichen dafür, dass die Warenkosten ihren Höhepunkt erreicht haben. Die Inflationsdaten für Juli 2022 zeigen, dass sowohl die Lebensmittel- als auch die Energiekosten im gleitenden 12-Monatsvergleich in zwei aufeinanderfolgenden Monaten gesunken sind (Abbildung 1). Auch die Rohstoffpreise haben sich seit Jahresbeginn entspannt, und eine zukunftsgerichtete Betrachtung von Lieferketten, Lagerbeständen und Transportkosten spricht für einen kurzfristigen Abwärtstrend.

Bestandteile der Inflation

Abb. 1: Während die Preise für Waren ihren Höchststand erreicht haben könnten, legen die Kosten für Dienstleistungen kontinuierlich weiter zu

1. Januar 2019 bis 31. Juli 2022

Quelle: Bloomberg Finance, L.P.

* Der Verbraucherpreisindex (VPI) misst die monatliche Veränderung der von den Verbrauchern gezahlten Preise und ist ein gängiges Maß für die Inflation.

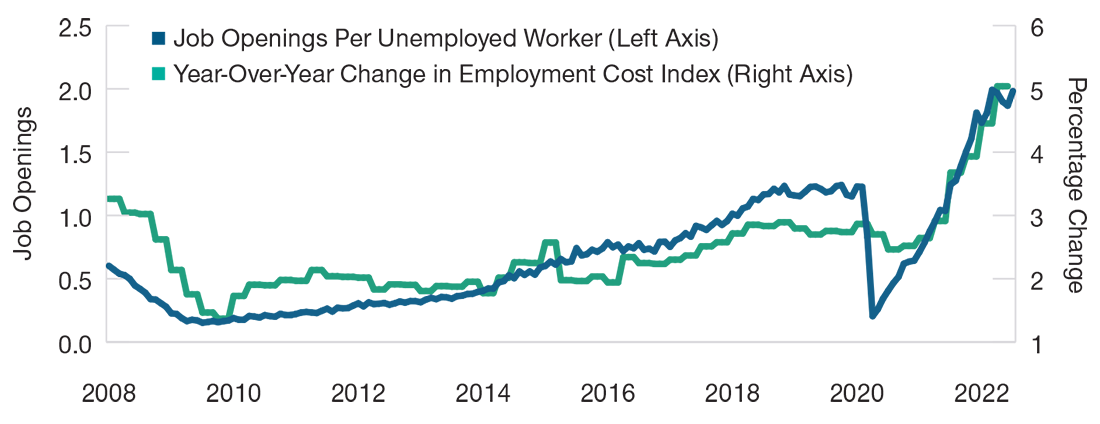

Die Kosten für Dienstleistungen, die bisher eine relativ geringe Rolle beim Inflationsanstieg gespielt haben, gewinnen jedoch stetig an Dynamik. Preissteigerungen im Dienstleistungssektor sind üblicherweise deshalb problematisch, weil sie tendenziell „hartnäckig“ sind (die Preise steigen sukzessive, dafür jedoch über einen längeren Zeitraum hinweg) und stark von der Lohninflation beeinflusst werden. Dies ist besorgniserregend, da der anhaltende Arbeitskräftemangel die Lohnkosten in die Höhe treibt (Abbildung 2).

Die Lohninflation bringt keine Entlastung

Abb. 2: Das Verhältnis zwischen offenen Stellen und arbeitslosen Arbeitnehmern ist gegenüber dem historischen Durchschnitt bemerkenswert hoch und treibt die Beschäftigungskosten in die Höhe

Januar 2008 bis Juli 2022

Quellen: US-Behörde für Arbeitsmarktstatistik (Bureau of Labor Statistics); Haver Analytics.

Unserer Ansicht nach ist der Kampf der Fed gegen die Inflation noch lange nicht ausgestanden, da die Preise im Dienstleistungsgewerbe weiter anziehen. Folglich dürfte die restriktive US-Zinspolitik die Wirtschaft und die Aktienmärkte weiter belasten, da die Fed erst kaum eine Kursänderung vornehmen dürfte, bevor sie einen deutlichen Rückgang der Inflation gegenüber dem derzeitigen Niveau feststellt. Vor diesem Hintergrund behält unser Allokationsausschuss seine vorsichtige Haltung und die Untergewichtung von Aktien gegenüber Anleihen weiter bei.

WICHTIGE HINWEISE

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen) und sollte nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe einschließlich T. Rowe Price Associates, Inc. und/oder deren verbundene Unternehmen beziehen Einkommen aus den Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Anleger erhalten ihr ursprünglich investiertes Kapital möglicherweise nicht in voller Höhe zurück.

Dieses Dokument stellt weder ein Angebot oder eine Einladung noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Dieses Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die in den Dokumenten enthaltenen Informationen und Meinungen stammen aus Quellen, die wir für zuverlässig und aktuell halten; die Richtigkeit und Vollständigkeit dieser Quellen können wir jedoch nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den angegebenen Zeitpunkt und können ohne vorherige Ankündigung ändern; sie unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt. Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

September 2022 / GLOBAL ASSET ALLOCATION

September 2022 / INVESTMENT INSIGHTS