2022年2 月 / インサイト

不安定な市場においてファンダメンタルズを重視

一時的な現象から永続的な変化を見極めることが投資プロセスの鍵

サマリー

- インフレと金融政策は、株式のなかでも特にバリュエーションが割高な銘柄の株価変動を短期的に高める可能性がある重要なマクロ経済要因である。

- 引き続き長期投資による複利効果が期待できる企業の長期保有に重点を置く忍耐強い運用アプローチを堅持する。

- クラウドへの移行およびeコマースやオンライン広告の台頭がもたらす長期的な投資機会を短期的な逆風が損なうことはない。

株価は長期的に企業の業績およびフリー・キャッシュフローに連動する傾向があります。我々の投資戦略はこの基本的な前提を基盤としており、多様なマクロ経済環境下で高い成長率を持続し、長期投資による複利効果が期待できる希少な企業を追求していきます。

直近四半期の業績やマクロ経済統計に囚われがちな市場において長期的視点を維持することにより、投資機会を発掘することができます。一般的に企業の成長ストーリーの持続可能性に対する見方が市場コンセンサスと異なる場合に、それはより有効となります。ただし、一時的な市場センチメントと長期的な企業のファンダメンタルズに関する我々の見方が食い違うことで、短期的に投資家が損失を被る場合があることを我々は認識しています。

産業全般にわたり起きている急激なイノベーションと混乱、新型コロナウイルス感染拡大から生じている変調および中央銀行が注入する大量の流動性の存在により、ボラティリティと実際のビジネス・リスクを区別することが、長期的視点に立つグロース株投資家にとり、かつてないほど重要です。

厳しい環境においてファンダメンタルズを重視

持続するインフレ圧力および米連邦準備理事会(FRB)のタカ派的な政策スタンスへの転換により、この数ヵ月の市場の変動性は増大しました。

我々は、長期にわたり高水準の利益またはキャッシュフローの成長を持続することができる、優位な地位を築いた業界トップ企業もしくはトップ企業となる可能性がある企業を選好します。成長性を重視することは、一般的に価格支配力を持つ質の高い企業に投資することにつながります。これら価格支配力を持つ企業は、競争優位性を持たない企業よりうまくインフレ環境を乗り切ることができます。

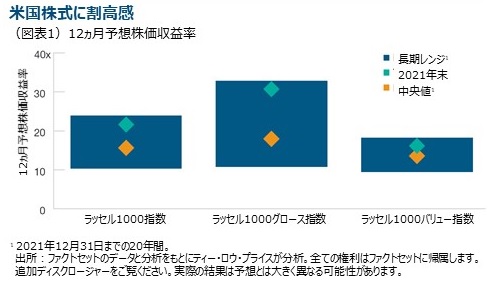

しかし、インフレと金利上昇は、引き続き米国株式に短期的な逆風となる可能性があり、グロース株は、これまでに起きた株価収益率(PER)の急拡大(図表1)のため、下落リスクが高まっていると言えます。

金融緩和政策は通常、債券利回りの低下圧力により、投資家はよりリスクの高い資産を選好することから、株式の相対的な魅力を高めます。中央銀行が注入した大量の流動性は、投機的な動きを促したと見受けられ、無リスク資産の低い収益率を背景に、長期的な利益成長の可能性に対して、高いバリュエーションが短期的に市場で受け入れられました。今後、流動性が低下し、バリュエーションが適正水準に戻る過程において、企業のファンダメンタルズからバリュエーションが最も乖離した銘柄が最も株価の下落圧力を受けると見込まれます。

長期にわたり当社の株式運用戦略に投資している投資家が既に認識している通り、我々は、短期的に割高感があっても、企業の価値創造ペースが向こう数年の上昇余地を支える可能性があると考える場合は、当該銘柄を保有し続けます。

しかし、過度に割高なバリュエーションが複数年にわたりパフォーマンスを悪化させるリスクがあると見られる銘柄は回避します。

当運用戦略の上位保有銘柄は、高い成長見込みおよび相対ベースと絶対ベースの双方で割安なバリュエーションのおかげで、リスク・リターン特性が強固であると考えています。しかしながら、eコマース運営企業やクラウド・ベースの企業向けソフトウェア提供企業、その他新型コロナウイルス感染拡大のピーク時に生き延びた企業は、当面、割高なバリュエーションと需要鈍化に対する懸念という課題に直面していると認識しています。

このモメンタム主導の環境下、株価の上振れと下振れは特に激しく、長期的なファンダメンタルズから乖離する可能性があります。しかし、我々は特定の産業や個別企業における、長期的な価値創造の主な原動力について深く理解しており、これが一時的と見られる業績の悪化やその他の障害への過剰反応を回避する上で重要だと考えています。また、不安定な市場において生じる投資機会を捉えるうえで、徹底したリサーチが役立ちます。

我々は、忍耐を重視しつつも現状に甘んじることのないよう努めており、企業およびその競争環境の変化を把握するために、保有銘柄と投資候補銘柄を常に再評価しています。混乱の見込みがわずかでも生じれば、当該リスクが企業の業績に反映される前であっても、株価収益率は低下する可能性があります。その動きが過去12ヵ月にわたり従来型の決済関連企業の株価に重くのしかかってきました。決済分野のポジションについては、競争環境が時間の経過に伴い変化する可能性を考慮して、慎重な姿勢を維持しています。我々は常に、短期的な誤りが時間の経過とともに悪化することがないよう努めています。

主な長期成長トレンドの見直し

持続するインフレと金利上昇に関する懸念を背景に、一部のデジタル・サービス企業の株価が下落しています。こうした中、主な長期成長トレンドの一部が今後数年にわたり価値創造を促すと我々が考える理由を見直すことは有益です。我々の強みは、テーマに基づき投資することではなく、市場とは異なる見方をしている魅力的な投資アイデアの発掘に際し、個別の企業や業界に対する深い理解を活用することにあると見ています。

クラウド・コンピューティングへの移行は、10年以上にわたり重要な投資テーマですが、このトレンドにはまだ継続する余地が大いにあると考えています。デジタル化が進む世界において、クラウド・ベースのソフトウェア・ソリューションは、経済分野に関わらず企業が競争力を維持するために不可欠であり、生産性の向上を促す傾向があります。

短期的に一部のソフトウェア企業の販売環境が厳しくなる可能性があると認識しているものの、新型コロナウイルスの感染拡大は、これらの企業に投資する意義を強めたと考えています。企業のソフトウェア導入サイクルは長期化する傾向があり、それはワークフローおよび従来型システムのアップデートに絡む複雑さと費用を考慮すると当然と言えます。

クラウド・ソフトウェア(SaaS、software-as-a-service)提供企業の中では、潜在市場規模が大きく、かつ先見性のある経営陣によるイノベーションへの投資により、成長余地が大きいと考える企業を選好しています。

経済のデジタル化およびクラウドの導入に関する長期見通しも、これらのトレンドを支える必要不可欠のインフラを提供する大手テクノロジー企業への期待を高めています。

大手インターネット企業は、10年以上にわたり当運用戦略で際立つ存在です。現在のポジションは、eコマースとオンラインのターゲティング広告という、拡大余地が大きい2つの巨大市場の融合がけん引する長期的な成長に重点を置いています。

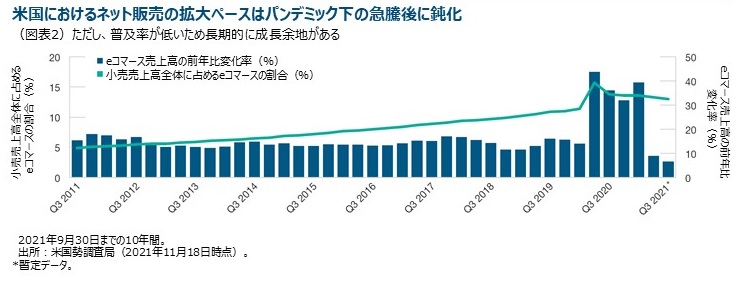

米国勢調査局のデータによれば、2021年7-9月期の小売売上高全体に占めるネット販売チャネルの割合は約13%でした(図表2)。この普及率は、新型コロナウイルス感染拡大のピーク時に起きた急騰後、鈍化しています。しかし、最終物流拠点からの配送網が改善し、革新的企業が中古車や食料雑貨店などネット販売の普及が遅れている分野に変化を起こすことで、まだ大きな普及余地が十分にあることが再認識できます。

オンライン広告に対する需要も、eコマースが拡大し、デジタル・メディアが従来型メディアからシェアを奪うにつれ、著しく拡大する余地があると見ています。

消費者の個人情報保護に対する規制強化およびAppleなどターゲティング広告のプラットフォームを提供する主要ゲートキーパーによる方針変更は、人気の高いソーシャル・メディア・アプリケーションにおけるターゲティング広告の有効性に対する短期的な課題を生み出しています。

ただし、我々はこの逆風は一時的なものと見ており、長期トレンドは、消費者と直接関係を持ち、豊富なファーストパーティー・データ(企業が自社の顧客やウェブサイト訪問者に関して収集・保有しているデータ)を保有するインターネット企業に有利に働くと考えています。

最近伸びてきている、企業のオンライン販売を支援するモジュラー方式のeコマース・ソリューション提供企業群にも投資機会があると見ています。

今後の注目ポイント

自動車業界の混乱は、今後10年にわたり、電気自動車(EV)および自動運転において優位な立場にある企業に多大な機会を生み出す可能性があると考えています。蓄電技術の進歩および生産設備の大型化によりEVのコストが化石燃料を動力とする自動車と同等の水準にまで低下することで、今後5~10年にわたり内燃エンジンからの転換が著しく加速すると見ています。一方、多くの国における支援的な規制環境、EV充電用のインフラの構築、二酸化炭素排出量を削減する必要性がさらに重視されることも、追い風になると考えられます。EVのサプライチェーンに加え、自動運転関連のイノベーションや大型・中型トラックの排気ガス削減に役立つ技術を巡る投資機会を引き続き注視していきます。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳・補記したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。

投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

投資一任契約は、お客様から金融商品に対する投資判断、及び投資に必要な権限を投資運用業者に一任いただき、その権限に基づき投資運用業者がお客様の資産を運用する契約です。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人日本投資顧問業協会/一般社団法人投資信託協会