Dicembre 2021 / GLOBAL MARKET OUTLOOK

Crescita lenta, ma inesorabile

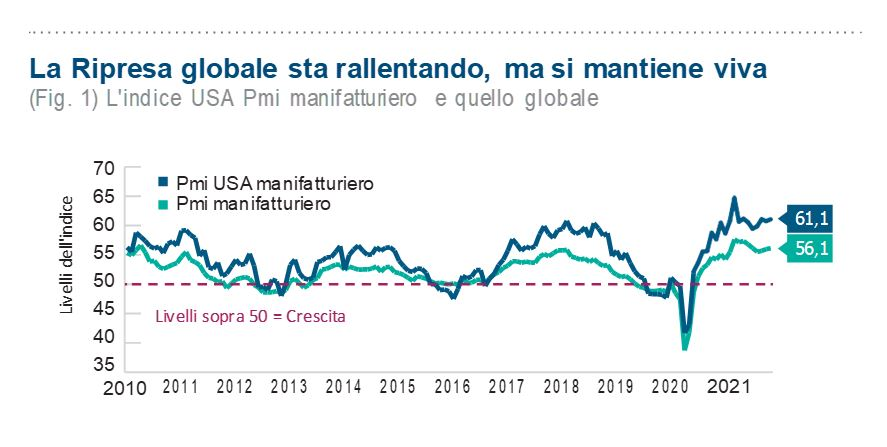

La crescita economica non si ferma, ma i segnali lasciano presagire un andamento contenuto

Nonostante la minaccia della pandemia, la ripresa economica globale sembrava ancora sulla buona strada alla fine del 2021. Ma i rischi di inflazione sono aumentati e ora gli investitori dovranno stare attenti a cosa faranno i responsabili delle politiche fiscali e monetarie per cercare di arginare le pressioni sui prezzi e sostenere la crescita.

Anche se la nuova ondata di Covid-19 in Europa e l'emergere della variante Omicron ci ricordano che la pandemia è ancora tra noi, l'effetto economico netto delle precedenti ondate (e della variante Delta) è stato quello di posticipare le attività, non di fermarle. Proprio per questo ci potrebbe essere una modesta spinta alla crescita nella prima metà del 2022.

Lo scenario economico ribassista è legato ora alla politica monetaria e fiscale, sostiene Page. Man mano che governi e banche centrali ritireranno gli stimoli, la crescita economica rallenterà bruscamente. Ma una crescita più lenta non deve necessariamente essere bassa, risponde Page, che indica una serie di driver in grado di sostenere la ripresa nel 2022:

- I consumatori hanno tanta liquidità, soprattutto negli Stati Uniti, dove ci sono oltre 2 trilioni di dollari fermi sui conti correnti e in depositi a breve termine.

- La crescita degli asset ha fatto aumentare la ricchezza delle famiglie, negli USA e a livello globale.

- La domada repressa di abitazioni potrebbe continuare a favorirne la costruzione.

- I bilanci delle società sono in salute, con tanta liquidità e bassi tassi di indebitamento.

- I "colli di bottiglia" nei trasporti sembrano essersi attenuati alla fine del 2021, come testimoniato dal calo dei costi di spedizione marittima.

Al 30 novembre 2021.Fonti: Institute for Supply Management e J.P. Morgan/IHS Markit/Haver Analytics (vedi Informazioni Aggiuntive).

Ora è importante capire se i consumatori utilizzeranno le loro finanze per aumentare la spesa, dice Vaselkiv. Supponendo che le restrizioni legate alla pandemia rimangano gestibili, nel 2022 ci potrebbe essere un'impennata della domanda repressa di viaggi, intrattenimento e altri servizi di "qualità della vita", così come per le nuove auto, quando la produzione si normalizzerà.

Con i tassi ancora bassi e con le banche desiderose di "far lavorare" i depositi, la crescita dei prestiti potrebbe anche guidare la domanda dei consumatori. Ma gli stessi fattori (liquidità, ricchezza, domanda repressa) che stanno sostenendo la crescita potrebbero anche prolungare la corsa dell'inflazione partita dalla seconda metà del 2021.

A meno che la pandemia non peggiori in modo significativo, il miglioramento delle "supply chain" e la riaperture delle fabbriche potrebbero allentare nel 2022 la pressione al rialzo sui prezzi.

Gran parte dell'impennata dei prezzi del 2021 riguarda prodotti specifici, come le auto usate e la benzina, che sono stati colpiti dagli squilibri tra domanda e offerta. Ma è improbabile che la corsa dei prezzi di questi beni prosegua anche nel 2022.

La cattiva notizia: i prezzi di altri beni, come generi alimentari, affitto, abbigliamento e biglietti aerei, sono rimasti indietro. Ma ora lo scenario potrebbe cambiare e i prezzi di questi beni potrebbero cominciare a salire. Nel 2022, in particolare, gli affitti sembrano pronti ad accelerare. L'aumento dei salari porta con sé un rischio di inflazione strutturale nel lungo termine.

Una crescita più rapida del reddito dovrebbe sostenere la spesa dei consumatori, contribuendo a una spirale salari-prezzi. "Se l'inflazione comincerà a impattare sui salari, che a loro volta inizieranno a guidare le aspettative dell'inflazione stessa, allora forse il rialzo dei prezzi non sarà così transitorio come pensavamo".

Le tendenze demografiche e del mercato del lavoro potrebbero aumentare questo rischio. Vaselkiv nota che diversi settori chiave (tra cui trasporti, assistenza sanitaria e istruzione) saranno interessati da un'ondata di pensionamenti quando la generazione dei baby boomer uscirà dalla forza lavoro.

Intanto, grandi aziende come Amazon possono permettersi di aumentare i salari in modo aggressivo per aumentare la forza lavoro. Altri settori che offrono servizi e le piccole aziende potrebbero avere difficoltà a competere.

"I margini di profitto sono stati alti per molto tempo", nota Vaselkiv. "Ma ora lo scenario sta cambiando".

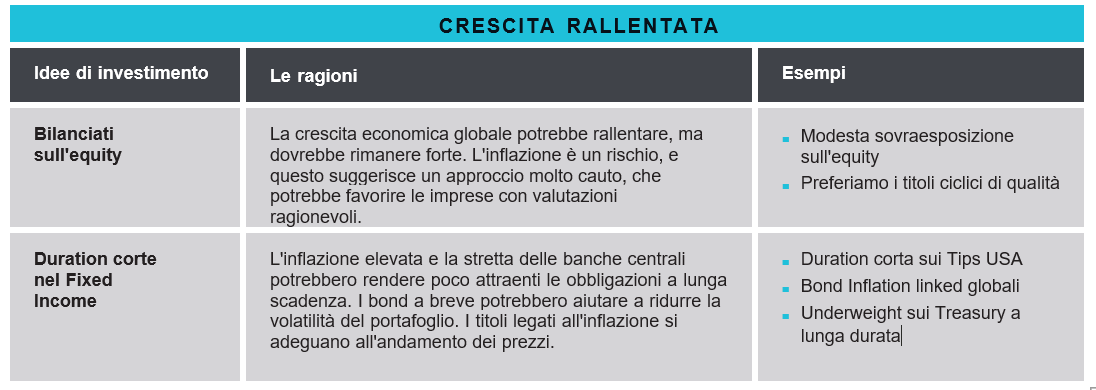

Solo a scopo illustrativo. La tabella non rappresenta un consiglio d'investimento o una raccomandazione a intraprendere una particolare azione d'investimento.

Informazioni importanti

Il materiale ha solo scopo informativo e/o di marketing e non è un consiglio o una raccomandazione di investimento. Consigliamo ai potenziali investiori di richiedere una consulenza legale, finanziaria e fiscale indipendente prima di assumere qualsiasi decisione di investimento. I rendimenti passati non sono indicativi di quelli futuri. Il valore di un investimento puó oscillare e gli investitori potrebbero non ottenere l'intero importo investito.

Il materiale non è stato verificato da alcuna autorita di vigilanza in alcuna giurisdizione.

Informazioni e opinioni sono ottenute/ tratte da fonti ritenute affidabili ma non garantiamo completezza ed esaustivitá, né che eventuali previsioni si concretizzino. I pareri contenuti sono soggetti a cambiamento senza preavviso e possono differire da altre società del gruppo T. Rowe Price.

È vietata la diffusione, in qualsiasi forma, della pubblicazione e/o dei suoi contenuti. Il materiale è destinato all’uso esclusivo in Italia. Vietata la distribuzione retail.