März 2024 / INVESTMENT INSIGHTS

Die Schwellenländer sind gut aufgestellt, um 2024 von Zinssenkungen zu profitieren

Die Inflation geht weiter zurück, sodass in den Schwellenländern weitere Zinssenkungen zu erwarten sind

Auf den Punkt gebracht

- Inflation und Geldpolitik: Die Inflation in den Schwellenländern (EM) geht weiter zurück, sodass 2024 mehr Länder Zinssenkungen vornehmen können.

- Wachstum und Fiskalpolitik: In einem Umfeld, in dem die chinesische Wirtschaft weiter mit Gegenwind kämpft, ist nicht damit zu rechnen, dass China weiter in dem Maße als Wachstumsmotor fungiert, wie es bisher der Fall war.

- Zinsen, Unternehmensanleihen und Währungen: Die Aussichten für die lokalen EM-Zinsmärkte sind positiv. Zugleich gibt es Anzeichen dafür, dass Emittenten der Frontier-Märkte wieder Zugang zum Markt erlangen, was EM-Auslandsanleihen stützen dürfte.

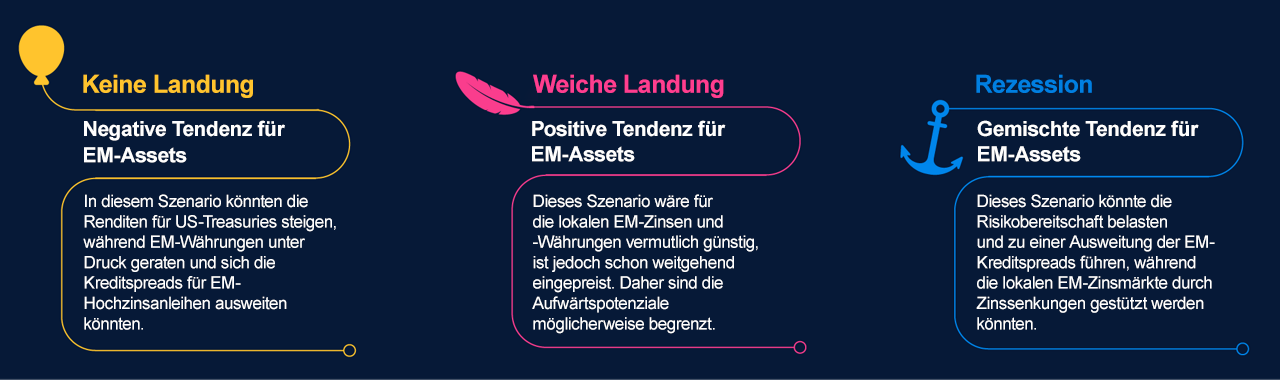

Wie geht es 2024 für die Schwellenländer (EM) weiter? Nach einer recht starken Performance im Jahr 2023 besteht das Potenzial für anfängliche Rücksetzer, da die Märkte das perfekte Szenario einer weichen Landung bereits einpreisen, für das es natürlich keine Garantie gibt. Die Stimmung gegenüber EM-Anlagen wird davon beeinflusst werden, wie sich das globale Umfeld in den nächsten Monaten entwickelt.

Inflation und Geldpolitik

Der Weg für weitere Zinssenkungen ist geebnet

Nachdem die durch die Coronapandemie und den Krieg in der Ukraine ausgelösten Versorgungsschocks weitgehend überwunden sind, ist die Inflation schnell wieder zurückgegangen. So tendiert die Kerninflation in den mittel- und osteuropäischen Ländern weiter nach unten, während sie in Asien, wo die Inflation insgesamt weniger problematisch war, wieder in Richtung ihres niedrigen historischen Niveaus tendiert. Im lateinamerikanischen Raum gibt es indessen Anzeichen dafür, dass die Kerninflation nach einer raschen Verlangsamung auf einen gewissen Widerstand stößt. Jedoch sind weitere Daten abzuwarten, um festzustellen, ob sich hier bereits ein Trend abzeichnet. Insgesamt lässt sich jedoch feststellen, dass die nachlassende Inflation den Weg für weitere Zinssenkungen ebnet.

Die Schwellenländer sind den Industrieländern bei der aktuellen Zinswende voraus. So haben einige Länder in Lateinamerika sowie in Mittel- und Osteuropa ihre Zinsen bereits gesenkt. Wir gehen davon aus, dass sich dieser Kurs fortsetzen wird und dass 2024 weitere Schwellenländer folgen werden. Weiteren Zinssenkungen durch die EM-Zentralbanken scheint kaum etwas im Weg zu stehen, zumal auch die US-Notenbank mit einer Lockerung beginnen dürfte. Dadurch könnte die Zins-Untergrenze der EM-Zentralbanken sinken. Zudem könnten sich dadurch Bedenken zerstreuen, dass sie den Industrieländern zu weit voraus sind und eine instabile Währung riskieren.

Wachstum und Fiskalpolitik

China dürfte nicht länger als Wachstumsmotor für die Schwellenländer fungieren

Das Wirtschaftswachstum in den Schwellenländern könnte in diesem Jahr etwas anziehen, vor allem in Mittel- und Osteuropa. Wer sich von China weitere Stützung erhofft, dürfte jedoch enttäuscht werden. Die zweitgrößte Volkswirtschaft der Welt hat immer noch mit einem schwachen Einkommenswachstum, den Schwierigkeiten am Immobilienmarkt und den Finanzproblemen der Regierung zu kämpfen. Vor diesem Hintergrund ist es unwahrscheinlich, dass China weiterhin in dem Maße als Wachstumsmotor fungieren wird, wie es bisher der Fall war. Daher müssen die Schwellenländer neue Wachstumsquellen ausschöpfen, etwa ihre eigene Binnennachfrage oder grüne Energien.

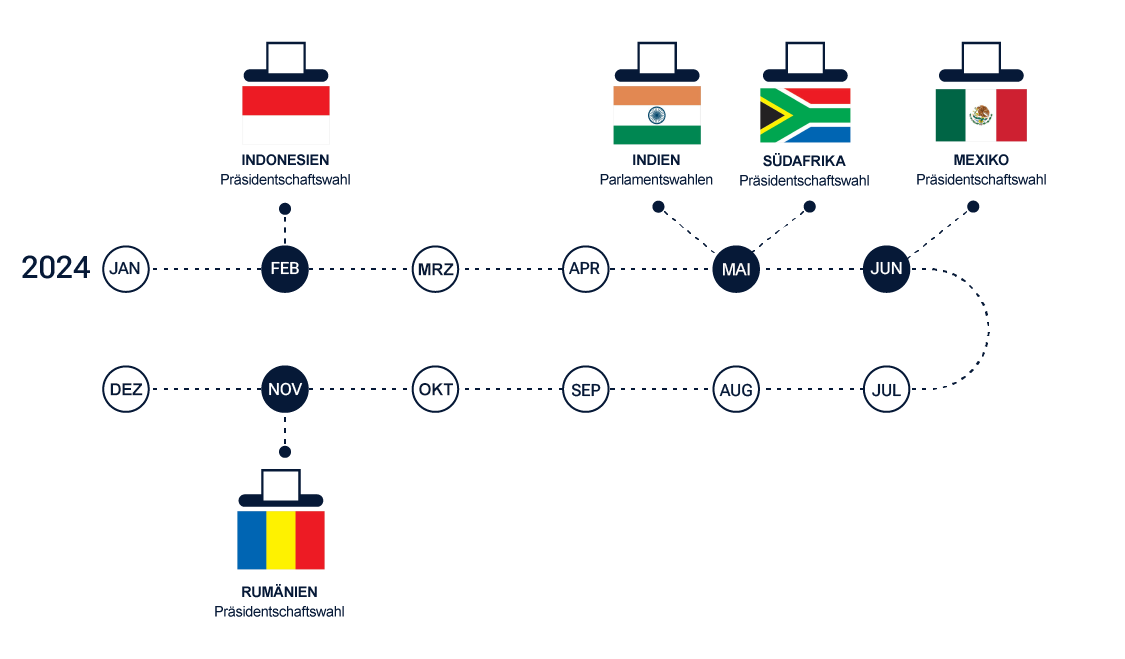

Was den Außenhandel betrifft, so sind die Leistungsbilanzen der großen Schwellenländer in relativ guter Verfassung. Ihre Defizite sind nicht außer Kontrolle, wie es in einigen Industrieländern der Fall ist, und dürften in diesem Jahr recht stabil bleiben, auch wenn sie im historischen Vergleich noch etwas erhöht sind. Für die Dynamik könnten die anstehenden Wahlen eine wichtige Rolle spielen, da großen Schwellenländern wie Mexiko und Indien im Vorfeld der Wahlen eine gewisse fiskalpolitische Erosion drohen könnte.

Globales Umfeld spielt für EM-Anlagen wichtige Rolle

Abbildung 1: Potenzielle Entwicklung von EM-Assets in verschiedenen globalen Wirtschaftsszenarien

Stand: Januar 2024.

Nur zur Veranschaulichung. Diese Informationen verstehen sich nicht als Anlageberatung oder als Empfehlung für bestimmte Transaktionen.

Quelle: T. Rowe Price.

Zinsen, Unternehmensanleihen und Währungen

Günstiges Umfeld für die lokalen EM-Zinsmärkte

Die Aussichten für die lokalen EM-Zinsmärkte sind positiv, da die anhaltend sinkende Inflation den Weg für Zinssenkungen ebnet. Dabei stehen die Schwellenländer noch in der mittleren Phase ihres Zinssenkungszyklus, und es dürften im Jahresverlauf 2024 weitere Schwellenländer Zinssenkungen vornehmen.

Mit Blick auf EM-Auslandsanleihen ist die Assetklasse weiterhin zweigeteilt. Auf Ebene der gesamten Anlageklasse erscheinen die Kreditspreads attraktiv, was jedoch vorrangig auf notleidende Emittenten oder Emittenten mit Zahlungsausfall zurückzuführen ist. Lässt man diese unberücksichtigt, so finden wir derzeit enge Kreditspreads vor. Die Gesamtrendite dürfte in diesem Jahr daher vor allem durch den Carry (Rendite über dem risikofreien Zins) angetrieben werden, während darüberhinausgehende Renditen davon abhängen dürften, ob die Emittenten aus den Frontier-Ländern wieder Zugang zum Markt erlangen, und/oder ob ausstehende Anleihen umstrukturiert werden können. Mit Blick auf die Emittenten der Frontier-Märkte sehen wir bereits positive Signale, da sowohl die Elfenbeinküste als auch Kenia an die globalen Kapitalmärkte zurückgekehrt sind, um im Jahr 2024 Kapital zu beschaffen.

Für EM-Währungen dürften die Zinsgefälle im Jahr 2024 eine Rolle spielen, es sei denn, sie werden von einem klaren Wachstumsschub gestützt, der den Fokus davon ablenken kann. Schon seit einiger Zeit begünstigt das Zinsgefälle lateinamerikanische sowie mittel- und osteuropäische gegenüber asiatischen Währungen. Dies dürfte sich jedoch allmählich umkehren, da in den erstgenannten Regionen Zinssenkungen vorgenommen werden, während die asiatischen Zentralbanken die Zinsen weitgehend unverändert beibehalten.

Überblick über die 2024 in den Schwellenländern anstehenden Wahlen

Abbildung 2: Wahlen können das Vertrauen der Märkte auf die Probe stellen und Aufschluss über die politische Ausrichtung geben.

Stand: 31. Januar 2024.

Die abgebildeten Flaggen und Hoheitszeichen implizieren keine Zugehörigkeit, Genehmigung, Unterstützung oder Billigung.

Die Wahltermine sind provisorisch und können sich ändern. Analysen von T. Rowe Price.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

Februar 2024 / MARKETS & ECONOMY