Oktober 2022 / INVESTMENT INSIGHTS

In volatilen Zeiten profitieren Value-Aktien von defensiven Merkmalen

Diversifizierungs- und defensive Merkmale können sich für Anleger lohnen

Auf den Punkt gebracht

- Value-Aktien bieten in volatilen Phasen potenziell einen besseren Schutz.

- Value-Investments sind nicht nur in einem Umfeld mit hohen Inflationsraten und Zinsen potenziell erfolgreich. Bestimmte Arten von Value-Aktien können sich unter verschiedenen Markt- und Wirtschaftsbedingungen positiv entwickeln.

- Auch nach der jüngsten Value-Outperformance ist der Einstiegspunkt für Anleger unseres Erachtens weiterhin günstig.

Der Value-Faktor erlebt nach vielen mageren Jahren ein Comeback. Da die hohe Inflation und die aggressive Zinsstraffung noch eine ganze Weile weiter anhalten dürften, hat sich das Umfeld für Value-Aktien verbessert.

Wichtig sind die Diversifizierungsvorteile und die defensiven Merkmale von Value-Aktien, die Anlegern jetzt zugutekommen. Mit einem höheren Engagement in Finanz-, Versorgungs- und zyklischen Werten lassen sich die schlimmsten Auswirkungen der hohen Inflation potenziell abfedern. Gleichzeitig bieten Value-Investments einen besseren Schutz in Phasen mit höheren Zinsen und Kursschwankungen. Längerfristige Trends, darunter die zunehmende Deglobalisierung, höhere Staatsausgaben, die grüne Transformation und der Beginn eines neuen Investitions-/Geschäftszyklus, stützen die längerfristigen Investmentargumente und sprechen ebenfalls für eine Verstärkung der defensiven Positionierung.

Ein Regimewechsel, der erst am Anfang steht

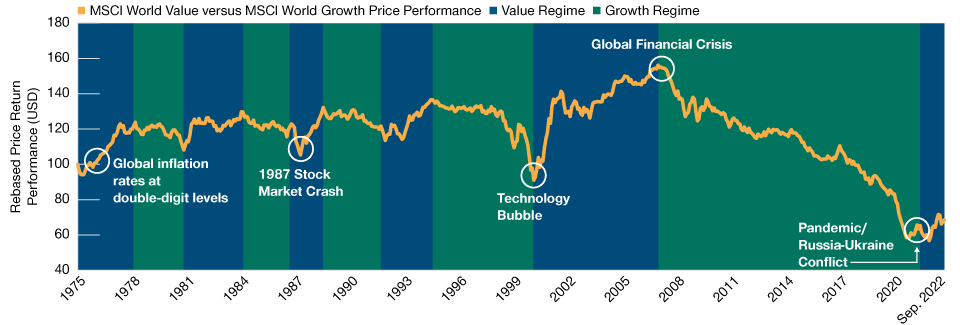

Ob die deutliche Outperformance von Growth- gegenüber Value-Aktien nachhaltig sein kann, wurde seit langem angezweifelt. Nun haben sich die Bedenken als berechtigt erwiesen. Nach der jüngsten Value-Outperformance hat sich der Abstand zwischen den beiden Anlagestilen etwas verkleinert. Im historischen Vergleich aber stellt man fest, dass sich die Differenz lediglich etwas von den extremen Werten wegbewegt hat (Abbildung 1). Wir glauben, dass sich die Märkte in einem Regimewechsel befinden, der längere Zeit anhalten wird. Daher könnte die aktuelle Value-Rally (blau dargestellt) im Vergleich zu früheren Zyklen gerade erst am Anfang stehen.

Wir glauben, dass der aktuelle Regimewechsel durch die Pandemie und den russischen Einmarsch in der Ukraine in Gang gesetzt wurde. Bärenmärkte gehen typischerweise immer mit einer Rotation an den Finanzmärkten einher. Was lange funktioniert hat, funktioniert dann nicht mehr unbedingt.

Langfristig gesehen ist die jüngste Value-Outperformance eher bescheiden.

Abb. 1: Anleger haben noch Zeit für Umschichtungen, um potenziell von einer Value-Rotation zu profitieren

Stand: 30. September 2022.

Nur zur Veranschaulichung. Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung.

Performance neubasiert auf 100.

Quellen: MSCI und FactSet. Finanzdaten und Analysen von FactSet. Copyright 2022 FactSet. Alle Rechte vorbehalten. (Siehe „Zusätzliche Informationen“)

Höhere Inflation und Zinsen schaffen ein positives Umfeld für Value-Aktien

Wesentliches Merkmal des aktuellen Regimewechsels ist die steigende Inflation. In keiner der Wirtschaftskrisen der letzten drei Jahrzehnte herrschte Angst vor einer galoppierenden Inflation. Von 1990 bis 2020 lag die durchschnittliche jährliche Veränderungsrate des US-Verbraucherpreisindexes bei 2,4% und damit weit entfernt von den 7% in den 1970er Jahren oder den rund 6% in den 1980er Jahren. Im Jahr 2022 liegt der Verbraucherpreisindex in den USA bei 8,2% (Stand: 30. September 2022) – und in anderen Ländern bewegt sich die Inflation im zweistelligen Bereich. Die ursprüngliche Annahme, die erhöhte Inflation sei lediglich „vorübergehend“, hat sich also längst als falsch erwiesen.

Der pandemiebedingte Angebots-/Nachfragedruck hat die Inflation auf das höchste Niveau seit mehr als zehn Jahren steigen lassen. Zugleich ist struktureller und langfristiger Inflationsdruck entstanden, da die Arbeitnehmer höhere Löhne fordern, um die steigenden Lebenshaltungskosten zu stemmen. Zudem hat sich das geopolitische Umfeld deutlich verschlechtert: Der Konflikt zwischen Russland und der Ukraine zieht sich in die Länge. Zugleich haben sich die Spannungen zwischen China und Taiwan (und in der Folge auch zwischen China und den USA) zuletzt verschärft. Infolgedessen sind anhaltend hohe Agrar- und Energiepreise und eine fortgesetzte Unterbrechung der Handelswege zu erwarten. Wir rechnen daher mit verstärkten Bemühungen um unabhängige Lieferketten und eine weitere Umkehr der Globalisierung, die über weite Strecken des 21. Jahrhunderts für niedrige Preise gesorgt hat.

Zudem erwarten wir steigende staatliche Ausgaben und Investitionen, um Wirtschaft und Verbraucher zu stärken. Die Coronapandemie war der Beginn einer Ära, in der viele Regierungen beispiellose Staatsausgaben gemacht haben – und wir glauben, dass es schwer sein dürfte, das Rad wieder zurückzudrehen. Dabei gibt es viele Bereiche, in denen Geld gebraucht wird. Wir erwarten einen Anstieg an „Helikoptergeld“, das den Verbrauchern helfen soll, die höheren Preise zu kompensieren. Zugleich rechnen wir damit, dass die Regierungen weiter in die Infrastruktur investieren, um das Wirtschaftswachstum anzukurbeln und die grüne Transformation voranzubringen, die erforderlich ist, um die Verpflichtungen zur Reduzierung der CO₂-Emissionen zu erfüllen. Die Hauptsorge der Märkte gilt indessen der Frage, ob all diese Faktoren zu einem deutlichen Anstieg der Haushaltsdefizite führen und damit den Inflationsdruck weiter verstärken.

Warum Value in diesem schwierigeren Umfeld im Vorteil ist

Höhere Inflation und Zinsen haben sich in der Vergangenheit als günstig für Value-Aktien erwiesen. Der Grund dafür liegt darin, dass die Unternehmen in bestimmten Value-Bereichen (Versorgung, Industrie) besser in der Lage sind, anhaltend stabile Gewinne und Margen zu erzielen, wenn die Preise steigen, während Finanzunternehmen direkt von den höheren Zinsen profitieren.

Sobald eine Nachfragezerstörung einsetzt und die Lieferkettenstörungen nachlassen, wird die Inflation ihren Höhepunkt erreichen. Danach dürfte sich die Teuerungsrate auf einem Niveau einpendeln, das höher ist als in der Vergangenheit. Da die Zentralbanken offenbar die Inflation entschieden wieder in den Bereich ihres 2%-Zielwerts bringen wollen, werden die Zinsen voraussichtlich weiter steigen – wenn auch von einem extrem niedrigen Niveau aus.

Höhere Inflation und Zinsen sind jedoch mitnichten die Voraussetzung für eine Value-Outperformance. Bestimmte Value-Aktien können unter verschiedenen Markt- und Wirtschaftsbedingungen erfolgreich sein. Auch wenn das Value-Universum viele konjunktursensitive Segmente umfasst (z. B. Banktitel und stark zyklische Industriewerte), enthält es auch größere Bereiche mit defensiverem Charakter, so etwa Versorgungswerte und andere traditionelle Sektoren mit starker Preismacht. So erlebten Basiskonsum-, Gesundheits- und Versorgungswerte im bisherigen Jahresverlauf 2022 eine Outperformance gegenüber dem Gesamtmarkt (ohne Energie).

In einem anhaltend komplexen Umfeld bleibt unser Fokus unverändert

Wir konzentrieren uns weiterhin auf Investitionen in die besten Unternehmen – und zwar zum richtigen Preis und zum richtigen Zeitpunkt in ihrem Zyklus. Das Umfeld bleibt komplex, und es gibt viele Hürden zu überwinden. Angesichts der hohen Inflation sind die künftigen Beschaffungskosten – und folglich auch die Gewinnerwartungen – für die Unternehmen kaum kalkulierbar. Unterdessen fragen sich die Anleger, ob es der US-Notenbank (Fed) durch ihre aggressive Straffungspolitik wirklich gelingt, eine schwere Rezession zu vermeiden.

Angesichts dieser Herausforderungen können Aktien und Portfolios, die einen gewissen Schutz vor den schlimmsten Auswirkungen der Inflation bieten, für Ausgleich sorgen. Aufgrund ihrer attraktiven Bewertungen bieten Value-Aktien – vorausgesetzt, die US- und die globale Wirtschaft stürzen nicht in eine tiefe Rezession – unseres Erachtens ein attraktives Risiko-Ertrags-Verhältnis.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

Oktober 2022 / INVESTMENT INSIGHTS

Oktober 2022 / MARKETS & ECONOMY