10 Dezember 2021 / GLOBAL MARKET OUTLOOK

Orientierung in einem sich wandelnden Wirtschaftsumfeld

Die Suche nach Wachstum in herausfordernden Märkten

Auf den Punkt gebracht

- Während die globale Wirtschaftserholung offenbar weiter auf Kurs ist, dürfte die Politik vor der Herausforderung stehen, die Inflation zu zügeln, ohne das Wachstum zu hemmen.

- Steigende Zinsen werden sich in den Aktienbewertungen niederschlagen. Zugleich könnte ein langsameres Gewinnwachstum in den USA niedriger bewertete, zyklischere Märkte außerhalb der USA begünstigen.

- Das Risiko geldpolitischer Fehler könnte 2022 bei Anleihen weiter für Volatilität sorgen. Wegen der engen Kreditspreads am US-Markt sollten sich Anleger internationaler aufstellen.

- Der Investitionsgütersektor und damit verbundene Bereiche profitieren potenziell von steigenden Investitionen in die globalen Lieferketten, die öffentlichen Infrastrukturen und den Ausbau erneuerbarer Energien.

Die Suche nach Wachstum in herausfordernden Märkten

Nachdem die Aktien- und Kreditmärkte zwei Jahre lang weitgehend kräftige Zugewinne verzeichnet haben, sind die globalen Aussichten für 2022 unsicherer, glauben die Investmentexperten von T. Rowe Price, weshalb Anleger selektiver werden müssen, um Renditepotenziale aufzuspüren.

Eine höhere Inflation, eine straffere Geldpolitik und die Ausbreitung neuer Coronavirus-Varianten stellen das Wirtschaftswachstum und die Gewinnentwicklung potenziell vor Herausforderungen. Zugleich sind die Bewertungen in vielen Assetklassen mittlerweile recht hoch.

Indessen könnte das Wachstum durch die hervorragende finanzielle Lage der privaten Haushalte, die aufgestaute Verbrauchernachfrage und einen potenziellen Boom bei den Investitionsausgaben gestützt werden – selbst wenn die Zentralbanken ihre Stützungsmaßnahmen zurückfahren.

„Letztlich rechne ich für 2022 mit einem zwar verlangsamten, aber immer noch sehr hohen Wachstum“, so Sébastien Page, Head of Global Multi‑Asset.

Ein starkes Wachstum und steigende Löhne könnten aber auch einen anhaltenden Aufwärtsdruck auf die US-Rohstoff- und Verbraucherpreise ausüben, die in der zweiten Jahreshälfte 2021 bereits kräftig zugelegt haben.

Mark Vaselkiv, CIO, Fixed Income, glaubt, dass die US-Notenbank bei der Bekämpfung der Inflation bereits ins Hintertreffen geraten sein könnte. Mitte November 2021 deuteten die Märkte für Zinsfutures darauf hin, dass die Anleger erst Mitte 2022 mit einer Zinserhöhung durch die Fed rechnen.

„Die Fed könnte bereits „hinter der Kurve“ liegen, was mit Blick auf 2022 das Hauptrisiko darstellen könnte“, warnt Vaselkiv.

Die wachsende Wirtschaft dürfte die Unternehmensgewinne und die Kreditqualität im Jahr 2022 weiter stützen. Allerdings wird sich die hoch dynamische Gewinnentwicklung von 2021 wohl nicht wiederholen, glaubt Justin Thomson, Head of International Equity und CIO: „Es ist unwahrscheinlich, dass sich die positiven Gewinnrevisionen in einem solchen Ausmaß, wie wir es zuletzt erlebt haben, fortsetzen“.

Daher könnten die Zinserwartungen an den Aktienmärkten umso stärker in den Fokus rücken: „Wenn die Anleger eine schnellere Zinsanhebung durch die Fed antizipieren, werden wir das an den Aktienmärkten spüren“, erläutert Thomson.

Die globale Erholung hat sich verlangsamt, scheint jedoch weiter auf Kurs

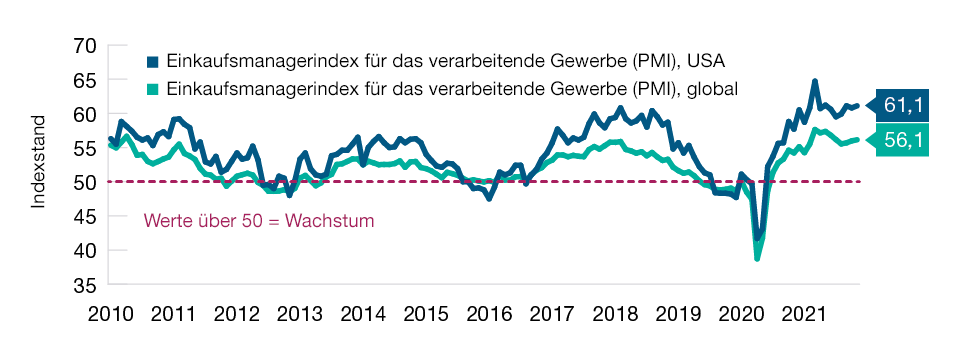

Abb. 1: Einkaufsmanagerindizes (PMI) für das verarbeitende Gewerbe in den USA und weltweit

Stand: 30. November 2021.Quellen: Institute for Supply Management und J.P. Morgan/IHS Markit/Haver Analytics (siehe „Zusätzliche Angaben“).

Vier Themen dürften 2022 den Ausschlag geben:

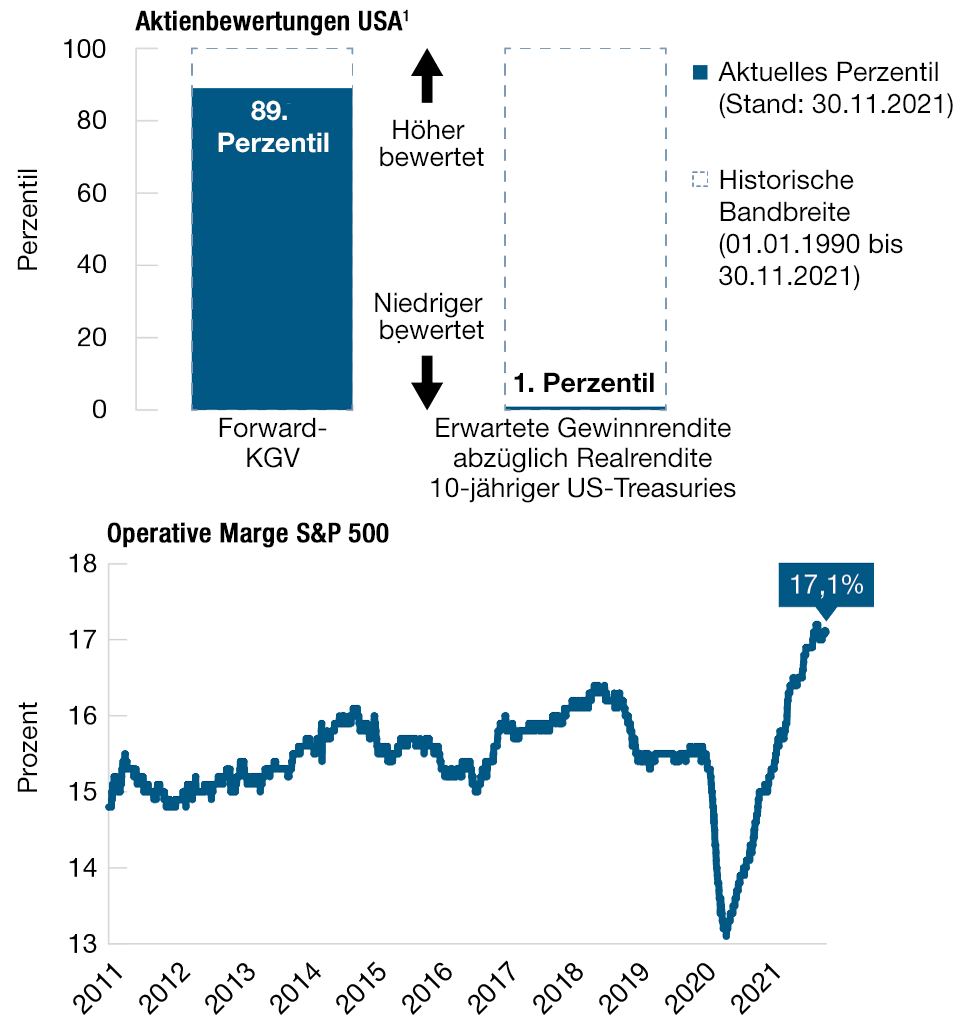

Wachstum nur verzögert, aber nicht beeinträchtigt

Trotz der pandemiebedingten Störungen war der weltweite Wirtschaftsaufschwung gegen Ende des Jahres 2021 offenbar weiter auf Kurs. Zugleich sind jedoch auch die Inflationsrisiken gestiegen. Daher müssen die Anleger im Jahr 2022 genau im Auge behalten, wie die Finanz- und Geldpolitik reagiert, um den Preisdruck einzudämmen, ohne das Wachstum zu gefährden.

Obwohl die steigenden Covid-19-Infektionen in Europa und die schnelle Ausbreitung der stark mutierten Omikron-Variante abermals vor Augen führen, dass die Pandemie nicht überwunden ist, hatten die bisherigen Corona-Infektionswellen, beispielsweise ausgelöst durch die Delta-Variante, wirtschaftlich gesehen lediglich eine Verzögerung, und kein Ausbleiben des Wachstums zur Folge – was den Wachstumsausblick für das erste Halbjahr 2022 etwas stützen könnte.

Die wesentlichen Belastungsfaktoren sieht Page indessen vor allem in der Geld- und Fiskalpolitik: Wenn die Regierungen und Zentralbanken ihre massiven Stützungsprogramme, die sie seit Ausbruch der Pandemie auf den Weg gebracht haben, wieder zurückfahren, so die allgemeine Argumentation, wird sich das Wirtschaftswachstum unweigerlich deutlich verlangsamen.

Doch bedeutet langsameres Wachstum nicht unbedingt geringes Wachstum, gibt Page zu bedenken. Er verweist auf verschiedene positive Treiber, die den Aufschwung im Jahr 2022 stützen könnten:

- Die Verbraucher sind hochliquide, insbesondere in den USA, wo die privaten Haushalte mehr als zwei Billionen US-Dollar auf Girokonten oder in Form anderer kurzfristiger Einlagen halten.

- Die Wertsteigerungen an den Finanzmärkten haben die Privatvermögen sowohl in den USA als auch weltweit erhöht.

- Der Nachholbedarf bei Wohnimmobilien dürfte den Wohnungsbau weiter ankurbeln.

- Die Unternehmen sind insgesamt bilanziell solide aufgestellt, hoch liquide und wenig verschuldet.

- Die Transportengpässe scheinen sich seit Ende 2021 wieder zu entspannen. So sind etwa die weltweiten Seefrachtkosten wieder deutlich gesunken.

Die Frage ist, so Vaselkiv, ob die Verbraucher ihre soliden Finanzpolster tatsächlich für höhere Ausgaben nutzen werden. Er glaubt, dass die Nachfrage nach Reisen, Unterhaltung und anderen Dienstleistungen zur Verbesserung der Lebensqualität aufgrund von Nachholeffekten im Jahr 2022 sprunghaft ansteigen wird, sofern die Coronapandemie keine neuen wesentlichen Störungen auslöst. Dasselbe erwartet er auch für die Nachfrage nach Neufahrzeugen, sobald sich die Automobilproduktion wieder normalisiert.

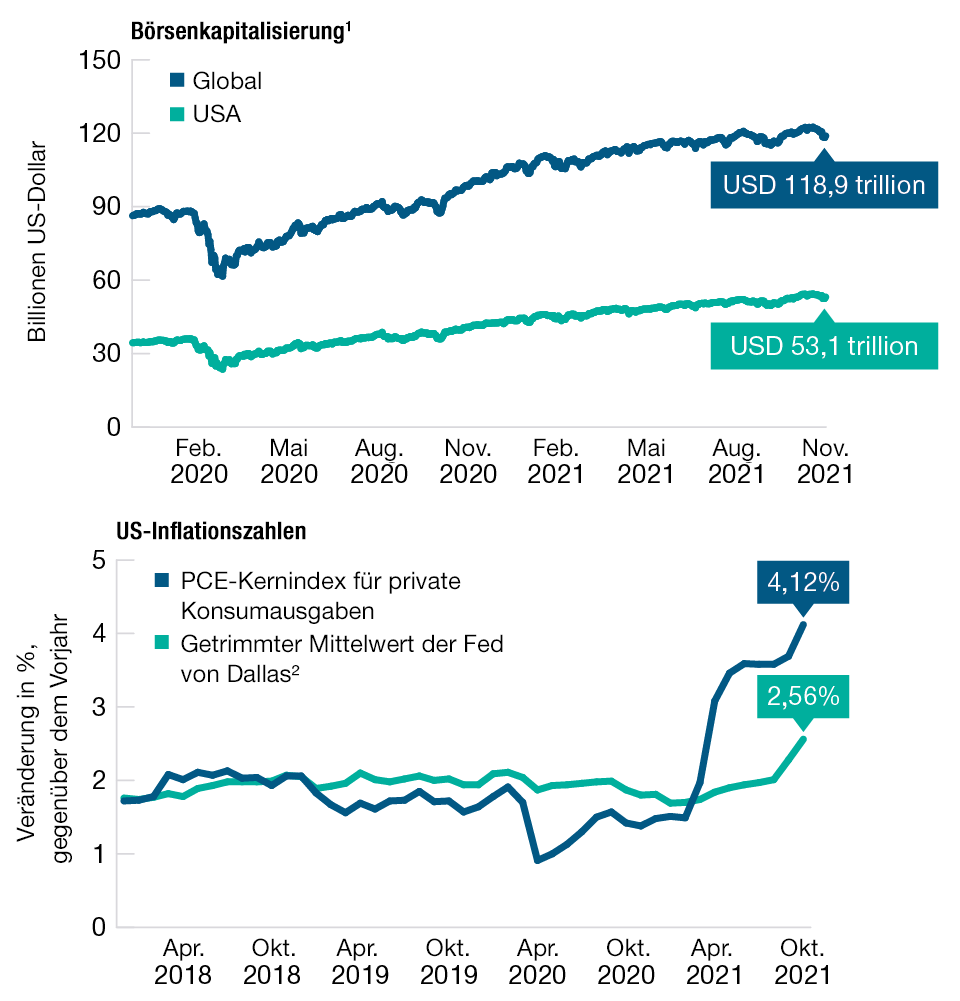

Wohlstandseffekte könnten nicht nur das Wachstum, sondern auch die Inflation anfachen.

Abb. 2: US- und weltweite Börsenkapitalisierung sowie Schlüsselkennzahlen zur US-Verbraucherpreisinflation

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung.

Daten zur Marktkapitalisierung zum 30. November 2021. Inflationsdaten zum

31. Oktober 2021.

1 Bloomberg World Exchange Market Capitalization. Bloomberg-Ticker:

Marktkapitalisierung: WCAU (Welt) und WCAUUS (USA).

2 Die getrimmte PCE-Inflationsrate der Federal Reserve Bank

von Dallas ist so konzipiert, dass extrem niedrige oder extrem hohe

Veränderungen bei 178 Waren- und Dienstleistungsreihen, die vom PCE-Kettenpreisindex des U.S. Bureau of Economic Analysis erfasst werden, ausgeschlossen werden, um die Volatilität zu glätten und den zugrundeliegenden Inflationstrend aufzuzeigen. Diese 178 Kategorien summieren sich auf etwa 100% des nominalen Privatkonsums. Im Durchschnitt wurden in der Berechnung seit 2009 24% der Ausgaben aus der unteren Spanne der Verteilung der Preissteigerungen und 31% aus der oberen Spanne entfernt.

Quellen: Bloomberg Finance L.P., Bloomberg Index Services Limited (siehe „Zusätzliche Angaben“), U.S. Bureau of Economic Analysis und Federal Reserve Bank von Dallas.

Die Zinsen sind weiterhin niedrig, und die Banken sind darauf bedacht, die Spareinlagen ihrer Kunden in Form von Krediten arbeiten zu lassen. Daher könnte die Verbrauchernachfrage durch Kreditwachstum zusätzlich angekurbelt werden, so Vaselkiv.

Genau dieselben Faktoren, die potenziell das Wachstum stützen – überschüssige Liquidität, Wohlstand und Nachholbedarf – könnten allerdings gleichzeitig auch dafür sorgen, dass sich die starke Teuerungsrate, die wir seit dem zweiten Halbjahr 2021 erleben, fortsetzt.

Indessen könnte die Entspannung bei den globalen Lieferketten und die fortschreitende Wiedereröffnung der Produktionsstätten den Aufwärtsdruck auf die Preise mildern – vorausgesetzt, die pandemische Lage macht keinen Strich durch die Rechnung.

Ein Großteil des Inflationsschubs war 2021 auf bestimmte Produkte zurückzuführen, darunter Gebrauchtwagen und Benzin, bei denen die Ungleichgewichte zwischen Angebot und Nachfrage besonders stark durchschlugen. Page geht jedoch nicht davon aus, dass sich die massive Teuerung in diesen Bereichen im Jahr 2022 fortsetzt.

Viele andere Produkte, darunter bestimmte Lebensmittel, Mietwohnungen, Kleidung und Flugtickets, sind im letzten Jahr allerdings hinter der allgemeinen Inflationsentwicklung zurückgeblieben, weshalb die Preise in diesen Bereichen voraussichtlich aufholen werden, sobald die höheren Energiekosten und Immobilienpreise auf die Wirtschaft durchschlagen, warnt Vaselkiv. Vor allem die Mieten dürften sich 2022 beschleunigen, ergänzt Page.

Steigende Löhne könnten längerfristig für strukturelle Inflationsrisiken sorgen, erläutert Vaselkiv. Während ein schnelleres Einkommenswachstum üblicherweise den Konsum stützt, könnte es auch eine Lohn-Preis-Spirale auslösen. Letztlich geben die Unternehmen die höheren Kosten weiter, was wiederum Aufwärtsdruck auf die Löhne ausübt.

„Wenn die Inflation auf die Löhne durchschlägt und sich die Inflationserwartungen dadurch ändern, könnte der Preisdruck möglicherweise weniger vorübergehend sein, wie wir dachten“, gibt Thomson zu bedenken.

Demografische und arbeitsmarktpolitische Trends könnten dieses Risiko noch verstärken. Denn in einer Reihe von Schlüsselsektoren wie etwa Transport, Gesundheit und Bildung rollt gerade eine Pensionierungswelle an, da die Generation der Babyboomer aus dem Erwerbsleben ausscheidet, ergänzt Vaselkiv.

Während es sich große, finanzstarke Konzerne wie Amazon leisten können, die Löhne aggressiv zu erhöhen, um neue Arbeitskräfte zu rekrutieren, dürften es andere Dienstleistungsbranchen und kleinere Unternehmen schwer haben, mitzuhalten, glaubt Vaselkiv.

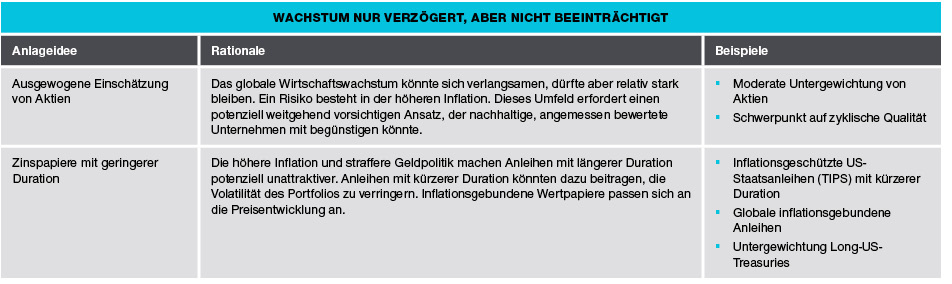

Nur zur Veranschaulichung. Diese Informationen verstehen sich nicht als Anlageberatung oder als Empfehlung für bestimmte Transaktionen.

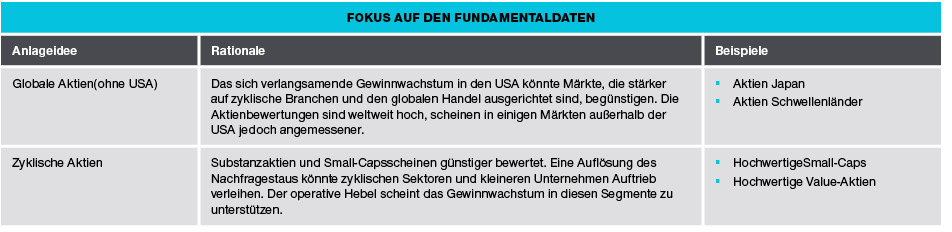

Fokus auf den Fundamentaldaten

Die globalen Aktienmärkte zeigten sich im Jahr 2021 widerstandsfähig, obwohl die schnelle Ausbreitung der Omikron-Virusvariante dem Optimismus gegen Jahresende einen Dämpfer versetzte. Mit Blick auf 2022 stellt sich die Frage, ob das Gewinnwachstum die scheinbar strammen absoluten Bewertungen am US-Aktienmarkt weiter stützen wird.

Trotz einiger Anzeichen für spekulative Exzesse im Jahr 2021, beispielsweise bei Kryptowährungen und nicht-fungiblen Token (NFTs), hat sich am US-Aktienmarkt offenbar keine Blase gebildet, meint Page. Dennoch hat die Börsenentwicklung gewisse Rätsel aufgegeben:

- Mitte November 2021 lag das Kurs-Gewinn-Verhältnis (KGV) der Russell 3000-Unternehmen fast auf dem Rekordhoch der historischen Bandbreite seit 1989.

- Im Vergleich zu den realen (inflationsbereinigten) Anleiherenditen lag die Gewinnrendite des Index im gleichen Zeitraum jedoch im günstigsten Perzentil.

„Man kann also feststellen, dass US-Aktien so teuer sind wie nie zuvor, aber auch so billig wie nie zuvor. Technisch sind beide Aussagen korrekt, je nachdem, aus welcher Perspektive man die Bewertungen betrachtet“, erläutert Page.

In einem Umfeld, in dem die Ausbreitung neuer Coronavirus-Varianten und potenzielle Zinsanhebungen erhebliche – wenn auch gegenläufige – Risiken für die globale Wirtschaftserholung darstellen, wird viel davon abhängen, wie stark das Gewinnwachstum ausfällt.

Im Jahr 2021 wurden die Kurssteigerungen an den US-Aktienmärkten weitgehend dadurch gestützt, dass die Unternehmen ihre Gewinne kontinuierlich nach oben korrigiert haben, so Thomson. So hat der S&P 500 in den ersten zehn Monaten des Jahres um knapp 23% zugelegt – doch im selben Zeitraum ist das Kurs-Gewinn-Verhältnis (KGV) des Index sogar gesunken, da die Unternehmensgewinne schneller gestiegen sind als die Aktienkurse.

Sofern sich die Wirtschaftserholung fortsetzt, dürften die Unternehmensgewinne 2022 weiter steigen, glaubt Thomson. Allerdings haben die operativen Margen im S&P 500 ein Rekordniveau erreicht, weshalb sich die Gewinndynamik in den USA verlangsamen dürfte. „Die Ausgangsbasis für die Rentabilität ist sehr hoch“, sagt Thomson. „Sie dürfte schwer zu toppen sein“.

Und nach 2022 dürften weitere Margensteigerungen noch schwieriger werden, warnt Thomson. „Die nächsten zwei bis drei Jahre könnten in Sachen Gewinnwachstum sehr schwierig werden. Zumindest könnten wir ein unterdurchschnittliches Wachstum erleben – was an den Aktienmärkten jedoch nicht eingepreist ist“.

Aktien scheinen gegenüber Anleihen nicht teuer, doch könnte die Gewinndynamik nachlassen.

Abb. 3: Verteilung der US-Aktienbewertungen und der operativen Margen der S&P 500-Unternehmen

Stand: 30. November 2021.

1 Bewertungskennzahlen basierend auf dem Russell 3000 Index. Das Perzentil von Aktien- vs. Anleiherenditen hat sich umgekehrt.

Quellen: Bloomberg Finance L.P., Strategas Research Partners und Standard & Poor’s (siehe „Zusätzliche Angaben“); Datenanalysen von T. Rowe Price.

Thomson glaubt, dass die nachlassende Gewinndynamik auch dazu führen wird, dass die Ertragskluft zwischen den einzelnen Unternehmen wächst, weshalb die Anleger selektiver werden sollten. Zugleich eröffnen solche Bedingungen für aktive Portfoliomanager in der Regel interessante Gelegenheiten, um in den Kundenportfolios Kapitalsteigerungen zu generieren.

In ähnlicher Weise schafft ein Umfeld, in dem die Kosten der Unternehmen steigen, üblicherweise ein fruchtbares Terrain für kompetente Stockpicker: „Unternehmen, die die Preissteigerungen weitergeben können, dürften anhaltendes Gewinnwachstum generieren“, so Thomson. „Für Betriebe mit geringerer Preismacht könnte die Inflation indessen zum Problem werden“.

Die Ertragsentwicklung außerhalb der USA ist laut Thomson relativ heterogen. So erzielten europäische Unternehmen ein überraschend starkes Gewinnwachstum, während die Dynamik in Japan durch die schleppende Binnenwirtschaft ausgebremst wurde.

Mit Blick auf 2022 weist Thomson jedoch darauf hin, dass der japanische Markt interessante Relative-Value-Chancen bieten könnte, wenn die globale Erholung anhält, ebenso wie Aktien, Unternehmensanleihen und Währungen in ausgewählten Schwellenländern. Er fügt hinzu, dass chinesische Aktien gute Contrarian-Potenziale aufweisen, da Peking versucht, seine Wirtschaft, die kurz vor dem Stillstand zu stehen scheint, wieder in Schwung zu bringen.

2022 könnten die Bewertungsgrundlagen und zyklische Faktoren eine Erholungsrally begünstigen, so Page. Finanzwerte, die im Value-Universum stark vertreten sind, entwickeln sich traditionell bei steigenden Zinsen überdurchschnittlich, stellt er fest, während Small-Caps üblicherweise von einer Wirtschaftserholung besonders profitieren.

In Phasen mit steigenden Zinsen und Inflationsraten schneiden Wachstumsaktien potenziell unterdurchschnittlich ab, räumt Thomson ein. Dies könnte Auswirkungen auf wichtige Wachstumssektoren – insbesondere den Technologiesektor – haben, die die Aktienmärkte in den letzten zehn Jahren weitgehend angetrieben haben.

„Unternehmen, die ihre Gewinne über einen langen Zeitraum hinweg kontinuierlich steigern können, sind extrem selten“, sagt Thomson. „Daher halte ich die Wahrscheinlichkeit, dass der Technologiesektor weiterhin das Feld anführt, für relativ gering.“

Nur zur Veranschaulichung. Diese Informationen verstehen sich nicht als Anlageberatung oder als Empfehlung für bestimmte Transaktionen.

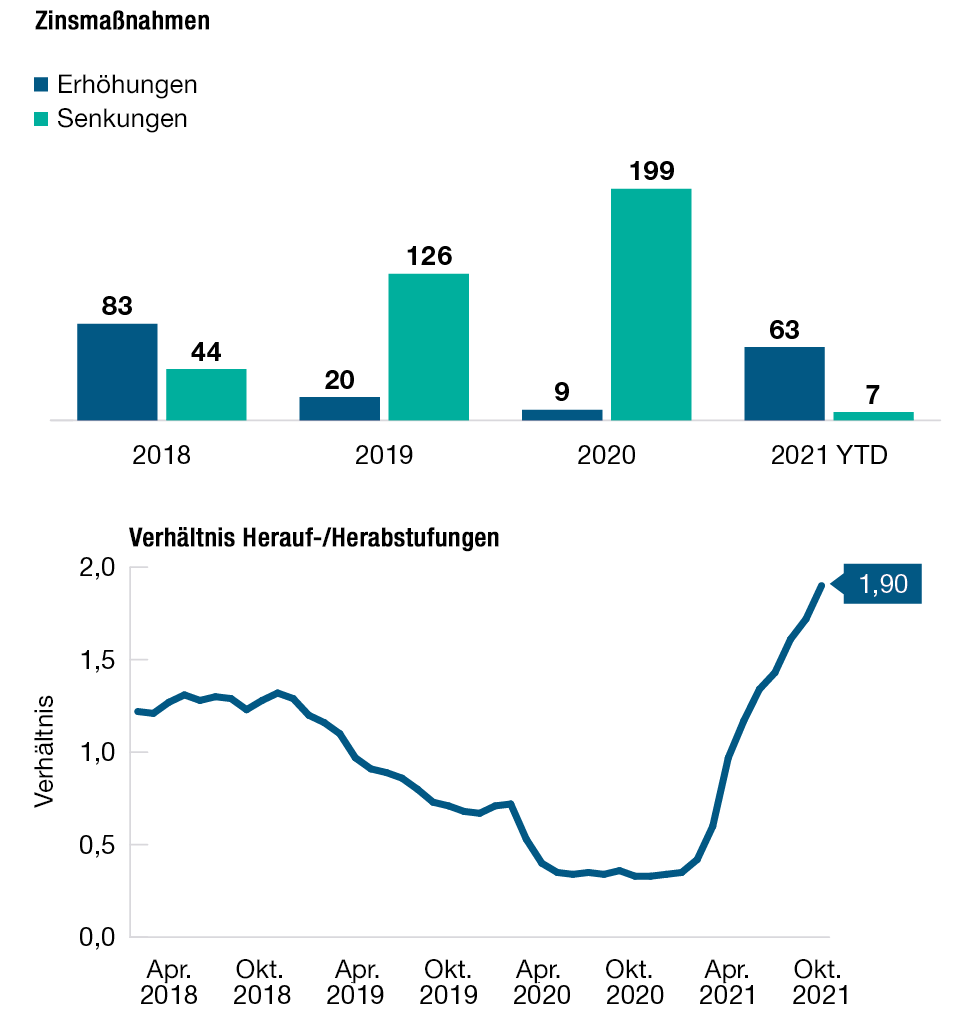

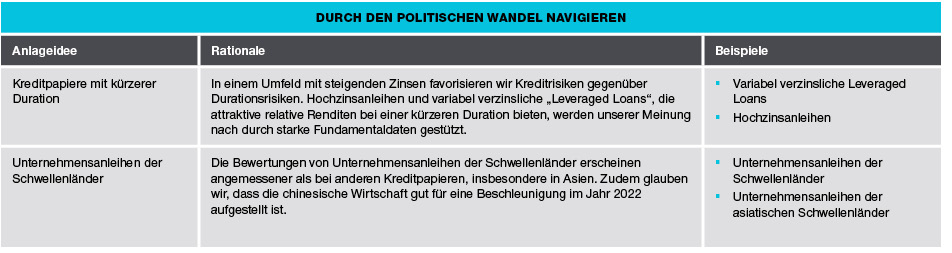

Durch den politischen Wandel navigieren

Da die steigende Inflation sowohl an den Finanzmärkten als auch in der Politik zunehmend als problematisch eingestuft wird, schien sich Ende 2021 eine Zinswende abzuzeichnen. Allerdings reagieren die globalen Zentralbanken aufgrund des anhaltenden Pandemiegeschehens in unterschiedlichem Tempo.

Im Mittelpunkt steht dabei wie immer die US-Notenbank Fed. So stieg Ende 2021 die Erwartung, dass die Fed Anfang 2022 ein Tapering einläuten und mit der Reduzierung ihrer Anleihekäufe beginnen würde.

Es könnte jedoch eine Diskrepanz zwischen der Wahrnehmung der Fed-Politik durch die Anleger und den in den Anleiherenditen eingepreisten Inflationserwartungen bestehen.

Vaselkiv glaubt, dass viele Anleger im zweiten Halbjahr 2021 die Haltung des Fed-Vorsitzenden Jerome Powell als „irrational expansiv“ einschätzten, da dieser den Fokus weiterhin auf die Arbeitslosigkeit in den USA legte, und weniger auf die Inflationsbeschleunigung.

Thomson argumentiert jedoch, dass die Marktindikatoren Mitte November 2021 eine weniger pessimistische Einschätzung widerspiegelten. „Ob es sich nun um die Langfristzinsen oder um inflationsgeschützte Wertpapiere handelt – die Märkte gehen davon aus, dass die Inflation vorübergehend ist.“

Eine Schlüsselfrage könnte lauten, ob die Markterwartungen mit dem langfristigen Inflationsziel der Fed von 2% übereinstimmen, argumentiert Page. Das 2-Prozent-Ziel der Fed ist zwar flexibel. Allerdings deuten die Fünf-Jahres-Breakeven-Raten (die Differenz zwischen den Renditen von TIPS und gewöhnlichen Staatsanleihen mit gleicher Laufzeit) von Mitte November 2021 darauf hin, dass der Markt mit einer US-Verbraucherinflation von 3% rechnet. Daher könnte nichts weniger als die Glaubwürdigkeit der Fed auf dem Spiel stehen.

„Das 2-Prozent-Ziel ist flexibel, und es besteht die Möglichkeit, die Inflation in den nächsten fünf Jahren auf durchschnittlich 3% ansteigen zu lassen“, erläutert Page. „Irgendein Szenario wird sich einstellen“.

Vaselkiv sieht mit Blick auf 2022 zwei mögliche Zinsszenarien:

- Die Fed hält sich zu lange zurück, was eine Versteilerung der Renditekurve, die die Differenz zwischen kurz- und langfristigen Treasury-Renditen widerspiegelt, zur Folge hätte. Das könnte die Rendite für 10-jährige US-Treasuries auf über 2% treiben.

- Die Fed ist gezwungen, die Zinsen schneller – und möglicherweise stärker – anzuheben, als es die Märkte erwarten. In diesem Szenario könnte sich die Renditekurve abflachen und die Rendite 10-jähriger Staatsanleihen potenziell sinken, da die Anleger einen negativen Wachstumsschock erwarten.

Während das anhaltend starke Wirtschaftswachstum und die Inflation im Jahr 2022 möglicherweise erhebliche Risiken für US-Treasuries und andere niedrig verzinsliche Staatsanleihen darstellen, haben sie für globale Anleger in globale Unternehmensanleihen so etwas wie ein „Nirwana“ geschaffen, meint Vaselkiv.

Das Umfeld scheint für Unternehmensanleihen günstig zu sein, obwohl einige Zentralbanken die Zinsen bereits angehoben haben.

Abb. 4: Zinsmaßnahmen der globalen Zentralbanken und das Verhältnis von Herauf- und Herabstufungen bei US-amerikanischen Hochzinsemittenten

Zinsmaßnahmen zum 30. September 2021. Die Zinsmaßnahmen zeigen die Anzahl der Zinssenkungen und -erhöhungen, die von allen Zentralbanken weltweit vorgenommen wurden. Verhältnis zwischen Herauf- und Herabstufungen zum 31. Oktober 2021, zeigt Heraufstufungen und Herabstufungen von Kreditratings.

Quellen: Internationaler Währungsfonds, CentralBankRates, J.P. Morgan North America Credit Research (siehe „Zusätzliche Angaben“) und T. Rowe Price.

Die jüngsten Indikatoren für die Kreditqualität der Unternehmen spiegeln die günstigen Bedingungen wider, stellt Vaselkiv fest. So lag die Ausfallquote für variabel verzinsliche Bankdarlehen (Leveraged Loans) Mitte November 2021 bei weniger als 1%. Zugleich belief sich das Verhältnis zwischen Herauf- und Herabstufungen US-amerikanischer Hochzinsemittenten bei fast 1,8 zu 1.

Vaselkiv sieht bei variabel verzinsliche Bank Loans in einem Umfeld mit steigenden Zinsen besonders attraktive Potenziale. Denn ihre Verzinsung wird in der Regel quartalsweise angepasst, weshalb diese Papiere eine kürzere Duration aufweisen als alle anderen Kreditmarktinstrumente.

Die Erfahrung lehrt uns jedoch, dass ideale Kreditbedingungen niemals ewig anhalten, gibt Vaselkiv zu bedenken. Die Faktoren, die die gute Kreditqualität aktuell unterstützen – hohe Liquidität, solides Ertragswachstum, geringe Verschuldung in der Bilanz – könnten auch riskantere Finanzierungspraktiken auf den Plan rufen.

„Was das Risiko für eine Verschlechterung der Kreditqualität betrifft, so steht die Ampel meines Erachtens auf gelb“, warnt Vaselkiv. Denn die Unternehmen nutzen die günstigen Kredite für Fusionen und Übernahmen, während die Banken die Finanzierungsbedingungen für Private-Equity-Transaktionen lockern.

Da die Kreditspreads (die Renditedifferenz zwischen Anleihen mit Ausfallrisiko und vergleichbaren US-Staatsanleihen) in fast allen Segmenten des US-Kreditmarkts auf historisch niedrige Niveaus gesunken sind, müssen sich die Anleger im Jahr 2022 möglicherweise breiter aufstellen.

Der einzige Bereich, der an den Kreditmärkten noch wirklich günstig bewertet ist, sind Unternehmensanleihen der Schwellenländer – vor allem asiatische Papiere, glaubt Vaselkiv. Eine positive Entwicklung der asiatischen Kreditmärkte im Jahr 2022 setzt allerdings voraus, dass sich die chinesische Wirtschaft wieder stabilisiert.

Nur zur Veranschaulichung. Diese Informationen verstehen sich nicht als Anlageberatung oder als Empfehlung für bestimmte Transaktionen.

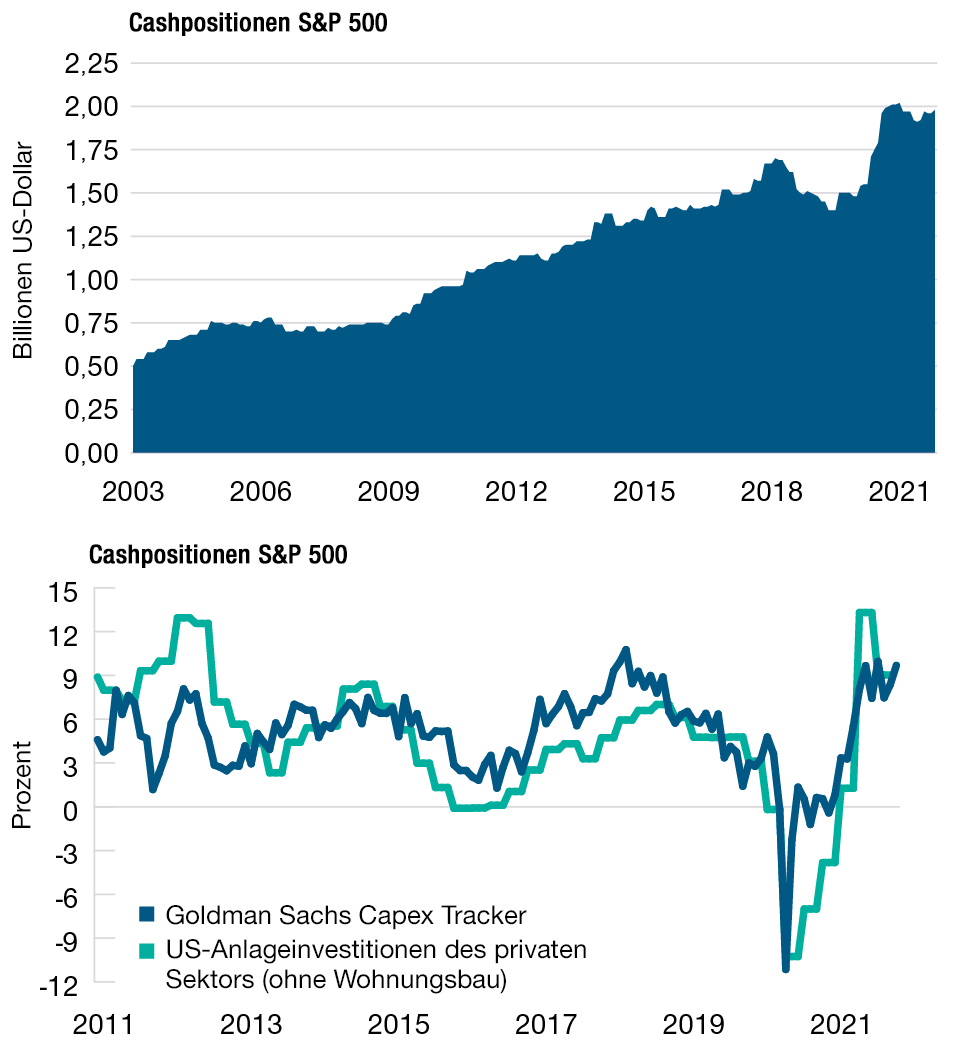

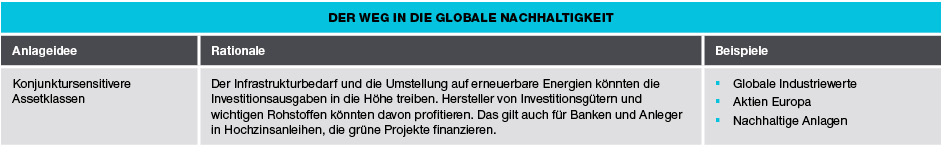

Der Weg in die globale Nachhaltigkeit

Fragile Lieferketten, eine marode Infrastruktur, steigende Energiepreise und die längerfristige Notwendigkeit zur Reduzierung der CO2-Emissionen haben dazu beigetragen, dass eine nachhaltige Wirtschaft weltweit auf der politischen Agenda nach ganz oben gerückt ist, erläutern die Investmentexperten von T. Rowe Price. Dies könnte im Jahr 2022 die öffentlichen und privaten Anlageinvestitionen ankurbeln und das Wirtschaftswachstum unterstützen.

„Wir stehen möglicherweise vor einem Paradigmenwechsel“, so Thomson. „Man kann durchaus eine längere Phase mit hohen Investitionen erwarten“.

Weltweit sind die Unternehmen offenbar ausreichend liquide, um höhere Anlageinvestitionen zu finanzieren. Grund dafür sind die starken Gewinne, eine zurückhaltende Ausgabenpolitik während der Pandemie und günstige Kreditbedingungen. So belief sich beispielsweise das Barvermögen der Unternehmen im S&P 500 Ende September 2021 auf knapp 2 Billionen US-Dollar.

Thomson führt aus, dass die Unternehmen in den letzten Jahrzehnten bei Anlageinvestitionen relativ zurückhaltend waren, unter anderem, weil sie ihre Produktivität und Rentabilität dank neuer Technologien ohne größere Investitionen steigern konnten.

Doch das könnte sich ändern. Der wirtschaftliche Aufschwung hat die Investitionstätigkeit im Jahr 2021 zyklisch stark beschleunigt. Das Streben nach Nachhaltigkeit, so Thomson, könnte größere Investitionswellen in die physische Infrastruktur – Häfen, Autobahnen, Stromnetze usw. – und in die Herstellung von Investitionsgütern auslösen.

Thomson sieht verschiedene Trends, die das Potenzial haben, Investitionen voranzutreiben:

- Um weltweit das Ziel, die CO2-Emissionen bis 2050 auf null zu reduzieren, zu erreichen, sind massive Investitionen im Versorgungs- und Automobilsektor sowie in grüne Technologien erforderlich.

- Um die globalen Lieferketten zu stärken, müssen Häfen und Seeflotten ausgebaut werden. Zugleich könnte die Rückverlagerung von Lieferketten ins Inland die Nachfrage nach Lagerhäusern, Bahn- und Lkw-Transporten und inländischen Produktionsstätten befeuern.

- Ein Aufwärtsdruck auf die Löhne könnte Substitutionseffekte zur Folge haben, da die Unternehmen versuchen, Arbeit durch Kapital zu ersetzen, beispielsweise durch Investitionen in Fabrikroboter und andere Automatisierungsanlagen.

- Die Unternehmen könnten ihre leeren Lager wieder auffüllen, was wiederum Investitionen in neue Produktionskapazitäten anregen könnte.

- Die Finanzpolitiker scheinen Ausgaben, Schulden und Inflation gelassener zu sehen. Dies könnte den Weg für öffentliche Infrastrukturausgaben freimachen, wie das vom US-Kongress Ende 2021 verabschiedete Hilfspaket im Volumen von einer Billion US-Dollar.

Für Anleger könnten diese Trends im Jahr 2022 sowohl auf den Aktien- als auch auf den Kreditmärkten interessante Chancen eröffnen.

Mit vollen Kassen sind die US-Unternehmen gut positioniert, um Investitionen zu finanzieren.

Abb. 5: Barpositionen der S&P 500-Unternehmen und prozentuale Veränderung der

US-Investitionsausgaben der letzten 12 Monate

Stand der Barbestände: 30. November 2021. Stand der US-Anlageinvestitionen: September 2021. Goldman Sachs Capex Tracker, Stand: Oktober 2021.

1 Der Goldman Sachs Capex-Tracker ist ein monatlich berechneter Index, der auf 15 investitionsbezogenen Indikatoren wie Kreditnachfrage und Investitionsgüterbestellungen in den USA basiert.

Quellen: Strategas Research Partners, Goldman Sachs Global Investment Research (siehe „Zusätzliche Angaben“) und U.S. Bureau of Economic Analysis.

Thomson glaubt, dass ein Investitionsgüterboom das Umsatz- und Gewinnwachstum von Investitionsgüterherstellern ankurbeln könnte. Dies käme vor allem den Aktienmärkten in Deutschland und Japan zugute, wo einige der weltweit führenden Industrieunternehmen beheimatet sind.

Indirekt könnten von einem solchen Boom außerdem die europäischen Banken profitieren, die eine wichtige Rolle bei der Finanzierung von Investitionen in Solar-, Wind- und andere erneuerbare Energiequellen spielen, fügt Thomson hinzu.

Die Finanzierung „transformativer“ Wirtschaftszweige gehört seit langem zu den wesentlichen Aufgaben der Hochzinsmärkte, argumentiert Vaselkiv. Das zeigt sich beispielsweise auch daran, dass Hochzinsinstrumente in den Anfängen der Elektrofahrzeugindustrie eine wesentliche Rolle gespielt haben.

„Uns könnte ein aufregendes Jahrzehnt bevorstehen, in dem traditionelle kohlenstoffhaltige Brennstoffe durch saubere Energiequellen ersetzt werden“, glaubt Vaselkiv. Allerdings könnte in den nächsten Jahren auch die Nachfrage nach „Übergangskraftstoffen“, insbesondere Erdgas, steigen, was erhebliche Investitionen in die Gasproduktion und -verteilung erfordern würde, so der Investmentexperte. „Die globalen Hochzinsmärkte sind meines Erachtens gut aufgestellt, um das benötigte Kapital bereitzustellen“.

Zudem könnte der Anstieg der Energiepreise im Jahr 2021 zur Verringerung der CO2-Emissionen beitragen, da er die Nachfrage nach Öl dämpft und die Wettbewerbsfähigkeit erneuerbarer Energien erhöht“, so Page.

Vaselkiv gibt zudem zu bedenken, dass die höheren Energiepreise vor allem auf die kontinuierlich sinkenden Investitionen in die Öl- und Gasförderung zurückzuführen sind. Grund dafür sind unter anderem der steigende Druck durch aktivistische Aktionäre, aber auch die niedrige Rentabilität der Branche.

„Einige dieser Unternehmen haben seit Jahren keine freien Cashflows mehr erwirtschaftet“, erläutert Vaselkiv. „Die Aktien einiger großer Ölkonzerne notieren heute deutlich unter dem Niveau von vor fünf Jahren – und das mitten in einem der größten Bullenmärkte der Geschichte“.

Nur zur Veranschaulichung. Diese Informationen verstehen sich nicht als Anlageberatung oder als Empfehlung für bestimmte Transaktionen.

Fazit

Der globale Marktausblick wurde in den letzten zwei Jahren weitgehend durch die Pandemie bestimmt. Während die schnelle Ausbreitung der Omikron-Virusvariante und potenziell neue Lockdowns anhaltende Risiken darstellen, konzentriert sich die Wirtschaft mit Blick auf 2022 vor allem auf jene Risiken, die ein steigendes Inflations- und Zinsniveau für das Wachstum und die Renditen an den Finanzmärkten mit sich bringen könnten.

In diesem Umfeld liegt der Fokus aktuell vor allem auf den Zentralbanken der Welt, insbesondere der US-Notenbank.

Bislang konnte die Fed mit ihrem langsamen Vorgehen bei der Straffung der Geldpolitik vermeiden, dass sich das „Taper Tantrum“ von 2013 wiederholt. Allerdings scheint die amerikanische Notenbank zunehmend hinter der Inflationsentwicklung hinterherzuhinken, beobachtet Vaselkiv: „Ich halte die Wahrscheinlichkeit für wesentliche geldpolitische Fehler für sehr hoch“.

Die politische Unsicherheit wird auch an der massiven Kluft zwischen einem sich beschleunigenden US-Verbraucherpreisindex und den nominalen Anleiherenditen deutlich, die bis Mitte November 2021 wesentlich optimistischere Erwartungen widerzuspiegeln schienen. Die Art und Weise, wie – und wann – dieser Widerspruch aufgelöst wird, könnte die Performance der Märkte für Staats- und Investment-Grade-Unternehmensanleihen im Jahr 2022 maßgeblich bestimmen.

„Es liegt auf der Hand, dass die Bewertungen von Anleihen überzogen scheinen, wenn die Realzinsen so niedrig sind wie nie zuvor“, meint Page. „Der Anleihemarkt preist offenbar eine extrem zurückhaltende Fed und eine starke Wachstumsverlangsamung ein“.

Sofern neue Lockdowns weitgehend ausbleiben, könnten die Aussichten für die globalen Aktien- und Kreditmärkte im kommenden Jahr günstig sein, glauben die Investmentexperten von T. Rowe Price – gestützt auf ein anhaltendes Wirtschaftswachstum, beflügelt durch die aufgestaute Verbrauchernachfrage, eine Stabilisierung der chinesischen Wirtschaft und einen potenziellen Boom bei den Anlageinvestitionen.

Doch selbst bei einem anhaltend starken Wachstum, so warnt Thomson, darf man nicht davon ausgehen, dass sich die beeindruckende US-Gewinndynamik im Jahr 2022 wiederholen wird:

- Es scheint wenig Spielraum für steigende Gewinnmargen zu geben – vor allem, wenn die Lohnkosten weiter schnell steigen.

- Während beispielsweise Luft- und Raumfahrtunternehmen, Fluggesellschaften, Hotels und Kreuzfahrtgesellschaften bei der Gewinnerholung zurückgeblieben sind und daher potenzieller Spielraum für eine positive Dynamik besteht, machen diese doch nur einen relativ kleinen Teil der Kapitalisierung des S&P 500 aus.

Ein anhaltender zyklischer Aufschwung, jedoch mit einem langsameren Gewinnwachstum in den USA, könnte, so glaubt Thomson, die ungewöhnlich lange Outperformance von US-Aktien gegenüber Nicht-US-Aktien beenden.

Page weist darauf hin, dass die negativen Realzinsen in den USA die historisch hohen Aktienbewertungen entscheidend unterstützt haben. Wenn die Zinsen jedoch wieder steigen, so warnt Thomson, „können hohe Bewertungen zum Ballast werden“.

Dementsprechend, so Thomson, könnten Relative-Value-Überlegungen im Jahr 2022 weniger hoch bewertete, stärker konjunkturabhängige Märkte begünstigen. Beispiele dafür sind Japan und die Schwellenländer (einschließlich China), die gut aufgestellt scheinen, um von weltweit steigenden Investitionsausgaben zu profitieren.

In einem unsicheren politischen Umfeld könnte die Assetallokation für das Risikomanagement besonders wichtig werden, so Page. Dies könnte jedoch einen dynamischeren Diversifizierungsansatz als das traditionelle 60/40-Aktien-/Anleiheportfolio erfordern – und eine breitere Mischung aus Festzinspapieren als die typische „Kern“-Anleiheallokation mit Investment-Grade-Rating.

„Bei derart niedrigen Realzinsen liegt auf der Hand, dass sich Anleihen zur Diversifizierung von Aktienrisiken weniger gut eignen als früher“, erläutert Page. „Deshalb glaube ich, dass traditionelle 60/40-Portfolios an das aktuelle Umfeld angepasst werden müssen.“

Zusätzliche Angaben

Bloomberg Index Services Limited. BLOOMBERG® ist eine Handels- und Dienstleistungsmarke von Bloomberg Finance L.P. und deren angeschlossenen Unternehmen (gemeinsam „Bloomberg“). BARCLAYS® ist eine Handels- und Dienstleistungsmarke von Barclays Bank Plc (gemeinsam mit ihren angeschlossenen Unternehmen „Barclays“) und wird unter Lizenz verwendet. Bloomberg oder Lizenzgeber von Bloomberg, darunter Barclays, besitzen sämtliche Eigentumsrechte an den Bloomberg Barclays-Indizes. Weder Bloomberg noch Barclays genehmigt oder wirbt für dieses Dokument, noch garantieren sie die Richtigkeit oder Vollständigkeit der hierin enthaltenen Angaben. Sie machen keine ausdrücklichen oder impliziten Zusicherungen bezüglich der damit erzielbaren Ergebnisse und schließen im größtmöglichen gesetzlich zulässigen Umfang jegliche Haftung und Verantwortung für Personen- und Sachschäden aus, die in diesem Zusammenhang entstehen könnten.

Copyright © 2021, S&P Global Market Intelligence (sowie deren angeschlossene Unternehmen, sofern zutreffend). Die Vervielfältigung von Informationen, Daten oder Materialien, einschließlich Ratings, („Inhalte“) ist in jeglicher Form ohne vorherige schriftliche Genehmigung der betreffenden Partei untersagt. Weder diese Partei noch ihre verbundenen Unternehmen oder Zulieferer („Inhalteanbieter“) gewährleisten die Richtigkeit, Angemessenheit, Vollständigkeit, Aktualität oder Verfügbarkeit von Inhalten, und sie übernehmen auch keine Verantwortung für (fahrlässige oder anderweitige) Fehler oder Auslassungen (ungeachtet der Ursache) oder für die Ergebnisse der Nutzung solcher Inhalte. In keinem Fall haften Inhalteanbieter für Schäden, Kosten, Ausgaben, Rechtskosten oder Verluste (einschließlich entgangener Einnahmen oder Gewinne sowie Opportunitätskosten) im Zusammenhang mit der Nutzung der Inhalte. Verweise auf bestimmte Anlagen oder Wertpapiere, Ratings oder Bemerkungen zu Anlagen, die Bestandteil der Inhalte sind, stellen keine Empfehlung zum Kauf, Verkauf oder Besitz solcher Anlagen oder Wertpapiere dar, treffen keine Aussagen zur Eignung von Anlagen oder Wertpapieren und sollten nicht als Anlageberatung betrachtet werden. Kreditratings sind Meinungsäußerungen und keine Tatsachenaussagen.

Die Angaben stammen zwar aus Quellen, die von J.P. Morgan als zuverlässig angesehen werden, J.P. Morgan übernimmt jedoch keine Gewähr für ihre Vollständigkeit oder Richtigkeit. Der Index wird mit Genehmigung verwendet. Der Index darf nicht ohne vorherige schriftliche Zustimmung von J.P. Morgan kopiert, verwendet oder weitergegeben werden. Copyright © 2021, J.P. Morgan Chase & Co. Alle Rechte vorbehalten.

Copyright © 2021, Markit Economics Limited. Alle Rechte vorbehalten. Alle Rechte am geistigen Eigentum liegen bei Markit Economics Limited.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.