Januar 2024 / INVESTMENT INSIGHTS

Die Chancen in einer neuen Ära für globale Aktien nutzen

Es gibt Anhaltspunkte für einen neuen Gleichgewichtspfad, dem Aktienanleger folgen sollten

Auf den Punkt gebracht

- Nach einer langen, außergewöhnlichen Phase mit geringer Inflation und extrem niedrigen Zinsen scheint sich die Wirtschaft jetzt auf einem neuen Gleichgewichtspfad zu bewegen. Die Inflation bleibt dabei hartnäckig, und die Zinsen verharren auf einem höheren Niveau.

- Dieser neue Pfad wird in der Zukunft neue Chancen schaffen. Eine weit gefasste Definition von Wachstum, die flexibel genug ist, um den Fokus auf neue Marktbereiche zu erlauben, wird dabei von entscheidender Bedeutung sein.

- Mit unserem Anlagerahmen legen wir den Schwerpunkt weiterhin auf die Ermittlung von Qualitätsunternehmen, bei denen wir Erkenntnisse darüber haben, dass sie ihre Ertragskraft künftig steigern können, für deren Aktien wir aber keinen überzogenen Preis zahlen müssen.

Im Jahr 2023 sahen sich die Anleger mit mehreren Negativfaktoren konfrontiert, deren kombinierte Wirkung das Potenzial hatte, die Aktienmärkte aus dem Gleichgewicht zu bringen. Dazu gehörten eine Krise bei US-Regionalbanken, eine deutliche Konjunkturabkühlung in China und Kriege in der Ukraine und im Nahen Osten. Hinzu kamen kumulierte Zinserhöhungen von 500 Basispunkten, eine stark invertierte Renditekurve und eine ganze Reihe weiterer düsterer Konjunkturindikatoren. Doch trotz einiger Volatilitätsschübe haben sich die Aktienmärkte erstaunlich gut gehalten. Hoch kapitalisierte Technologiewerte – insbesondere die sogenannten glorreichen Sieben (Apple, Microsoft, Alphabet, Amazon, NVIDIA, Meta Platforms und Tesla) – schnitten sogar noch besser ab.

Wie lässt sich dieser scheinbare Widerspruch erklären? Das Wachstum der US-Wirtschaft hat die Erwartungen beständig übertroffen und eine lang erwartete Rezession bisher abgewendet. Auch der Kreditzyklus folgte nicht seinem üblichen Muster. In den USA haben sich sowohl Unternehmen als auch Verbraucher in den letzten Jahren zu extrem niedrigen Zinssätzen refinanziert. Die Fiskalpolitik hat die Wirtschaft durch Infrastrukturausgaben unterstützt, die oft durch geopolitische Erwägungen motiviert waren. Zudem wurden Konjunkturmaßnahmen ergriffen, um während der Coronavirus-Pandemie für Unterstützung zu sorgen. Die Verbraucher haben von höheren Ersparnissen und einem beschleunigten Anstieg der Reallöhne profitiert und konnten sich gleichzeitig für ihre größten Ausgaben – die Hypothekenzahlungen – niedrige Zinsen sichern. Einfach ausgedrückt: Die Zinserhöhungen der US-Notenbank wurden abgefedert und haben die Wirtschaft nicht wesentlich belastet. Wie lange diese Situation anhalten wird, ist eine ganz andere Frage, aber so ist die aktuelle Lage entstanden.

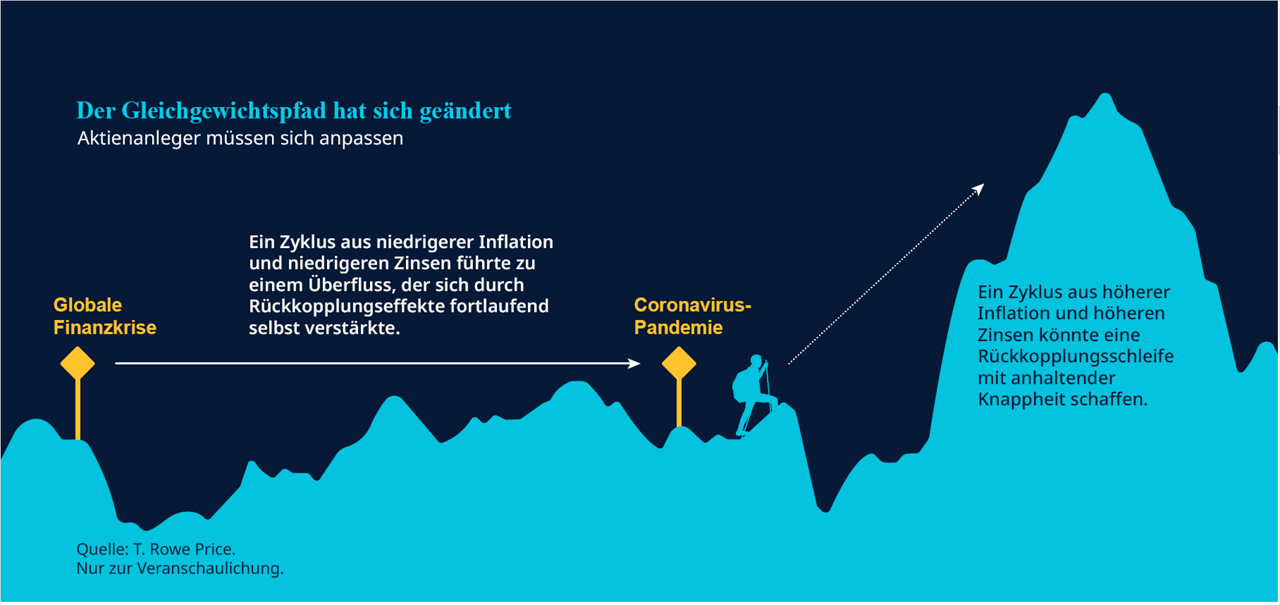

Der Gleichgewichtspfad hat sich geändert

Aktienanleger müssen sich anpassen

Quelle: T. Rowe Price.

Nur zur Veranschaulichung.

Ein neuer Gleichgewichtspfad für Aktien?

Unserer Ansicht nach unterscheidet sich das derzeitige Umfeld deutlich von den Bedingungen, die den Aktienmarkt in der Zeit nach der globalen Finanzkrise über weite Strecken unterstützten. Der Gleichgewichtspfad hat sich geändert – und Aktienanleger müssen sich entsprechend anpassen.

Zwischen der globalen Finanzkrise und der Coronavirus-Pandemie war der Gleichgewichtspfad deflationär – die niedrige Inflation hatte eine noch niedrigere Inflation zur Folge. Dies zeigte sich im Energiesektor, wo die niedrigen Kapitalkosten und die technologische Revolution des Fracking zu vermehrten Bohrungen führten, sodass mehr Öl zu niedrigeren Preisen auf den Markt kam. Ein Zyklus aus niedrigerer Inflation und niedrigeren Zinsen führte zu einem Überfluss, der sich durch Rückkopplungseffekte fortlaufend selbst verstärkte. Diese Dynamik blieb nicht auf die Öl- und Gasbranche beschränkt. Sie erfasste alle Sektoren und Volkswirtschaften und schuf paradiesische Verhältnisse für Investments in Wachstumswerte – insbesondere Titel mit hoher Duration.

Jetzt hat sich der Zyklus verändert, und ein neuer Gleichgewichtspfad scheint erreicht. Die Inflation bleibt dabei trotz ihres jüngsten Rückgangs hartnäckig, und die Zinsen werden längere Zeit auf einem höheren Niveau gehalten. Der Schock der globalen Finanzkrise führte zu einem Pfad mit niedrigerer Inflation und niedrigeren Zinsen. Durch die Pandemie, die dadurch ausgelöste Fiskalpolitik und die Probleme in den Lieferketten ist jetzt dieser neue Pfad entstanden, auf dem Rückkopplungseffekte wahrscheinlich zu anhaltender Knappheit führen werden.

Auch hier liefert die Öl- und Gasbranche ein anschauliches Beispiel: Obwohl die Ölpreise seit ihrem Tiefstand im Sommer 2023 kräftig gestiegen sind, geht die Zahl der aktiven Bohranlagen in den USA zurück. Warum ist das so? Weil die steigenden Finanzierungskosten, der Arbeitskräftemangel, die höheren Transportkosten, der Druck in den Bereichen Umwelt, Soziales und Unternehmensführung (ESG) sowie die Konsolidierung der Branche die Kostenkurve der Ölproduktion deutlich nach oben verschoben haben. Daher ist ein höherer Ölpreis erforderlich, um den Unternehmen Anreize für eine verstärkte Bohraktivität zu bieten.

Diese Dynamik schafft die Voraussetzungen für eine hartnäckige Inflation und höhere Zinsen – bis ein neuer Schock dazu führt, dass die Wirtschaftsentwicklung diesen Pfad verlässt. Voraussetzung dafür wären eine Rezession und eine hohe Arbeitslosigkeit, doch damit ist in naher Zukunft nicht zu rechnen. Die US-Notenbank ist nicht in der Lage, einen Kreditzyklus zu schaffen, dürfte die Zinsen in einem Wahljahr aber auch nicht aggressiv senken. Daher erwarten wir, dass die kurzfristigen Zinsen längere Zeit höher bleiben, bis die durch die Pandemie verursachte überschüssige Liquidität aus dem System abgezogen wurde.

Auswirkungen eines neuen Gleichgewichtspfads

Ein anderer Gleichgewichtspfad verlangt von den Anlegern, sich anzupassen und nicht auf die gleichen Strategien für Anlagen in Wachstumswerten zu setzen wie in der Vergangenheit. Sie sollten also nicht einfach nur Technologie und Duration kaufen und alles andere außer Acht lassen. Stattdessen sollten die Anleger abwägen, was in einem Umfeld, das sich stark von der Phase der Nullzinsen unterscheidet, angemessen ist.

Dieses Umfeld wird jedoch neue Chancen hervorbringen. Um diese aufzuspüren, ist ein Anlagerahmen nötig, der formbar genug ist, um Neuausrichtungen zu ermöglichen. Eine breit gefasste Definition von Wachstum ist wichtig, um sich flexibel auf verschiedene Bereiche des Marktes konzentrieren zu können, in denen Anleger Unternehmen mit einem besseren Gewinnwachstum erkennen können. Mit anderen Worten: Man muss nicht jeden Morgen beim Aufwachen hoffen, dass die Fed beginnt, die Zinsen zu senken. Stattdessen sind Erkenntnisse unabhängig von den Branchen und geografischen Regionen wichtig. Als Anlageverwalter sind wir nicht daran interessiert, alles zu ändern, sondern wollen uns weiterhin darauf konzentrieren, Unternehmen aufzuspüren, bei denen wir eine steigende wirtschaftliche Rentabilität feststellen und für die wir nicht zu viel bezahlen müssen.

KI2 – künstliche Intelligenz und künstliche Inkretine (GLP‑1)

Zur gleichen Zeit, als wir einen anderen Pfad beschritten, beobachteten wir zwei faszinierende Entwicklungen: das Potenzial für künstliche Intelligenz (KI) und künstliche Inkretine. KI war im Jahr 2023 in aller Munde und sorgte für starke Anstiege an den Märkten. Da die Entwicklung an den Aktienmärkten nur von wenigen Titeln bestimmt wurde, war KI zudem ein maßgeblicher Faktor für die Renditen der Anleger. Seit November 2022, als Open AI den Startschuss für ChatGPT gab, befinden sich die Unternehmen in einer Art „Wettrüsten“, um neue KI-Kapazitäten zu erwerben und vorhandene zu verbessern. Wir sehen Ähnlichkeiten zwischen dem aktuellen KI-Zyklus und dem Ausbau der Glasfasernetze, der das Internet zur Jahrtausendwende voranbrachte, und dem anschließenden Zyklus der Investitionen in die mobile Kommunikation.

Wir sind uns absolut bewusst, wie sich solche Zyklen entwickeln, glauben aber, dass wir beim Ausbau der Infrastruktur noch recht weit am Anfang stehen. NVIDIA verfügt aktuell über eine beherrschende Stellung in der Branche und mithin über Preissetzungsmacht. Unseres Erachtens wird dies durch Angebotsengpässe und die gewaltige Nachfrage seitens Unternehmen, die KI-Anwendungen entwickeln wollen, noch verstärkt werden.

Eine weitere Innovation mit potenziell umwälzender Wirkung sind künstliche Inkretine, insbesondere GLP‑1-Agonisten, die ursprünglich für die Behandlung von Diabetes Typ 2 entwickelt wurden. Sie haben weitreichende Auswirkungen auf die Gewichtsreduktion und die Wahrnehmung von Adipositas als Krankheit. Adipositas könnte sich zur größten Marktchance aller Zeiten für die Medikamentenhersteller entwickeln, da letztlich wahrscheinlich ein großer Teil der Bevölkerung die Kriterien für die Gabe von GLP‑1 erfüllen dürfte. Allein in den USA nehmen schon heute etwa 5 Millionen Patienten irgendein Medikament gegen Adipositas ein (überwiegend Generika). Doch der gesamte Absatzmarkt für Adipositas-Therapien ist weitaus größer. Eli Lilly und Novo Nordisk führen derzeit das Feld an, aber der Markt ist groß genug für mehrere Anbieter.

KI2 – Zwei bahnbrechende Entwicklungen mit einem gewaltigen Potenzial für Veränderungen

Künstliche Intelligenz und künstliche Inkretine könnten eine neue Ära

einläuten

Quelle: T. Rowe Price.

Der längerfristige medizinische Nutzen von GLP‑1 stimmt auch uns begeistert, zumal Adipositas als eine Krankheit erkannt wurde, die mehr als 200 verschiedene andere Erkrankungen auslösen oder begünstigen kann. Genauso bedeutsam sind jedoch die potenziellen Downstream-Effekte in Bereichen wie medizinische Geräte und Basiskonsumgüter. Die Endwerte in beiden Bereichen geraten unter Druck. Ein erfolgreicher Kampf gegen die Adipositas könnte Auswirkungen auf die zukünftigen Patientenzahlen für Gesundheitsunternehmen haben. Zudem könnte eine Reduzierung der Kalorienaufnahme Auswirkungen auf Konsumgüterunternehmen haben, vor allem auf jene, die stark in der Produktion verarbeiteter Lebensmittel, Süßwaren, Alkohol usw. engagiert sind.

Gleichzeitig könnte GLP‑1 auch eine der größten ESG-Innovationen sein, die in letzter Zeit auf den Markt gekommen ist. Denn wenn wir weniger essen, müssen die Produktion von Lebensmitteln weniger Ressourcen eingesetzt werden.

Der weitere Weg

Das aktuelle Umfeld birgt erhebliche Herausforderungen. Dennoch bleiben wir zu Beginn des Jahres 2024 optimistisch. Die US-Wirtschaft steckt nicht in der Krise – die Menschen haben Arbeit und die Verbraucher geben Geld aus, die Benzinpreise sind etwa so hoch wie vor einem Jahr und die Gewinne werden nach unserer Erwartung besser ausfallen als befürchtet. Es gibt noch immer Möglichkeiten, idiosynkratische Alpha-Chancen zu finden, und wir sind aufgeschlossen, wenn es um die Bereiche geht, in denen diese Chancen zu finden sind. Wir blicken jedoch nicht auf den alten Pfad zurück. Stattdessen denken wir daran, dass die Belege auf einen anderen Pfad hindeuten. Die Zusammensetzung des Portfolios kann sich ändern, aber an unserem Anlagerahmen ändert sich nichts. Wir legen den Schwerpunkt weiterhin auf den Kauf von Qualitätsunternehmen, bei denen wir Erkenntnisse über eine steigende wirtschaftliche Rentabilität haben. Diese wollen wir aber auch nicht zu teuer bezahlen.

Die Nennung und Beschreibung einzelner Wertpapiere erfolgen ausschließlich zu Informationszwecken und sind nicht als Empfehlung zu verstehen.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

Januar 2024 / INVESTMENT INSIGHTS