April 2022 / INVESTMENT INSIGHTS

Inflation und Value-Rally: Wie geht es weiter?

Neue Anlageideen entdecken, die Mehrwert schaffen

Auf den Punkt gebracht

- Inflationsschocks wie der russische Einmarsch in die Ukraine münden praktisch immer in einer Deflation, weil sich das Angebot darauf einstellt, während die Nachfrage sinkt.

- Idiosynkratische Aktien bieten solide Aufwärtspotenziale – auch in diesem schwierigen Umfeld.

- Nach der 12-monatigen Growth-Value-Rotation sind wir nicht übermäßig besorgt, dass der Value-Faktor für Gegenwind sorgt.

Inflation wird durch das Zusammenspiel von Angebot und Nachfrage bestimmt. Vor Ausbruch der Coronapandemie war das Angebot in vielen Teilen der Welt höher als die Nachfrage, weshalb es kaum Inflationsimpulse gab. Wir hatten jede Menge Energiequellen und jede Menge Arbeit – nicht jedoch genug Wachstum. Branchenübergreifend wurden durch neue Technologien zusätzliche Kapazitäten freigesetzt, was die Preise nach unten drückte. Zugleich sorgten die demografischen Entwicklungen (Schrumpfung der Bevölkerung) und die hohe Verschuldung für ein Umfeld, in dem die Weltwirtschaft mit der Herausforderung kämpfte, Inflation zu erzeugen.

Ukraine-Schock „on-top“ auf den Corona-Schock

Der russisch-ukrainische Konflikt macht die Welt noch komplizierter

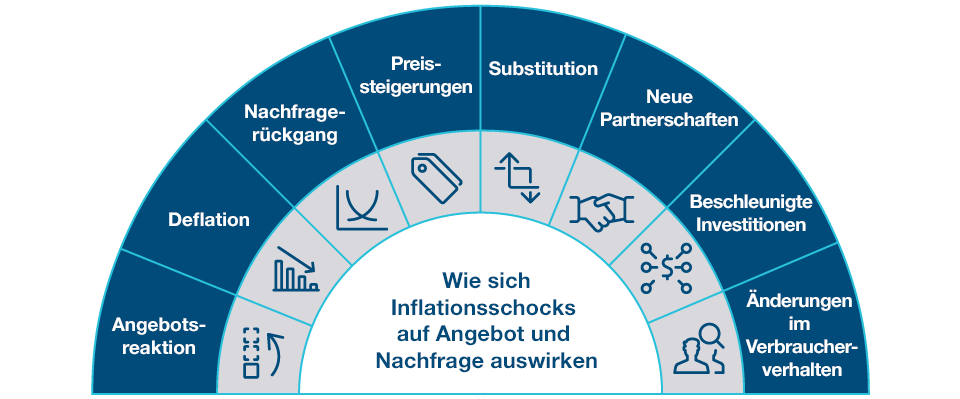

Nur zur Veranschaulichung.

Angebot und Nachfrage wurden durch den Ausbruch der Coronapandemie massiv erschüttert. Auf der Nachfrageseite versuchte die US-Notenbank (Fed) durch Senkung des Leitzinses auf null und durch beispiellose geldpolitische Stützungspakete, die Weltwirtschaft zu stabilisieren, die andernfalls vor ernsthaften Problemen gestanden hätte. Zweifellos ist es der Fed gelungen, die Risiken effektiv abzufangen. Zugleich strömten rekordhohe Kapitalsummen in Bereiche wie Private Equity, Venture Capital, Kryptowährungen oder wachstumsstarke Technologieunternehmen. Zugleich kletterten die Bewertungen in einigen spekulativeren Segmenten auf extreme Niveaus, die nun wieder zurückgehen. Dadurch geraten Wachstumsaktien insgesamt unter Druck. Derweil versorgten die Regierungen die Privathaushalte mit Geld für Ersparnisse oder Investitionen.

Auf der Angebotsseite haben die Pandemie und die daraus resultierenden Lockdowns das Verhalten der Menschen dramatisch verändert, vor allem in Bezug auf Reisen ins Ausland und die Arbeit im Homeoffice. Zugleich hat Corona die globalen Lieferketten lahmgelegt, unter anderem, weil viele Beschäftigte freiwillig oder unfreiwillig ihre berufliche Tätigkeit an den Nagel hängten. Rückblickend kann man sagen, dass dies für die Wirtschaft die größte Folge der Pandemie war. Grund dafür sind die inflationären Effekte in einer Zeit, in der wir das Schlimmste der Pandemie hinter uns haben.

Entscheidend wird die Covid-19-Strategie Chinas sein

Es wäre noch verfrüht, das Ende der Pandemie auszurufen. Doch haben sich in den letzten Monaten viele Länder (außer China) mit der Vorstellung angefreundet, mit dem Coronavirus zu leben. Was aber bedeutet das für Angebot und Nachfrage?

Erstens: Die Nachfrage sinkt. Die Fed hat begonnen, überschüssige Wirtschaftsimpulse zurückzunehmen, indem sie die quantitative Lockerung beendet und den Leitzins anhebt. Auch wenn das einige Risiken birgt, wird es den immensen Geldstrom in Private Equity, Venture Capital, kurzlebige Finanztrends und bestimmte aufstrebende digitale Unternehmen eindämmen. Zugleich sind die Bewertungen an den Finanzmärkten wieder zurückgegangen, wobei die Nachfrage in jenen Bereichen nachlässt, die durch die Kombination aus Covid-19 und Fed-Spritzen am stärksten verzerrt wurden – und folglich nun am stärksten unter Druck stehen.

Ein Impfstoff und die Antizipation einer Post-Covid-Welt

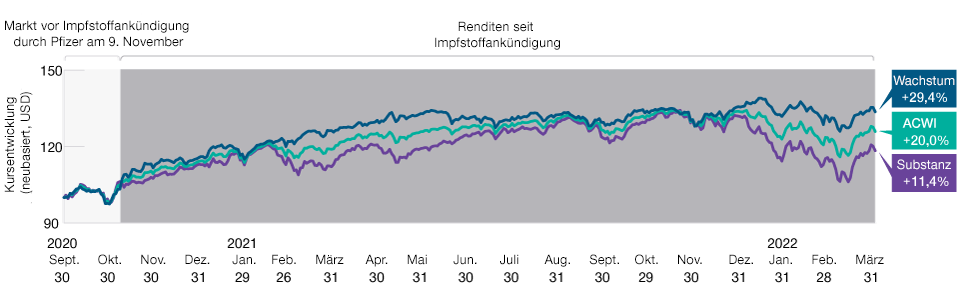

Abb. 1: Inflation und steigende Zinsen belasten Anlegerstimmung und Growth-Aktien

Stand: 31. März 2022.

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung.

Substanz („Value“) gemessen am MSCI ACWI Value-Index (USD); Wachstum („Growth“) gemessen am MSCI ACWI Growth-Index (USD). ACWI steht für den MSCI ACWI-Index (USD).

MSCI ACWI-Kursrenditen vom 30. September 2020 bis 31. März 2022.

Quelle: MSCI (siehe Zusätzliche Angaben). Analysen von T. Rowe Price basierend auf den Daten von FactSet Research Systems Inc. Alle Rechte vorbehalten.

Auf der Angebotsseite lassen die Lieferkettenstörungen allmählich nach, wovon Bereiche wie Öl, Halbleiter, Autos und Materialien für den Wohnungsbau profitieren. Weltweit gäbe es kaum wesentliche Engpässe, wenn die Störungen in den Versorgungsketten beseitigt wären.

Viele Länder verzeichnen weiterhin hohe Covid-19-Infektionszahlen. Doch haben die Impfprogramme offensichtlich dazu beigetragen, die Zahl der Hospitalisierungen und Todesfälle zu senken. Nun kommt es entscheidend auf die Covid-19-Strategie Chinas an. Wenn es Peking gelingt, die Corona-Ausbrüche in Schach zu halten (und sofern keine gefährlichere Virusvarianten auftreten), sollten sich die Lieferketten in den nächsten ein bis zwei Jahren stetig erholen. Zudem kehren die Menschen in den USA offenbar zunehmend wieder an den Arbeitsplatz zurück, was eine baldige Entspannung auf dem Arbeitsmarkt erwarten lässt.

Der „Ukraine-Schock“ macht die Welt komplizierter

Die Inflation hatte vor dem russischen Einmarsch in der Ukraine weltweit bereits ihren Höhepunkt erreicht - und sie dürfte bis 2023 zurückgehen. Unser Basisszenario geht davon aus, dass sich die Nachfrage in bestimmten Sektoren, die von der Pandemie profitiert hatten, infolge der hohen und steigenden Inflation abschwächen wird, während sich die Lieferketten zunehmend normalisieren. Diese beiden Entwicklungen dürften zu einem nachlassenden Preisdruck führen.

Allerdings ist die Welt durch den russischen Einmarsch in der Ukraine sowie die unvermeidlich daraus resultierenden Sanktionen des Westens komplizierter geworden. Leider sind durchdachte wirtschaftliche Anreize ein schlechtes Instrument, wenn es darum geht, solche globalen Verflechtungen vorherzusagen. Wird der Westen nun Öl aus dem Iran oder Venezuela beziehen? Kann der militärische Konflikt weiter eskalieren? Wie stehen die Chancen für ein Friedensabkommen zwischen Russland und der Ukraine? Es ist schlicht unmöglich, diese Fragen zu beantworten.

Was wir jedoch wissen, ist, dass inflationäre Schocks wie dieser bislang nahezu ausnahmslos in einer Deflation mündeten, weil sich das Angebot entsprechend anpasst und die Nachfrage sinkt. Hohe Preise führen üblicherweise zu Substitution, neuen Partnerschaften, beschleunigten Investitionen und Änderungen im Verbraucherverhalten.

Idiosynkratische Aktien bieten solide Aufwärtspotenziale

Wo sehen wir also derzeit Anlagepotenziale, um für unsere Kunden Mehrwert zu schaffen? Zusammengefasst konzentrieren wir uns aktuell auf jene Bereiche, in denen wir vor dem Hintergrund der nachlassenden pandemiebedingten Verhaltensmuster und der schwindenden Verzerrungen aufgrund der US-Geldpolitik neue Renditepotenziale sehen. Bemerkenswerterweise setzen viele Anleger immer noch auf jene Aktien, die von den pandemiebedingten Verzerrungen deutlich beflügelt wurden. Wir glauben, dass idiosynkratische Aktien solide Aufwärtspotenziale aufweisen – selbst in diesem schwierigen Umfeld. Zudem schätzen wir die Reise- und Tourismusbranche aufgrund der Erholung positiv ein. Ferner haben wir in Kapitalmarktaktien investiert, denen die erhöhte Marktvolatilität zugutekommt, während wir uns in ausgewählten Schwellenländern wie China und Brasilien vorsichtig konträr positionieren wollen.

Einige Bereiche versuchen wir hingegen zu meiden, beispielsweise Technologieaktien, die sich während der Pandemie extrem entwickelt haben, aber auch Aktien, die stark von der Rohstoffpreisrally profitieren, die unseres Erachtens nicht nachhaltig ist. Wir glauben, dass es im aktuellen Umfeld ratsam ist, eine Allokation in den relativ extremen Value- und Growth-Segmenten zu meiden, da diese unseres Erachtens vor Herausforderungen stehen.

Wenn ich Growth gegenüber Value favorisiere, möchte ich auf die offensichtlichen Risiken hinweisen, die bestehen, wenn wir uns in Sachen Inflations- und Zinsentwicklung irren – oder wenn sich extreme Bereiche mittelfristig weiter beschleunigen, anstatt nachzulassen. Dies würde wahrscheinlich für wirtschaftlichen Gegenwind sorgen. In einem solchen Szenario könnten stabile Erträge und idiosynkratisches Wachstum einen besseren Schutz bieten als Investments in stark zyklisch ausgerichteten Aktien, die in Abschwungphasen naturgemäß am stärksten unter Druck geraten.

Auch wenn dabei Anlagedauer und Zeithorizont wesentliche Rollen spielen, glauben wir jedoch, dass es sich auszahlt, mit einem Growth-Fokus in die nächste Phase des Marktzyklus zu gehen. Auch wenn eine Stagflation und/oder Rezession heute wahrscheinlicher ist als noch vor sechs Monaten, sind bestimmte Szenarien wahrscheinlicher als andere. So gehen wir davon aus, dass die Zinsen zwar steigen, jedoch nicht übermäßig stark – insbesondere, wenn sich die Lieferketten weiter erholen und die Inflation nachlässt. Sollte dieses Szenario eintreten, wird sich die Welt daran anpassen, was Russland macht. Es werden neue Angebote aus bestehenden oder neuen Quellen entstehen, und die Ukraine wird ein neues Gleichgewicht finden. Gleichzeitig lernen wir, mit Covid-19 zu leben, was die Lieferkettenstörungen nach und nach beseitigen dürfte.

Mit Blick auf China besteht die Unsicherheit fort. Allerdings hat sich die Rhetorik der chinesischen Regierung in den letzten Wochen geändert, und alles deutet nun in Richtung Intervention, Stimulierung und Stützung der eigenen Wirtschaft, falls dies (insbesondere bei einer erneuten Verschlechterung der pandemischen Lage) erforderlich würde. Klar ist jedoch auch, dass es nach wie vor einige düstere Wolken gibt – allen voran eine potenzielle weitere Eskalation des russisch-ukrainischen Konflikts.

Wir halten im aktuellen Marktumfeld konsequent an unserem Ansatz fest und konzentrieren uns auf die Zukunft, in der wir eine steigende wirtschaftliche Rentabilität erwarten. Letztlich zielt unsere Strategie seit jeher darauf ab, sich am Wandel auszurichten. Daher freuen wir uns auf neue Anlageideen und Potenziale, die wir für unsere Kunden nutzen wollen. Auch wenn wir uns darüber im Klaren sind, dass Growth-Aktien in den nächsten Jahren keine pauschalen Spitzenrenditen erwarten lassen, glauben wir, dass der Value-Faktor nach der Rotation der letzten 12 Monate nicht für erheblichen Gegenwind sorgen wird.

Risiken—Folgende Risiken sind für das Portfolio von wesentlicher Bedeutung.

Länderrisiko (China)—Anlagen in China sind immer ähnlichen Risiken ausgesetzt wie Anlagen in anderen Schwellenländern. Darüber hinaus können Anlagen, die im Zusammenhang mit einer QFII-Lizenz oder dem Stock Connect-Programm erworben oder gehalten werden, mit zusätzlichen Risiken einhergehen.

Länderrisiko (Russland und Ukraine)—In diesen Ländern sind die Risiken im Zusammenhang mit der Verwahrung, der Gegenpartei und der Marktvolatilität größer als in den Industrieländern.

Währungsrisiko—Wechselkursänderungen können die Anlagegewinne schmälern beziehungswiese Verluste erhöhen.

Schwellenmarktrisiko—Die Börsen der Schwellenländer sind weniger etabliert als die der Industrieländer und bergen somit höhere Risiken.

Small- und Mid-Cap-Risiko—Aktien von Unternehmen mit geringer und mittlerer Marktkapitalisierung (Small und Mid Caps) können stärkeren Kursschwankungen unterliegen als Aktien größerer Unternehmen (Large Caps).

Stilrisiko—Die Beliebtheit der einzelnen Anlagestile schwankt üblicherweise abhängig von den Marktbedingungen und der Anlegerstimmung.

Allgemeine Portfoliorisiken

Kapitalrisiko—Der Wert Ihrer Anlage ändert sich und wird nicht garantiert. Er wird durch Veränderungen des Wechselkurses der Basiswährung des Portfolios gegenüber der Zeichnungswährung beeinflusst, sofern es sich um unterschiedliche Währungen handelt.

Aktienrisiko—Aktien bergen allgemein größere Risiken als Anleihen oder Geldmarktinstrumente.

ESG- und Nachhaltigkeitsrisiko—Der Wert einer Kapitalanlage und die Performance des Portfolios können durch ESG- und Nachhaltigkeitsrisiken wesentlich geschmälert werden.

Länderkonzentrationsrisiko—Sofern ein Portfolio einen großen Teil seines Vermögens in einer bestimmten geografischen Region anlegt, wird seine Wertentwicklung stärker von Ereignissen in dieser Region beeinflusst.

Absicherungsrisiko—Der Versuch eines Portfolios, bestimmte Risiken durch Absicherungspositionen zu mindern oder zu beseitigen, führt möglicherweise nicht zum gewünschten Ergebnis.

Anlageportfoliorisiko—Anlagen in einem Portfolio sind mit bestimmten Risiken verbunden, denen ein Anleger bei einer Direktanlage an den Märkten nicht ausgesetzt wäre.

Verwaltungsrisiko—Der Investmentmanager oder seine Beauftragten können zuweilen feststellen, dass ihre Verpflichtungen gegenüber dem Portfolio mit ihren Verpflichtungen gegenüber anderen von ihnen verwalteten Anlageportfolios kollidieren (wenngleich in diesen Fällen alle Portfolios gleichberechtigt behandelt werden).

Operationelles Risiko—Betriebsausfälle könnten zu Störungen des Portfoliobetriebs oder finanziellen Verlusten führen.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

Mai 2022 / MARKETS & ECONOMY