August 2021 / INVESTMENT INSIGHTS

EM-Lokalwährungsanleihen: Funktionieren ETFs in dieser Assetklasse?

Ein kurzer Blick auf die Performance börsengehandelter Fonds (ETFs), die auf Lokalwährung lautende EM-Staatsanleihen ausgerichtet sind.

Das Interesse der Anleger an börsengehandelten Fonds (ETFs) als kosteneffiziente und effektive Möglichkeit, die Performance von Marktindizes nachzubilden, ist in den letzten Jahren deutlich gestiegen. Doch sind ETFs tatsächlich so effektiv, wie viele glauben? Im Rahmen unserer regelmäßigen Branchenanalyse haben wir analysiert, wie sich die führenden ETFs für Lokalwährungsanleihen der Schwellenländer (EM) während der Coronakrise und auf längere Sicht entwickelt haben.

Es ist weitaus weniger schwierig, die Indexperformance an hocheffizienten Märkten (wie beispielsweise dem US-Aktienmarkt) nachzubilden, als es bei komplexeren Assetklassen (wie EM-Anleihen) der Fall ist. So können Schwellenmarkt-ETFs mitunter nicht in alle Wertpapiere investieren, die in der Benchmark geführt werden. Zudem werden für bestimmte Wertpapiere lokale Börsensteuern erhoben, die sich nicht in der Benchmark-Performance widerspiegeln. ETF-Anbieter müssen daher zum Teil auf Derivate zurückgreifen, um die Indexperformance synthetisch zu replizieren. Derivatkontrakte sind jedoch mit Kosten verbunden, und sie bilden die betreffenden Indexkomponenten nicht immer perfekt ab. Das gilt vor allem in Phasen, in denen die Volatilität an den Märkten steigt und das Trading schwieriger wird.

Wir haben die fünf größten ETFs für EM-Lokalwährungsanleihen untersucht, die europäischen Investoren zur Verfügung stehen. Die fünf Fonds verzeichneten seit ihrer Auflegung einen Tracking Error gegenüber ihrer jeweiligen Benchmark zwischen 1,5 und 3 Prozent pro Jahr (0 Prozent wäre eine perfekte Nachbildung). Zudem haben wir festgestellt, dass die Performance aller fünf ETFs ausnahmslos schlechter ausfiel als in der Benchmark.

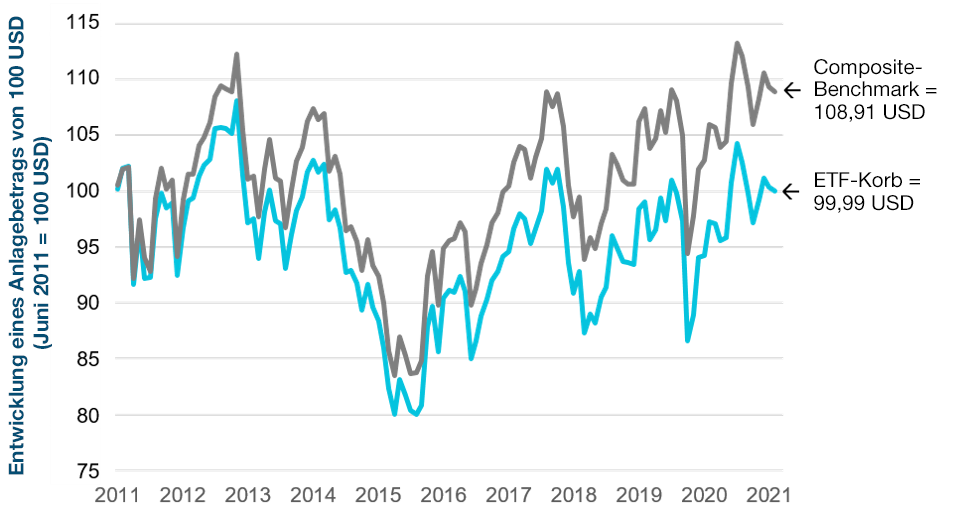

In der nachstehenden Grafik haben wir die fünf ETFs zu einem einzigen ETF-Korb zusammengeführt, wobei alle Fonds mit jeweils 20 Prozent gleich gewichtet sind. Da die ETFs verschiedene Indizes nachbilden, haben wir zudem auch eine zusammengesetzte Benchmark (Composite-Benchmark) erstellt. Die Grafik zeigt die kumulative Performance der letzten zehn Jahre. Dabei wird deutlich, dass ein Betrag von 100 US-Dollar, der 2011 in den ETF-Korb angelegt worden wäre, bis Ende Juli 2021 auf einen Wert von 99,99 US-Dollar gesunken wäre – während die Composite-Benchmark auf einen Wert von 108,91 US-Dollar gestiegen wäre, was einem Plus von 8,9 Prozent entspricht. Anleger, die in den ETF-Korb investiert haben, hätten somit über einen Zeitraum von zehn Jahren ein negatives Alpha von knapp 9 Prozent verzeichnet. Daraus folgt allerdings nicht, dass ETFs für EM-Lokalwährungsanleihen grundsätzlich eine schlechte Wahl wären. So können Investoren das Ergebnis beispielsweise dadurch verbessern, indem sie einen ETF kaufen, der mit einem deutlichen Abschlag zum Nettoinventarwert gehandelt wird. Dies erfordert allerdings ein sorgfältiges Timing, was in Zeiten mit höherer Volatilität problematisch sein kann. Viele Investoren entscheiden sich für ETFs mit der Begründung, dass aktive Fonds häufig eine unregelmäßige Performance aufweisen. Andererseits haben aktiv verwaltete Fonds jedoch das Potenzial, sich besser zu entwickeln als der Gesamtmarkt bzw. die Benchmark. Letztlich besteht immer das Risiko, dass ETFs, die Marktineffizienzen und Kosten ausgesetzt sind, mittel- bis langfristig durchgängig unterdurchschnittlich abschneiden.

Kumulative Rendite eines ETF-Korbs gegenüber der Benchmark

Juni 2011 bis Juli 2021

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung.

Quelle: T. Rowe Price, Bloomberg Finance L.P.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

August 2021 / INVESTMENT INSIGHTS