April 2021 / INVESTMENT INSIGHTS

Widerstandsfähigkeit von EM-Unternehmensanleihen

In unruhigen Zeiten waren die Verluste moderat und die Volatilität geringer als in anderen Assetklassen

Auf den Punkt gebracht

- Auf Unternehmensanleihen aus Schwellenländern hatten die Erschütterungen an den Märkten in den letzten Jahren bemerkenswert wenig Auswirkungen. Diese Wertpapiere haben sich relativ schnell von den Rückschlägen erholt.

- Die Kreditqualität in dieser Assetklasse liegt im Durchschnitt im Investment-Grade-Bereich und das Finanzprofil der Emittenten ist relativ solide. Die Ausfälle im Hochzinssegment waren im Jahr 2020 mäßig und wir gehen davon aus, dass dies im Jahr 2021 so bleiben wird.

- Die Gesamtvolatilität von Unternehmensanleihen aus Schwellenländern hat mit der Zeit abgenommen. Ein bedeutender Faktor in diesem Zusammenhang ist die Zunahme qualitativ höherwertiger Unternehmensanleihen aus Asien, die mittlerweile mehr als 50% des Markts ausmachen.

- Für Anleger, die höhere Renditen oder ein stärkeres Engagement in Schwellenländern anstreben, können EM-Unternehmensanleihen unserer Ansicht nach ein wertvoller Teil der langfristigen Portfolioallokation sein.

Mancher Anleger betrachtet die Schwellenländer (EM) generell als risikoreich und dies überträgt sich zuweilen auch auf EM-Unternehmensanleihen. Allerdings sind die bislang verzeichneten Verluste in dieser Anlageklasse bemerkenswert niedrig gewesen.

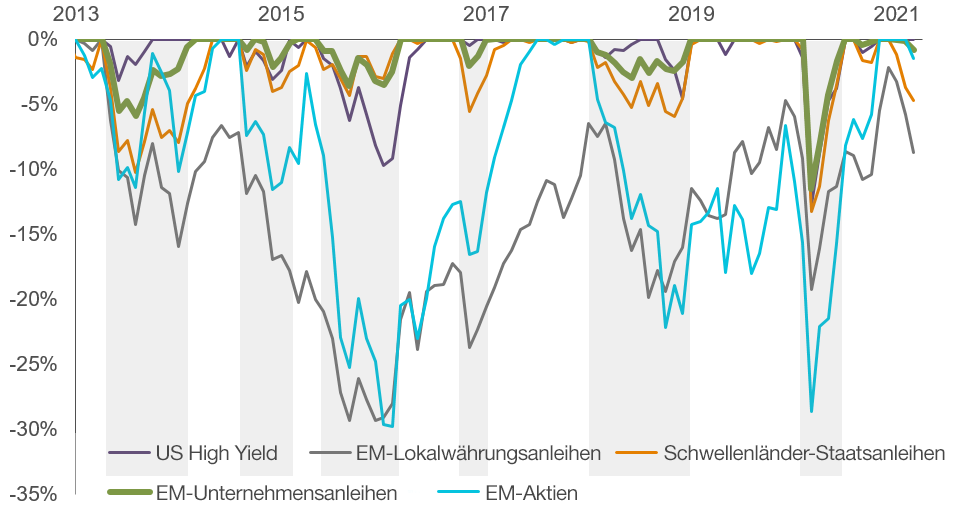

Abbildung 1 stellt die Verluste verschiedener risikoreicher Anlagen bei sinkenden Märkten dar. EM-Unternehmensanleihen in Hartwährungen haben sich in Baissephasen beständig besser entwickelt als EM-Staatsanleihen, EM-Lokalwährungsanleihen und EM-Aktien.

Abbildung 1: Performance bei Verkaufswellen an den Märkten

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge.

Stand: 31. März 2021. EM-Lokalwährungsanleihen: J.P. Morgan GBI-EM Global Diversified; EM-Staatsanleihen: J.P. Morgan EMBI Global; EM-Unternehmensanleihen: J.P. Morgan CEMBI Broad Diversified; US-Hochzinsanleihen: Bloomberg Barclays U.S. Corporate High Yield; EM-Aktien: MSCI Emerging Markets. Renditen in US-Dollar.

Quelle: Bloomberg Index Services Limited, J.P. Morgan, MSCI. Siehe „Zusätzliche Informationen“.

Aufgrund des Covid-19-Schocks im März 2020 zum Beispiel beendete der breite Markt für EM-Unternehmensanleihen den Monat 11,5% tiefer, verglichen mit -13,3% für EM-Staatsanleihen und -28,6% für EM-Aktien. Im abgelaufenen Jahr haben EM-Unternehmensanleihen vor dem Hintergrund der erhöhten Volatilität der Renditen von US-Treasuries von ihrer moderaten Duration (also Zinssensitivität) profitiert.

Ein Grund für diese Robustheit der EM-Unternehmensanleihen ist, dass die Kreditqualität in dieser Assetklasse im Durchschnitt im Investment-Grade-Bereich liegt und das Finanzprofil der Emittenten relativ solide ist. So liegt zum Beispiel der Nettoverschuldungsgrad von Emittenten aus den Schwellenländern laut aktuellen Daten von J.P. Morgan beim 1,9-Fachen der Gewinne, von Emittenten aus Europa dagegen beim 3,5-Fachen. Im High-Yield-Segment lag der Nettoverschuldungsgrad in den Schwellenländern bei 3,1x gegenüber 5,1x in Europa und 4,6x in den USA.

Diese Fundamentaldaten sind ein Grund für die relativ moderaten Ausfallquoten im Jahr 2020, zum Beispiel 3,5% bei EM-Hochzinsanleihen im Vergleich zu 6,2% im High-Yield-Segment in den USA. Für 2021 rechnen wir mit weiter moderaten Ausfallquoten und sind der Ansicht, dass sich EM-Unternehmensanleihen auch auf längere Sicht nach wie vor gut behaupten dürften.

Abbildung 2 gibt die Renditen – Summe aus Kapitalzuwachs / -verlust und Kuponerträgen – über gleitende Einjahreszeiträume seit Ende 2002 wieder.

Abbildung 2: Rendite von EM-Unternehmensanleihen über gleitende Einjahreszeiträume

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge.

Stand: 31. März 2021. Renditen des J.P. Morgan CEMBI Broad Diversified Index, in US-Dollar. Quelle: J.P. Morgan. Siehe „Zusätzliche Informationen“.

Abgesehen von den zweistelligen Rückgängen während der globalen Finanzkrise 2008 sind die Verluste von EM-Unternehmensanleihen moderat ausgefallen. Angesichts der attraktiven Renditen von gewöhnlich 5% bis 7%, die erzielbar waren, wenn Anleger die Anleihen einfach nur weiterhin hielten, hätten allein die Kuponerträge bereits genügt, um die Kapitalverluste selbst bei unveränderten Anleihekursen auszugleichen. In der Vergangenheit haben sich die Kurse jedoch häufig recht zügig erholt, was sich für Anleger auszahlte, die bei Schwäche kauften. Wie die Abbildung zeigt, folgten auf Rückgänge im Jahr darauf in der Regel zweistellige Anstiege.

Die Volatilität von EM-Unternehmensanleihen hat mit der Zeit abgenommen, was mit dem Anstieg der durchschnittlichen Kreditqualität von EM-Anleihen zu tun hat.

In den 1990er Jahren waren EM-Anleihen in erster Linie eine hochverzinsliche Assetklasse, die von Ländern wie Argentinien, der Türkei, Brasilien und Russland dominiert wurde. Seitdem hat sich in dieser Assetklasse viel getan. Der Anteil asiatischer Unternehmensanleihen ist von 5% auf über 50% des Gesamtmarkts angestiegen. Die historische Volatilität der Renditen hat dadurch deutlich abgenommen.

Mehr als 75% der asiatischen Unternehmensanleihen sind dem Investment-Grade-Segment zuzurechnen. Auch im High-Yield-Segment ist die Qualität höher als in anderen Regionen: Rund 57% der Papiere fallen in die höchste BB-Kategorie und nur etwa 2% weisen ein Rating von CCC oder schlechter auf. Der größere Anteil der asiatischen Titel ist ein Grund für die Widerstandsfähigkeit dieser Assetklasse während der Covid-19-Krise.

Kurzum: Unternehmensanleihen aus Schwellenländern durchlaufen wie alle anderen risikoreichen Anlagen mal volatilere, mal weniger volatile Phasen. In den letzten zehn Jahren haben sie die Anleger jedoch großzügiger für eingegangene Risiken entschädigt als jede andere EM-Assetklasse. Zudem boten Marktineffizienzen und Informationsdefizite aktiven Managern häufig Möglichkeiten, den Index zu übertreffen.

Für Anleger, die höhere Renditen oder ein stärkeres Engagement in Schwellenländern anstreben, können EM-Unternehmensanleihen unserer Ansicht nach ein wertvoller Teil der langfristigen Portfolioallokation sein.

Risiken

Folgende Risiken sind für die Strategie von wesentlicher Bedeutung:

Risiken bedingter Pflichtwandelanleihen – Bedingte Pflichtwandelanleihen (Contingent Convertible Bonds, CoCos) besitzen ähnliche Merkmale wie Wandelanleihen. Der wesentliche Unterschied ist, dass für ihre Wandelung bestimmte Bedingungen (sog. „Trigger Events“ oder Wandlungsauslöser) erfüllt sein müssen, die gewöhnlich auf die Kapitalquote bezogen sind und von Emission zu Emission variieren.

Länderrisiko (China) – alle Anlagen in China sind ähnlichen Risiken ausgesetzt wie Anlagen in anderen Schwellenländern. Darüber hinaus können Anlagen, die im Zusammenhang mit einer QFII-Lizenz oder über die Börsenverbindung Stock Connect erworben wurden oder gehalten werden, zusätzlichen Risiken ausgesetzt sein.

Risiken am chinesischen Interbankenmarkt für Anleihen – Die Marktvolatilität und ein möglicher Liquiditätsmangel infolge des geringen Handels mit bestimmten Schuldtiteln an Chinas Interbankenmarkt für Anleihen können zu erheblichen Kursschwankungen von an diesem Markt gehandelten Schuldtiteln führen.

Kreditrisiko – Anleihen oder Geldmarktinstrumente können an Wert verlieren, wenn sich die Finanzlage des Emittenten verschlechtert.

Ausfallrisiko – Die Emittenten bestimmter Anleihen sind möglicherweise nicht mehr in der Lage, Zahlungen für ihre Anleihen zu leisten.

Derivaterisiko – Derivate können zu Verlusten führen, die deutlich über den Kosten des Derivats liegen.

Schwellenmarktrisiko – Die Märkte der Schwellenländer sind weniger etabliert als die Märkte der Industrieländer und bergen daher höhere Risiken.

Frontier-Market-Risiko – Länder mit kleineren Märkten, die sich in einer früheren Phase ihrer wirtschaftlichen und politischen Entwicklung befinden als etabliertere Schwellenländer, weisen normalerweise eine begrenzte Investierbarkeit und Liquidität auf.

Risiko in Verbindung mit Hochzinsanleihen – Anleihen oder Schuldtitel von Emittenten mit einem Rating von Standard & Poor’s unter BBB (oder einem gleichwertigen Rating), auch als „Sub-Investment-Grade“ bezeichnet, bieten normalerweise höhere Renditen, sind jedoch auch mit größeren Risiken verbunden.

Zinsrisiko – Wenn die Zinsen steigen, verlieren Anleihen in der Regel an Wert. Dieses Risiko ist im Allgemeinen umso größer, je länger die Laufzeit und je höher die Kreditqualität eines Anleiheinvestments ist.

Liquiditätsrisiko – Unter Umständen lässt sich ein Wertpapier nur schwer bewerten oder ist nicht ohne Weiteres zum gewünschten Zeitpunkt oder zum gewünschten Preis verkäuflich.

Sektorkonzentrationsrisiko – Die Performance einer Strategie, die einen großen Teil ihres Vermögens in einen bestimmten Wirtschaftssektor (oder im Fall von Anleihestrategien in ein bestimmtes Marktsegment) investiert, wird von Ereignissen, die diesen Sektor oder dieses Segment des Anleihemarktes betreffen, stärker beeinflusst.

Schwellenmarktrisiko – Die Märkte der Schwellenländer sind weniger etabliert als die Märkte der Industrieländer und bergen daher höhere Risiken.

Frontier-Market-Risiko – Länder mit kleineren Märkten, die sich in einer früheren Phase ihrer wirtschaftlichen und politischen Entwicklung befinden als etabliertere Schwellenländer, weisen normalerweise eine begrenzte Investierbarkeit und Liquidität auf.

Risiko in Verbindung mit Hochzinsanleihen – Anleihen oder Schuldtitel von Emittenten mit einem Rating von Standard & Poor’s unter BBB (oder einem gleichwertigen Rating), auch als „Sub-Investment-Grade“ bezeichnet, bieten normalerweise höhere Renditen, sind jedoch auch mit größeren Risiken verbunden.

Zinsrisiko – Wenn die Zinsen steigen, verlieren Anleihen in der Regel an Wert. Dieses Risiko ist im Allgemeinen umso größer, je länger die Laufzeit und je höher die Kreditqualität eines Anleiheinvestments ist.

Liquiditätsrisiko – Unter Umständen lässt sich ein Wertpapier nur schwer bewerten oder ist nicht ohne Weiteres zum gewünschten Zeitpunkt oder zum gewünschten Preis verkäuflich.

Sektorkonzentrationsrisiko – Die Performance einer Strategie, die einen großen Teil ihres Vermögens in einen bestimmten Wirtschaftssektor (oder im Fall von Anleihestrategien in ein bestimmtes Marktsegment) investiert, wird von Ereignissen, die diesen Sektor oder dieses Segment des Anleihemarktes betreffen, stärker beeinflusst.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

April 2021 / INVESTMENT INSIGHTS