Januar 2024 / INVESTMENT INSIGHTS

Drei zentrale Erkenntnisse aus dem Jahr 2023

Fokus auf den Anleiherenditen, den Glorreichen 7 und dem Kurswechsel der US-Notenbank

Auf den Punkt gebracht

- Die Anleiherenditen haben sich erholt, und sie dürften trotz der moderateren Haltung der US-Notenbank nicht wieder auf das extrem niedrige Niveau der 2010er Jahre zurückfallen.

- Angesichts der beachtlichen Outperformance und der hohen Eigenkapitalrenditen der Glorreichen 7 sind wir der Meinung, dass sie als eingeständige Anlageklasse betrachtet werden sollten.

Ein weiteres Jahr liegt hinter uns. Und wieder einmal können wir im Rückblick betrachtet aus dem Jahr 2023 viel lernen. Wir erläutern drei wichtige Erkenntnisse, die Anleger mit Blick auf das Jahr 2024 im Auge behalten sollten.

Anleihen werfen wieder Renditen ab.

Die Anleiherenditen haben sich endlich wieder erholt. Die durchschnittliche Yield-to-Worst1 im Bloomberg Global High Yield Bond- und im Bloomberg Global Aggregate-Index betrug in den Jahren 2013 bis 2021 bescheidene 6,04 % bzw. 1,57 % – gegenüber 8,36 % bzw. 3,60 % am 15. Dezember 2023.

Auch wenn die Anleiherenditen angesichts des jüngsten moderateren Signals der Fed wieder sinken könnten, ist es unwahrscheinlich, dass sie wieder auf das extrem niedrige Niveau der 2010er Jahre zurückkehren, solange die Inflationsrisiken fortbestehen. Die aktuelle Rendite kann daher mit Blick auf 2024 wieder eine wesentliche Rolle in einem Anleiheportfolio spielen.

Die Glorreichen 7 sollten als eigenständige Anlageklasse betrachtet werden.

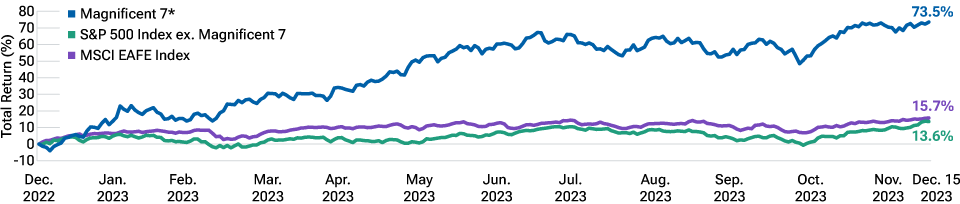

Die Performance der Aktienmärkte wurde 2023 so stark von einer kleinen führenden Gruppe angetrieben wie noch nie. Die Glorreichen 7, wie die Aktien von Alphabet, Amazon.com, Apple, Meta Platforms, Microsoft, NVIDIA und Tesla zusammengefasst werden, verzeichneten enorme Renditen und eine beachtliche Outperformance gegenüber anderen Aktien im S&P 500 und den globalen Indizes (Abbildung 1). In Anbetracht der erheblichen Performanceunterschiede sollten die Glorreichen 7 unseres Erachtens als eigenständige Anlageklasse betrachtet werden.

Die Glorreichen 7 schnitten 2023 deutlich besser ab als andere Aktien

Abbildung 1: Vergleich der seit Jahresbeginn erzielten Gesamtrenditen von Mega Cap-Aktien mit den Renditen im S&P 500 und in den globalen Indizes

31. Dezember 2022 bis 15. Dezember 2023.

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung. Diese Statistiken stellen keine Prognose für künftige Ergebnisse oder die Performance eines Unternehmens dar. Die tatsächlichen Ergebnisse können erheblich davon abweichen.

Quellen: Analysen von T. Rowe Price basierend auf den Daten von FactSet Research Systems Inc. Alle Rechte vorbehalten. MSCI- und S&P-Indizes. Siehe Abschnitt „Zusätzliche Angaben“.

* Die „Glorreichen 7“ sind die Aktien von Apple, Alphabet, Amazon, Meta Platforms, Microsoft, NVIDIA und Tesla. Die Nennung und Beschreibung einzelner Wertpapiere erfolgen ausschließlich zu Informationszwecken und sind nicht als Empfehlung zu verstehen. Dies ist nicht repräsentativ für eine tatsächliche Anlage. Es gibt keine Garantie, dass eine Investition in ein Wertpapier rentabel war oder sein wird.

Die hohen Bewertungen dieser sieben Mega Cap-Aktien, die zusammen fast 30 % des S&P 500 ausmachen, haben die Gesamtbewertung von US-Aktien verzerrt. Während diese hohen Bewertungen mit ähnlich hohen Eigenkapitalrenditen (Stand: 18. Dezember) einhergingen, stellt sich die Frage, ob die Glorreichen 7 in der Lage sein werden, das bisher erreichte Rentabilitäts- und Effizienzniveau zu halten.

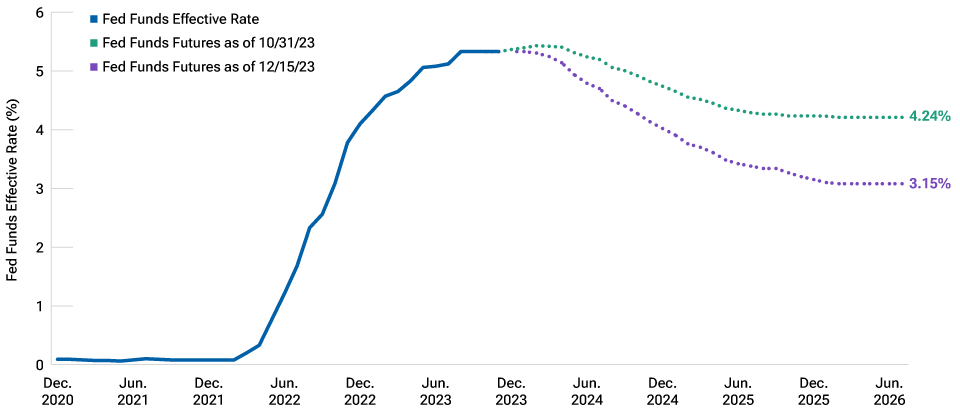

Die Fed hat einen Kurswechsel vollzogen.

Das überraschend moderate Signal des Offenmarktausschusses der US-Notenbank (FOMC) im Anschluss an die Dezembersitzung - eine geringere Zinserhöhungs- und niedrigere Wirtschaftsprognosen – zählte zu den wichtigsten Ereignissen des Jahres. Die Anleger haben 2023 weitgehend mit der Sorge verbracht, die Auswirkungen der restriktiveren US-Geldpolitik im Kampf gegen die Inflation könnten die US-Wirtschaft in eine Rezession stürzen. Die jüngste Ankündigung von Fed-Chef Powell, dass die Fed ihren beiden Mandaten – Bekämpfung der Inflation und Stützung der Wirtschaft – künftig gleiche Priorität einräumen will, bedeutet, dass die Wahrscheinlichkeit einer Rezession im Jahr 2024 erheblich gesunken ist.

Moderateres Fed-Signal senkt die Wahrscheinlichkeit einer Rezession

Abbildung 2: Effektiver US-Leitzins (EFFR) und Preisbildung am Futures-Markt

31. Dezember 2020 bis 15. Dezember 2023.

In der Vergangenheit erzielte Ergebnisse sind kein verlässlicher Indikator für zukünftige Ergebnisse. Die tatsächlichen Ergebnisse können erheblich von den Forward-Schätzwerten abweichen.

Quellen: Bloomberg Finance L.P.

Mit Blick auf das Jahr 2024 werden wir alle diese Themen genau beobachten und Sie über die Entwicklungen auf dem Laufenden halten.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

Januar 2024 / INVESTMENT INSIGHTS

Januar 2024 / ASSET ALLOCATION VIEWPOINT