März 2023 / INVESTMENT INSIGHTS

2023: Fünf Anlagetrends für die nächsten 12 Monate

Wie Sie Ihr Portfolio auf ein neues Umfeld ausrichten können

Auf den Punkt gebracht

- Die Renditen dürften zwar im Jahr 2023 für die meisten Anleger weniger enttäuschend ausfallen als 2022, doch wir rechnen weiterhin mit einem hohen Maß an Unsicherheit und Volatilität.

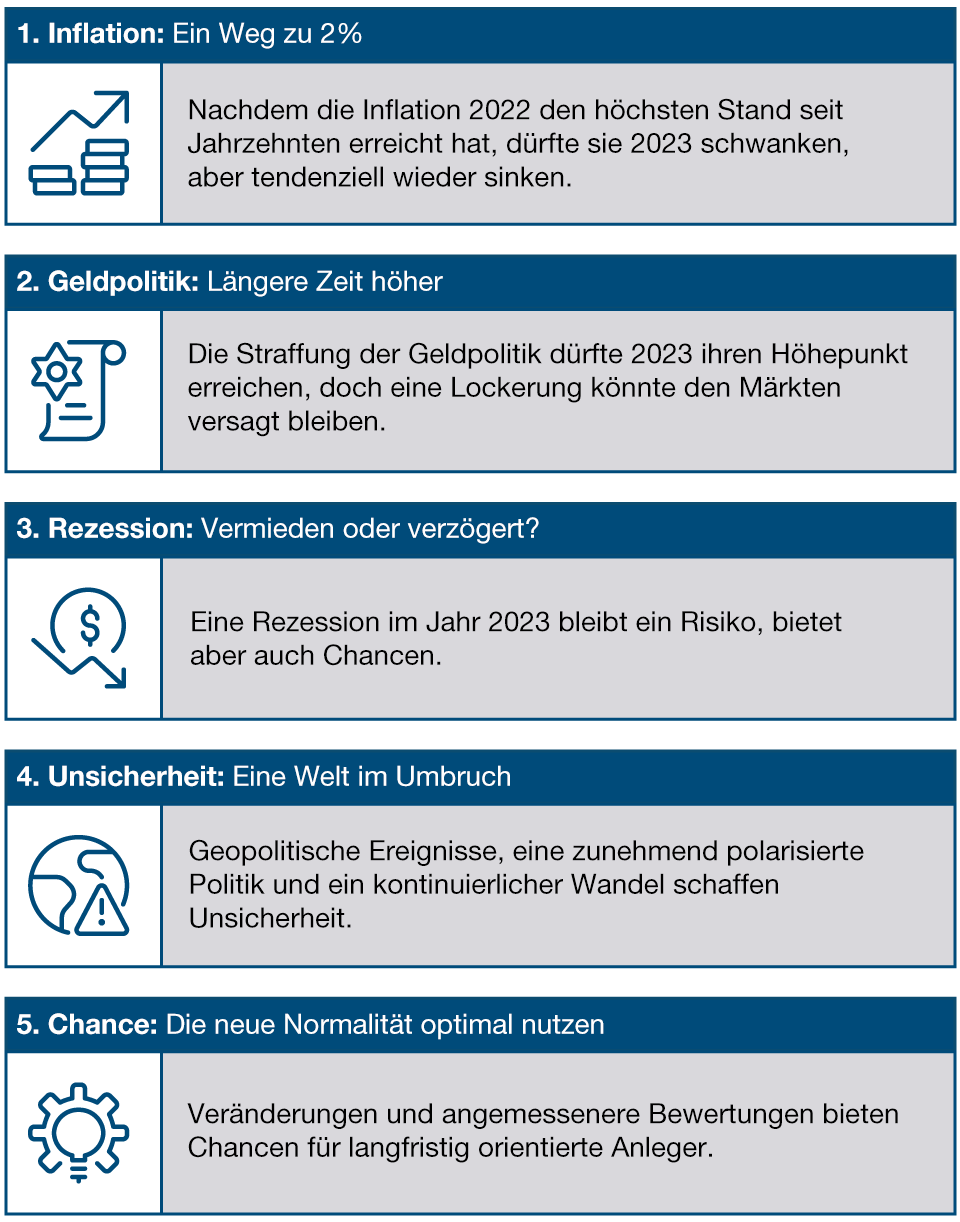

- Mit Blick auf die nächsten zwölf Monate erwarten wir an den Märkten fünf wichtige Trends: (1) Inflation, (2) Geldpolitik, (3) Rezession, (4) Unsicherheit und (5) Chancen.

- Wir haben eine Reihe von Anlageideen identifiziert, die es unserer Ansicht nach erleichtern können, Portfolios durch die bevorstehende Marktphase zu steuern.

Die meisten Investoren dürften im Jahr 2023 bessere Anlageergebnisse erzielen als im Vorjahr. Nach mehr als zehn Jahren mit einem relativ günstigen Marktumfeld, das von einer niedrigen Inflation, der Unterstützung durch die Zentralbanken und einem moderaten Wirtschaftswachstum profitierte, änderten sich die Bedingungen im Jahr 2022. Bei Kursverlusten von 18,0% für globale Aktien und 11,2% für globale Anleihen1 gab es für die Anleger kaum Zufluchtsorte. Der historisch hohe Inflationsdruck, die aggressiven Zinserhöhungen der Zentralbanken und die zunehmende Besorgnis über eine mögliche Konjunkturabkühlung oder Rezession belasteten die Märkte. Die Bedingungen haben sich grundlegend geändert.

Im Jahr 2023 erwarten wir weitere Änderungen, wenn das neue Umfeld eine gewisse Reife erreicht und eine neue Phase beginnt. Die Inflation dürfte auf höherem Niveau verharren, im Laufe der Zeit aber wieder sinken. Angesichts dieses über dem Zielwert liegenden Inflationsniveaus müssen viele Zentralbanken die Zinssätze möglicherweise für längere Zeit hoch halten. Eine Kehrtwende hin zu einer geldpolitischen Lockerung mag schwer zu erreichen sein, doch der aktuelle Straffungszyklus nähert sich seinem Höhepunkt. Die Weltwirtschaft dürfte weiter an Schwung verlieren. Es ist noch nicht klar, ob die großen Volkswirtschaften in die Rezession abgleiten werden oder den Abschwung verhindern können.

Darüber hinaus bestehen geopolitische Risiken wie der anhaltende Krieg zwischen Russland und der Ukraine, die Folgen der Wiederöffnung der Wirtschaft nach der Pandemie und die Zentralisierung der Macht in China sowie die politische Polarisierung in den USA im Vorfeld der Präsidentschaftswahlen im nächsten Jahr. Hinzu kommen die jüngsten Belastungen im US-amerikanischen und im europäischen Bankensektor. Diese Sorgen werden die Anlegerstimmung und die Richtung der Märkte weiterhin erheblich beeinflussen und die Unsicherheit verstärken. Angesichts dieser zahlreichen Veränderungen könnte die Volatilität hoch bleiben, was sowohl Risiken als auch Chancen mit sich bringt.

Unser Multi‑Asset Solutions Team hat fünf wichtige Trends identifiziert, die unserer Ansicht nach die Performance der Märkte in den kommenden zwölf Monaten und darüber hinaus bestimmen werden:

Fünf Anlagetrends für 2023

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

März 2023 / MARKETS & ECONOMY

März 2023 / INVESTMENT INSIGHTS