Juni 2022 / MARKET OUTLOOK

Flexible festverzinsliche Wertpapiere

Mit Anleihen ließ sich das Aktienrisiko im ersten Halbjahr kaum abfedern. Welchen Ansatz an festverzinsliche Wertpapiere sollten Anleger daher wählen?

US-Treasuries und andere Staatsanleihen von Industrieländern haben in der ersten Jahreshälfte die Volatilität der Aktienmärkte ausgesprochen schlecht ausgeglichen. Dies legt nahe, dass Anleger die Suche nach Diversifizierung in den Fixed-Income-Sektoren und Regionen ausweiten müssen.

Eine Schlüsselfrage ist laut Page, ob der Anstieg der Aktien-Anleihen-Korrelationen Anfang 2022 nur ein vorübergehendes Phänomen oder einen strukturellen Richtungswechsel darstellte, der längerfristig für hohe Korrelationen sorgen könnte. Im letztgenannten Fall könnten Alternativen zu einer traditionellen Allokation mit 60% Aktien und 40% Anleihen, beispielsweise dynamische Hedging- und andere defensive Strategien, manchen Anlegern Vorteile bieten.

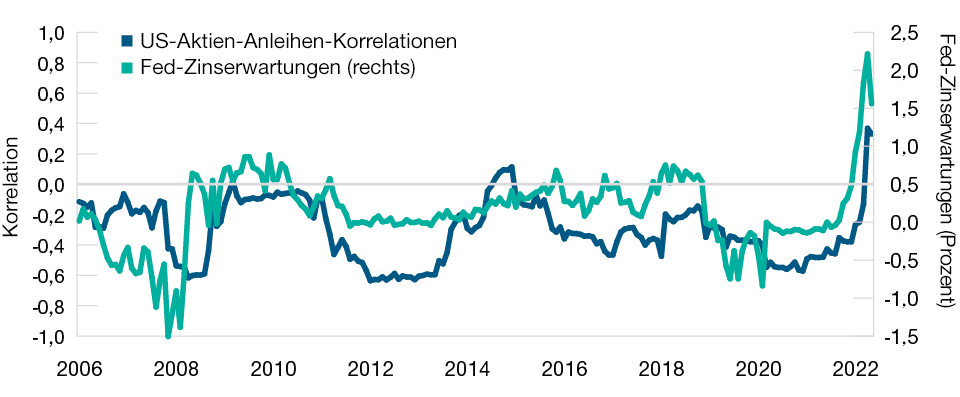

Wie Page bemerkt, sind Aktien-Anleihen-Korrelationen in den letzten Jahren mehrmals vom positiven in den negativen Bereich und zurück gewechselt (Abbildung 4). Dem Research von T. Rowe Price zufolge wurden die Ausschläge nach oben in der Regel von wirtschaftlichen Schocks wie plötzlichen Anstiegen der Arbeitslosenquote, der Inflation oder der Zinsen ausgelöst.

In einem Umfeld steigender Zinsen sollten Anleiheanleger vielleicht mehr diversifizieren

(Abb. 4) Fed-Erwartungen ggü. US-Aktien-Anleihen-Korrelationen*

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Hinweis auf die zukünftige Wertentwicklung.

Januar 2006 bis Mai 2022.

*Zinserwartungen der Fed = Rendite zweijähriger US-Staatsanleihen minus US-Leitzins. US-Aktien-Anleihen-Korrelationen = Korrelation über einen gleitenden Zweijahreszeitraum der monatlichen Preisveränderungen des S&P 500 Index und von zehnjährigen US-Treasury-Futures.

Quellen: Standard & Poor’s, J.P. Morgan North America Credit Research (siehe Abschnitt „Zusätzliche Offenlegungen“), und Bloomberg Finance L.P. Datenanalysen von T. Rowe Price.

„Nach meinem Dafürhalten spielen Treasuries immer noch eine Rolle in Portfolioallokationen — vor allem dann, wenn die nächste Phase der Krise eine Rezession ist“, so Page. „Ich glaube aber auch, dass Anleger andere Ansätze an die Minderung des Abwärtsrisikos in Betracht ziehen wollen.“

Ist es Zeit, die Duration zu verlängern?

Eine dringendere Frage für Anleiheanleger ist, ob die Anleiherenditen einen kurzfristigen Höchststand erreicht haben, der eine potenzielle Gelegenheit darstellt, um Portfolioerträge einzustreichen.

„Aus unserer Sicht ist jetzt der beste Zeitpunkt seit Jahren, um Anleihen zu kaufen“, erklärt Husain. „Wir glauben, dass Anleger in den nächsten Quartalen vielleicht eine längere Duration in Betracht ziehen sollten.“

Allerdings erwartet Husain auch, dass die Fed die Straffung so lange fortsetzen wird, bis ihr Leitzins, die Federal Funds Rate, nach Inflation im positiven Bereich liegt. Da die nominale Fed Funds Rate Ende Mai immer noch weniger als 1% betrug, würde erheblicher Spielraum für weitere Zinserhöhungen bestehen. Anfang Juni fügte er hinzu: „Meines Erachtens haben die Renditen ihren Höchststand noch nicht ganz erreicht“.

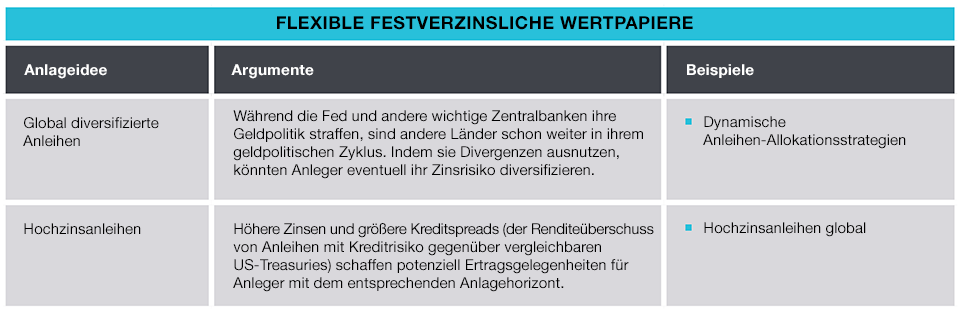

„Für US-Anleger, die sich Sorgen wegen der steigenden Zinsen machen, könnten die globalen Märkte Diversifikationspotenzial bieten“, glaubt Husain. Während die Fed strafft, sind andere Länder in ihrem Zinszyklus schon weiter fortgeschritten. Manche haben die Zinserhöhungen beendet, andere haben sogar eine Zinssenkung eingeleitet.

„Indem sie die geldpolitischen Divergenzen ausnutzen, können Anleger ihre Zinsrisiken auf währungsabgesicherter Basis diversifizieren“, erläutert Husain. Außerdem hält er auf US-Dollar lautende Schwellenländeranleihen angesichts der jüngsten Bewertungsniveaus für besonders attraktiv, wobei es aber auf die Länder- und die Titelauswahl ankäme.

Aufwärtspotenzial höherer Renditen

Sollten die Renditen weiter steigen, erwartet Husain, dass sie irgendwann Niveaus erreichen dürften, die attraktive Ertragsmöglichkeiten für Anleger darstellen, die wissen, wie man die Duration steuert — oder die sich dafür auf versierte Anlageexperten verlassen können. „Ich glaube, dass die Renditen auf mittlere Sicht Niveaus erreichen werden, die dafür sorgen, dass Kunden mit dem Ertrag ihrer Anleiheportfolios zufrieden sind“, erklärt er.

Manche Bereiche des Kreditmarkts wie beispielsweise hochverzinsliche Unternehmensanleihen könnten laut Husain diesen Punkt schon erreicht haben. „Im High-Yield-Universum habe ich zum Teil Renditen im Bereich von 7% bis 8% gesehen“, meint er. „Manche Anleihen mit BB-Rating werden mit 80 Cent je Dollar gehandelt. Solche Niveaus sind aus historischer Sicht gute Einstiegsgelegenheiten.“

Dieser optimistischen Sichtweise steht jedoch der ungewisse Konjunkturausblick entgegen, merkt Husain an. Stand Mai lagen die Ausfallraten im Hochzinssegment nahe ihrer historischen Tiefstände und es gab mehr als doppelt so viele Rating-Heraufstufungen wie -Herabstufungen. Sollte es einen Wachstumsschock geben, könnte sich das Bild aber schnell wandeln.

„Die Rezessionsgefahr ist real“, warnt Husain. „Deswegen müssen Anleger ihre Hausaufgaben machen“. Für die Anleihen-Portfoliomanager von T. Rowe Price bedeute dies, dass sie sich auf die umfangreichen Research-Kapazitäten des Unternehmens und auf unabhängige Kreditratings stützen, um Risiken zu meistern.

Nur zur Veranschaulichung. Diese Informationen verstehen sich nicht als Anlageberatung oder als Empfehlung für bestimmte Transaktionen.

In volatilen Märkten könnten das Durationsmanagement und die Positionierung auf der Renditekurve aus Husains Sicht ebenfalls wichtige Instrumente zur Steuerung des Risikos sein. „Anleihen sind eine relativ liquide Anlageklasse. Daher würde ich sagen, dass Anleger diese Liquidität potenziell nutzen könnten, um aktiv zu bleiben“, .

Laden Sie den vollständigen Marktausblick zur Jahresmitte 2022 herunter (als PDF auf Englisch) >

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.