Mai 2023 / INVESTMENT INSIGHTS

Das Fundament für Anlagen in Schwellenländeranleihen

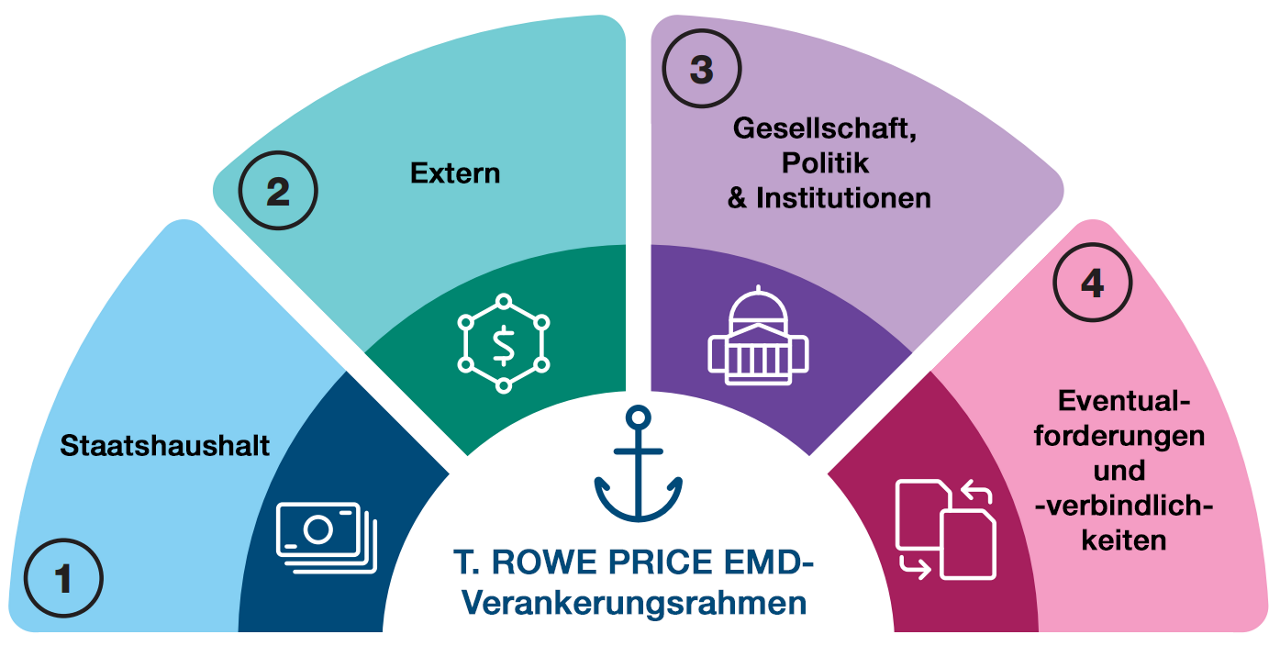

Wir nutzen einen 4-Anker-Rahmen, um die Schuldentragfähigkeit eines Landes zu beurteilen.

Auf den Punkt gebracht

- Wir führen länderspezifische Schuldentragfähigkeitsanalysen durch, indem wir vier miteinander verzahnte Komponenten untersuchen, die wesentliche Grundvoraussetzung sein können, damit das Vertrauen der Märkte sowie der Zugriff auf die Kapitalmärkte in einem Konjunkturzyklus aufrechterhalten werden.

- Eine tragfähige wirtschaftliche Entwicklung und eine nachhaltige Umwelt, Gesellschaft und Unternehmensführung (ESG) sind in den Schwellenländern untrennbar miteinander verbunden und sollten gemeinsam betrachtet werden.

- Die Krise, die manche Schwellenländer derzeit durchlaufen, könnte noch einige Zeit andauern, aber auch dazu beitragen, dass Reformen und politische Verbesserungen auf den Weg gebracht werden.

Der Markt für Schwellenländeranleihen (Emerging Market Debt, „EMD“) ist mehrere Billionen US-Dollar schwer und umfasst eine Vielzahl von Ländern, die ganz unterschiedliche, sich verändernde geopolitische und wirtschaftliche Profile aufweisen. Um sich als Investoren an diesem riesigen, vielfältigen Markt zurechtzufinden, sollte man unserer Meinung nach zunächst die Schuldentragfähigkeit eines Landes betrachten. Denn Schulden sind zwar notwendig, um die wirtschaftliche Entwicklung zu finanzieren. Wenn die Tragfähigkeit jedoch bröckelt, können sie Notlagen oder makroökonomische Krisen beschleunigen. Darum sind länderspezifische Schuldentragfähigkeitsanalysen unerlässliche Grundlage jedes EMD-Investments.

Ein 4-Anker-Rahmen für EMD

Der Anleihemarkt schafft gewissermaßen eine Brücke zwischen der Gegenwart und der Zukunft eines Landes. Ob ein Land in der Lage ist, sein Schuldenprofil aufrechtzuerhalten, hängt entscheidend davon ab, ob es weiterhin Zugang zum Anleihemarkt hat. Denn letztlich gelingt es nur sehr wenigen Ländern, genügend Steuereinnahmen zu generieren, um ihre Schulden ohne Refinanzierung an den Kapitalmärkten zu tilgen.

Um die Schuldentragfähigkeit eines Landes zu bewerten, gehen wir einen Schritt zurück und stellen uns ein Schwellenland als ein zusammenhängendes System basierend auf folgenden vier Komponenten vor:

1. Staatshaushalt

In welchem Verhältnis steht das Wirtschaftswachstum eines Landes zu seinen Zinsverpflichtungen?

2. Externe Beziehungen

Wie interagiert ein Land mit dem Rest der Welt (Bewertung anhand der Zahlungsbilanz in Verbindung mit dem Reserven-Management und der Geldpolitik).

EMD-Verankerungsrahmen

Abb. 1: Vier Komponenten sind entscheidend dafür, ob ein Land weiter Zugriff auf den Anleihemarkt hat.

Nur zur Veranschaulichung.

Quelle: T. Rowe Price

3. Gesellschaft, Politik und Institutionen

Wie steht es um das politische Klima und die Glaubwürdigkeit der zentralen Institutionen des Landes, die zur politischen Steuerung beitragen?

4. Eventualforderungen und -verbindlichkeiten

In welchem Verhältnis stehen die Vermögenswerte eines Landes (z. B. Staatsfonds) zu seinen Verbindlichkeiten (z. B. durch den Klimawandel verursachte Umweltkosten).

Im Rahmen unserer länderspezifischen Schuldentragfähigkeitsanalyse ist es unserer Meinung nach notwendig, alle vier Komponenten genau zu prüfen. Denn jede einzelne Komponente bildet einen potenziellen Anker, der dafür sorgt, dass das Vertrauen der Märkte und der Zugriff auf die Kapitalmärkte aufrechterhalten werden können. Wenn sich diese Verankerung löst, kann dies zur Folge haben, dass ein Land nicht länger auf die Kapitalmärkte zugreifen kann, was wiederum die Wahrscheinlichkeit einer Schulden- und/oder einer Makro-Krise erhöht. Wenn sich diese Anker hingegen verfestigen, kann dies ein gutes Zeichen für ein potenziell nachhaltiges Wachstum einer Wirtschaft sein, die sich positiv weiterentwickelt. Ob positiv oder negativ, kann uns unser Verankerungsrahmen also wichtige Signale liefern. So haben wir in unseren Fundamentalanalysen für Russland beispielsweise im letzten Quartal 2021 eine Verschlechterung von Anker 3 (Gesellschaft, Politik und Institutionen) festgestellt, die uns veranlasst hat, das Engagement unserer EMD-Portfolios am russischen Markt noch vor dem russischen Einmarsch in die Ukraine im Februar 2022, der weitreichende Wirtschaftssanktionen zur Folge hatte, deutlich zu senken.

Der Verankerungsrahmen, den wir bei Investments in Schwellenländeranleihen als Fundament verwenden, ist länderspezifisch und wird fortlaufend angewandt, da sich die Dynamik und das Marktumfeld rapide ändern können. Die meisten Länder sind in der Lage, Schocks in Bezug auf einige Faktoren zu überstehen, aber mehrfach auftretende Schwächen können zum Verlust des Marktzugangs und zu einer Umschuldung führen.

Nachhaltiges Wirtschaftswachstum und nachhaltige ESG-Faktoren sind untrennbar miteinander verbunden

Jeder der vier Anker beinhaltet auch ESG-Elemente (Umwelt, Gesellschaft, Unternehmensführung), da ein nachhaltiges Wirtschaftswachstum und nachhaltige ESG-Faktoren untrennbar miteinander verbunden sind. Das ist auch der Grund, weshalb wir ESG-Faktoren nicht isoliert betrachten, sondern sie in unseren gesamten Anlageprozess integrieren.

Grundlage unseres Ansatzes bildet das von T. Rowe Price entwickelte „Responsible Investing Indicator-Modell“ (RIIM), ein Tool, mit dem wir proaktiv und systematisch ESG-Faktoren analysieren können, die sich potenziell auf unsere Investments auswirken. Eine Schlüsselkomponente unseres Staatsanleihen-RIIM ist die Säule „Gesellschaftliche Lage“, die den sozialen ESG-Aspekt betont und das Länder-Rating vom Einkommensniveau abkoppelt. Wir glauben, dass dieser Ansatz wichtig ist. Auch die Weltbank hat in ihrem Papier „Demystifying Sovereign ESG“ (deutsch: Entmystifizierung von ESG bei Staatsanleihen) hervorgehoben, dass verschiedene externe ESG-Länderbewertungen oft schlichtweg auf den Entwicklungsstand des Landes zurückgeführt werden können, was einkommensstärkere Länder begünstigt.

Mit unserem Ansatz versuchen wir, eine einkommensbezogene Verzerrung zu vermeiden, indem wir die wirtschaftlichen und politischen Institutionen des Landes bewerten und auf sie entweder als „integrierend“ oder als „ausgrenzend“ einstufen. Eine integrierende Institution ist eine Institution, die dazu beiträgt, den Wohlstand einer großen Mehrheit der Bevölkerung zu steigern, während eine ausgrenzende Institution die Ressourcen eines Landes systematisch zum Nutzen weniger Akteure ausbeutet.

Wir glauben, dass eine Verbesserung in Sachen Nachhaltigkeit nur dann gelingen kann, wenn die Verschuldung eines Landes tragfähig ist. Ein gutes Beispiel ist Angola. Das Land hat sich aus der Schuldenkrise befreit und weist heute ein tragfähiges Schuldenniveau auf. Nach dem Ende der knapp vierzig Jahre langen Präsidentschaft von José Eduardo dos Santos beobachten wir, dass sich die Regierungsführung allmählich verbessert. Zugleich sehen wir Anzeichen für zunehmend integrierende politische Institutionen, eine eher orthodoxe Makro-Politik und die Umsetzung eines Reformprogramms des Internationalen Währungsfonds. Das Zusammenspiel dieser Faktoren hat zur Folge, dass das Rating für Angola von „notleidend“ heraufgestuft wurde, und wir sehen Spielraum für weitere Verbesserungen.

Dies unterstreicht, dass es entscheidend darauf ankommt, in welche Richtung die Entwicklung geht. Wenn ein Land also Verbesserungen in Sachen ESG auf den Weg bringt, werten wir das als positiv, selbst wenn die Fortschritte von einem niedrigen Niveau aus starten.

Aktuelle Perspektiven für die Schwellenländer

Ein wichtiger Faktor bei der Betrachtung des aktuellen Marktumfelds ist die Kursrichtung. Die Schwellenländer erleben gerade die größte Verschuldungskrise seit den 1990er Jahren, was auf drei Probleme zurückzuführen ist. Erstens verliert eine kleine Gruppe von Schwellenländern aufgrund politischer Fehlentwicklungen gerade den Zugriff auf die Kapitalmärkte. Zweitens treffen diese Fehlentwicklungen auf eine aggressive Verschärfung der Finanzierungsbedingungen, da die US-Notenbank ihren Leitzins seit März 2022 um 500 Basispunkte angehoben hat.1 Und drittens bremst eine unerprobte politische Architektur die Einführung nachhaltiger, multilateral unterstützter Lösungen.

Allerdings ist diese Situation nicht ohne historische Beispiele – und es ist wichtig, sich daran zu erinnern. Es handelt sich um das Konzept der schöpferischen Zerstörung – üblicherweise entsteht die beste Politik in Zeiten des Stresses. So auch in den 1990er Jahren. Damals folgte auf den Ausbruch der Finanzkrise in Asien und den Zahlungsausfall Russlands eine fünfjährige Reformierungsphase, die in den Schwellenländern einen 20 Jahre andauernden Boom zur Folge hatte.

Es kann also ein paar Jahre dauern, bis die betreffenden Schwellenländer ihre Probleme in den Griff bekommen. Dennoch sind wir optimistisch, dass die Krise Reformen und politische Verbesserungen auf den Weg bringen wird. Von grundlegender Bedeutung für das Monitoring ist unser 4-Anker-Rahmen, der uns wichtige Signale dafür liefert, in welche Richtung sich die Politik und die Institutionen eines Landes entwickeln. Wenn wir Anzeichen für eine Verbesserung erkennen, könnte dies ein positives Zeichen dafür sein, dass sich ein Land von seinen Schulden befreien kann und sich diese einem tragfähigen Niveau annähern – was unserer Meinung nach eine zentrale Voraussetzung für eine nachhaltige wirtschaftliche Entwicklung ist.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

Mai 2023 / INVESTMENT INSIGHTS