Juni 2021 / INVESTMENT INSIGHTS

Vier Schlüsselfaktoren, die am boomenden Green-Bond-Markt wesentlich sind

Das stark steigende Emissionsvolumen erfordert mehr Sorgfalt beim Kauf

Auf den Punkt gebracht

- Grüne Anleihen, die zur Finanzierung ökologischer Projekte emittiert werden, haben das enorme Wachstum am Markt für ESG-Anleihen in den letzten Jahren stark befeuert.

- Das starke Wachstum des Marktes hat jedoch verschiedene Probleme zum Vorschein gebracht, darunter das Fehlen einheitlicher globaler Standards sowie die Gefahr von „Greenwashing“.

- Unternehmen mit einem ambitionierten und glaubwürdigen grünen Rahmenwerk dürften in einem zunehmend reifen Markt belohnt werden.

Das in den letzten Jahren stark gestiegene Emissionsvolumen am Markt für ESG-Anleihen (Umwelt, Gesellschaft, Unternehmensführung) hat verantwortungsbewusstes Investieren in den Vordergrund des Anleihenmanagements gerückt. Dabei wurde das starke Wachstum vor allem durch „grüne“ Anleihen gestützt, die an umweltbezogene Projekte geknüpft sind. Für Assetmanager eröffnet der reifende Markt attraktive Chancen und Zugang zu stark nachgefragten Umweltprojekten und neuen Renditequellen.

Die wachsende Popularität des Segments täuscht jedoch über einige spezifische Herausforderungen hinweg, mit denen sich Assetmanager im Bereich grüne Anleihen befassen müssen. Obwohl der Markt im Vergleich etwa zu Standardanleihen offenbar eine etablierte Prämie bietet, fehlt es insgesamt an durchsetzbaren, konkreten Standards beispielsweise für Kennzeichnung und Berichterstattung. Darüber hinaus macht das breite Spektrum dessen, was „grün“ ist, den Markt anfällig für Greenwashing. Denn das, was als grün zertifiziert werden kann, ist sehr breit definiert. Ein weiteres Problem stellt die Tatsache dar, dass grüne Anleihen an bestimmte Projekte und nicht an das emittierende Unternehmen geknüpft sind, was Governance-Probleme aufwirft.

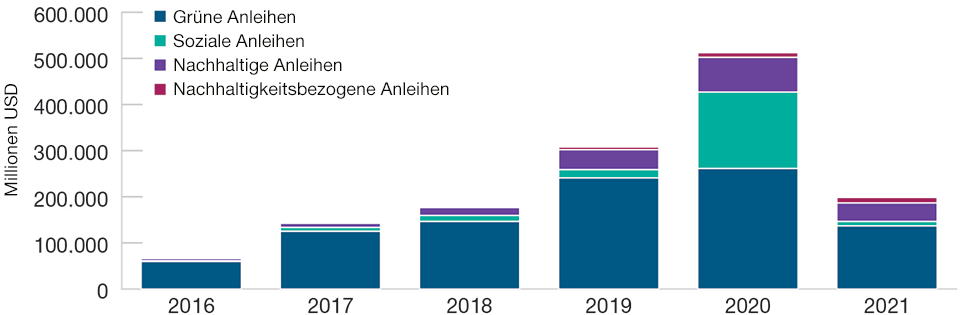

Green Bonds dominieren den Markt für ESG-Anleihen

Abbildung 1: Im ersten Quartal 2021 wurden mehr grüne Anleihen emittiert als im Gesamtjahr 2017

Stand: 31. März 2021.

Quelle: Bloomberg Finance L.P.

Grüne Anleihen sind Emissionen, bei denen die Erlöse zur Finanzierung/Refinanzierung von bestimmten klima- oder umweltbezogenen Projekten verwendet werden. Soziale Anleihen sind Emissionen, deren Erlöse zur Finanzierung/Refinanzierung von Projekten verwendet werden, die speziell auf die Schaffung positiver sozialer Ergebnisse in Gemeinden abzielen. Nachhaltige Anleihen sind Emissionen, bei denen die Erlöse zur Finanzierung/Refinanzierung einer Kombination aus grünen und sozialen Projekten oder Aktivitäten verwendet werden. Nachhaltigkeitsbezogene Anleihen sind strukturell an die Erreichung von Klima- oder weiter gefassten Nachhaltigkeitszielen des Emittenten gebunden.

Im Zuge des Wachstums des Marktes erwarten wir vermehrt Ereignisse, die die Anleger zum Nachdenken bringen könnten. Um etwaige Fallstricke zu vermeiden, sollten Anleger daher bei der Titelauswahl einen langfristigen Ansatz verfolgen. Denn auf längere Sicht dürften sich an diesem Markt vor allem Unternehmen bewähren, die sich konsequent für grüne Praktiken einsetzen.

Grüne Anleihen sind stärkster Treiber des ESG-Anleihen-Booms

Obwohl der Bedarf an Projekten zur Schaffung von Arbeitsplätzen im letzten Jahr einen Boom bei Emissionen mit sozialem Bezug ausgelöst hat, wurde der Markt für ESG-Anleihen zuletzt weitgehend von umweltbezogenen Anleihen dominiert, mit einem Anteil an den jährlichen ESG-Emissionen in den Jahren 2016 bis 2019 von 70 bis 85 Prozent (auf Dollarbasis). Im letzten Jahr haben soziale Anleihen diesen Spitzenplatz übernommen, was jedoch vor allem auf Anleihen im Rahmen des zeitlich begrenzten SURE-Programms (Programm zur vorübergehenden Unterstützung bei der Minderung von Arbeitslosigkeitsrisiken in einer Notlage) der Europäischen Union zurückzuführen war. Auf absoluter Basis jedoch verzeichnen grüne Emissionen weiterhin starke Zuwächse. Im laufenden Jahr wurden alleine im ersten Quartal grüne Papiere im Wert von mehr als 117 Milliarden US-Dollar ausgegeben, gegenüber 120,9 Milliarden US-Dollar im ganzen Jahr 2017. Daran wird deutlich das enorme Wachstumspotenzial der Assetklasse deutlich.

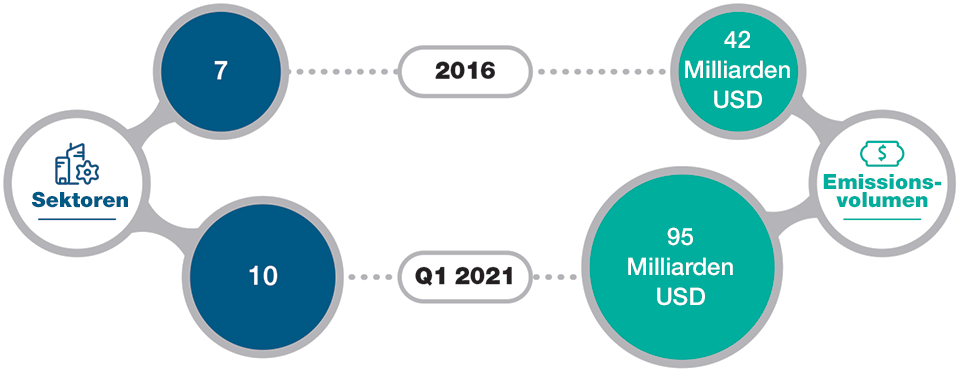

Zusätzliche Wachstumsimpulse könnte der Green-Bond-Markt außerdem durch ein breites Spektrum erhalten. Derzeit dominieren noch Emittenten aus den Sektoren Finanzen und Versorgung. Doch verstärkt kommen auch Emittenten anderer Sektoren auf den Markt, was auf eine zunehmende Reifung des Marktes hinweist. So wurden im ersten Quartal 2021 grüne Anleihen von Unternehmen aus zehn Sektoren emittiert – ein Fünfjahresrekord, bei gleichzeitig steigendem Emissionswert. Prominente Beispiele für neue Green-Bond-Emittenten sind Daimler, Volkswagen und Volvo, die alle Ende 2020 innerhalb von zwei Monaten erstmals grüne Anleihen emittiert haben.

Der Anstieg der Emission von grünen Anleihen kommt zu einer Zeit, in der die Nachfrage nach ESG-Wertpapieren praktisch uferlos ist. Dieser „perfekte Sturm“ aus einem Angebots- und Nachfrageboom könnte allerdings seinen Preis haben, wenn die Anleger unvorsichtig sind. Insbesondere tun sich Anleger mitunter schwer, die Komplexität grüner Anleihen in allen Facetten zu erfassen – was unangenehme Überraschungen zur Folge haben könnte.

ESG-Anleihen erfordern eingehendere Analysen

Grüne Anleihen bieten ein steigendes Emissionsvolumen und eine zunehmend breite Diversifizierung

Abbildung 2: Im ersten Quartal wurden mehr Anleihen emittiert als im Gesamtjahr 2016.

Stand: 31. März 2021.

Quelle: Bloomberg Finance L.P.

Manche Anleger gehen Risiken ein, indem sie Green Bonds nicht mit der nötigen Sorgfalt prüfen. Wir sehen hierfür zwei mögliche Gründe: Einerseits steigen mit der wachsenden Nachfrage der Anleger auch die Zuteilungsquoten für als grün zertifizierte Papiere. Dies könnte mit der Zeit eine Dynamik zur Folge haben, bei der die festgelegte Allokation zu groß ist, um als einzelner Anleger die zweckgebundene Anleihe adäquat prüfen zu können. Dies wiederum könnte den Kauf „grün gewaschener“ Anleihen begünstigen – also von Anleihen, die zwar ein ESG-Label tragen, aber in Wirklichkeit zu rein finanziellen und nicht zu ökologischen Zwecken ausgegeben werden.

Abgesehen von der Marktdynamik ist auch die Analyse der einzelnen Anleihe entscheidend, und insbesondere das Verständnis, dass Green Bonds an ein bestimmtes Umweltprojekt gebunden sind – und nicht an das emittierende Unternehmen. Auch wenn dies auf den ersten Blick unwesentlich erscheinen mag, könnte es zu einer Art „kognitiver Dissonanz“ zwischen dem klimafreundlichen Angebot eines Unternehmens und seinen Geschäftspraktiken als Ganzes führen. So kann beispielsweise die Finanzierung eines Projekts zur Verringerung der Kohlenstoffemissionen attraktiv scheinen. Doch welchen Wert hat dies wirklich, wenn das emittierende Unternehmen jedes Jahr einen Anstieg der Gesamtemissionen verzeichnet?

In der Praxis kann es fatale Folgen für den Anleger haben, wenn sie diese Trennung zwischen Anleihe, Projekt und Unternehmen nicht berücksichtigen. Ein aktuelles Beispiel sind die grünen Anleihen, die der „Mexico City Airport Trust“ zur Finanzierung eines neuen Flughafens für die Hauptstadt des Landes in den Jahren 2016 und 2017 ausgegeben hat. Der Trust erzielte Erlöse in Höhe von 6 Milliarden US-Dollar, und die Anleihen erhielten sogar von Moody's und S&P ein grünes Rating. 2018 wurde der Bau des Flughafens von der neuen Regierung gestoppt, woraufhin Moody's und andere Ratingagenturen eine Herabstufung vornahmen. Dennoch behielten die Anleihen ihr grünes Label, auch wenn damit kein qualifiziertes grünes Projekt finanziert wird.

Ein anderes Beispiel ist das zu RWE gehörende Unternehmen für erneuerbare Energien Innogy, das 2017 eine grüne Anleihe emittierte. Der Emissionserlös von 850 Millionen Euro sollte für die Refinanzierung von fünf europäischen Windparks verwendet werden. Im darauffolgenden Jahr ging Innogy nach einem Deal zwischen RWE und dem Konkurrenten E.ON mit einem Großteil der Verbindlichkeiten auf E.ON über – die Windparks blieben jedoch unter dem Dach von RWE. Die Erlöse von Innogy wurden zwar letztlich Projekten für erneuerbare Energien zugeteilt. Unabhängig davon zeigt sich an diesem Beispiel jedoch, wie leicht grüne Anleiheprojekte von ihrem finanziellen Zuhause abgekoppelt werden können.

Bessere Standards erforderlich

Hinzu kommt ein Mangel an Klarheit und Durchsetzung von Standards auf internationaler Ebene. Zwar gibt es einige Due-Diligence-Prüfungen und eine gewisse Kontrolle, beispielsweise die Richtlinien der International Capital Market Association (ICMA), einer erweiterten Initiative für Klimaanleihen, die mit dem Pariser Abkommen übereinstimmt und auf den ICMA-Prinzipien aufbaut. Ebenso hat die Europäische Union Standards und eine Taxonomie für grüne Anleihen geschaffen. Doch all diese Maßnahmen beruhen nach wie vor auf Freiwilligkeit. Darüber hinaus bieten nachhaltige Ratingagenturen zwar ebenfalls eine gewisse Kontrolle. Einige von ihnen verlangen von den Unternehmen jedoch Gebühren für ein ESG-Rating, was zwangsläufig potenzielle Interessenkonflikte mit sich bringt.

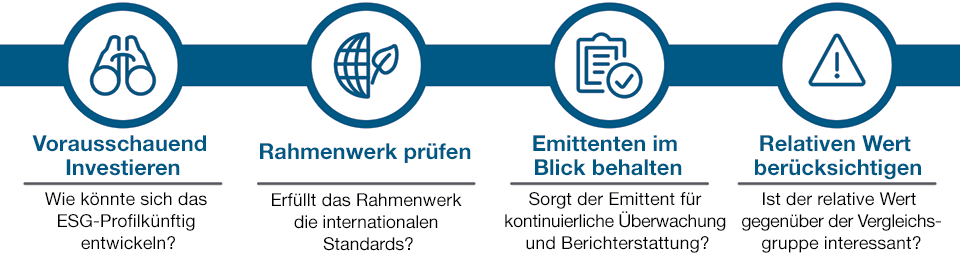

Leitfaden für den Einstieg in grüne Anleihen

Abbildung 3: Die Komplexität grüner Anleihen erfordert einen langfristigen Ansatz

Ein weiteres wesentliches Problem besteht in der Frage, wer eine Anleihe überhaupt als „grün“ kennzeichnet: Alle ESG-Anleihen, auch die grünen, werden von ihren Emittenten selbst gekennzeichnet. In anderen Worten muss ein Emittent eine Anleihe bei der Emission einfach als grün kennzeichnen, damit sie als solche kategorisiert wird. Obwohl die Existenz bestimmter Standards und Ratings einige der inhärenten Risiken bei Anleihen, die von ihren Emittenten als grün deklariert werden, mindert, dürfte es noch ein weiter Weg sein, bis der Markt volles Vertrauen in eine Reihe von durchsetzbaren Regeln und Vorschriften für Wertpapiere mit grünem Etikett haben kann.

Gleiches Risiko, potenziell höhere Kosten

Neben den genannten Faktoren müssen Anleger abwägen, ob sie bereit sind, die zusätzlichen Kosten zu zahlen, die häufig mit dem Kauf von grünen Anleihen im Vergleich zu einer Standardanleihe verbunden sind. Denn für ökologische Anleihen wird oft eine „Greenium“ erhoben, obwohl strukturell zwischen den grünen und den nicht-grünen Anleihen eines Emittenten gar kein Unterschied besteht und alle mit dem gleichen Risiko einhergehen. Der Preisunterschied ist an verschiedenen Märkten zu beobachten – besonders jedoch am US-Markt. Dort sind grüne Anleihen mit Laufzeiten von mehr als zehn Jahren durchschnittlich rund zehn Basispunkte teurer als ihre nicht-grünen Pendants. In Anbetracht der Probleme, die wir in Bezug auf das grüne Label skizziert haben, könnte dies die Anleger verunsichern.

Blick über das Green-Bond-Label hinaus

Für Anleger ist es wichtig, diese Faktoren zu berücksichtigen, wenn sie das Potenzial einer grünen Anleihe beurteilen. Grüne Anleihen bieten sicherlich Anlagechancen. Wer jedoch auf eingehende Prüfungen verzichtet und sich nicht hinreichend vorbereitet, könnte Probleme bekommen.

Unserer Meinung nach sollten Anleger nicht nur auf das Etikett schauen, wen sie sich mit Green-Bond-Investments befassen, sondern auf eine Kombination aus Fundamentalanalysen und Zusammenarbeit setzen. Vor diesem Hintergrund sollten Anleger vor allem die folgenden Punkte im Auge behalten, wenn sie grüne Anleihen ins Auge fassen.

Vorausschauend Investieren: Die Analyse des ESG-Profils eines Unternehmens ist zum jetzigen Zeitpunkt nur die halbe Miete. Um eine fundierte Titelauswahl zu treffen, sollten Anleger genau prüfen, wie sich das ESG-Profil eines Unternehmens in der Zukunft entwickeln dürfte, anstatt lediglich den Status Quo zu beachten.

Rahmenwerk prüfen: Angesichts des Greenwashing-Risikos ist es wichtig zu beurteilen, in welchem Maße das Rahmenwerk eines Green-Bond-Emittenten mit den bestehenden internationalen Standards übereinstimmt, um einschätzen zu können, wie grün eine Anleihe wirklich ist. Dazu könnten zudem auch externe Stellungnahmen beitragen.

Emittenten im Blick behalten: Eine kontinuierliche Überwachung und Berichterstattung nach der Emission können dazu beitragen, sicherzustellen, dass das Unternehmen seine Verpflichtungen erfüllt. Eine Prüfung, wie die Erlöse verwendet werden – von der Glaubwürdigkeit und den Ambitionen bei der Roadshow bis hin zur tatsächlichen Nutzung im Zeitverlauf – trägt dazu bei, einschätzen zu können, wie ernst das emittierende Unternehmen ESG nimmt.

Relativen Wert berücksichtigen: Wenngleich grüne Anleihen vor allem auf ökologische Ziele ausgerichtet sind, ist ihr relativer Wert gegenüber ihrer Vergleichsgruppe ebenfalls entscheidend, zumal die Bewertungen üblicherweise durch die „Greenium“ nach oben gedrückt werden.

ESG-bewusstes Investieren hat sich im Festzinsbereich fest etabliert, was unter anderem am starken Wachstum des Green-Bond-Marktes deutlich wird. Die enorme Angebot-Nachfrage-Dynamik hat allerdings ein Umfeld geschaffen, das Emittenten ausnutzen könnten, um die edlen Ziele klimabewusster Investments zu untergraben. Wir sind jedoch überzeugt, dass der Markt langfristig jene Emittenten belohnen wird, die glaubwürdige, ambitionierte grüne Rahmenwerke vorlegen. Green-Bond-Anleger sollten dies bei der Auswahl der Titel berücksichtigen.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

Juni 2021 / INVESTMENT INSIGHTS