August 2021 / ASSET ALLOCATION VIEWPOINT

In Value-Titeln investiert bleiben

Die Bewertungen von Growth-Aktien sind trotz sehr guter Fundamentaldaten extrem hoch

Auf den Punkt gebracht

- Die Value-Rally hat in letzter Zeit an Schwung verloren. Gleichzeitig haben Growth-Aktien Boden gutgemacht und bei der Performance deutlich aufgeholt.

- Die Bewertungen von Growth-Aktien sind trotz sehr guter Fundamentaldaten extrem hoch. Der Ausschuss für Assetallokation bevorzugt Value-Titel, da sie von potenziellen Katalysatoren Unterstützung erhalten könnten.

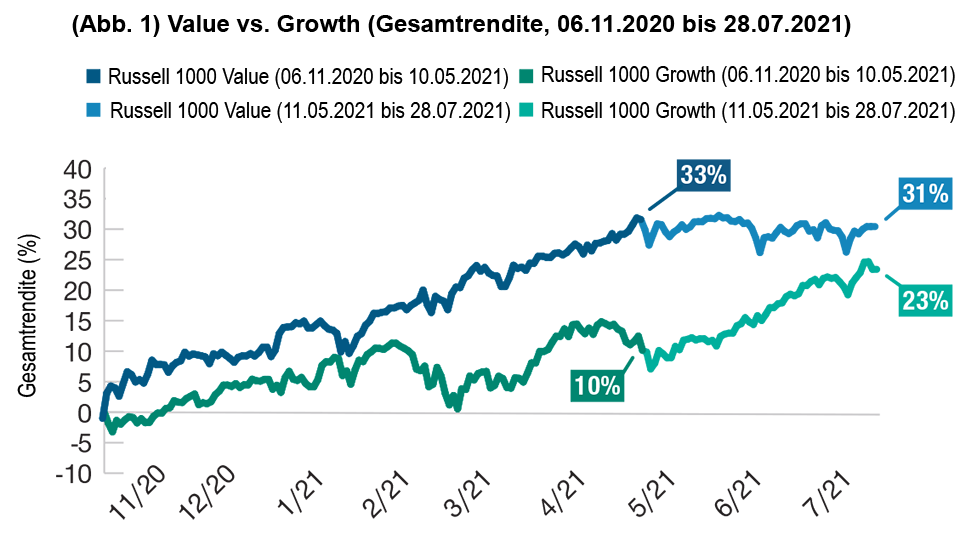

Von November 2020 bis Anfang Mai 2021 haben sich US-Value-Aktien im Vergleich zu US-Growth-Titeln auf absoluter und relativer Basis ausgesprochen gut entwickelt – ein Trend, der auch den globalen Aktienmärkten zu beobachten war. Die Value-Rally hat in letzter Zeit allerdings an Schwung verloren. Gleichzeitig haben Growth-Aktien Boden gutgemacht und bei der Performance deutlich aufgeholt (siehe Abb. 1).

Wenn auch etwas unerwartet, wird der erneute Anstieg bei Growth-Aktien durch, verglichen mit Value-Aktien, attraktive Fundamentaldaten abgestützt, nämlich durch das sehr starke Wachstum bei steigenden Margen in den letzten zehn Jahren. In nächster Zeit sollten die Anleger abwägen, ob diese Trends, die Growth-Aktien im letzten Jahrzehnt kräftige Kursgewinne beschert haben, weiter andauern dürften oder nicht.

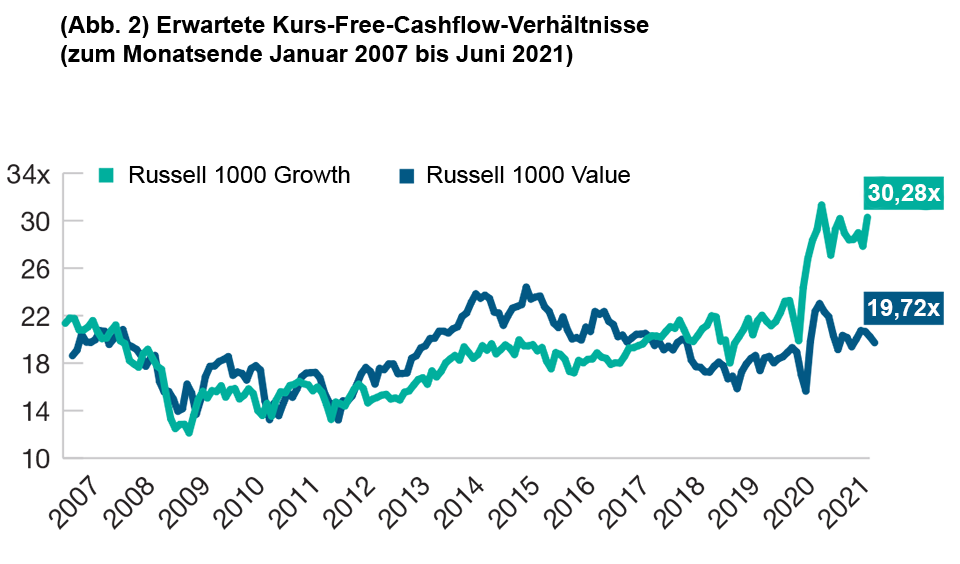

Die Pandemie hat einige Technologietrends verstärkt, unter anderem in den Bereichen Online-Einzelhandel, soziale Medien, Video-Streaming und Cloud-Computing. Neue Trends wie die Bestrebungen im Bereich der erneuerbaren Energien könnten für zusätzlichen Rückenwind sorgen. Angetrieben von diesen hohen Erwartungen sind Growth-Aktien im Vergleich zu Value-Aktien mittlerweile jedoch extrem hoch bewertet (siehe Abb. 2). Sollten die Ergebnisse enttäuschen, bleibt nur wenig Spielraum.

Unserer Ansicht nach ist der beträchtliche Bewertungsunterschied zwischen Growth- und Value-Aktien möglicherweise nicht dauerhaft tragbar. Zudem könnten potenzielle Katalysatoren, darunter eine höhere Inflation und steigende Zinssätze, die Kluft mittelfristig verringern. In den USA könnten höhere Staatsausgaben, höhere Steuern auf die im Ausland erwirtschafteten Gewinne und eine strengere Regulierung von Technologieunternehmen ebenfalls Unterstützung bieten.

Wir sind davon überzeugt, dass diese Bedingungen – sofern sie eintreten sollten – Value-Aktien zugutekommen und Growth-Aktien belasten dürften. Daher behält der Ausschuss für Assetallokation unsere Ausrichtung auf Value-Aktien bei.

Eine kurzlebige Value-Rally

Die Fundamentaldaten von Growth-Aktien sind besser, aber die Bewertungen sind extrem hoch

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung.

Quellen: Russell. Analysen von T. Rowe Price basierend auf den Daten von FactSet Research Systems Inc. Alle Rechte vorbehalten. Siehe Abschnitt „Zusätzliche Angaben“.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

August 2021 / MARKETS & ECONOMY