Juli 2021 / INVESTMENT INSIGHTS

Mäßigere Aussichten für Aktien

Die Aktienrenditen könnten schwach ausfallen, da wichtige Performancefaktoren ihren Höhepunkt überschreiten

Auf den Punkt gebracht

- Angesichts der hohen Aktienbewertungen und der mäßigeren Konjunkturaussichten hat unser Asset Allocation Committee die Allokation in Aktien zuletzt leicht reduziert.

- Unserer Meinung nach könnten wichtige Triebkräfte der Performance in Kürze ihren Höhepunkt überschreiten, wodurch sich die potenziellen Aktienrenditen in Zukunft verringern könnten.

Im März und April verringerte unser Asset Allocation Committee die Allokation in Aktien im Vergleich zu Anleihen, was angesichts des hervorragenden Konjunkturumfelds und der steigenden Gewinnerwartungen überraschte.

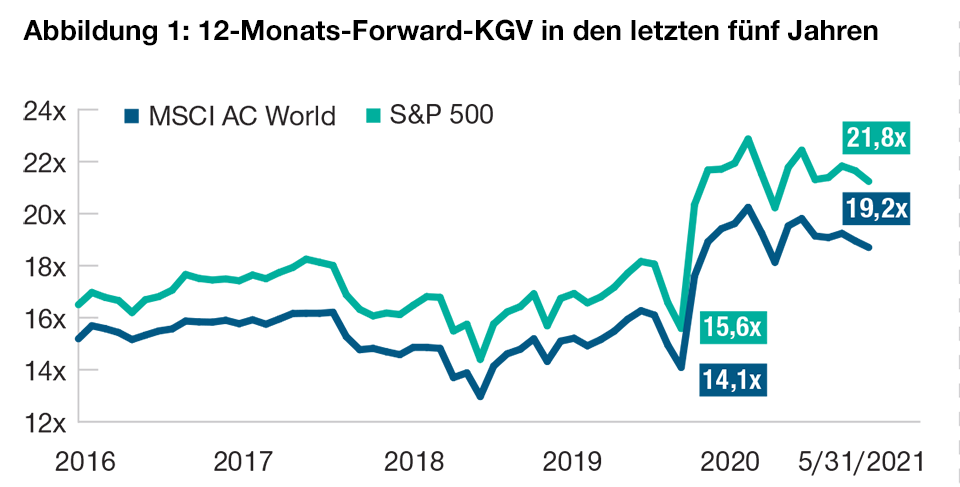

Einer der Gründe für die Entscheidung, Aktien unterzugewichten, war das hohe Bewertungsniveau nach einer Phase sehr starker Kursgewinne. In den 12 Monaten bis zum 31. März 2021 legten sowohl der S&P 500 Index als auch der MSCI All Country World Index um mehr als 50% zu. Übermäßig optimistische Erwartungen trieben die auf den Gewinnprognosen beruhenden Kurs-Gewinn-Verhältnisse (KGVs) in die Höhe (siehe Abbildung 1), und viele gute Nachrichten wurden bereits in den Aktienkursen berücksichtigt. Trotz des attraktiven makroökonomischen Umfelds mehrten sich zudem die Anzeichen dafür, dass einige der positiven Performancefaktoren am Aktienmarkt – wie die expansive Geld- und Fiskalpolitik und das starke Wirtschaftswachstum – bald ihren Höhepunkt überschreiten könnten.

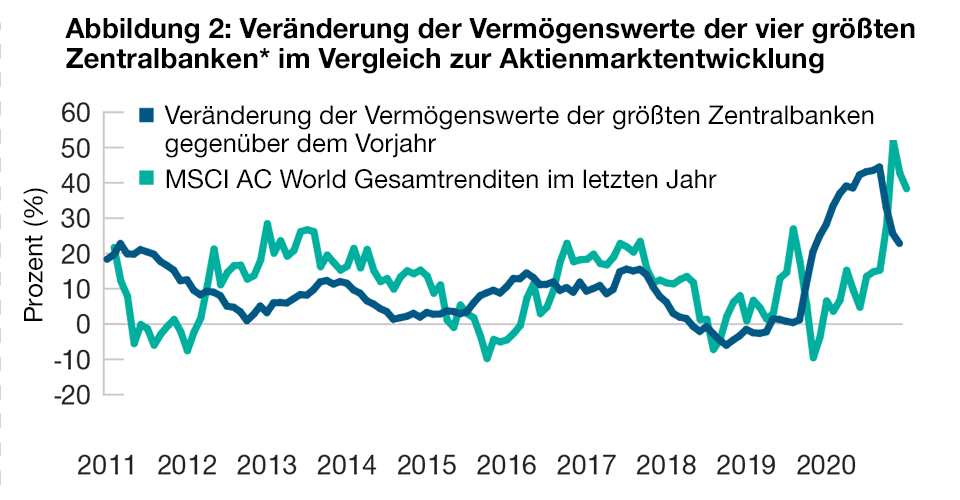

Die Aktienkurse sind in den letzten Monaten zwar weiter gestiegen, der günstige Einfluss einiger dieser wichtigen Faktoren lässt jedoch allmählich nach. Im Juni ließen die geldpolitischen Entscheidungsträger der Fed eine größere Besorgnis über die Inflationsentwicklung erkennen. Umso wahrscheinlicher ist es, dass die expansive Geldpolitik der Zentralbanken in aller Welt künftig an Intensität verliert. Die Entwicklung der Wertpapierkäufe durch die vier größten Zentralbanken der Welt verlangsamt sich bereits (siehe Abbildung 2) – in der Regel ist dies ein Negativfaktor für Aktien. Auch die fiskalpolitischen Impulse dürften schon bald ihren Höhepunkt erreichen. Da die Corona-Konjunkturmaßnahmen auslaufen, werden 2022 in den USA geringere Staatsausgaben erwartet. Zudem dürfte die US-Körperschaftsteuer erhöht werden, um die Kosten der wirtschaftlichen Belebung zu finanzieren.

Unserer Ansicht nach könnten sich die potenziellen Aktienrenditen in diesem veränderten Wirtschaftsumfeld reduzieren. Daher halten wir eine moderatere Allokation in Aktien künftig für angemessen.

Ein geändertes makroökonomisches Umfeld

Stand: 31. Mai 2021.

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung.

Quellen: Standard & Poor’s. MSCI. Analysen von T. Rowe Price basierend auf den Daten von FactSet Research Systems Inc. Alle Rechte vorbehalten. Siehe „Zusätzliche Angaben“.

* Die vier größten Zentralbanken sind die US-Notenbank, die Europäische Zentralbank, die Bank of Japan und die chinesische Zentralbank

Quelle: Bloomberg Finance L.P. MSCI. Analysen von T. Rowe Price basierend auf den Daten von FactSet Research Systems Inc. Alle Rechte vorbehalten. Siehe Abschnitt „Zusätzliche Angaben“.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

Juli 2021 / INVESTMENT INSIGHTS